立ちはだかる「金利の壁」。- 世界経済は何%まで耐えられるのか。

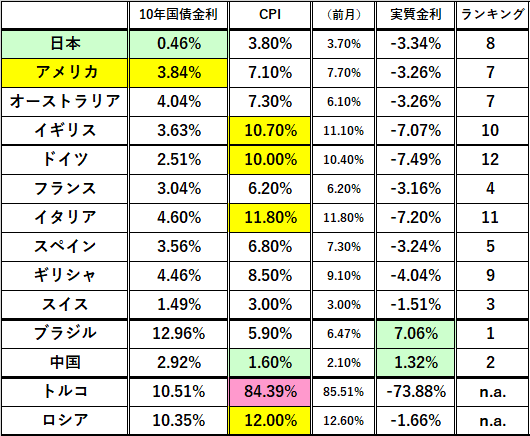

バタバタと売買いが繰り返される中、気が付くと結構国債の金利が上がっている。ドイツは@2.5%を超え、フランスが@3%台、スイスも@1.5%、かつての「高金利国」イタリア、ギリシャ、オーストラリアも@4%台。

その割には堅調さを保っている株式市場だが、「金利」「インフレ」が強力なライバルとして急浮上する中、単に値が上がればいいと言う訳でもない。ファンドは「金利」やCPI、e.g., アメリカ@+7.1%、を上回る運用を課せられる訳で、それらを下回れば「負け」。リアルな「需要」に基づく「モノ」や原油・小麦等のコモディティ(商品)とは相場付きも違ってくる。

「金利」も「インフレ」対比で運用成績を求められ2023年も難局が続く。ドイツ国債もそうだが、米国債を中心に 「逆イールド」はつらいよ...。- 一方的「金利上昇相場」からの大転換。|損切丸|note は続く。なまじ「利下げ」を織り込んでいる分、期待が裏切られた時の失望も大きくなる。

特にFRBのターミナルレート(政策金利の到達点)が未だに@5%を超えてこないアメリカは、ウォール街の ”願望” だけが強く出過ぎており、危険な状況が続くだろう。ここからは真の「相場観」が問われることになる。

「金利が高い」 ≓ 「お金が足りない」=「危ない」

「損切丸」が何度も説いてきたこの "原則" 。主要国で興味深いのがブラジルと中国だ。「実質金利」=名目金利-物価上昇率はブラジル10年国債@+7.06%(!)、中国@+1.32%と、未だに@▼3~7%台の日米欧の国債を大きく上回る「超・高金利」。もっと金利が低下しても良さそうなものだが、下がらないのは「お金」が足りないから、即ち「借金」が多すぎる。端的に言えば「危ない」ということ。

いくら「金利」が高くて利息をたくさん得られても潰れたらお終い。これは企業も国家も同じで、全てを吹き飛ばす「デフォルトリスク」- マーケットの不完全さの証明。|損切丸|note 。スリランカやガーナの国債を持っていた投資家は大火傷を負った。「デフォルト」には至らなかったが、「ハイパーインフレ」で「通貨安」に見舞われたトルコやアルゼンチンにも同じ事が言える。

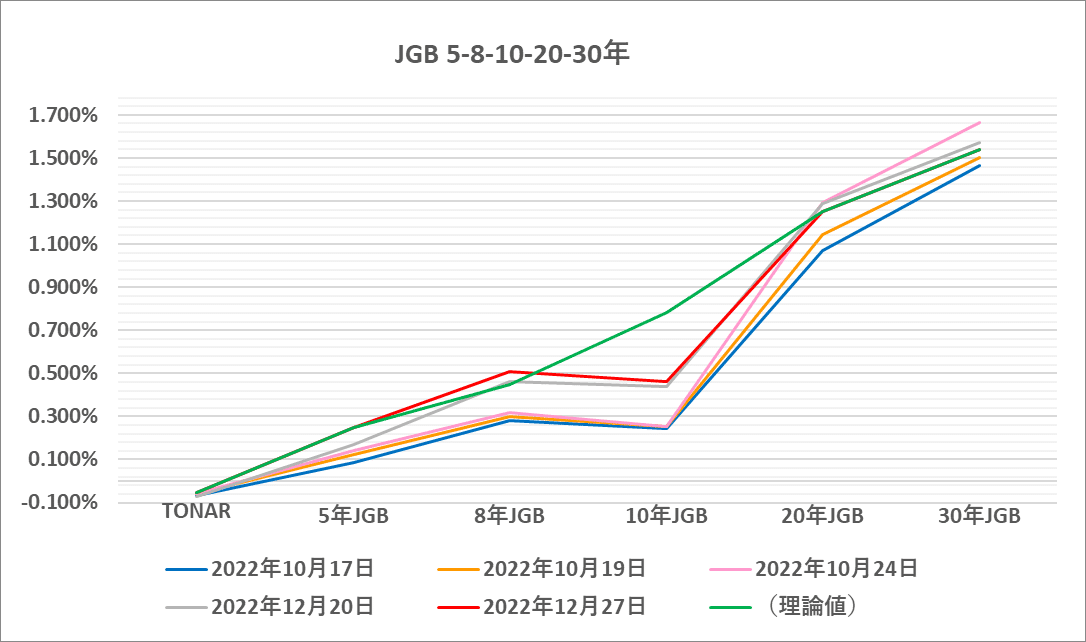

それに比べるとYCC(イールドカーブコントロール)+0.25%の引上げで大騒ぎしている日本は呑気なもの。だがこちらは図体が大きい「預金大国」でもあり、やっと動き出す ”低金利の巨人” 。- アルゼンチンの二の舞を避けるために。|損切丸|note のインパクトは大きい。100兆円単位の「お金」を動かす原動力となるJGB(日本国債)が2023年の「金利」の「主役」になるのは間違いない。

”住宅ローンは変動型か、固定型か”

国内ではこういう議論が盛んだが、あまりに議論が "矮小" 。固定金利のフラット35を見ると、元金を10%程用意すれば未だに@1%そこそこで借りられるようで、現行の変動金利@0.25~0.35%と比べても3,000万円の借入で利息が年間2万円程度しか違わない。今の状況なら迷う必要などない。「固定金利」一択である。仮に6,000万円借りても年間+4万円の利払い増でヒイヒイ言うようなら、そもそも借りてはいけない。

ローンを貸し出す銀行の立場で考えて見よう。どうもメディアでは未だに「変動型」優位のような書き方、e.g., 日銀の「利上げ」はまだ、etc.、が目立つが騙されてはいけない。筆者が銀行の住宅ローン担当なら「変動型」は大歓迎。「金利」が上がれば自動的にローン金利も上がるわけだから、長期固定レートで貸すより遙かに対処しやすい。20年超のJGBが@1.25%を上回る現状で、今のフラット35の金利設定は狂気の沙汰だ。

「銀行の損」≓「自分の儲け」

この「損切丸」原則に照らせば、銀行が嫌がる「固定型」が正解。「変動型」が「固定型」にガンガン変更されれば、彼らは金利上昇リスクのヘッジで長期の円スワップを大量にPay(固定金利を ”払う” の意。金利上昇を意図する取引)しなければいけなくなる。結果円金利上昇に拍車が掛かり、JGBも売りのスパイラルに巻き込まれる。財務省も日銀も邦銀勢も「損失」が膨らむこの事態を怖れている。

XXXノミクスから8年も日本が「低金利の巨人」でいられたのは、ひとえに1,000兆円を超える「預金」のお陰。ここで+0.25%とはいえ金利が上がったのは「お金」が足りなくなってきた証拠。世界中が大注目するのはそのためであり、グローバルな「QT」(量的引締)に突入した "狼煙" でもある。

「流動性のアンカー」として機能してきた「円金利」が動き出した "FACT" は重い。米国債を中心にジワジワと上昇を続ける金利市場を見ているとその思いが強くなる。チョロチョロと水が漏れ出したダムを崩壊させずにどうメンテナンスしていくのか、次期日銀総裁の責任は重い。

一体世界経済は何%まで耐えられるのか。

個人的に円金利の上値目処は@2%程度と見ている。複利効果も薄いし国債1,200兆円×@2%=+24兆円程度の負担増なら財務省も許容範囲だろう。

問題はそれで済むのか、という点。今日(12/28)もスルスルと「円」だけが@134円台まで売られているのは正直気味が悪い。トルコやブラジルのように本当に「お金」が足りなくなって、複利コストが急増する@5%を超えれば大混乱は必至だ。

「インフレ」という濁流に流されないように、我々生活民も出来る準備は心掛けたい。銀行の「損」「リスク」を個人が引き受ける必要はない。出来ればその「損切り」=金利上昇を "拾う" 立場にいたいものである。