「煽るだけ煽って喰いついてきたらズドン!」が常套手段。

「何かやってんなぁ...」

*2023年初からビットコイン(BTC)が飛ばしている。2022年中は@20,000ドル近辺でウロウロしているだけだったが突然爆騰。年初来+30%近く、メジャーなプロダクトの中では群を抜いている。

*「新時代のゴールド」などと持て囃され@60,000ドル超えまで登り詰めていたが、取扱会社の破綻など思わぬ「信用問題」に巻き込まれる形で低迷。「インフレ」との相関性も崩れ、価格の算定根拠が曖昧になったBTC。筆者も未だにこの「値段」が正しいのかどうか判らない。「相場上昇の理由」などを後講釈で語り始めたら "危ない" 兆候だ。

「仕手筋」という言葉をご存知だろうか。筆者のような古株には懐かしい響きだが、1980~1990年代の「バブル期」に日本の株式市場を席巻した一団だ。「尾上縫」など ”政商” と呼ばれる人達が相場を牛耳った。

彼らの常套手段が「煽るだけ煽って喰いついてきたらズドン!」。

相場をつり上げるには1,000億円単位の巨額の「お金」が必要で、それを証券会社や銀行から掻き集めて勝負していた。この時鍵になるのが「金利」。日本の「バブル」前には「プラザ合意」以降の ”作られた円高” があり、時の宮沢首相(現財務大臣の伯父)を中心に「円高」対策として「利下げ」を敢行。「仕手筋」が勃興する契機となった。

ここまで書いてきてハタと思い当たる。そう、リーマンショックも「コロナ危機」後の株の高騰も手法は全く同じ。1998年に破綻したLTCMには筆者自身も「お金」を掻き集めて2兆円も貸していたから実感で判るが、やれ金融工学だのレバレッジファイナンスだのと大層なこと言っていてもやっていることは原始的。「お金」を集めて相場に突っ込んでいるだけだ。時代は変れど、これが一番手っ取り早い儲け方ということ。

"ゼロサムゲーム ≓ 誰かの損は自分の得"

常に必要な ”ブーム” ”バブル” 2023 ー 見えてきたウォール街の ”狙い” 。|損切丸|note なのはそのためで、詐欺とまでは言わないが**他人様の財布から「お金」を抜き取るのが相場の "必勝法" 。時にそれはアービトラージ(裁定取引)だったり「バブル」だったりする。

**カジノなら客に小さく儲けさせて、最後に大勝負に引込んでスッテンテンにするのが手口。マーケットも含め、賭け事やギャンブルの類いに参加するなら、すべからくそういうことは認識しておきたい。相手はディーラーだったりウォール街だったり、時には政府だったりする。

2023年は「仕手筋」手法は成功するのか。残念ながら確率は低い。

何しろマーケットから「お金」は減っていく一方で、 "ラストリゾート" のはずの「円」まで金利が上がってきた。BTCも@25,000ドルまで引っ張るのか@30,000ドルまで引っ張るのか判らないが、元々あって無いような「値段」。得意な人は相場に乗るのもアリだがくれぐれも後悔なきよう。どこで売って良いかの判断もかなり難しい。

裏を返せば「お金」の事情がわかっているからこそ、***BTCや中国株など市場の流動性が低い "Bold Markets" に狙いを絞っているとも言える。それなりの「お金」を突っ込めば勝負になる、という算段だろう。

***不良債権問題や専制政治のリスク、「人口減少」時代突入も考慮すれば、まともな長期投資家が中国に「お金」を突っ込むとは思えない。昨年後半以降 Gxxxman がしきりに「原油価格100ドル超え」を繰り返すのも同様で、何か "ポジションのシコリ" があるのか、と勘ぐりたくもなる。

リストラの嵐が吹き荒れる2023年、誰しも年初にスタートダッシュをかけたい。我々小市民にとって大事なのはその "餌食" にならない事。

相場の荒れ具合を図るのに有用な指標が「信用スプレッド」、e.g., 国債金利-社債金利 ↓

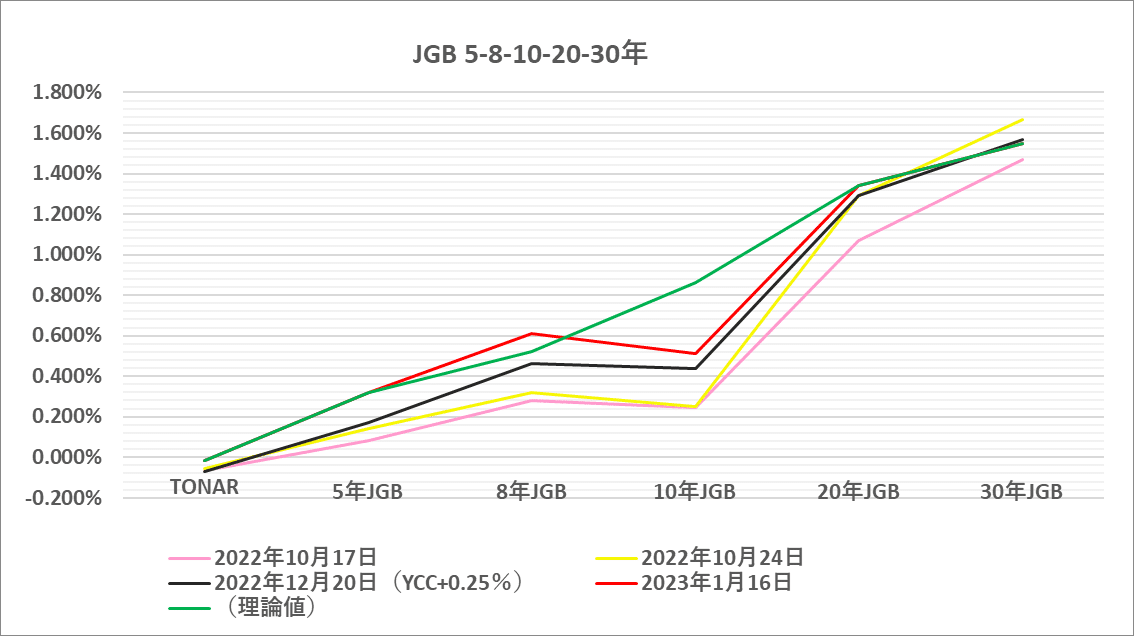

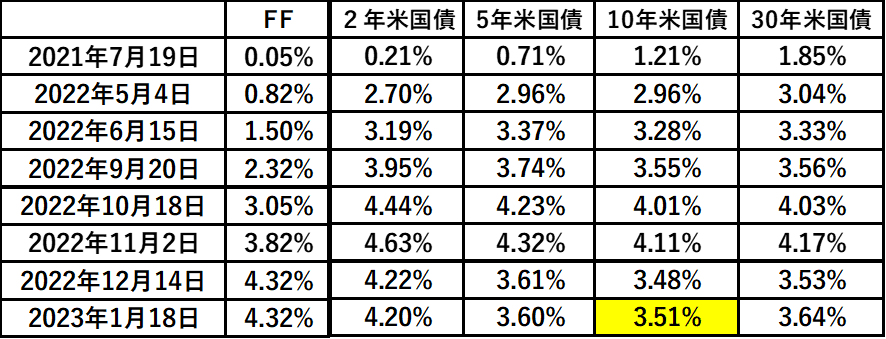

アジアのドル債のスプレッド( ↑ 赤線チャート)を見るだに、いかに2022年が大変だったか。円債のスプレッドがジワジワと拡大しているのも何とも不気味。スプレッド拡大 ≓「お金」が足りなくなることであり、既に@3~4%台に達している欧米の国債金利の流れにJGBが加わると世界的「引締」の条件が揃う。「仕手筋」には完全にバッドニュース。

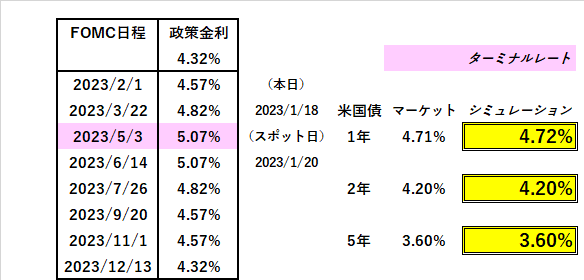

残る "救い" はFRBによる「早期利下げ」転換だろうが、これも怪しい。既に 「銀行」主導型経済の "終わり" - "周回遅れ" の日本はぐるっと回って先頭に?|損切丸|note に近付いており、今度ばかりはウォール街の思惑通りにはいきそうもない。パウエル議長はボルカー元FRB議長の信奉者というから「ドル安・株安・債券安」の ”1970年代の悪夢” が蘇るかも。苛烈な「インフレ」が起きているのも状況が似ている。

一方の日本。こちらは金利上昇を過度に悲観している向きもあるが、筆者はさほど心配していない。仮にJGB(日本国債)の金利が+2%上昇しても、「利息」が財務省から国内JGB保有者(主に銀行)→預金者に移るだけ。「資金繰り」で考えれば何の問題も無い。むしろ20兆円もの「給付金」=「利息」が幅広く行き渡るため、国民の目が覚める。「失われた30年」を取り戻す第一歩になるだろう。新日銀総裁の手腕に期待したい。