「金利」のパラダイムシフト。ー "エセ" 「逆イールド」崩壊の序曲。

"正気" に戻りつつあるマーケット。ー もう銀行の思い通りにはならない。|損切丸|note では、米国債の "エセ"「逆イールド」の崩壊が進み、遂に10年が@4%を超えてきた。短期ゾーンも6ヶ月~1年が@5%を超え、2年も4.9%台と金利の上昇が続く。

FRBの政策金利は年内一貫して@5%台で推移し、2024年もほとんど金利が下がらない。これでようやくFRBの考えている事と平仄が合ってきた。年初騒いでいた ”リセッション” 懸念(宣伝?)はどこへやら。

それでもFXでのドルやNYダウの頭が重いのは 「金利」から離れ始めた「ドル」「米株式市場」。|損切丸|note 証拠。単純に金利が上がれば(=景気が良ければ)買いという理屈ではなくなっている。ベテラントレーダーなら1980~1990年代の「ドル安・株安・米国債安」のトリプル安を想い出しているかもしれない。

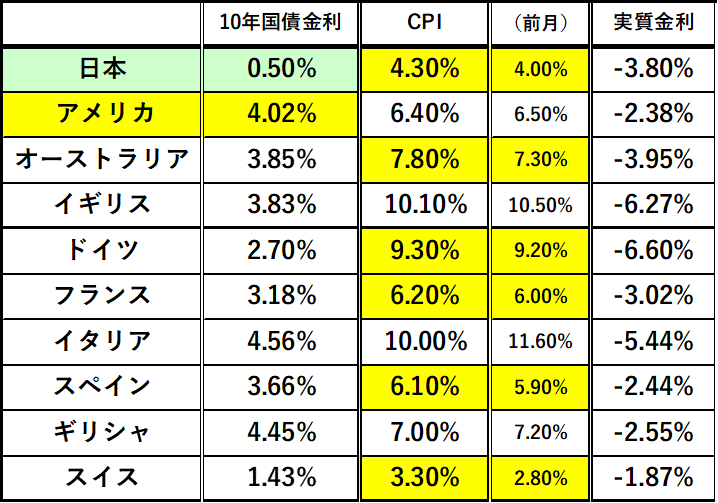

ヨーロッパでも「金利」のパラダイムシフトが起きつつある。揺れるドル金利市場。ー より詳細な「利上げ」予報から。|損切丸|note でもCPIの反転上昇リスクを指摘したがまさにそういう展開。ドイツまでCPIが反転上昇している。

これでは「利下げ」どころか更なる「利上げ」を検討しなければいけない。欧州国債は米国債を追いかける動きになるだろう。昨年から今年にかけての米国債同様、想定より金利が上がる蓋然性が高い。

「金利が上がる」≓「お金が足りなくなる」

「損切丸」ではこう解説してきたが、正確には2020年以降(もっと言えば2018年以降)展開してきた「過剰流動性相場」の巻き戻しが起きている。その恩恵を最も受けてきたのがナスダックを筆頭とする米国株市場であり、2021年のビットコイン等「暗号資産」、2022年ならWTI(NY原油先物)等のエネルギー商品市場ということになる。もっとも取引量の少ない後者2つの ”ニッチ”(すき間)マーケットは既に風前の灯火。

NYダウやナスダックなどの米株式市場は「株本位制」のアメリカの根幹。だからかなり粘っているが「割高」との指摘も多い。FRBも目配せはしているものの、とにかくこの「インフレ」←「人手不足」をどうにかしないと米経済が立ち行かない。「株価」と「インフレ」とどちらを取るか、 "究極の選択" を迫られる場面が今後出て来るかもしれない。

さて、アメリカに2年遅れて「インフレ」スパイラルに突入した日本。「値上げ」「賃上げ」のオンパレードが続く。理屈で考えるとCPIが+4%越え( "リアル" はもっと上)の中、10年物国債が@0.50%というのはいかにも不自然。日銀による "買占め" で失敗に終わったが、欧米のファンドやトレーダーが売ってくる気持ちは良く判る。だがこれで喜んでいると本当に海外からの買いが必要になった時に手痛い ”仕返し” を食う。

予想通りというか「植田新総裁」は無難な発言に終始しており、前向きな変化は期待できそうにない。決算期の3月に入って銀行、生損保の買いも止み、JGBの金利低下は一服。頭が重いとは言え、ドル円はジワジワと下値を切り上げてきており、再度「円安」が政策変更の契機になりそうだ。

これは金利トレーダーの習性でもあるが、長い期間のものを扱う性質上、6ヶ月後、あるいは1年、2年後といった ”先読み” を売りにしてきた「損切丸」。ハズレも多々あったが、 "幹" のところではそれなりに予測・推定を当ててきたという自負はある。2年前の ↓

コロナ後の世界 - 「グローバル分業」は断裂へ。|損切丸|note

コロナ後の世界 Ⅱ - これから起こりそうなこと。|損切丸|note

手前味噌で恐縮だが、結構当ってないだろうか。今目の前でFXや株価がどう動くかに興味のあるデイトレーダーには糞の役にもたたないかもしれないが、その辺りはご容赦を。せめて中長期の投資に役立てばうれしい。

ここから1年後、2年後を見通すと、「賃上げ」の動きが広がるなど日本は結構良い位置にいるのでは、と勝手に思っている。あとは政治云々よりも日本人自身の意識が変わって「シルバー民主主義」を脱却できるかどうか。そういう ”変化” を素直に現すのが円金利≓JGBになる。そう思って見ていくと、マーケットの風景が少し違って見えてくるかもしれない。