ようやく終わる ”狂気のバズーカ時代” → 本格化する世界の「QT」(量的引締)。

「損切丸」もよもやこのタイミングは予期していなかったが、*FXも株も完全に虚を突かれた。本日12/20の日銀政策決定会合でYCC( Yield Curve Control )の上限を@0.25% → @0.50%に+0.25%拡大。どこかのメディアも報じていたが、実質的「利上げ」(小幅)である。

*海外勢は知らされていなかったが、どうも邦銀勢は判っていた模様。やっと動き出す ”低金利の巨人” 。- アルゼンチンの二の舞を避けるために。|損切丸|note でも書いたが、5年JGBの@0.14%を買いに行かないはずである。こちらは準備万端でJGBはそれ程荒れていない。

バタバタしているが(苦笑)ここは深呼吸して要点をまとめてみる:

1.YCC - オーストラリア中銀のように「全廃」ではなく続行

2.「固定金利オペ」- 2,5,10,20、30,40年債のカレント(最も取引量の多い銘柄)対象。金額を定めて、あるいは「無制限買入」を必要に応じて実施。「連続指値オペ」は複数日に渡って行う旨公表 ↓

https://www.boj.or.jp/announcements/release_2022/rel221220f.pdf

2.国債買入 - 2022年1~3月を月間9兆円(年間108兆円に増額)。ここまで順次漸減させてきたが、~2021/9月の水準近くに戻す

~2021/7月 月間買入額17兆円 = 年間204兆円

~2021/9月 月間買入額10兆円 = 年間120兆円(▼84兆円)

~2021/3月 月間買入額6.45兆円 = 年間77.4兆円(▼42.6兆円)

2021/4月~ 月間買入額5.9兆円 = 年間70.8兆円(▼6.6兆円)

(参照) 意外? 日銀が4月から国債買入額を減額。|損切丸|note

3. 政策金利 - @▼0.10%のまま変更なし

こうやって2.国債買入の減額 ↑ を改めて見ると、実は日銀による「QT」(量的引締)はFRBに先行して2021年8月に始まっていた。その額なんと2年間で▼130兆円強。丁度米国債金利が上昇を始めた時期と符合する。

今回この「QT」を一部戻すことになるが、日銀保有国債のうち年間約▼60兆円は償還になるので+108兆円-60兆円=+48兆円が実質の年間買入額。

また政策金利@▼0.10%を維持するが、対象になる「政策金利残高」は30兆円程度(6%)に過ぎず、「基礎残高」(214兆円)は@+0.10%、「マクロ加算残高」(250兆円余り)は付利ゼロなので平均付利金利は@0.04%。実質「プラス金利」である。

(参照) 日銀「地域金融強化のための特別当座預金制度」を導入へ ー ECBでも同様に「マイナス金利」減免措置。|損切丸|note

大事なのは国債買入額や政策金利ではなく、やはり「国債無制限買取オペ」で10年JGBを@0.25%に抑え付けていたこと。金利の歪みが「円安」に転嫁されていたのは明白で、その一部が修正された事の意義は大きい。

これを受けたJGB市場の反応が面白い。

現時点で先物相当の8年は売られ過ぎ、e.g., 理論値@0.39% < 実勢@0.46%、だが10年理論値は発表前の@0.65% → @0.77%に上昇。現状の@0.44%では止まらないだろう。

2021年央からの米国債売り相場で散々見てきたが、金利市場に「織込み済み」は通用しない。一度金利が上がれば「その次」「その次」と変化するため大相場になり易い。その辺は日銀も覚悟の上の「決定」。「固定オペ」を今までの「10年・無制限」一本ではなく「2,5,10,20,30,40年」の「定額あるいは無制限」に事実上 ”弾力化” したのも今後に備えるためだ。

今回の決定も箇所箇所に「思惑」が張り巡らされていて興味深い:

・政府:「円安」抑止によって「インフレ」に対する不満を解消し「増税」に対する反発を薄められる(多少の株安は我慢)

・日銀:YCCと「固定オペ」を維持したことで現総裁の面子を保った

・財務省:変化幅を+0.25%に留めたことで利払い増加を抑制。実際には「増税分」を下回るコスト増に留める

今回の「サブライズ」で各市場も激しく反応:

・FX - 全くの予想外でドル円は@137円台から132円台に急落

・米国債 - 日本人買いによる「プレミアム」が剝げ、長期債を中心に金利が上昇

・株 - 予期しない「円高」で日経平均には売り圧力。米国債の金利上昇に連れる形でNYダウ先物も下落

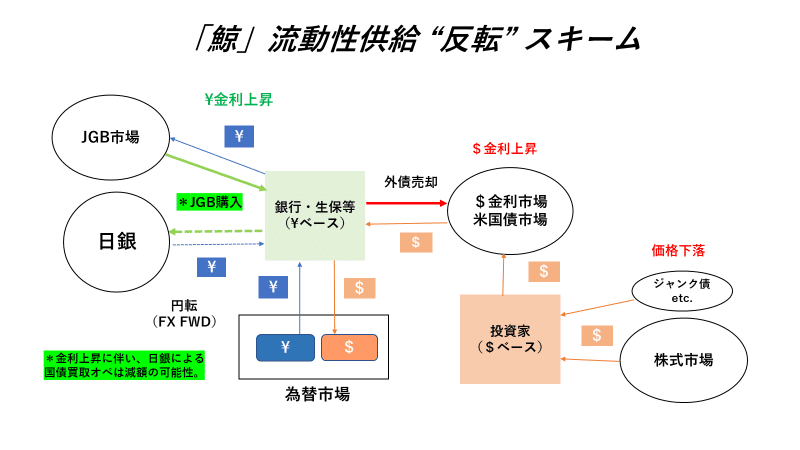

「バズーカ」で海外へ押し出された「円」は300兆円とも400兆円とも推計され「過剰流動性」の震源と見られてきた。巨額の「預金」を保有する日本の金融機関からの投資が マネーマーケットの「鯨」。|損切丸|note と称される所以でもあり、 ”狂気のバズーカ時代” の終わりは世界の「QT」(量的引締)本格化のサインとも読み取れる。

日銀の「引締」により余った「円」の本国還流が起れば、米株や商品市場にも波及するのは必至。そう言う観点から言えばFRBの「利上げ」幅を削る可能性もある。2年以内の米国債については「売り」要因とは限らない。

筆者の早期退職の一因ともなった「バズーカ」だけに、正直 "溜飲が下がった" 。もっとも早く辞めたからこそ今「損切丸」を書けている訳で感謝しなければいけないのかもしれない( "コンプライアンス地獄" の銀行内でこんなことを書き殴るのは無理。苦笑)。

いずれにしろ、これは日本にとっては大事な一歩。政策金利のプラス金利への「利上げ」まではまだ遠い道のりが残っていそうだが、向かう方向は間違っていない。ただ1点、「お金」の巡りが更に悪化する 中国経済失速に脅える ”デフォルト予備軍” -「資金繰り危機」は突然訪れる。|損切丸|note は要注意だ。

そんな事を言っていると米国債同様、「金利上昇」の ”津波” が押し寄せる可能性もある。” Never Say Never " (絶対とは絶対に言うな)。歴史的転換点に立ち会っているという認識の元、今後訪れる「変化」にはしっかりついていく心構えが必要になる。