「コロナ前」に " Time Warp Again!" ー 「インフレへGo!」。

" Time Warp Again! " にすぐ反応した方はなかなかの " Rocky Horror Show " マニア(英リチャード・オブライエン作のカルト・ムービー・ミュージカル。1975映画化。日本ではローリー寺西や古田新太等が舞台主演)。

さて標題に添付したのは、いわゆる世界の「マイナス金利債券」の残高。2020年のピークには18兆ドル以上もあったがここへ来て急減。8兆ドルを割り込んでいる。丁度「コロナ前」の2019年に戻った恰好だ。

実は2018年以降(筆者の持論は2015年以降)「インフレ」傾向は一貫して続いている。米10年物価連動債(TIPS)の推移 ↓ を見ると、「コロナ危機」に関係なく上昇トレンド継続が見て取れる。

「危機対応」の金融緩和で2020年に一旦急増した「マイナス金利債券」だが、パンデミック → エンデミックの道筋が見え始め、ようやく 消えゆく「マイナス金利国債」Ⅳ ー 遂に10年ドイツ国債が "ゼロ" に 。|損切丸|note に。本流である「インフレ」に戻ろうとしている。実際米国債のイールドカーブの形状も2019年のそれに酷似してきている。↓

(「損切丸」では繰り返しで恐縮だが)この底流には世界的「人口動態の変化」がある。日本なら「団塊の世代」(1947~1949生(3年間)。現在72~75歳)▼800万人、アメリカなら「ベビーブーマー」(1946~1964年生(18年間)。58~76歳)▼7,800万人(!)がこれに該当する。

アメリカではリタイア(退職)も早い。いかに人口が増えているとはいえ、これだけの労働力を補うのは大変。どうしても「人件費」に上昇プレッシャーが掛かる。人口が増えない日本では更に労働力不足は深刻で、ここまで外国人労働者等で補ってきたがもう限界だ。

記事にし易いので「悪い円安」を起点とした「コストプッシュ・インフレ」という言説が目立つが、実は「インフレ」のコアは原材料費の上昇ではない。どの企業でも一番高い「コスト」は「人件費」。ここが中央銀行にとって最重要ポイントで、恒常的物価上昇=「インフレ」を左右する。

実際 パウエル議長の "心変わり" 。|損切丸|note で突如「利上げ」に急旋回したFRBも、主因は労働コストの上昇傾向がはっきりした事。投機による “ウッドショック” ー 「インフレ」の縮図。|損切丸|note やただの「コストプッシュ・インフレ」なら「一時的」と突っ張ることもできたが、「インフレ」に拍車をかける「人件費上昇」はまずい。

思いは日銀も同じで、フライング気味に「お先に!」 ー 着々と進む日銀による「ステルス・テーパリング」。|損切丸|note と先行したのも頷ける。「超低金利」が長かった故に、その "解凍" に時間を要するからだ。

そして筆者が「金利」的に最も危惧するのはヨーロッパ、そして「利上げ嫌い」のECB。ドイツの経済力に依存したユーロの安定で何とか保ってはいるが、「インフレ」の影が着実に忍び寄る。

12月CPI:

ドイツ +4.9% ← 11月 +5.3%

スペイン +6.0% ← 11月 +6.5%

イタリア +4.8% ← 11月 +3.9%

ギリシャ +5.1% ← 11月 +4.8%

ユーロ圏 +5.1% ← 11月 +5.0%

見方によってはドイツやスペインは ”物価が落ち着いた” とも解釈できるが、ユーロ圏全体では未だ+5%を超えている。とてもではないが「マイナス政策金利@▼0.50%」を是認できる状況ではない。「人口動態」の問題は日米と同様であり、このままでは済むまい。

折しも昨日(2/3)、BREXITしたイギリスは「お先に」とばかり+0.25%「利上げ」。ECB理事会もようやく重い腰を上げた。まずは資産購入プログラム(APP)終了を先行させ「利上げ」はその後になりそうだが、市場はちょっとびっくりしたのか(笑)、欧州国債金利は急上昇。

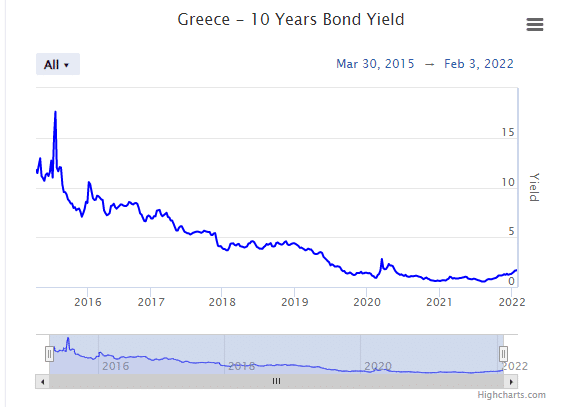

特に「デフォルト予備軍」イタリアやギリシャは、いかに「通貨ユーロ」のアンカー効果のおかげとはいえ、他の「予備軍」、e.g. ロシア、ブラジル、トルコ、と比べて国債金利が異様なほど低い。やっと金利水準の ”ドイツ離れ” が進みつつあるが、この程度で終わるとは思えない。

ちなみに2019年初の国債金利は:

スペイン @1.5% > 現在 @0.94% (金利差+0.56%)

イタリア @2.8% > 現在 @1.64% (金利差+1.16%)

ギリシャ @4.3% > 現在 @2.06% (金利差+2.24%)

このまま " Time Warp Again! " で「インフレへGo!」となると、「金融引締め」で先行するアメリカや日本に比べ、株価、資産価格へのネガティブ・インパクト等、最終的に欧州が負うコストはかなり重くなる。*「嫌だから」と「利上げ」を躊躇している場合ではないのだが、火事も ”暖かくて気持ちいい” と感じてしまうのは楽天的 "ラテン気質" か(苦笑)。

*「ユーロ前」に散々「通貨安」のせいで「高金利」を強いられてきたラテン国家(フランス、イタリア、スペイン等)の気持ちもわからなくはない。「利上げは通貨防衛のため」が考え方の基本なのだろう。まさか「インフレには利下げ」の "エルドアン理論" を信じてはいまいが、同じ様な "気持ち" は抱いているのかもしれない。

「アリとキリギリス」ではないが「低金利」を引っ張るだけ引っ張った結果がどうなるか。パンデミックへの対応を見ても日本とはまるで違うので、これはもう「生き方」「哲学」の違い。ただ大事な「お金」を投資する身としては、「金利」の ”リアル” を見つめながら気をつけていくのみである。