行き場を失った「お金」はどこへ? ー 米国債が売られるとろくな事がない。

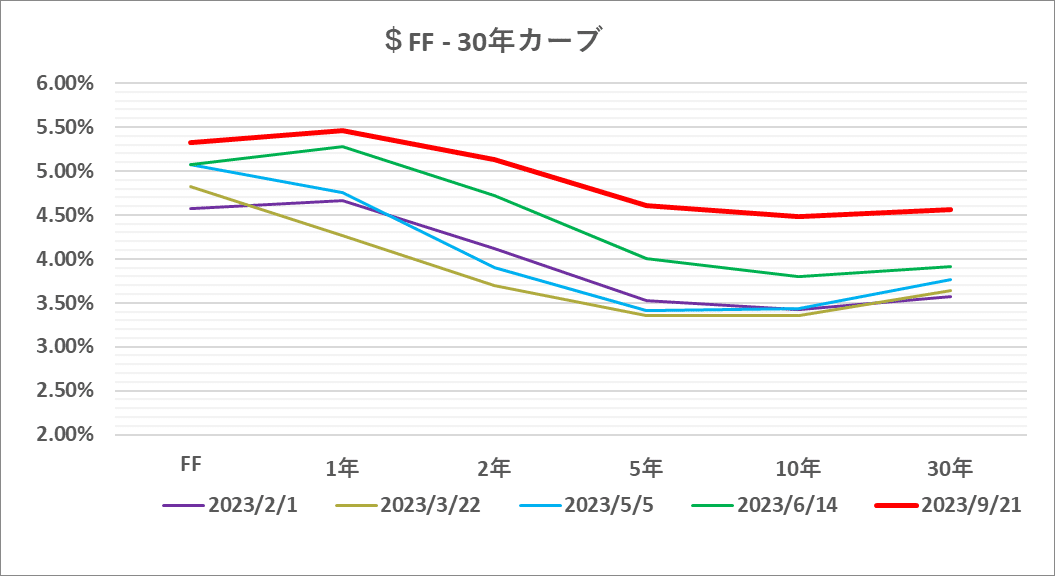

米国債市場が「投資」の場としては厳しい状況に陥っている。中堅のシリコンバレー銀行(SVB)を破綻に追い込むぐらいだからその惨状は想像に難くない。日本でも地銀勢が▼数千億円の損失を計上。高い名目金利を追いかけた結果とも言えるし、"偽りの逆イールド" に騙された面もある。

本格的な「インフレ」→「利上げ」局面を迎える時、中途半端な中長期債投資は御法度。 ”金利が死んだ” 超低金利環境が20年以上もの長きに渡った弊害もあるのだろう。「損切丸」のように「利上げ」で痛い目に合った経験のあるオールドタイマーも軒並み引退してしまい、金利取引のノウハウが廃れてしまった。はっきりいってここ3年の運用はぬるかったと言わざるをない。 ”希望” や ”都合” で安易なリスクを取ってはいけない。

それにしても今の市場環境で「投資」をしなければいけないファンドマネージャーは頭が痛い。特に国債市場が下げ基調(金利は上昇基調)の時は安定したリターンが望めない。NYダウやナスダックのように「過剰流動性」で膨れた市場も手掛け難いしFXも波乱含み。この1年に限れば、狂った「国債無制限買取オペ」のお陰で「円売り」が唯一ハッキリしたトレンドだった。

ではオルタナ(Alternative)はどうか。

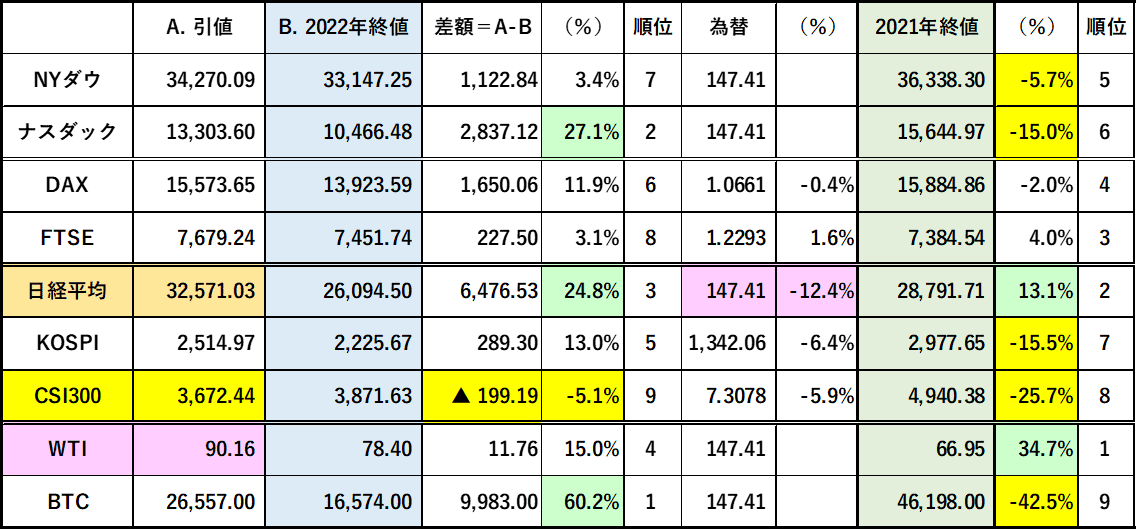

2023年だけでいうとビットコイン(BTC)はトップの成績(+60%)だが、過去2年では最悪(2021年終値比▼42%)。2022年に壮絶な ”投げ” =「損切り」が出て売る人が減ったせいで需給が改善しただけ。いわば ”止まり木” 的な役割を果たしているが、相変わらず価格算定の根拠が曖昧。

最近大暴れしている原油はどうか。まあ見ているとあっという間に上がったり下がったり。少数の大手が相場を振り回す ”荒れるコモディティ” 。2021年以前のBTC同様、時価総額の小さい「ニッチ市場」は ”ハイリスク・ハイリターン” 。 "素人" は手を出さない方が無難だ。

「円安」に連れる形で上がって来た日経平均も有望だが、こちらは「金利上昇」初期でもあり油断は禁物。中国の不良債権問題は景気の足を引っ張る側面もあるが、「お金」の流れ的には「投資」が日本へ還流してくるメリットも大きい。①「円安」の流れとともに②日銀による「利上げ」③JGB市場の動向等、注意して見てかなければいけない。

一方「お金」は無い所には無い。

「戦争」中のロシアは言うに及ばず、比較的経済規模の大きいブラジルやメキシコも国債金利は@10%以上、トルコに至っては@26%台だ。こちらは経済を回そうにも金利を上げても「お金」が入って来ない。もっともメキシコはアメリカが中国からサプライチェーンを戻しており光明もある。

ウォール街:「利上げさえ止まればバラ色、まして利下げ局面突入なら」

こういう雰囲気に満ちているようだが本当にそうだろうか。ファンドマネージャーの気持ちで考えてみよう。もしそうなればやっと国債などの金利物に腰を据えて「投資」にいける。「お金」は雪崩を打って「金利」に流れることになり、他のどこかの市場が割を食う。

BTCやWTIなどのオルタナは真っ先に売り対象になるだろうし、景気が減退していれば株式市場も売りの対象になる。 ”バラ色” どころか、そこから "修羅の道" になるかもしれない。米国債やJGB、あるいはドル円などをつぶさに見て「キャッシュフロー」を追わないと足元をすくわれる。

それにしても9/21ヨーロッパ~米国市場時間のドル円の急落は不自然な動き(ドル売介入?)。9/22の政策決定会合で何か "飛び道具" が出るのか。まあ結果を待ってみよう。しかし毎度の事ながら、米国債が売られるとろくな事がない。マーケットの雰囲気は徐々に悪くなってきている。