経済の「正常化」 →「信用リスク」低下 → 「高金利通貨」の金利は低下、主要国金利は上昇基調に。中国は「別枠」。

米国株式市場の「大統領選祭り」は相変わらず続いているが、マーケット全体の流れとして定着しているのが「信用リスク」低下とそれに伴う経済の「正常化」。ヨーロッパでは今も1日の感染者数が10万人を超えるなどパンデミックの第3波が猛威を奮っているが、経済的ダメージは第1波と比べれば軽微と言うことだろう。株価も3月の底値から着実に戻している。

特に顕著なのがヨーロッパならスペイン、イタリア、ギリシャなど、いわゆる「高金利通貨」の名目金利低下だ。同時にCDSのプレミアムも減少しており、パンデミック第3波にも関わらず「国家のデフォルト」を考える投資家はほぼ消滅していると言っていい。

こうなると金利収入を狙いに行くのが ”セオリー” の1つ。金利に飢えた投資家が「高金利通貨」に殺到している。@3/14の金利と「信用リスク」はこんなに高かった。 ↓

名目金利は下がったが「信用リスク」も大きく低下したため「実質金利」がプラス圏に上昇しており、今はより魅力的な「アセットクラス」となっている。(もっとも3月にこれらの国債を買うのは ”セオリー” ではない)

この流れと一線を画しているのが中国。人民元建・10年国債の金利は上昇を続けており、現状@3.20%近辺となっている。金利上昇を1つの契機として人民元の為替レートと上海など株価も上昇基調となっているのも面白い。

この辺り、ヘッジファンド等 ”Fast Money” (短期筋)は節操がない。金利も高いし為替レートも上がっており、国債でも株でも「儲かるなら何でも買う」。「米中覇権」なんて彼らに関係ないのである。

「香港」という「金の卵」を失った中国とすれば、外貨資本、特にドルの流入は狙い通りかもしれない。その為に*金利を高めに誘導しているということもあるだろう。まあ、それだけ「お金」が足りていないことの証左でもあるのだが、「資金繰り」的に考えると、金利が上がる要素が見えてくる。 ”Fast Money” の逃げ足が速いのも気掛かりではある。

*①「中国人民銀行、為替フォワード準備金要件撤廃」@10/12。初耳だが人民元売取引抑制のために為替直先、いわゆる FX FWD にコストを課していたそうだ。「人民元高抑制」のために今般それを廃止するという。金融緩和で金利を下げる方が手っ取り早そうだが、そうしないのは不動産向け銀行融資を抑制するためで、本当に「お金が足りない」のかもしれない。

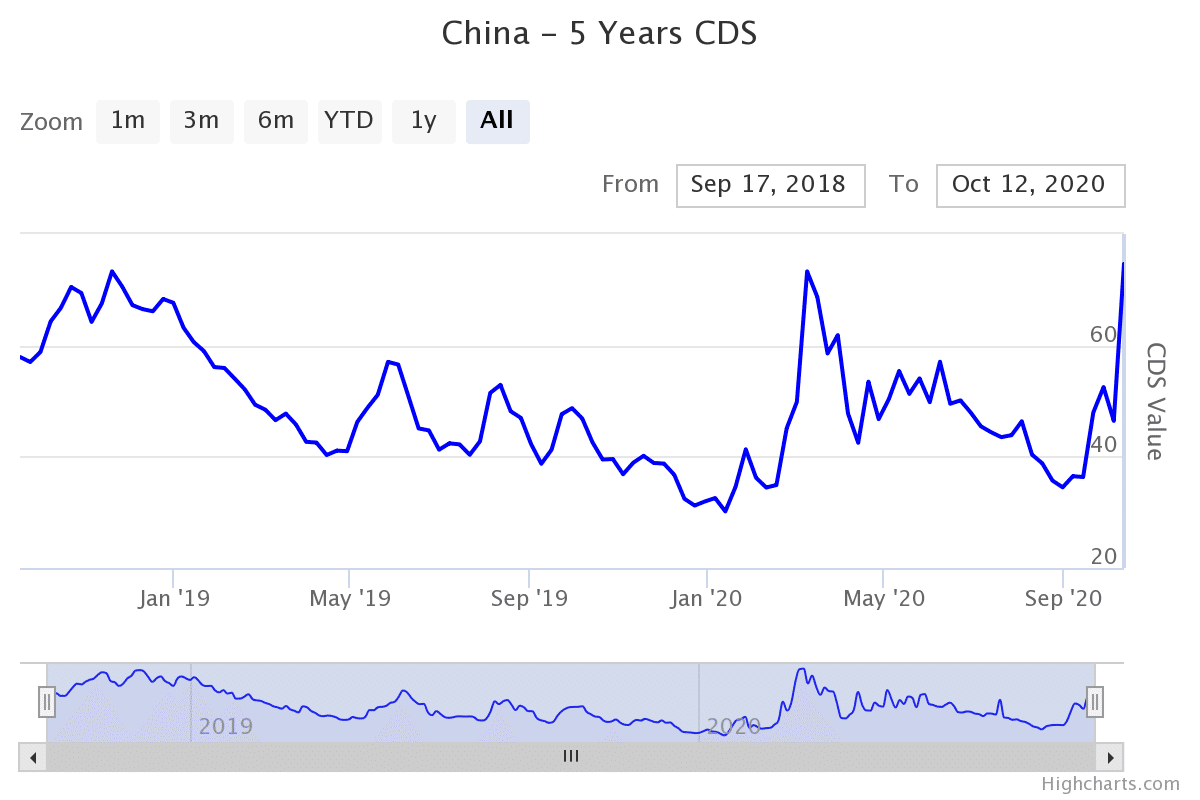

*②中国の5年CDS値が不安定なのも気掛かり。画面上@40~70BPで突然値が飛んだりする。何しろああいう国で情報が乏しいので、実際にはきちんとした「保険」の受け手が存在しないのかもしれない。

中国は実質「ドル・ペッグ」と言う指摘もあるが、実際アメリカへ物を売って「国富」が増えてきており、米国からの経済制裁は ”弁慶の泣き所” 。これまでのようにドルが継続的に入ってこない現状は外から見るより深刻。

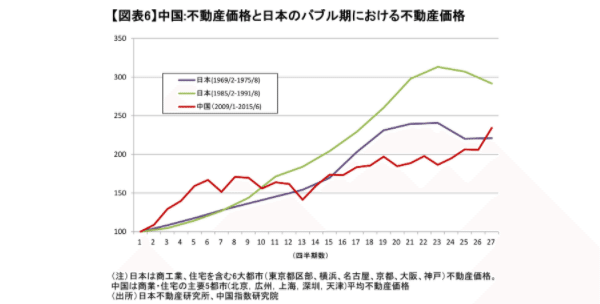

今の中国は高度成長期の日本に近い。「借金」で図体を膨らまし、アメリカから得られる収入で「資金繰り」を賄っているのが実情だろう。中国における「民間債務」は「国家債務」と等しく、国全体がレバレッジで膨張している状態。もっとも「昭和の日本」- e.g. みんなが住宅ローンを組んで ”夢の我が家” を購入 - も国家主導で動く共産主義的な計画経済だったので、両者には一定の類似性が見られ、不動産価格の推移(↓)も似ている。

**日本の「バブル」は金利上昇がトドメを刺すことになったが、果たして中国はどうだろうか。当時の日本も「円高」をきっかけに「国内需要主導型経済」への転換を図ろうとしたがうまくいかなかった。いかに14億人いようとも「儲け」がなければ国は栄えない。「自国生産・自国消費」を目指すのは良いが、現状の「バランスシート」で人民元を刷って乱発すれば強烈なインフレ+金利上昇に見舞われるだろう。国のトップには優秀な人材も多いので、その辺は理解しているはずだ。

**それでは日本の現状はどうだろう。タワマンの価格上昇などをみて「バブル」と揶揄する向きもあるようだが、今の中国や「昭和の日本」とは全く異なる。まず家計債務が全然積み上がっていない。むしろ積み上がっているのは「預金」の方で、これは「自宅購入予備軍」とも考えられる。実際不動産の時価総額もピークから▼1,000兆円下落後にやっと立ち上がってきたばかりで、↓ まだ上昇サイクルの過程と見るのが妥当だろう。

「日本では5年前からインフレが始まっている」は筆者の個人的持論だが、実際値段が上がっているものが多いように感じる。最近4年ぶりに電動髭剃りを買い換えたが+2割は値段が上がっていた。洗濯機や車もしかり。それに+10%消費税も乗ってくるので負担感はかなり大きく、持っていた「預金」の目減りを実感している。

外食もファミレスの会計額が大きくて驚く事も増えたし、ラーメンもちょっとトッピングすると1,000円超え。これでは気軽に食べにいけない(もっともラーメンには価格下押し圧力が掛かり始めているらしい)。ハンバーガーなども「高級化」の名のもとに高くなっているケースが増え、人件費の高騰などから牛丼も値上げを余儀なくされている。とにかく外食産業各社がメニューの切換等で単価を上げようとしているのは明白だ。

こういう ”漸進的” 価格上昇に連れて、ゆっくりとではあるが日本の金利も上昇基調にある。経済「正常化」と共に「高金利通貨」以外の主要国金利は上昇してくるだろうから、少なからず日本にも影響が出てくる。

時を同じくして日本も「異次元緩和」、特に「量的緩和」を継続するための原資が尽きつつある。アメリカ発になるか日本、あるいは中国発になるか順番は不明だが、金利上昇の蓋然性は高くなっている。こんな時一番「投資」してはいけないのが期間の長い債券。株、不動産等もほどほどの金利上昇なら凌げるが、急激な金利上昇は資金の移動を伴うので要注意。元・金利トレーダーとしては、緊張感を持って現状のマーケットを見つめている。

この記事が気に入ったらサポートをしてみませんか?