金利は語るⅦ - 「胴元」の "流儀" 。

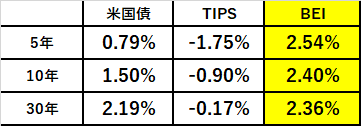

米国債も普通利付国債を見るよりも物価連動債(TIPS)とBEI(予想物価変動率)の動きを見る方が正確にポジション調整の進展が判る。5年BEIが直近底値の@2.46%から@2.54%まで戻したところを見ると「踏み上げ」「損切り」は大分終了しつつあるようだ。

そもそもボラティリティー低下を見込んで仕込む「キャリー取引」=長短金利差を狙った長期債買い+短期調達では、どんどん国債を買い進む(=金利をどんどん低下させる)ような取組はしない。MTM(Mark-to-Market、時価会計)の*「キャピタルゲイン」よりもあくまで「利回り重視」。

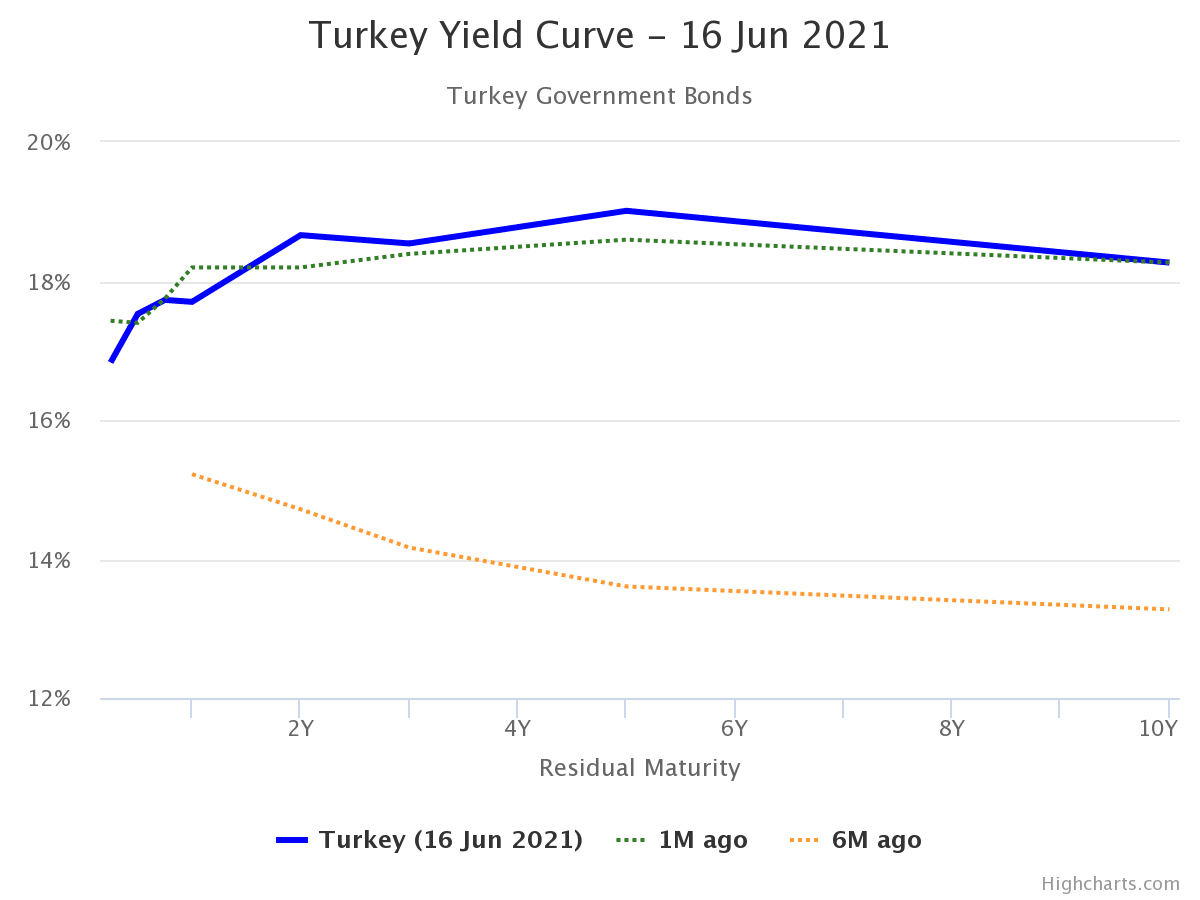

*実際欧州国債市場では、マイナス金利のドイツ、スイスに比べて高金利のイタリア、ギリシャ、スペインの金利の上昇幅が小さい。やはり「利回り重視」が全面に出ており、米国市場では国債よりも金利の高い社債に「お金」が流れている。もっとも金利が高くてもブラジル( ↑ 標題)やトルコ(@18%台 ↓ )のような「デフォルト銘柄」は「キャリー取引」の対象にはならない。「危ない」と言う意味では「中国」も同類かも?

ここからは国債が買われる(=金利が低下)局面では「利確」を交えながら、売られた局面での「押し目買い」を志向することになる。いわゆる「レンジ取引」だ。この2年間「売り仕掛け」で収益を上げてきたトレーダーも今回ひどい「踏み上げ」「損切り」に見舞われただろうから、再度売り(=金利上昇方向)で挑むには相当の覚悟もいる。

よくマーケットを「カジノ」に例えることがあるが、確かに同じような "流儀" は存在する。今回の米国債の「踏み上げ」に関しては「米国債先物」の建玉、特に「売り」ポジションの積み上がりが鍵だったわけだが、いわゆる「胴元」に当たる投資銀行やブローカーは、これらを「管理」していたはず。「仕掛け」は事前に綿密に練られていたと考えた方がいい。

「胴元」の "流儀" とは:

①一見客より大口顧客を優遇

②「ニューカマー」(New Comer、新規参入者)を注視

③顧客の力量を見極めた上で "取れるところからはとことん取る"

特に②に関しては筆者も実体験がある。ドルの担当に就任して初めて「ドル短期金利先物」を取引し始めた時、最初はちょこちょこ儲かっていたが、その内**ことごとく取ったポジションの逆に相場が動くことが多くなった。今思えば③力量を試されていたのだと思い当たるが、とかく②「ニューカマー」は狙われやすい。

**マーケット経験の全く無い友人がFXを始めた時「確率は@50%のはずなのに、なんでいつも買えば売られ、売れば買われるんだろう?」と嘆いていた。「お前と同じように売買する奴が多いからだよ」。同様の経験をした方もいるのではないだろうか。「胴元」は常に「ニューカマー」を監視している。大概は「魚群」のように同じ方向で売買するのであとは簡単。「餌」を蒔いて集まった所で「一網打尽」というわけだ。

我々は「バカチョン相場」と呼んでいたが、2018~2020年前半までの「過剰流動性相場」のように「株を買えば誰でも儲かる相場」の方が稀。ゼロサム(Zero Sum)の世界では必ず勝ち負けがはっきりする。時系列の流れで言えば、2021年は「回収」の年。①優遇された大口顧客はそういう事情を経験から察知しており「胴元」からもそういうアドバイスを受けている。③とことん取られるのは何も知らない「魚群」の方だ。

ただSNS等情報機器の発達で「情報」が広く共有されるようになり、大分様相も変わってきた(この note. も「損切丸」もその一部だろう)。蟻に倒される象(2021.1.18稿 ↓ )のような現象も起きるようになり、図体のでかい方が有利とは必ずしも言えなくなってきた。「恐竜時代」を例に取れば、小回りが効かず「餌」にありつけなかった「大型恐竜」が先に滅んだ。リーマンショック以降「コンプライアンス」でがんじがらめの「投資銀行」は "情報戦" の観点からはむしろ不利とさえ言える。

中長期的に10年米国債が@2.50%を目指すシナリオを「損切丸」は捨てていない。やはり世界的インフレになるのではないか。日本人として残念なのは日本国債=JGBがまるで「氷の世界」(年がばれるね。笑)のように動かない事。アメリカで温度=金利が十分に上がるまで待つことになりそうだ。

「一億円あったら利息だけで暮らしていける」

預金金利が@5%あった時代に言われていた言葉が懐かしい。喜んで「円預金」ができる日はいつになることか。気長に待つとしよう。