続・次は「利下げ」か「利上げ」か - そこに「関税戦争」も加わる

次は「利下げ」か「利上げ」か - 悩ましいFRB|損切丸 の続編

1月米CPI(年率)+3.0% 予想 +2.9% 前月 +2.9%

コア(除.食品・エネルギー)+3.3% 予想 +3.1% 前月 +3.2%

金利市場では今回の「利下げ」→「利上げ」のように相場が "逆噴射" する事がままある。2/7のミシガン大学期待指数で1年後のインフレ期待が+4.3%(>予想+3.3%)に急上昇し、嫌な気配が漂ってはいた

物価上昇の30%近くが住居費(年率+4.4%)によるもので、いかに「人件費」の上昇圧力が強いか、改めて示された。テレビTのニュースでやっていたが、マンハッタンの卵が1ダース(12個)でなんと2,000円超え!*1年で値段が倍になるNYもどうかしているが、300円が500円になったと大騒ぎしている日本もある意味異常。とにかく日本は何でもかんでも安過ぎる。モノの「値段」って何だろう? ー 「卵」価格高騰に思う。|損切丸 の理屈で言えば「卵」の値段の6割は「人件費」。それだけ日米の乖離が激しい

*「令和の米騒動」が喧しいが理屈は一緒。長年に渡って減反政策を実施してきた中、インバウンドや輸出需要の高まりでお米の「需給」が逆転。いちごなどの果物同様、この価格上昇は一時的ではあるまい。「転売ヤー」や「買い占め屋」を批判する向きが多いが、それは「需給」の引き締まりがあってこそ。こうなると最近流行りの「コストプッシュ」も「ディマンドプル」も関係ない。これだけ「日本」が安過ぎれば「ウォール街」も商社もよくやる「アービトラージ」(裁定取引)だって起きる

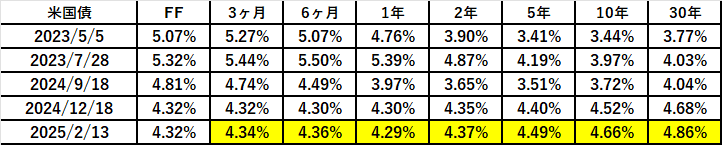

これで米国債市場は「利下げ」ではなく「利上げ」を意識するように変化。そこに「関税戦争」も加わる

TIPS(米物価連動債)も5年BEI(Break Even Rate、予想物価率)が@2.7%台まで急騰 ↓

1期目はまだ「ディスインフレ」が続いていたので相場が保ったが、ここで 「トランプ2.0」の衝撃|損切丸 はタイミングが悪過ぎる。下手をするとマーケット全体がポピュリスム主導で「トルコ化」してしまう怖れもある

こんな状況下、ECBが「予定通り」政策金利を@2%までの「利下げ」を強硬するようならまさに "狂気の沙汰" 。いつも身勝手な欧州だけに ”我関せず” の懸念もある。特に「インフレ」に寛容なラテン国家(フランス、イタリア、スペイン)が主導する今のECBには危うさがつきまとう

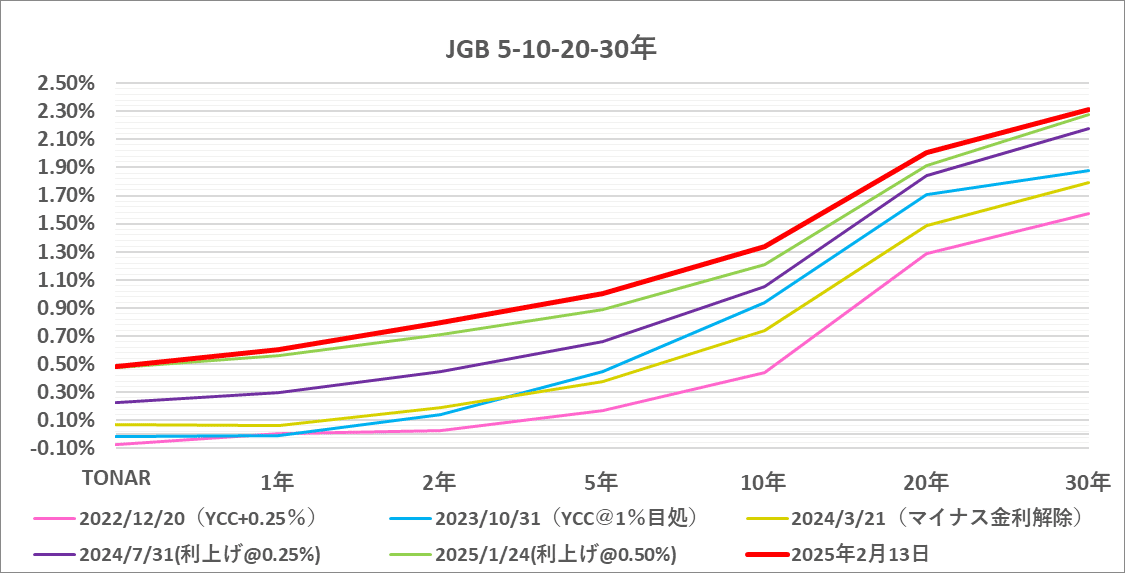

そして「予定調和」が崩れて苦労しそうなのが日銀。たった2日間で▼4円も動いた「円安」が示唆するように年内+0.25%×2回(政策金利@1%)、ターミナルレートが@1.25~1.50%で済むはずだったシナリオが崩れるかもしれない。「損切丸」はワーストシナリオで@3.0%まで「利上げ」が続くと想定しているが、日米の「中立金利」の差である+2%に達するにはあながち絵空事とも言えない(現状の実質金利差は+3.92%)

「金利差」より「量の差」- 「QT」はある意味「利上げ」より "凄いこと" |損切丸 によりゆっくり「円安」が修正されると見込んでいた筆者はその見通しの甘さを反省するより他ない。やはり「金利」は恐ろしい。日銀が「予定調和」にこだわって「利上げ」をぐずぐず先延ばしにすればドル円は再び@160円目指しに戻ってしまう

蠢く「お金」- 追い込まれての「利上げ」など最悪|損切丸 の展開となれば準備が出来ていない日本の金融機関がパニックに陥り、最悪財務省が怖れる "JGB暴落の悪夢" 。そうなれば最早「利上げ」しても「円安」は止まらなくなる

やはり4京円余もの「大借金」と先進国におけるベビーブーマー引退に伴う▼2億人近い「人手不足」は並大抵ではない。アメリカを中心に数々の金融パニック、e.g., ブラックマンデー、リーマンショック、etc., を「お金」をばらまいて凌いできた「貨幣経済」はある意味限界に達しつつある

必要な「ポリシーミックス」を考えると:

1.アメリカ -「増税」による「お金」の回収、人件費抑制

2.ヨーロッパ - 不必要な「利下げ」回避

3.日本 -「利上げ」による「中立金利」達成と企業の余剰金解消→人件費引き上げ

日米欧各国とも政治情勢やしがらみで取りにくい政策だ。一つ望みがあるとすれば 続・ "Tariff Man" (関税男)の泣き所 - 「世界恐慌2.0」は避けられるか|損切丸 が意外に "Realist" (現実主義者)であること。元・不動産王だけに株や不動産価格を上げる方法は熟知している。交渉のための「ブラフ」としている「関税戦争」をどうやって "Real" に着地させるのか

政府・日銀については半年に1回+0.25%なんて悠長な事は止めて一刻も早く「中立金利」まで「利上げ」する事。幸い1月は上手くいった。ここからは年内の政策会合毎に+0.25%上げて@2.0%に引上げるぐらいで丁度良い。株式市場などへの影響は限定的だろうし、むしろ「利上げ」が早く終われば反発相場も期待できる。最大の課題は体力の無い銀行。シリコンバレー銀行のような破綻を避けたければ金利+流動性管理を強化するしかない

と色々書いてくるとやはり 悪い ”胸騒ぎ” ・再び|損切丸 が頭をもたげてくる。まあ心配ばかりしても仕方が無いのでマーケット状況を精査しつつ、やれることはやっていこうと思う。2025年も大変な相場になりそうだ