パン・パシフィック・インターナショナルHDの決算内容を3分で解説!

今回はパン・パシフィック・インターナショナルHDの決算内容について見ていきましょう。

ドン・キホーテやユニーなどを運営するこの会社、色々と手広く事業を広げていますが、その決算内容はどうでしょうか?

1.PLの状況

まず最初にPLの状況について見ていきましょう。

売上高は前年比+5.8%の1兆9,368億円となりました。

営業利益は前年比+18.7%の1,053億円、当期純利益は+6.8%の662億円と増収増益となりました。

営業利益で1,000億円を超えるのは初となります。

2018年からの売上高や営業利益の推移を見てみると、売上高と営業利益自体は減少する事なく増加を継続してきました。

ただ原材料やエネルギー価格の高騰などで営業利益率の「稼ぐ力」は低下傾向にありました。

そこで各種コスト増加などの外部要因に負けない「稼ぐ力」を強化する改革を実現し、5期ぶりに営業利益率5%超えを達成しました。

では事業別にもう少し細かく内容を見ていきましょう。

決算説明資料上では3つ「DS事業「GMS事業」「海外事業」があります。

◇DS事業

ここではドン・キホーテなどディスカウントショップなどの事業が含まれています。

売上高は前年比+6.9%の1兆1,775億円、営業利益は+53.1%の556億円と増収増益となり、特に営業利益に関しては大幅な増益です。

既存点売上高は外出需要の拡大や免税売上の回復継続、季節品などの伸長により前期比+105.2%と堅調に推移しました。

粗利率に関しても、調達力の強化によるコスト削減や滞留在庫の削減などの効果もあり前期比+1.5%の増加となりました。

販管費に関しては、水光熱費の上昇や人事制度改定による人件費増加など金額自体は増加しましたが、対売上高での販管費率で見ると△0.6%の改善となりました。

また店舗数に関しては、前年の468店舗から+18店舗増加して486店舗になりました。

通常のドン・キホーテの店舗を中心に積極的に出店を進めている印象です。

◇GMS事業

こちらの事業内容としては「総合スーパー」のユニーを中心とした事業となります。

売上高は前年比△2.2%の4,619億円、営業利益は+10.1%の281億円と減収増益となりました。

物価高に伴う買い控えがあったものの、過激な値下げを控える販促手法に舵を切ったことで年間を通じての粗利は確保できました。

販管費に関しては、水光熱費の上昇がありましたが、人員配置の見直しや個別店でのコントロール継続によって前期比△29億円(販管費率△0.3%)の削減に成功し、営業利益増益に貢献しています。

◇海外事業

この事業では地域別に「アジア事業」と「北米事業」に分かれています。

まずはこれらを合計した全体の数値ですが、売上高は前年比+18.1%の3,158億円、営業利益は△18.1%の99億円と増収減益となりました。

地域別に見てみると、アジア事業の売上高は前年比+134億円と成長継続して一方で、主に香港・マカオで人流が想定以下だったことやインフレ局面でのコスト増加などが影響し、営業利益は前年比でほぼ横ばいとなりました。

北米事業に関しては、売上高は前年比+351億円と堅調に増加しました。

営業利益に関しては前年比△22億円の減益となりましたが、在庫管理などの対策が着実に進んでおり、粗利率は3Qの26.9%から4Qでは30.4%と大幅改善効果を見せています。

◇2024年6月期業績予想

2024年6月期の業績予想について概要を見ておきましょう。

売上高は前年比+6.5%の2兆621億円、営業利益は+5.5%の1,110億円と増収増益となり堅調に推移する見通しです。

「稼ぐ力」としての営業利益率は5%超をキープし、35期連続の増収増益を目指すことになります。

2.BSの状況

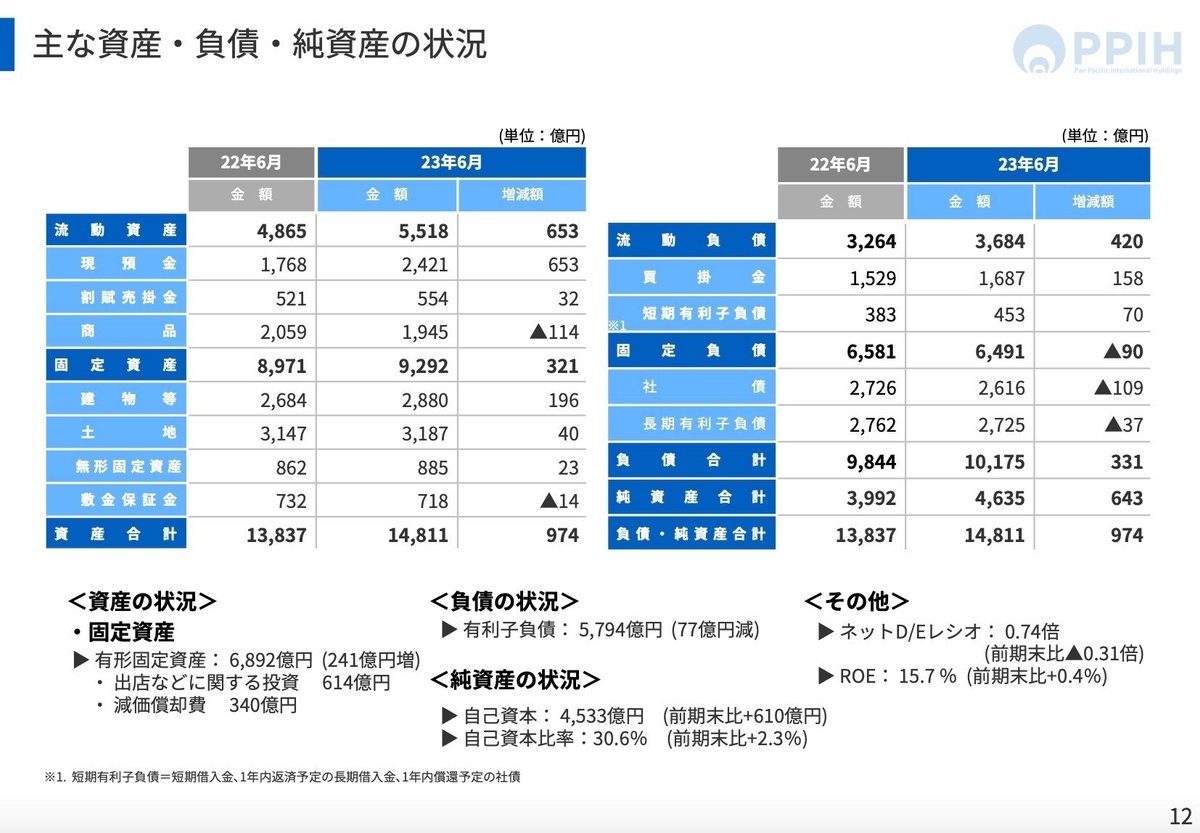

次はBSの状況について見ていきましょう。

総資産全体としては前年末から+974億円増加しました。

流動資産は+653億円増加しましたが、そのうち現預金で+653億円の増加がありました。この点に関してはあとのCFの状況で見ていきます。

それ以外では在庫管理の改善効果により、商品などの棚卸資産が△114億円減少しました。

固定資産に関しては新店舗を24店舗出店したこともあり、有形固定資産の+241億円増加も含め全体では+321億円の増加となりました。

負債に関しては+331億円増加しましたが、そのうち売上高が増加したことに伴う売上原価増加した影響で買掛金が+158億円増加しました。

また利益も増加したことで未払法人税等が+96億円増加しました。

一方で借入金・社債の合計の有利子負債は△77億円減少しました。

純資産に関しては+643億円増加しましたが、今回の当期純利益が+661億円だったのでほぼこの増加分となります。

では安全性の指標に関しても見ておきましょう。

流動比率(流動資産÷流動負債)は149%となり、目安の200%を下回りますが100%は切っていないのでとりあえずは問題レベルです。

固定比率(固定資産÷自己資本)に関しては209%と目安の100%を大きく超過しています。

新規出店など積極展開している影響もありますが、そもそもが店舗ビジネスなのでどうしても固定資産の割合は高くなります。

よってもう少し長期目線の長期適合固定比率「固定資産÷(自己資本+固定負債)」で状況を見ると85%となり、目安の100%を切ることができています。

3.CFの状況

最後にCFの状況について見ていきましょう。

CF全体としては前年末から+658億円増加しました。

内訳としては営業CFで+1,380億円、投資CFで△620億円、財務CFで△182億円という内容です。

営業CFは税引前利益で+1,007億円としっかり稼げており問題ありません。また今回は棚卸資産の在庫管理改善影響で+131億円の増加もありました。

投資CFに関しては、新店舗出店に伴う有形固定資産の取得で△517億円の支出がありました。

それ以外では関係会社株式の支出で△34億円の支出がありました。

財務CFに関しては、社債の償還による△114億円の支出と配当金の支払いによる△107億円が主な減少要因です。

全体としては投資金額が多額になる傾向がありますが、その分営業CFで賄うことができているので、フリーCFはプラスで推移できています。

その結果、CF全体の収支もプラスとなり良好な状況を維持しています。

今回の決算内容3分解説は以上となります。

次はどの会社の決算をみようかな?

マサキタカオ