ギフトHDの決算内容を3分で解説!

今回はギフトHDの決算内容について見ていきましょう。

「ラーメンのインフラ企業」になることを目標に掲げているこの企業、業績を着実に伸ばしているようです。

1.PLの状況

まず最初にPLの状況について見ていきましょう。

売上高は前年比+26.3%の170億円となりました。営業利益は前年比+67.9%の15億円、当期純利益は+42.9%の15億円と大幅な増収増益という結果となりました。

営業利益から経常利益までに+8億円利益が増加していますが、この内容は「補助金収入」によるものです。

コロナ対策のために自治体から飲食店等に対して営業時間短縮要請があり、それに応じることで時短協力金が支給されました。

それに加え雇用調整助成金の収入もあり、合わせて+8億円の助成金収入となりました。

では内容に関してもう少し詳しく見てみましょう。

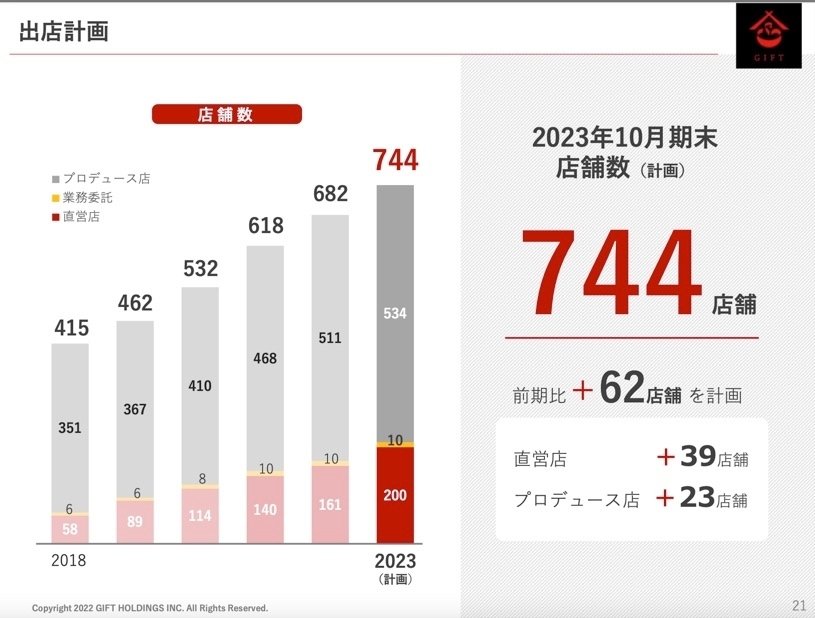

まず出店状況ですが、前年から+64店舗増加して直営店とプロデュース店合わせて682店舗あります。

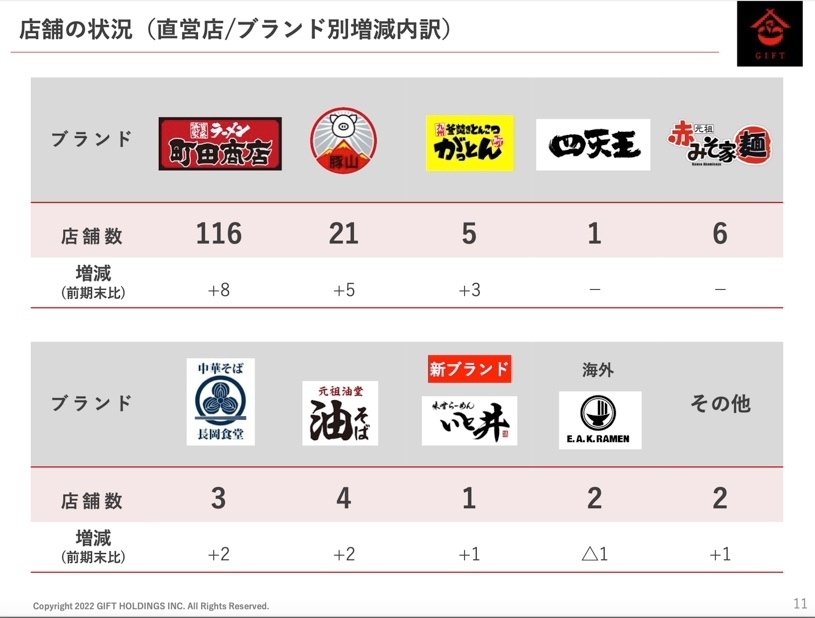

また直営店のブランド別に店舗状況を見てみると、やはり創業時からのブランド店の「町田商店」が一番多く116店舗あります。

前年からの増加数も+8店舗となっています。

出店地域別で見ると、直営店171店舗中、関東で104店舗と全体の60%が集中しています。

次いで関東以外の東日本で36店舗、西日本で19店舗となります。

また海外にも2店舗だけですが出店しています。

こうしてみると「ブランドは町田商店」「地域は関東」とかなり偏りがあることが分かります。

裏を返せばこの偏り以外の所に進出していけば事業拡大が期待できるということになります。

またこの一年間の売上高の推移を「客数」「客単価」の観点から見てみると、どちらも前年より増加しています。

特に客数は前年比+30.6%と堅調に推移しています。

新規店舗も出店しているので、その分客足が伸びたと考えられます。

客単価は前年比+1.8%と微増でしたがそれでも増加しているので良い傾向ではあります。

価格面に関してですが、昨今インフレが騒がれている中、各業界も価格の値上げに踏み切っています。

飲食業界も例外ではなく、このギフトHDも小麦などの原材料価格の高騰を受けて値上げを実施しています。

価格に対する基本方針としては、「コスト増加分のみ価格転嫁する」と明言しています。

「値上げすると客足が遠のく」という懸念もあったと思いますが、今のところ価格改定が客足に悪い影響は与えていないようです。

では2023年の業績見通しについても見ておきましょう。

売上高は2022年比+20.5%の205億円、営業利益は+30.4%と大幅な増収増益を見込んでいます。

一方で経常利益と当期純利益に関しては△10%以上の減益を見込んでいます。これはこの2022年は補助金収入で8億円の営業外収益がありましたので、このような補助金は見込んでいないため減益の見通しになったのではないかと考えられます。

では売上高増加の根拠は何か?と言えばやはり新規出店計画によるものと考えられます。

2022年から2023年にかけて新たに+62店舗を出店する予定です。

直営店+39店舗、プロデュース店+23店舗という内訳です。

この計画通りいけば744店舗となります。

この新規出店計画のうち海外直営店舗が1店舗含まれています。

これで海外直営店は3店舗目となります。

人の流れが多いペンシルバニア駅での出店となりますので、この店舗がうまくいけば海外出店に弾みがつく可能性があります。

今後の事業拡大を考えるうえで海外店舗は外せないと考えられますので、今回の新店舗は重要なカギとなるのではないでしょうか。

2.BSの状況

次はBSの状況について見ていきましょう。

総資産全体としては前年末から+16億円増加しました。

流動資産では+6億円増加しましたが、そのうち現預金は+1.3億円増加しました。この点に関しては後のCFの状況で触れていきます。

それ以外では、売上高増加に伴い売掛金で+1.4億円の増加が見られます。

固定資産に関しては、有形固定資産で+7.4億円増加しています。

これは新規店舗出店による有形固定資産への投資で、特に建物関連の増加が大きく+5億円増加しています。

負債に関しては+3.1億円増加しています、そのうち流動負債の買掛金で+1.5億円増加しています。

これは先程の売掛金と同様の要因で、売上高増加に伴い増加したものと考えられます。

また短期借入金で+0.4億円の資金調達が発生しています。

新規店舗出店などに対する借入は長期借入金で資金調達しているので、今回の短期借入金はあくまで短期の運転資金の不足分を補うためのものだと考えられます。

純資産に関しては+13億円増加していますが、今回当期純利益で15億円利益が出ているので、これが主な増加要因です。

あと円安効果として為替換算調整勘定で+1.3億円の増加が見られました。

また安全性の指標の観点で見てみると、流動比率(流動資産÷流動負債)は103%と少し心許ない値となっています。

100%を割り込んではいないので、今すぐにキャッシュ不足になるわけではありませんが、今回短期借入金が発生したように、瞬間的にキャッシュ不足に陥る場面があるかもしれません。

よってそこに対する備えは必要ではないかと考えられます。

固定比率(固定資産÷自己資本)に関しては126%となっており、正直あまり良い状況とは言えません。

ただ店舗経営を行う上ではやはり固定資産への投資は必要なので、業種的に固定資産は膨らんできます。

そのような場合は固定長期適合率(固定資産÷(自己資本+固定負債))で評価する方が適切な場合もあります。

今回は固定長期適合率で評価すると値は98%となり100%を切りますので、とりあえずは基準値内だと考えることができます。

3.CFの状況

最後にCFの状況について見ていきましょう。

CF全体としては前年末から+1.3億円増加しました。内訳としては営業CFで+21億円、投資CFで△18億円、財務CFで△3億円という内容です。

営業CFは税前利益で+22億円をしっかりと稼いでいるのでここは問題ありません。まずはここでの稼ぎがベースとなります。

投資CFに関してはほぼ例年通りの新規店舗への投資なので特段異常などはなさそうです。

財務CFに関しては、長期借入金の返済スケジュールに沿った返済で△5.9億円の支出がありましたが、新規借入で+5.5億円の入金がありましたのでほぼプラマイゼロとなります。

また今回は運転資金で不足が出た分を短期借入金で賄いました。

このような事態に備えて取引銀行5行と総額17億円の当座貸越契約を締結しています。

この契約のおかげで迅速な資金対応ができたというわけです。

今回の決算内容3分解説は以上となります。

次はどの会社の決算を見ようかな?

マサキタカオ