VCは投資検討時にどんな審査や支援をするのか?がっちり支援するハンズオンDDの事例

ベンチャーキャピタルが投資検討時に、どんな審査/Due Diligence(DD)をするのか、ベールに包まれた(笑)内容をお話しします。今回は私もチームで良くやるパターンで、単なる審査ではなく「がっちりサポートして一緒に事業計画を作る、ハンズオンDD」の事例の一つをご参考までに。尚、VC・キャピタリスト毎&案件毎にやり方が違いますので、私の事例であくまでご参考ということで。今回は、細かい審査項目ではなく、流れをざっくり示しています。

■ハンズオンDD(Hands-on due diligence) って何か

米国では沢山の企業がVCへ資料を送りますが、残念ながらほとんどが相手にされません。但し、信頼できる知人紹介やスジの良い「これはイケるかも」という企業に対しては、リードを取るべく争奪戦になるので投資前にもハンズオン支援します。米国VCではテクノロジー分野で起業やLean Startup実務経験も豊富なパートナーやメンバーが集中的に時間を作り、起業家と沢山ブレストし、事業計画にinsightインサイトを与えブラッシュアップに貢献し、ビジネス設計をサポートし、マイルストーンの道筋を作り、ヒアリング設計や実行を手伝い、資料の見える化を手伝い、リスクや課題も浮き彫りにし、人を紹介し、などなどです。日本では残念ながら、投資側が知りたい事を聞くだけで建設的なディスカッションや実務的なサポートがほとんど無い一方通行なDD審査がまだまだあるとされていて、、そういった一部の日本の一方通行DD審査と区別して分かり易いようにここでは米国流の「ハンズオンDD(Hands-on Due Diligence)」としています。

■ハンズオンDD(例)概要パワポ

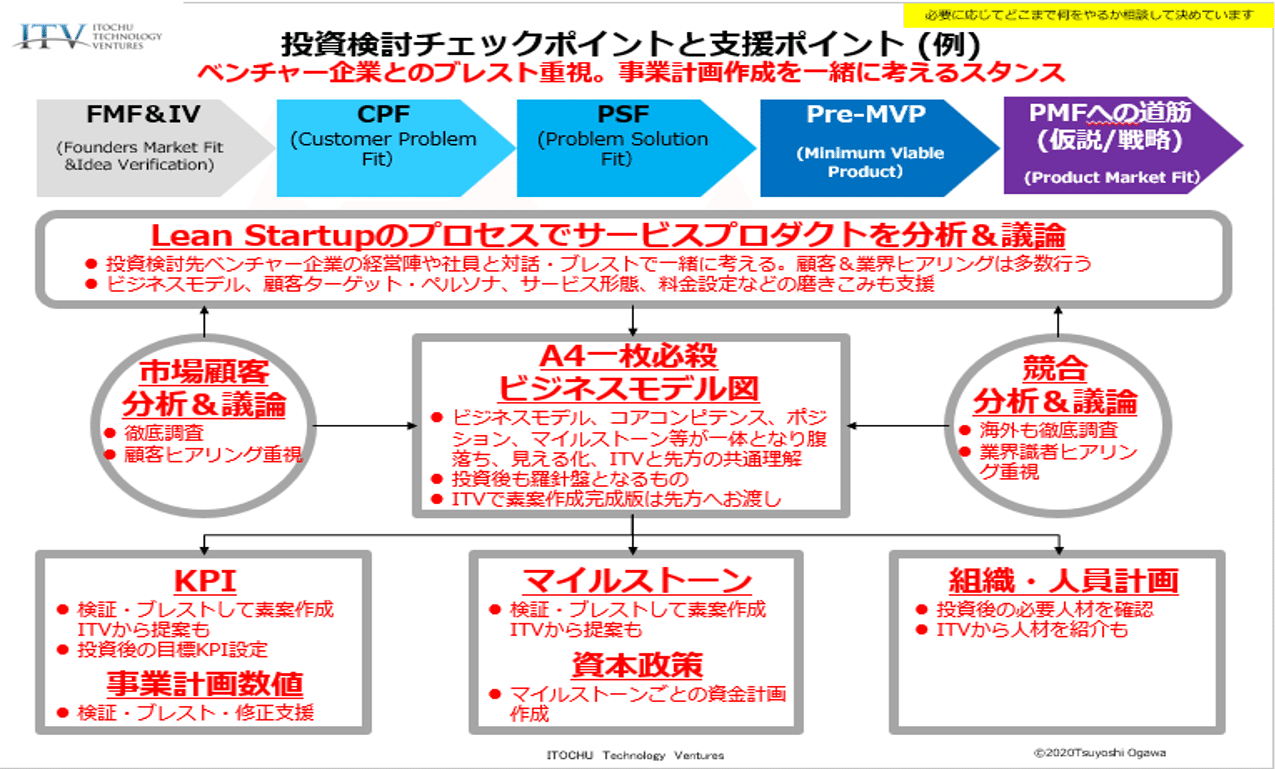

私のチームでは、投資検討依頼があったベンチャー企業に対しては、以前の私の記事「スタートアップ企業の作り方って?相談にのる時に使う資料を公開【第2回】投資ステージ別のVCチェックポイント」を読んで頂いて、目線合わせをし共通理解が出来た上で、ベンチャー企業のご要望と弊社のニーズ双方がマッチした場合は、下記の様なハンズオンDDプロセスを実施しています。我々からすると「リード」での投資を検討する場合にこの形になることが多いです。下記は、「PMF前でこれからPMFを目指すシードからアーリーステージ」でのハンズオンDD事例です。最近の投資決定案件(まだプレス未公開)もこのプロセスで先方とブレストを行い、事業計画を一緒に考えました。(尚、もちろんベンチャー企業の状況に応じて濃淡が相当ありますので全案件このプロセスを全て踏むのではなく、要所のみのところもあります。また、あくまで我々は黒子でサポートする参謀であって、事業計画を諸々決めるのはベンチャー企業側です。念のため)

■各プロセス説明「A4一枚必殺ビジネスモデル図」作成がキモ

上記のプロセスを上から下にやっていくイメージなのですが、一番のキモで特色となる考え方は、この上記パワポのど真ん中にある「A4一枚必殺ビジネスモデル図」作成で、これがキラーコンテンツです。「A4一枚で関係者が共通して使えてなるほどと頷ける必殺の資料」です笑。ベンチャー企業と何度も何度もブレストしたり調査する中で、ホワイトボードに何度も書いたり、何度もパワポ資料を作ったりして、行ったり来たりして形にしていくと、「おお、そうだよね!俺たちの事業ってこの一枚で言えているよね!」と視界が明るくなり見通しが良くなる「エウレカ!」の瞬間があります。

この資料は、社内の投資検討稟議資料に使うのはもちろん、先方ベンチャー企業社内や事業計画書に使って頂けることも多いですし、投資後もVCとベンチャー企業で共通の羅針盤(今、どこにいるんだけ。最初はこう思っていたよな。という振り返りとか、方針転換の指針・地図として)としてずっとVCとベンチャー企業で意味を理解して通じ合える共通言語として使えるというメリットも感じています。

尚、繰り返しですがベンチャー企業の状況やご希望に応じて濃淡が相当あるため、「こんなこと必要ない、もうバッチリ出来上がっている」という方もおられるため、その場合はここまでやらず別対応となります。しかし不思議なことに、沢山資料があるのに一枚でエッセンスが説明された「キモ」「あんこ」ペーパーがないベンチャーはかなり散見され「せっかくの良さ・強みや思いが伝わらないので、資金調達がうまくいかず損してる・勿体ない」と思うことが多々あります。

■①ブレスト重視

まず、Lean Startupのプロセスでサービスプロダクトを分析&しベンチャー企業と議論します。何よりも、ベンチャー企業の経営陣や社員とブレストで一緒に考えることを重視します。議論・整理の仕方を工夫しファシリテーションします。ブレスト中に、アイデアが整理されたり、新しいことが浮かんだり、おお!そうだよね!とお互い膝を叩く場面があります。ブレストがベンチャー企業の事業計画に貢献して欲しいと思いながらやっています。

■②フィードバック重視 作成資料はベンチャー企業へお渡し

そのわかったこと、作成したパワポなど成果物は全てベンチャー企業へ提供し、先方の事業計画書や社内議論の素材ネタを提供します。パワポで資料を整理して分かり易く提示する、見える化するのは大事なので、出来るだけお役に立てるように資料を作成します。事業計画にそのまま使って頂けることも多いです。

■③ヒアリング重視

・顧客&業界ヒアリングは、ベンチャー企業から紹介頂いたり、独自ルートで多数行い、事業計画の妥当性を検証する

・ヒアリング内容もベンチャー企業にフィードバックする

■④市場&競合調査は徹底してやる

・ヒアリングも含めて、相当集中的にしつこく調べます。海外の競合や事例も含めて相当調べます。わかったことがあったらベンチャー企業にフィードバックします。

■⑤PMFまでに道筋、リーンスタートアップのプロセスを徹底チェック&サポート

このLean Startupの部分はとても大事で、以前の私の記事「スタートアップ企業の作り方って?相談にのる時に使う資料を公開【第2回】投資ステージ別のVCチェックポイント」で詳細を記述していますので是非ご参照ください。

・ビジネスモデル、顧客ターゲット・ペルソナ、サービス形態、料金設定など磨きこみも支援

・製品やサービスは使ってみて、UI・UXを含めて細かくチェックしアドバイス

■⑥「A4一枚必殺ビジネスモデル図」で議論して表現すること

上記⑤までが一旦の節目でチーム内で議論して、やはり進めようということになれば、このステップに進めています。議論して下記の中でその案件に応じた大事なポイントを複合的に一枚で表現します。見える化、共通言語化、羅針盤の効果があるかと思います。

・一言でいうと何なのか

・ターゲット顧客や業界の課題やProblem

・ビジネスモデル

・コアコンピタンス

・競合と比較したポジション、差別化

・サービスの種類

・フック

・回収エンジン

・マネタイズ

・本当に目指すゴール

・課題リスク

・時系列でのマイルストーン等です。

その企業に応じて、何を盛り込むか、どこまでの完成度にするかは、ケースバイケースですね。また、全部情報を表現すると詳細すぎてベンチャー企業社内では十分理解できて極めて有用だけど、VC側の投資検討用の社内説明ではTooMuchでわかりにくいこともあり、その場合は情報を間引いて簡略化して使っています。(事例を見せてほしいという声がありそうですが笑、そうですよね。ベンチャー企業の秘密中の秘密、他に教えたくない戦略が詰まっている一枚なので、、ご容赦。どこかの会社が将来了解得られたらいつか公開します)

尚、DDの初期段階で投資検討が難しいと判断した場合は、残念ながらA4一枚必殺ビジネスモデル図のステップに到達せずこれ以上のプロセスは中止してDD案件検討が終了してしまうことになります。

■⑦KPI設定 PMFまでの道筋設定→PL計画の整合性チェックアドバイス

PMFに至るまでの道筋を考えた時に、どういうKPIを設定して、そのKPIの数値をどこまで達成する必要があるか、議論して設定します。今、製品やサービスのα版やβ版がある場合は、そこで得られたKPIを詳細検討し、これから実施する事業計画で想定される変数を議論して予測し、おおよその目標KPIを試算します。ベンチャー企業が作成しているPL事業計画との整合性をチェックするのと同時に、よりよい形になるようアドバイスします。

■⑧マイルストーン設定 PMFはどこなのか。資本政策との整合性

ブレストで整理されてきた内容を、今一度整理して事業のステップごと、節目がどこなのか、PMFはどこなのか、マイルストーン設定をアドバイスします。同時にいつどの段階でいくら資金がいるか見積もり資本政策案をざっくり作成します。こちらで整理した資料も作成してベンチャー企業にご提供することも多いです。

■⑨組織・人材 これから採用が必要な人材は何か

マイルストーンの設定に合わせて、必要な経営幹部人材、エンジニアなどの実務人材を相談を受けて設定していきます。相談の過程の中で、すぐにでも必要な場合は投資前であっても、我々がプールしている経営人材や知り合いに声かけして紹介します。既存投資先でお世話になった方や、私だと特に以前の職場であるネットエイジ(ネットエイジマフィア)と経営コンサルのDIは、優秀な起業家・経営人材・エンジニアが多くいるので、そのルートで人材をスカウトすることも多いです。

尚、以上のハンズオンDDでは、ご覧いただいた通り米国VCと同様実務経験が無いと無理で、チームの中に起業経験、CxOとしてのマネジメント、ベンチャーや事業会社での事業経験、新規事業開発、Leanstartupの経験、プロジェクトマネジメント、コンサル、エンジニア等々のその案件ごとに何か軸となる武器を持った経験のあるメンバーの組み合わせが必要かと思います。起業家とどこかの部分で対等以上の実務経験とinsightが無いとValue価値が出せないからです。(我々チームは上記の経験豊富なメンバーが揃っているのでValueを出すよう頑張ってます笑!!)

また、このハンズオンDDに取り組む期間ですが、あまり長時間やるとお互い疲弊します。投資前に軽い相談から始まり時々情報交換していく長い時間をかけてやる場合は別ですが、集中的にやる場合は1-2か月でアウトプットを出すのが良いでしょう。最近の投資事例では我々は2名体制で1か月半でやり切り投資しました。

■DD初期のスクリーニング:社内議論で案件を進めるかどうか確認

さて、ベールにつつまれたVC内での投資検討の議論はどうなっているかと謎に思われると思います。各VC・キャピタリストでポイントが全く違うと思いますが、私のチームでは最近は下記のような4つのポイントを元に、先ほどのDDの初期段階、主にLean Startupのプロセスや競合・市場ヒアリングをざっくりした段階、A4一枚必殺ビジネスモデル図作成前あたりで、そもそもチーム内でその投資案件を進めるかどうかを議論します。DDの途中で難しいと判断した場合は、それ以上のDDをストップしてお断りしていくというのが現実で、その場合は残念ながらA4一枚必殺ビジネスモデル図作成までいかずに終わってしまうことになります。

尚、最近つくづく思うのは、3CとかSWOT強み弱みと海外からきたフレームワークは日本人は使うのがヘタな上に海外でも最初の初期議論では使うこともあるがその後の深い投資分析では使われない(MBA卒業したての人が使ってコケにされるイメージ)ため「分類整理されただけでなんのインサイト」もない「要はなんなんだ」がわからないことが多いため、、「びびっと」「つかみ」「はだかん」「みたて」とか笑、少なくとも日本人の間であれば、日本語で本質を議論したほうがよっぽど腹に落ちると思ったりしています笑。関係者にあった分かり易い言葉でかみ砕いて説明しないと作戦は伝わらないし成功しない。外国人には伝わらないかも笑。言語は思考回路の構造を定義していると思います。

■初期DDの進め方全体像

下記左半分をざくっと紐解いて議論しながら、右半分で「で、結局、どないなってん?」(なぜか関西弁がしっくりくる笑)という詰まるところ、結果を①から⑤の主要5ポイントをチームで確認していきます。

■社内初期議論の主要5ポイント骨子

①たてつけ(資本政策や株価)

資本政策のたてつけ、シードかアーリーか。株価は取り組める水準か。リードかサブか。など

②スジ (Founder's Market Fit&急成長市場)

・こいつらビビっときた?FMFとか運命を感じるぐらい、ビビっとくるか。

③つかみ (事業の理解)

・要はその事業は何なのか、深く簡潔に理解し、見抜く。「要は×××です」

④肌感 (競争優位性)

・要はなんでイケると思ったの?なんでピンと来た?という、経験や知識の裏付けのある直観的な理解で、「なんか××だしイケそうなんだよね」

⑤見立て(成長性・リターンの根拠)

・本当に急成長して10倍リターンでるか、根拠をロジカルに、フェルミ推定とかで

■ハンズオンDD後のプロセス

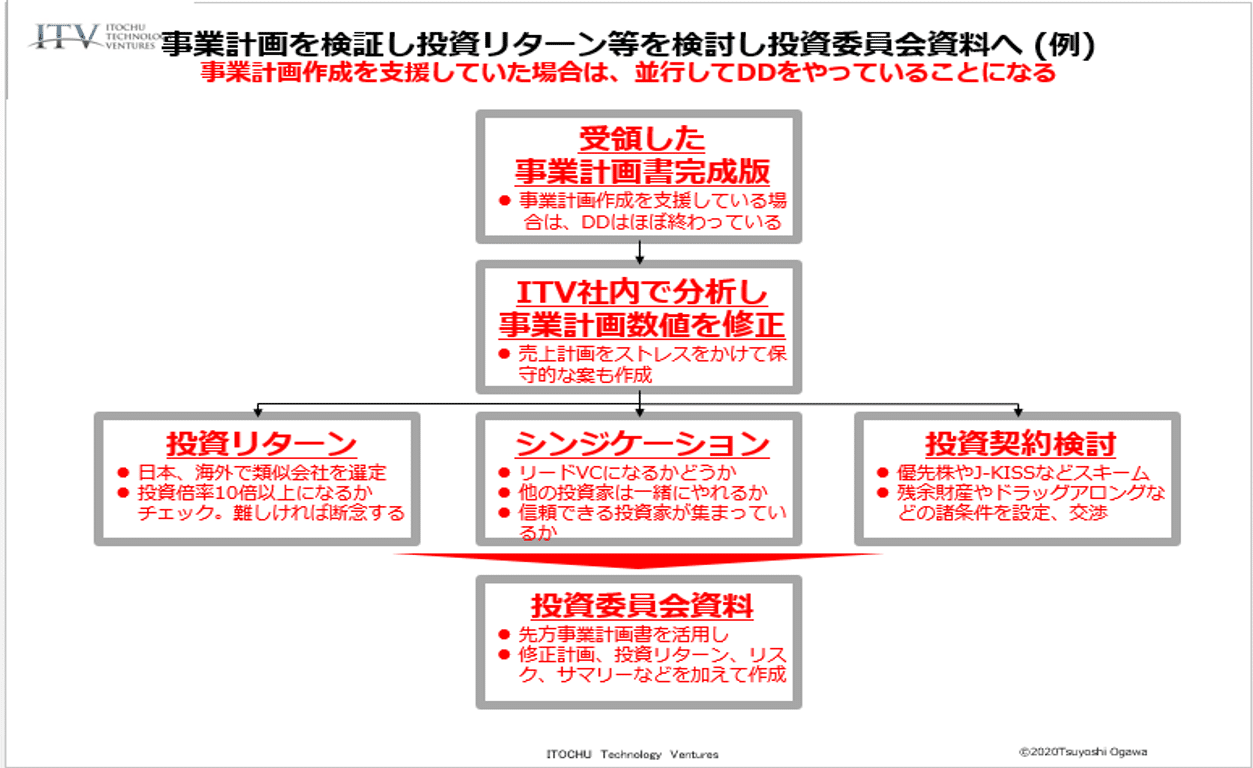

ハンズオンDD後も問題なくやはりチームとしては是非投資したいとなると、再度事業計画を精査し修正計画を作成し、仮計算していた投資リターンを再度正確に見積もり、投資契約書の案を作成して、先方が作った事業計画書をベースに、投資検討会・委員会資料を作成し、社内会議でプレゼンしたり先方と他のパートナーとの面談をセットしたりのプロセスを実施し、各種会議を通過し投資契約に合意できた場合、投資実行に至ります。(この投資決定のプロセスは各VCによって色々違います。念のため)

以上今回は、VCの投資検討とは?ハンズオンDD(Hands-on due diligence)のパターン例でした。繰り返しですが、あくまで米国流のやり方をベースに私のチームの独自のやり方も含まれた事例ですので、業界全体の一般論ではないので念のため。

■ご参考

この記事と密接に関係する記事は下記となります。この記事のリーンスタートアップに合わせたPMFまでのステップを記事にしています。あわせてざっとご覧ください!