日々の壁打ち:先週2024/4/22~4/26の米国市況をGPTsで期間分析し、今週の展開を予測する

2024/05/04更新:予想期間を過ぎましたので、有料コンテンツ部分も無料公開いたします。よろしくお願いします。

ChatGPTで、自分のためにMy GPTsを開発すると、とても面白い体験を味わえる。このnoteは、My GPTsとの付き合い方の記録である。

本noteには予測部分がありますので、その部分に関しては予測期間中は有料コンテンツとなっています。予測期間終了後には、全て公開コンテンツとなります。GPTsによる予測の有用性を確認したい場合には、期間終了後のnoteを確認していただくのがよいでしょう。

なお、今回よりGPTsの分析ログを適宜編集して、読みやすくしてみました。

はじめに

先週、外貨市場では、円相場が34年ぶりの安値を更新し、26日の日中最安値1ドル=158.45円をマークした。その後少し上がったとはいえ、最終的に1ドル=158.33円で週を終えることになった。たった1日で3円近く下がったということだ。

下の2024年4月の米国5市場の指数チャートを見ても、青の実線で示されているドル/円レートが、4/26に急角度で上がっているのが見て取れる。

外為市場で円が急速に下がったためか、日本の国債10年利回りも一日の内で跳ね上がっては、また下げるという不安定な動きをしていたようだ。ドル指数やユーロ/ドルはさほど変動しなかったのに比べると対照的である。

上の日本経済新聞の記事でも同様なことが書かれているが、円安がさらに進むのか、それとも収まるのかは、今週より始まる5月の米国における雇用統計やISM Indexなどの経済指標の結果を確認し、さらにFOMC Meetingで今後アメリカがどのような金融政策をとっていくのかが明らかになるまでは、はっきりとしたことは判らない。円は日本銀行が独自に発効している通貨ではあるが、アメリカが大きな地位を占める世界経済の動きと切り離して考えることはできないという、好例のように思える。

それらを踏まえた上で、先週の米国市況をGPTs『U.S. Market Summary』に分析させた上で、今週の市況がどうなるか予測させてみよう。

分析に使用する資料は、

Bloombergの日々の米国市況ニュースから、『U.S. Market Summary』が抽出した日々の米国市況レポート5日分(2024/4/22~4/26)

該当期間の各市場の代表的指数のCSVデータ

である。一部の市場は、終値ではなくBloombergニュースの編集時であることを注意して欲しい。

第1章:先週(4/22~26)の米国市況について

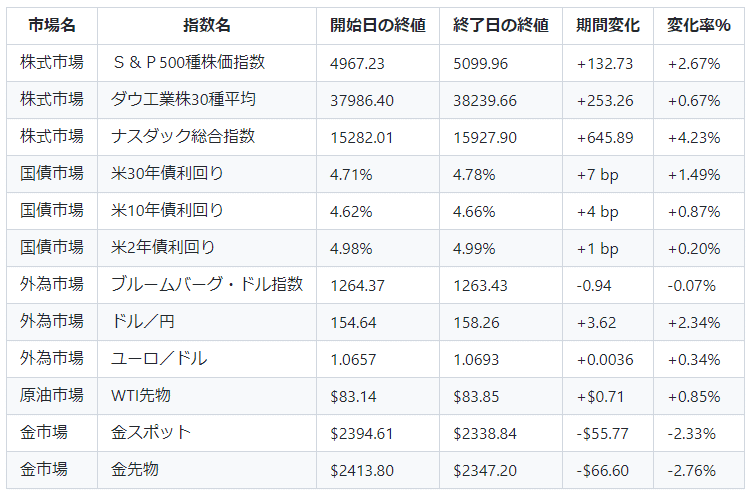

まずは、先週(4/22~26)の米国市況について、株式、国債、外為、石油、金の各市場で起こったことを、ざっくりと見ていく。合わせて、該当期間の指数変化も表で確認しよう。

概要

株式市場

週を通して、特にテクノロジー関連株が強いパフォーマンスを示しました。ナスダックは特に顕著な上昇を遂げ、週間で4.23%の上昇を記録。主要な動きとして、エヌビディアやテスラなどのAI関連株が市場を牽引しました。一方、GDP速報値の発表やメタ・プラットフォームズの決算が市場の波動に一定の影響を与えましたが、全体としては業績予想の好転が株価を押し上げる結果となりました。

国債市場

国債市場は、GDP速報値の影響を強く受け、週末にかけて利回りが上昇しました。特に短期債の動きが顕著で、2年債利回りは僅かながらも上昇し、週単位では堅調な推移を見せました。市場は、利下げの期待を遅らせる可能性があることから、週中は投資家の間で慎重な姿勢が見られました。

外為市場

ドルは対円で大幅に強まり、週間で2.34%の上昇を記録。一方で、ユーロに対しては比較的安定した動きを示しました。円は特に弱く、市場のリスク選好の変動に敏感な反応を見せました。円の34年ぶりの低水準更新は、市場の注目点となりました。

原油市場

原油市場は比較的安定して推移しましたが、週末にかけて若干の上昇を見せ、WTIは週間で0.85%の上昇。市場の供給懸念や中東情勢の緩和が価格に影響を与える中で、需給バランスの改善が見られました。

金市場

金は週を通じて下落傾向にあり、特に市場のリスク選好の高まりにより、金価格は逃避資産としての魅力を一時的に失いました。週間での下落率は2.33%となり、中東情勢の緩和が逃避需要の減少を招いたことが影響しました。

総評

先週の市場は、テクノロジー株の強さと経済指標の影響が主な動因となりました。株式市場は全体的に上昇傾向を保ちましたが、金市場や一部の債券市場は圧力を受けました。外為市場ではドルの強さが目立ち、特に円に対しては大きな変動がありました。経済指標の発表は、今後の市場の見通しに影響を与える可能性があり、特に利下げ期待の再評価が必要とされています。

先週(4/22~26)の米国市場各指数の表とチャート

この期間内で見られた主要な変化としては、ナスダック総合指数が特に強い上昇を見せたこと、またドル/円が顕著に上昇したことが挙げられる。一方で、金市場は逃避資産としての需要が低下し、価格が下落した。

先々週のnoteで、以下のように書いたが、本当にナスダックが大きく反発したのが印象的だった。改めて、相場のトレンドを読むことの大切さと難しさを実感した。

注目すべきトピック

続いてGPTsに先週の市況で注目すべきトピックをあげてもらおう。

これらの傾向が今週以降にも引き継がれるかどうかは、週頭での確認ポイントでもある。

株式市場

AIとクラウド技術の影響: ナスダックの上昇を牽引したAIおよびクラウド関連企業、特にエヌビディアやテスラなどの強力なパフォーマンスが目立ちました。これらの技術セクターへの投資と成長の可能性に対する市場の期待は、今後の投資戦略に重要な指標となり得ます。

経済指標と企業業績: 米国内の企業決算が市場予想を上回る結果が多数見られたことも、市場のポジティブなセンチメントを支える要因となっています。特に大手ハイテク企業の決算は市場全体に影響を与える力があります。

国債市場

利回りの動向: 短期債を中心に利回りが上昇したことが、リスクオンの市場環境と経済の健全性に対する市場の反応を示しています。一方で、GDP速報値が予想を下回ったことによる長期債の動きも注目されており、利回り曲線の変動は投資家のポートフォリオ戦略に影響を及ぼします。

外為市場

円の価値下落とドルの強さ: 円は対ドルでの大幅な価値下落を記録し、ドルは主要通貨に対して強い位置を保持しています。この通貨の動向は、国際貿易や外国為替市場の戦略に大きな影響を与えるため、継続的に監視が必要です。

原油市場

供給安定性の確保: 地政学的なリスクが緩和されつつある現状では、原油供給に対する懸念が減少し、価格が比較的安定しています。この供給安定性は、エネルギー市場だけでなく、広範な経済活動にも影響を及ぼします。

金市場

逃避資産としての金の役割の変化: 経済指標の改善と市場のリスク選好の高まりにより、金の価格が下落しました。金の市場動向は、不確実性が高まる中での逃避資産としての役割を再評価する契機となるかもしれません。

続く第2章からは、分析したデータに基づいて、分析時点では未来である今週の市況を予測するシミュレーションおこないます。

ここからは予測の部分も含むので、有料コンテンツとさせていただきます。

興味がある方のみ、投げ銭をよろしくお願いします。

当たり前ですが、未来に関する事項の予測(予想、予言のいずれにしても)が、必ずあたることは有り得ません。それはAIを使っても同じことです。これ以降の記事は、正確性を保障するものではないことを注意してください。

第2章:今週の米国市況の予想について

第1章の分析を元に、各市場の市況トレンドがある程度継続するという順張りの予想で、今週以降の近未来の米国市況をGPTsに予想させてみよう。

そのような目的には、LLMが持つ「踏んでいる可能性のある『韻』(※『歴史は繰り返さないが、韻を踏む』という意味での『韻』)を見つけ出す能力」が、今までの経験上有効に発揮されるようである。

「順張りの予想」とは、上のグラフでいえば、「現在のトレンドがそのまま次週も続けばどういうことが起こるか?」を予想することである。しかし現実には、そのトレンドが反転することもある。トレンドが順張りで展開した時の場合を「ポジティブな予想」、逆に反転した時の場合を「ネガティブな予想」として、GPTsにそれぞれ出してもらう。合わせて、どちらの予想が当たりそうかも、参考までにだしてもらおう。

これらの予想は、次週以降、実際のデータが揃った時点で検証してみたい。

株式市場の展望

ポジティブな予想: 株式市場は引き続きテクノロジー銘柄の強さに支えられる可能性が高いです。特にAI関連企業やクラウドサービス提供者の業績が市場の期待を上回る場合、さらなる上昇が期待されます。また、経済指標が改善することでリスク選好が高まり、市場全体が支援される可能性があります。

ネガティブな予想: 一方で、インフレ懸念や利上げ期待が再燃すると、市場には下落圧力がかかる可能性があります。また、地政学的リスクや貿易関連の問題が再浮上することも株価には逆風となり得ます。

実現可能性:ポジティブ:株式市場においてはテクノロジー銘柄が強い成長を示しており、これが引き続き市場を支える主要な要因となる可能性が高いです。また、経済データが安定している限り、投資家のセンチメントはポジティブな方向を保つ可能性があります。

戦略: テクノロジー銘柄に注目し、特にAI関連企業やクラウドサービス提供者のパフォーマンスを密に監視。市場が好調な業績を受けてさらに上昇する可能性があるため、成長が見込まれる銘柄に対する投資を続けることを推奨します。また、経済指標の発表日には特に注意を払い、市場の反応に応じてポジションを調整することが重要です。

国債市場の展望

ポジティブな予想: 国債市場では、もし経済データが弱い結果となれば、低インフレと経済の減速懸念により、国債への投資が安全資産として再び増加する可能性があります。これにより、国債価格は上昇し利回りは低下するかもしれません。

ネガティブな予想: 経済指標が予想以上に強い場合、利上げの期待が市場に戻り、国債利回りは上昇することが予想されます。これは、特に短期債にとってはマイナスの影響を与える可能性があります。

実現可能性:ネガティブ:国債市場においては、経済指標の改善が予想される中で利上げの期待が再燃する可能性があるため、国債利回りは上昇するリスクが高いです。特に、短期債においては、利回りの上昇が国債価格の下落を引き起こす可能性があります。

戦略: 利回りの動向を注視し、経済データと中央銀行の政策動向に基づいて、短期債と長期債のバランスを取るポートフォリオ戦略を検討。利回りが上昇する可能性が高いため、リスク管理を徹底し、急激な市場変動に対応できるように流動性を保持することが望ましい。

FOMC Meetingの結果、FFRがさらに高めに誘導されることはちょっと考えにくい。それでも、「利下げ開始の先延ばし」が正式に声明され、またその声明の内容が「タカ派」基調であったら、当然長期債の利回りは今よりも上がると思われる。上の内容はそのように読むとよいと思う。

外為市場の展望

ポジティブな予想: ドルは引き続き他の主要通貨に対して強い地位を維持する可能性があります。特に米国の経済指標が良好であれば、ドルはさらに強化されることが期待されます。

ネガティブな予想: 他国の中央銀行が金利を引き上げるような動きがあれば、ドルの相対的な魅力が減少し、ドルは他の通貨に対して弱含む可能性があります。

実現可能性:ポジティブ:ドルは引き続き強い動きを示しており、特に米国の経済データが他国と比べて堅調である限り、ドルは主要通貨に対して強い位置を保持すると予想されます。円に対しては特に強いパフォーマンスが見られるため、ドルの支持は続くと見られます。

戦略: 強いドルのトレンドを活用し、特に円やユーロに対してはドルのポジションを強化する戦略が有効。通貨の動向を日々チェックし、重要な経済指標発表や政治イベントに備えて、適宜ヘッジを行うことが重要です。

原油市場の展望

ポジティブな予想: 中東地域の緊張が緩和し続けることで、供給懸念が和らぎ、安定した価格推移が見られるかもしれません。

ネガティブな予想: 地政学的リスクが再燃するか、生産国での供給問題が発生すると、価格は再び上昇する可能性があります。

実現可能性:ポジティブ:原油市場は供給面の不安が緩和されることにより、価格が比較的安定しています。中東の情勢が落ち着いている現状では、大幅な価格変動のリスクは低いと考えられます。ただし、この市場は非常に不確実性が高いため、新たな地政学的リスクには注意が必要です。

戦略: 地政学的リスクの緩和により、原油市場は比較的安定していると見られますが、新たな供給問題や地政学的緊張が生じた場合の影響を考慮して、柔軟な対応策を準備。市場の供給動向と価格変動を定期的に監視し、投資判断に反映させることが望ましい。

金市場の展望

ポジティブな予想: 経済指標の不透明感や市場の不安が高まると、再び金への逃避需要が増え、価格が上昇することが予想されます。

ネガティブな予想: 市場が安定しリスク選好が高まると、金への投資需要は減少し、価格は下落する可能性があります。

実現可能性:ネガティブ:金市場においては、全般的な市場センチメントの改善とリスク選好の増加が逃避需要を減少させています。経済指標が強いと、金の価格は下落する傾向があります。現在のところ、金市場に逆風が吹いている可能性が高いです。

戦略: 現在のところ、金市場は下落傾向にあるため、逃避資産としての役割が減少しています。しかし、市場の不確実性が高まると金への投資が再び活発化する可能性があるため、市場のリスクセンチメントの変化に敏感である必要があります。また、金価格の下落を投資のチャンスと見る場合は、価格がさらに下落した時点での購入を検討。

これらの予測と実現可能性および戦略は現時点での市場データと経済指標に基づいてGPTsが予想したものだ。しかし市場は予期せぬイベントによって大きく動くことがある。これらの予想をポジティブ/ネガティブの両面から見ておくことは、「予期せぬイベント」が本当に発生した時に、いち早く察知する基準になるかもしれないと期待している。

第3章:今週発表される経済指標について

今週、米国市場では以下の経済指標の発表やイベントがある。これらの経済指標やイベントの内で、市況に大きな影響を与える可能性があるものを3つGPTsにあげさせてみよう。

###

4/30: シカゴ購買部協会景気指数, 消費者信頼感指数, ECI

5/1: 建設支出, FOMC Meeting, ISM Index, ADP非農業部門雇用者数, JOLT

5/2: Factory Orders, Weekly Unemployment Report

5/3: 雇用統計, ISM Service Index

※日付けは全てニューヨーク時間

今週の米国市場において最も注目すべき経済指標またはイベントは以下の3つです:

FOMCミーティング(5月1日): 日本時間5/2 3:00発表

連邦公開市場委員会(FOMC)のミーティングは、金融政策に関する決定が発表されるため、市場全体にとって最も影響力のあるイベントの一つです。金利の変更、量的緩和の調整、経済見通しに関するコメントが、株式、債券、為替市場に即座に大きな影響を与える可能性があります。市場参加者は、中央銀行の言葉を解釈して、未来の経済政策を予測します。

雇用統計(5月3日): 日本時間5/3 21:30発表

非農業部門雇用者数、失業率、平均時給などを含む米国の月次雇用統計は、労働市場の健全性を測る重要なバロメーターであり、経済の全体像を示すキー指標です。このデータは、市場のインフレ期待、消費者支出、そして連邦準備制度の金利政策に直接的な影響を与えるため、非常に注目されています。

ISM製造業指数(5月1日): 日本時間5/1 23:00発表

製造業の活動状況を示すISM製造業指数は、経済の健全性を示す早期指標として機能します。この指数が50を超えると拡大を、下回ると縮小を示します。製造業の健康状態は、経済全体の動向に影響を与えるため、特に新たな経済サイクルの転換点である今、市場はこの指標に敏感に反応します。

これらのイベントは、投資家がリスク管理と投資戦略を調整する上で重要な情報を提供し、市場の短期的および長期的な方向性に影響を与える可能性があります。それぞれの発表によっては市場のボラティリティが増加することも考えられるため、適切な準備と注意が必要です。

今週は、週中~週末に関して、ドル/円レートの推移も巻き込んで、大きな動きがあるかもしれないということのようだ。十分に注意していきたい。

第4章:GPTsによる先週段階での予想の検証

先週段階での予想に関して、実データの面から検証してみよう。

先週の予測と実際の市場展開の比較評価をした上で、予想と現実との間に違いがあった場合、どのような要因が影響した可能性があるか分析をさせてみる。

先週の予測と実際の市場展開の比較評価

株式市場

ポジティブ予想: テクノロジーセクターのリバウンド。

ネガティブ予想: 利回りの上昇による株価の下落。

実際の展開: ナスダックは特に顕著な上昇を見せ、テクノロジーセクターが強いパフォーマンスを示しました。利回りは比較的安定していたため、ポジティブな予想に近かった。

詳細分析: AI関連企業やクラウドサービス提供者の業績が市場を牽引し、特にナスダックの強い上昇が見られました。テクノロジーセクターの予想されたリバウンドが実現し、市場のポジティブなセンチメントを支えました。

国債市場

ポジティブ予想: 利回りの一時的な安定。

ネガティブ予想: 利回りのさらなる上昇。

実際の展開: 利回りはわずかに上昇し、経済データの強さが影響を与えたため、ネガティブな予想に近かった。

詳細分析: 国債市場では、短期債の動きが顕著であり、経済指標が引き続き強い場合の利回りの上昇が懸念されました。このトレンドは市場に圧力を加え、特に長期債の利回り上昇が注目されました。

外為市場

ポジティブ予想: ドルの強さが持続。

ネガティブ予想: ドルの相対的弱化。

実際の展開: ドルは主要通貨に対して強い位置を保持し、特に対円での大幅な上昇が見られたため、ポジティブな予想に近かった。

詳細分析: ドルの強さが引き続き外為市場を支配し、特に経済指標の強さがドルのサポート要因となりました。市場の不安定さや地政学的リスクがドルに対する需要を高め、特に対円での上昇が顕著でした。

原油市場

ポジティブ予想: 地政学的リスクの高まりによる価格の支持。

ネガティブ予想: 価格のさらなる下落。

実際の展開: 原油価格は比較的安定して推移し、地政学的リスクの緩和が進んだため、ポジティブな予想に近かった。

詳細分析: 地政学的な不安定性が緩和されたことで、原油価格は大きな動きを見せませんでしたが、供給面の安定が価格を支える要因となりました。市場の供給動向が原油価格に影響を与える主要な要素でした。

金市場

ポジティブ予想: 金価格のさらなる上昇。

ネガティブ予想: 市場の安定による金価格の下落。

実際の展開: 金価格は下落し、市場のリスク選好の高まりにより、安全資産としての金の需要が減少したため、ネガティブな予想に近かった。

詳細分析: 金市場では、市場のセンチメントが改善し、投資家のリスク選好が高まったことで、金への逃避需要が減少しました。金価格は週を通じて下落傾向にありました。

これらの結果を踏まえると、ポジティブな予想が実現した外為市場と原油市場、および株式市場の展望が比較的正確であったと評価できます。国債市場と金市場のネガティブな側面が現実の展開に近く、これらの市場の予想外の部分には特に注意が必要でした。

予想に対して大きく影響した要因の分析

株式市場

予想:ネガティブ

実際:ポジティブ

要因の分析:

予想外の企業業績: テクノロジーセクターを中心とした企業の業績が予想よりも良好であった可能性があります。特に、大手テクノロジー企業の業績が市場予想を上回り、株式市場全体にポジティブな影響を与えた。

マクロ経済データの影響: 予想されていた利回りの上昇が緩やかであったか、市場がそれを織り込んでいた可能性があります。また、他のマクロ経済データがポジティブな影響を与えた可能性が考えられます。

国債市場

予想:ネガティブ

実際:ネガティブ

要因の分析:

経済指標の強さ: 強い経済データが続き、インフレ圧力や金融引き締めの期待が利回りを押し上げた。これは、株式市場のリバウンドとは対照的に、債券市場にはネガティブな影響を及ぼしました。

外為市場

予想:ポジティブ

実際:ポジティブ

要因の分析:

米国経済の強さ: 米国の経済データが強いことがドルを支え、他の主要通貨に対してドルが強い地位を保つことに貢献しました。また、地政学的リスクや市場の不安定性がドルのセーフハーバンステータスを強化した。

原油市場

予想:ポジティブ

実際:ポジティブ

要因の分析:

地政学的リスクの緩和: 地政学的な緊張が予想よりも緩和され、供給面の懸念が減少したことが原油市場を支えました。また、経済活動の回復が継続したことで、需要の見通しが改善した。

金市場

予想:ポジティブ

実際:ネガティブ

要因の分析:

市場のリスク選好の変化: 市場センチメントが改善し、リスク資産への投資が増加したため、金への逃避需要が減少しました。また、利回りの上昇が金の非利息資産としての魅力を損ねる要因となった可能性があります。

これらの分析から、市場は複数の因子に敏感であり、予測する際にはさまざまな角度からの検討が必要であることがわかります。特に、市場のセンチメントやマクロ経済データの影響は、予想と実際の市場の動きにギャップを生じさせる主要な要因です。

GPTsとのディスカッション

上の予想に影響した要因全体を通して見た時に感じるのは、先週の市場は、週前半の展開はGPTsの予測どおりに展開していたが、週中には市場関係者のセンチメントが急速に悪化。それが週末に改善したという傾向である。その点について、GPTsとディスカッションしてみよう。

木曜日のGDP Q1 速報値の結果で、アメリカ経済の減速が危ぶまれ、かつGDPデフレータが

根強いインフレを伝えていたので、一旦冷え込んだ市場関係者のセンチメントが、金曜日の

PCEの結果を見て、消費支出は依然として強いままだが、PCEコア価格指数は市場予想と

一致するなどの結果が出たので、木曜日の判断を覆し、リスクオンに傾いた、

という解釈ができそうですね。その通りです。木曜日に発表された第1四半期のGDP速報値が市場予想を下回り、同時にGDPデフレータが高いインフレ圧力を示していたため、市場は一時的にリスクオフの姿勢を強めました。これは、経済成長の減速と持続的なインフレの両方が投資家にとって懸念材料となり、市場の不安定さを高める要因となりました。

しかしながら、金曜日のPCEコア価格指数が市場予想と一致し、消費支出が引き続き強いことが示されたことで、市場は木曜日の悲観的な見方を再評価しました。結果として、消費者の支出力の持続が経済全体の支持要因として捉えられ、リスクオンの姿勢にシフトしました。

このようなマクロ経済データの発表は市場のセンチメントに大きな影響を及ぼし、一連のデータが示す経済の全体像に基づいて、投資家は短期的な戦略を調整することが一般的です。特に、経済の大きな方向性を示すGDPとインフレのデータが、他の経済指標とどのように整合性を持っているか、または異なっているかを理解することは、市場の動向を予測する上で非常に重要です。このため、投資家は常に最新の経済データを注視し、それに基づいた適切な投資判断を行う必要があります。

ここで出てきた「リスクオン傾向」が引き続き続くのかをGPTsとディスカッションしてみよう。

この投資家のリスクオン傾向がどれほど続くかの判断材料が、5/1のISM Index、FOMC Meeting、

5/3の雇用統計の結果にかかってきそうですね確かに、5月1日のISM製造業指数、FOMCミーティング、そして5月3日の雇用統計は、市場のリスクセンチメントを今後さらに形成する上で極めて重要なイベントです。これらのイベントが市場に与える影響を詳細に考察してみましょう:

ISM製造業指数(5月1日)

影響: この指数は製造業の健康状態を示し、50以上で業界の拡大を意味します。市場では、この指数を通じて製造業の動向が経済全体の健全性を反映していると見なされています。予想を上回る強い数値が出れば、市場のリスクオン傾向をさらに強化する可能性があります。

FOMCミーティング(5月1日)

影響: 連邦準備制度の政策決定は、金利、金融政策の見通し、経済成長予測に関連しており、市場に直接的な大きな影響を与えます。特に金融政策の方向性に対する新たな示唆があれば、投資家のリスク許容度を大きく変動させることがあります。

雇用統計(5月3日)

影響: 非農業部門雇用者数、失業率、平均時給などのデータは、労働市場の状態を示し、経済の広範囲にわたる健全性のバロメータとされています。特に雇用者数の増減は消費者支出と直結しており、これが市場のリスクセンチメントに大きく影響します。予想以上の強い雇用統計は市場にポジティブな影響を与える可能性があり、逆に弱いデータは不安感を煽ることがあります。

これらのイベントの結果によっては、市場のリスクオン傾向が強まるか、またはリスクオフに傾くかが左右されるため、これらの日程には特に注意が必要です。また、これらのデータやイベントに対する市場の反応を見ることで、市場の現在のセンチメントの強さや脆弱性を測ることができ、投資戦略を適切に調整するための貴重な洞察を得ることが可能です。投資家としては、これらのイベントを前にしてポートフォリオを見直し、必要に応じてリスク管理戦略を調整することが推奨されます。

今回の米国市況の期間分析は以上です。

Bloombergの日々の経済市況速報を毎日分析した結果を1週間ぶんあつめ、さらにそれからトレンド分析をすると、なかなか興味深い結果が出るようです。