【解説】「経営者の実力」が測れる経営指標は「ROE」、本当かどうか検証してみた。

こんにちは、Noriです。

今回は、ビジネス書の「決算書特集」を題材に「ROE」について解説しています。

最後まで読んで頂ければ「ROE」が経営者の実力を測ることができて、株式投資の個人投資家の間でも重要視されている理由がわかるはずです。

ちなみに裏テーマは前回の記事で書いた「収益性」指標の第2弾であるROAについての解説ですので、そちらも注目して頂けると嬉しいです。

もちろん株式投資をされている個人投資家の方にも有益な情報となっております。

ビジネス雑誌の「決算書大解剖」の特集について

『くらべる!決算書図鑑』の監修を務めた「立教大学ビジネススクール教授の田中道昭氏」に決算書を読む際のポイントを聞いた。

-決算書を読んで企業分析を行う際、どんな点に留意すればよいでしょうか。

分析の本質は「比較」にある。比較は、競合他社など他企業と比較する「他社比較」と、自社の状況を時系列で比較する「自社比較」の2つに大別される。

そして意義ある分析=比較するためには、成長性、収益性、安定性の3つの視点で比較する「三位一体」思考が求められる。企業分析とはすなわち企業価値(バリュエーション)分析だが、成長性、収益性、安定性は、企業価値を構成する3大要因でもある。

決算書の財務3表は、この三位一体の視点にそれぞれ対応している。現金の出入りを表すCS(キャッシュフロー計算書)は成長性、収益構造を表すPL(損益計算書)は収益性、事業構造を表すBS(バランスシート=貸借対照表)は安定性を、それぞれ反映したものである。

-以下省略-

-三位一体思考のそれぞれにおいて、具体的にどの指標をチェックしていますか。

収益性は売上高や利益率、ROA(総資産利益率)、ROE(自己資本利益率)。安定性は、自己資本比率や流動比率、固定比率、固定長期適合率を中心にチェックする。成長性は、財務、投資、営業の3つのCF項目に、企業の意思が反映されている。

注意すべきは、この3つの視点は互いにトレードオフの関係にあるということだ。オフィスビルを例に取ると、成長性を重視するなら投資して新しいビルを建てようとする。しかしビルの完成には数年を要するので、その間収益性は一時的に下がる。また、投資をすれば安定性は損なわれるが、逆に投資をしなければ将来の成長性は見込まれない。この3つを同時に高めるのは、実は容易なことではない。アップルは極めて特殊なケースといえる。

【「両利き」思考で分析する】

-ほかに企業分析において意識すべきポイントはありますか。

もう1つ挙げると、マクロとミクロ、長期、短期、定量、定性など、必ず物事の両面から分析する「両利き」思考が不可欠だ。とりわけ、定量分析と定性分析は、セットで行う必要がある。

-定性分析は具体的にどのように行うのでしょうか。

定性分析は企業の戦略分析が中心となる。財務諸表だけで読み取るのは不可能で、その企業が公表しているさまざまなリポートも加味しながら分析する。

定性分析においても成長性、収益性、安定性の三位一体思考が欠かせない。成長性は、その企業のビジョンや3年ごとの中期経営計画を見ながら成長戦略を把握する。

収益性は、その企業の競合状況、製品・サービスの差別化ポイント、価格競争力などをチェックする。近年ではエコシステムやプラットフォームが形成できているかどうかも重要だ。安定性は、一義的にはBSの定量分析になるが、これだけではマーケットシェアが獲得できているか、ビジネスがステーブル(安定的)なのかを定性情報からも見ることで分析に深みが増す。

-「決算書の数字を追っても、企業の特徴や課題が見えてこない」と言う人は多いです。

その通りで数字というものは図表やグラフなど「目で見てわかるようにする」ことで、初めて重要なポイントが見えてくる。

私が活用しているものに「ROAマップ」がある。縦軸が売上高営業利益率、横軸が総資産回転率の2軸のマップに数字をプロットしたもので、企業や業界の事業構造と収益構造の両方を一目で見ることができる。ちなみに純利益でなく営業利益を用いているのは、本業による利益のほうが企業の実態を把握しやすいからだ。

このROAマップは、業界ごとに異なる特徴が表れる。小売業は”口銭商売”がメインだった頃の商社は、利益率が低いぶん高い総資産回転率で稼ぐビジネスなので、マップの右下にプロットされる。対して、重厚長大型のメーカーは設備投資に多額の資金を要するので総資産回転率は低くなるが、利益率は高くなるので左上にプロットされる。1つのマップ上で同業他社同士と比較してみると、各企業の特徴や課題が視覚的に浮かび上がってくる。

-株式投資ではROEが重視されますが、ROEでなくROAを使う理由は?

ROEは、ROAと自己資本比率に分解できる。つまり、自己資本比率を下げれば上げることができるので、その意味では財務に依存した指標でもある。企業の真の実力を測るには、ROEの一歩手前のROAを見たほうがよい。

-以下省略-

引用した記事の中では「ROA」が企業の真の実力を測ることができると書いてありますので、「ROE」と比較するためにもまずは「ROA」について解説していきます。

ROEの重要性を知る前にROAについて理解しよう。

ROAについての説明

「ROA」はReturn On Assetの略称で、式で表すと以下のようになります。

ROA(総資本利益率)=当期純利益÷総資本

式の中にある「総資本」についてですが、「他人資本」と「自己資本」のことで、「他人資本」というのは簡単にいうと「(他者からの)借入金」のことです。

「他人資本」は、最終的にはお金を返済することや利息も払う必要があるため、本業で利益を出したあとも返済すべきお金や支払うべき利息があることを念頭に置く必要があります。

また式の中にある「自己資本」についてですが、ざっくり言うと「資本金」と「これまでの利益の累計」などのことです。

「資本金」は株主から出資されたお金のことで、個人事業主や零細企業だと社長がすべての株をもっている場合も多いです。(社長=大株主)

あと「これまでの利益の累計」というのは、創業から3年目の企業であれば、「1~3年の間に獲得した利益の合計」のことで市場から頂いたお金であるため、「自己資本」に含まれます。

それと自己資本は会社側が株主(社長)へ返金しなくてもよいため、お金は好きなように使うことができます。

ただし、会社は株主に対して「配当」という形で利益を分配して還元することも可能ですが、お金が流出することは会社自身の成長を妨げる可能性があるため注意が必要です。

なぜ「お金が流出すること」が成長の妨げになるのでしょうか。

答えは簡単で、「投資に使うお金が減ってしまう」からです。

「お金を多く持っている」状態は事業運営においては安心感がありますが、これからの成長を考えたときにはよい判断とは言えません。※記事に出てくる「安定性」は、財務の世界では「安全性」と言い換えることが多いです。

つまり、お金の力を最大限活用できるように『①お金を集める → ②(仕入/売上を増やして)利益を出す → ③お金が増える → ④投資をする → ⑤さらに収益が増えて利益が増える → ⑥(投資前よりも)お金が増える』という好循環を生み出すことが会社が成長するために必要なのです。

あと式の中にある「当期純利益」については「営業利益」に加えて、「営業外収益」や「営業外費用」、「特別利益」や「特別損失」、「法人税等」を加減して導きだされた利益のことです。

それぞれの言葉は聞き慣れず、難しいかもしれませんが、「営業外収益」は会社で株式を買っていた場合の配当や定期預金の受取利息などが該当し、「営業外費用」は「借入金」の支払利息などが該当します。(本業には直接関係しないが、通常発生しやすい内容が含まれます。)

ちなみに「特別利益」や「特別損失」はめったに起きない事象を表すときに使用しますが、たとえば「保有している大型設備を売却して得た利益(特別利益)」や「保険で賄えないほどの火災損失(特別損失)」などです。

つまり、「当期純利益」は1年間で本業以外も含めた会社で起きたすべての事象による利益を指します。

そのため、「ROA(=当期純利益÷総資本)」は「会社にあるお金を活用して、本業以外も含めてどれだけ儲けることができたのか」ということを意味します。

ここでROAにおける計算において「当期純利益」ではなく「営業利益」を使用する重要性を記事の中で説いているため、ROAがどう変わるのか解説します。

新たにROAを定義しなおすと、以下のようになります。

ROA(総資本利益率)=営業利益÷総資本

式の内容を言葉では伝えにくいので、上でお金を最大限活用するための段階を①~⑥で表したのとイメージ図を利用して説明します。

「総資本」は①お金を集める(自己資本+他人資本)と②利益を出す(自己資本)までを指しており、「営業利益」は「⑤さらに収益が増えて利益が増える(売上増→営業利益が増える)」を指しています。(イメージ図:①は総資本を投資、②は投資による資産増加、③は売上/営業利益の増加)

ということは、「会社にあるお金をうまく投資に回して、どれだけ本業で儲けることができたのか」ということを意味するわけです。

特に集めたお金を投資して、本業用の資産を増やした場合は、「営業利益(本業の稼ぎ)」を使用するほうが分析としては明確であるため、田中氏は「企業の真の実力=本業の実力」を測ることができると説明したわけです。

ROEは会社(経営者)の実力を表している!

ROEについての説明

「ROE」はReturn On Equityの略称で、式で表すと以下のようになります。

ROE(自己資本利益率)=(税引後)当期純利益÷自己資本

また記事にある「ROEは、ROAと自己資本比率に分解できる」と書いてありますので、式を展開します。

ROE = 当期純利益 ÷ 自己資本

=[ROA:当期純利益÷総資本] × 総資本÷自己資本

突然ですが「自己資本比率」について説明すると以下のようになります。

自己資本比率 = 自己資本÷総資本

そのため、自己資本比率が高いほど「資本金」や「これまでの利益の累計」の比率が高いということになり、返済しなくてよいお金に余裕がある状態であるため、事業運営において「安全(性)」が高いことになります。

それを踏まえた上で、ROEを展開した式の後半部分を見ると「総資本÷自己資本」は「自己資本比率の逆数」のことです。

おもしろいのが「自己資本÷総資本」は安全性を表しますが、自己資本比率の逆数になると、少し解釈が変わります。

それは「総資本÷自己資本」の数字が増えるということは「他人資本(借入金)」比率の増加を示すため、借入金をどれだけ有効活用しているかを表していることになるのです。

もちろん、増えすぎると安全性が低下するため注意が必要ですが、借入金がないと十分な投資ができないのではないかという観点からの解釈です。(この指標を「財務レバレッジ」といいます。)

つまり、記事に書いてある「自己資本比率を下げれば上げること」という説明は、補完すると「総資本÷自己資本の比率を増やす(借入金の比率を増やす)とROEが上がること」を言っていて、(借入金を増やすだけで数字が変わってしまうROEよりは)真の実力を測る「ROA」を見た方がよいと言っています。

すでに「ROA(営業利益ver.)」の有効性は説明していますが、念のため記事で説明されている側面からの有効性についても検証してみます。

記事では、「借入金比率を増やすとROAが上がること」といっているため、前回記事のA店の数字を使用してみます。(前回の最終数字を今回の1年目とします。)

なお、参考までに以下の2パターンを準備しました。

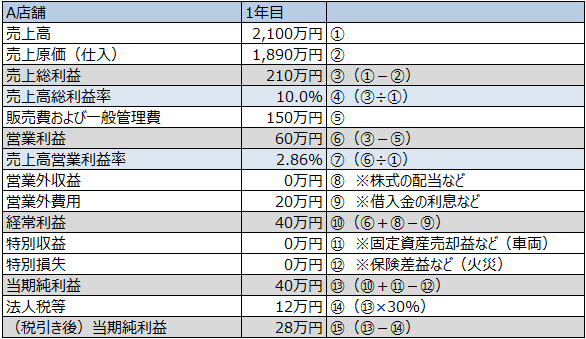

まずは検証する前にA店舗の損益を当期純利益段階まで作成しておきます。

注目してもらいたいのが、営業利益では60万円の利益が、当期純利益では28万円の利益となっており、借入金の利息20万円や税金12万円の負担があることです。

つまり、本業で稼ぐことができても会社を経営していくためにはさまざまな費用を支払う義務を会社(経営者)が負っていることがわかります。

それでも何とか利益を出しているので現状維持で10年間がんばってみたとしましょう。(参考までにROAも併せて計算しています。)

パターン①:10年間で営業利益と当期純利益を維持

少し見にくい表になっていますが、借入金は2千万円で、資本金は500万円で創業した場合に、当期純利益が毎年積み上がることによって総資本と自己資本が毎年増えていっています。

今回のケースでは利益の現状維持だと分母の増加に分子が追い付いておらず、ROEもROAも低下しています。

それではROEを改善するために記事を参考にして、「負債比率(総資本÷自己資本)」を高めてみます。(自己資本比率を下げる)

パターン②:5年目から借入金倍増で自己資本比率を下げる

結果としては「ROE:4.58%(4年目)→2.24%(5年目)(減)」として約半減しております。予想と異なる結果のため、記事の解釈を間違ったのでしょうか。

この記事を書いているときに思い出しましたが、実はアカデミックの世界において「企業財務論」という科目があります。

その中で『ROEは「ROA>利息」である場合は、財務レバレッジを上げるとROEは上昇する』であると説明されています。

上の例ではROA1%以上>借入金の利息が1%のため、条件は満たしていますが、それでもROEは上昇していません。

表の数字をよく見てもらえるとわかるのですが、負債が増えたことによって、ROAの分母である総資本も増えています。

これによってROAを固定した前提で説明している上記の財務論では矛盾が生じ(実際は負債比率増加に連動してROAが下がる)、結果的にROEは増えないということが起こります。

なぜこんなことになっているかというとROEの式を分解していく中で、「利益÷総資本=ROA」と置き換えて式を書いていくため、あたかも財務レバレッジとROAが無関係に見えてしまうからです。(最下部に式を展開していますので、興味がある方は読んで下さい。)

細かな説明は置いておくと、とりあえずシミュレーション上ではROEが上がらないことがわかったので、ROEはROAと財務レバレッジに分解できるものの、中身の数字は連動するため、ROEよりもROAが真の実力を測る指標として完全に分解することはできないということが言えます。

ただし記事の中では、ROAのおいては分子の利益部分を「当期純利益」から「営業利益」に変更していることで実質的に分解しているため、「ROA(営業利益ver.」と「ROE」は別の経営指標として認識したほうがよさそうです。

さらにROEのことを検証するために4パターンを追加しています。

(参考までにROAも併せて計算しています。)

パターン③:当期純利益をすべて投資家への配当に充てる

毎年発生する「当期純利益」をすべて投資家への配当に充てた場合は、会社からお金が流出することにより、総資本は変わらないためROAやROEはすべて悪化せずに維持されることになります。

これは会社(経営陣)による意思決定で投資家への還元を優先した例であり、配当がもらえることは投資家にとっても望ましい状況と言えるでしょう。

それでも投資家の中には、株式売却を見越したキャピタルゲイン目的の投資をされている方もいて、利益を配当に全振りすることで投資のための原資がなくなり、さらなる成長が期待できないため、望ましい状況とは思っていないはずです。

それでは配当はやめて、本業への投資を行ったパターンを見てみます。

パターン④:配当なしで、本業投資を促進(売上高が毎年2%ずつ増加)

利益をすべて投資にまわすことで、売上高が毎年2%ずつの増加を達成しつつ、管理コストは徹底的に削減したため販管費は据え置きのまま推移したとします。

結果的に10年間で「ROA(営業利益使用ver.)2.37%→3.46%(増)」、「ROA(当期純利益使用ver.)1.11%→1.94%(増)」、「ROE 5.30%→6.16%(増)」の結果となりすべての指標で増加しました。

この場合はすべての指標で望ましい結果を出しているので、この利益水準であれば、配当を出し始めてもキャピタルゲイン目的の投資家も納得なのではないでしょうか。

次は少しトリッキーですが、会社(経営陣)の意思決定により何とか本業の収益力は維持したまま、資産運用が成功したパターンを見てみましょう。

パターン⑤:本業は維持、営業外収益で成長

本業は現状維持でも、余剰資金を資産運用にまわすことで、営業外収益を毎年コンスタントに増やしていくことに成功したとします。(本業は現状維持が精一杯のため、苦肉の策で資産運用に舵を切ったとします)

結果的に10年間で「ROA(営業利益使用ver.)2.37%→2.09%(減)」、「ROA(当期純利益使用ver.)1.11%→1.67%(増)」、「ROE 5.30%→5.50%(増)」の結果となりました。

営業利益ベースのROAで見れば減少していますが、当期純利益ベースのROAとROEは増加しており、会社全体の利益で見れば、10年前よりも成長できていると言えそうです。

そのため、さらに10年後を見据えると本業が成長できていない現状は今後に不安を残しますが、長期的にうまくいっている資産運用が新たな収益の柱になる可能性があり、本業の現状維持が保てるようであれば、投資家にとっても悪い投資先ではないと言えます。

最後に、不審者の事務所侵入に伴う盗難によって多額の損失が出たパターンを見てみましょう。

パターン⑥:本業成長、盗難による特別損失で当期純利益が悪化

「営業利益」は盗難と関係ないため、影響はありませんが、「当期純利益」は大きくマイナスになってしまいました。

実はこの窃盗は深夜の社員不在時に起こったことで、防犯システムを導入していなかったという初歩的な判断ミスが原因でした。(管理コスト低減徹底で必要なコストまで削ってしまった悪い例)

そのため、「ROA(営業利益使用ver.)2.37%→4.55%(増)」、「ROA(当期純利益使用ver.)1.11%→▲28.89%(減)」、「ROE 5.30%→▲292.94%(減)」の結果となり、本業の稼ぐ力を表す「ROA(営業利益使用ver.)」のみが特別損失の影響を受けおらず、「ROA(当期純利益使用ver.)」と「ROE」は大幅な減少となっています。

ケーススタディによるROE考察

改めてですが、ROEについて「自己資本」を「資本金」と「これまでの利益の累計」と仮定した場合は、以下のような式になります。

ROE=当期純利益÷(資本金+1年目利益+2年目利益+・・+10年目利益)

この式を参考にしながらROEについての結論を書いていきます。

3つの結論

・ROEは、本来の意味でいうと「自己資本を活用してどれだけ利益を出せたか」を表す指標ですが、上記の式を参考にすると「これまでの累計利益に対して、今回の利益水準はどうだったかを比較する指標」と捉えることもできます。

→パターン①を参照

・また指標の結果を維持するためには、過去以上の利益を出す必要があり、利益がプラスの状態で指標水準が維持されている場合は会社が成長段階にあると判断できます。(自己資本は多額の資金調達を行うとこの前提は崩れるため、あくまで自己資本に対する収益力を測る経営指標だということをお忘れなく!)

→パターン④を参照

もし本業で十分な利益が望めない場合は資産運用による収益確保など「本業以外での収益」を捻出するなどの頑張りも含めた経営者の実力も含まれていて、累計利益という物差しで評価ができるROEは、会社の真の実力を測ることができる指標と言えます。(意図的でない利益が発生することも含めて会社の実力とみなします。)

→パターン⑤(悪いケース:パターン⑥)

まとめ:投資家が使うなら「ROA」と「ROE」のどちらがよいか

個人的には全体を把握する上で、まずは「ROE」を使用して分析することが大事です。

さらに単年度で見るだけでなく、できれば過去10年間は同じ指標の数字を並べることをおススメします。

最新数字の指標の結果が一般的には良い水準であったとしても、過去からの推移で悪化しているようであれば、企業の成長が停滞している可能性があります。

また上記のパターン⑥のように「特別損失」が不手際による損失なのか、もしくは「(時代遅れの非効率な)既存設備の廃棄損」(+最新設備の導入)が前向きな損失なのかは、会社(経営者)の意図や実力を加味しつつ、今後の損益への影響を計算しながら、検証することが必要です。(前向きな損失の場合は、一時的に指標が悪化しますが、将来的には指標が良くなることを暗示しています。こういう点がわかるようになるとその他大勢の投資家と差別化が図れます。)

もちろん、ROAも使える指標なので併用するのが望ましいです。特に多額の設備投資が必要な事業を営んでいる場合は、「ROA(営業利益ver.)」での検証が有効です。

そのため、ROEで全体評価(経営者の実力)を行い、部分評価はROA(本業の投資対効果)を使って分析することが企業を理解する上でわかりやすいです。(蛇足ですが、今期のアパホテルは51期連続黒字を継続するために、所有マンション売却による特別利益によってギリギリ黒字を出したそうです。この場合の当期純利益における最後の一押しは間違いなく経営者のがんばりが表れています。)

(追記)一般的にROAは5%、ROEは8%が目安だとされていますが、意識しなくていいのでしょうか。

上記と同様ですが、まずはROAもROEも「過去推移」を見て、悪化しているのか良くなっているのかを確かめることが先決です。

その上で、業績がよいとされる競合他社や業界平均などで、ROAやROEを比較して、分析対象の会社の問題点を検討することが重要です。

分析対象の会社が属する事業分野や業界内でのポジショニング、ビジネスモデルによって目標とすべき指標水準は変わってくるのでROA5%やROE8%は参考程度に留めておくほうがよいです。(安易にROA5%を上回っていたから、よい会社だと判断するのは早計です。)

ちなみにですが、なぜこんなにこだわって説明しているかというと、自分が数十億円規模の投資案件で、事業計画書策定と主要取引先(グローバル企業の役員クラス)への説明、質疑応答などの調整業務に従事したことがあり、投資や利益、借入による会社への影響を直に体感しており、ROAやROEは大事な経営指標だと思っているからです。

あと僭越ながら、「役に立った!」と思っていただけたらコメントやシェアをして頂けると大変励みになりますので、何卒よろしくお願い致します。

(補足解説)ROEの式を展開

ROA=総資本事業利益率(事業利益:営業利益+営業外収益)

※ROAはこの表し方もあります

E:自己資本、L:他人資本、i:負債利子、t:法人税率

事業利益=総資本×ROA=(E+L)×ROA

負債利子=L×i

事業利益-負債利子=E× ROA + L×(ROA-i)

次に両辺をEで割ると

税引前ROE=ROA+(ROA-i)×L/E

税引後ROE=(1-t){ROA+(ROA-i)×L/E}

このとき、ROA>iであれば、L/Eが高いほど、ROEを高める(L/E:財務レバレッジ)

※ ちなみに記事の中にある(L+E)/Eも財務レバレッジ です

動画コンテンツのご紹介

数字に対してニガテ意識があっても、決算書の読み方がわかるようになるための動画コンテンツを作成しました。(筆者自身の体験に基づく内容です。)

もしご興味がある方は、ご感想書いて下さると嬉しいです。

・感覚的にわかるようになる!決算書の読み方

https://www.udemy.com/course/financialstatements1/?referralCode=3DDC9513B6E0C7B3889C