物流業界の決算書分析 #20代マーケピザ 養成所オンライン

#20代マーケピザ 養成所オンラインメンバーになって、初めての課題に取り組みました!

今回の課題は、こちらから確認できます!

今回の課題のゴールは、下記の4点です。

・決算書が読めるようになる

・決算書からビジネスモデルを読み解けるようになる

・日頃集めている情報に対する感度を上げる

・上記3つで得た情報を元に戦略構築や施策のブラッシュアップなどアプトプットに活かせるようになる

※課題のスライドのURLはこちらですhttps://docs.google.com/presentation/d/1sgC2gDbYEHc2BTp9WWNrlDmOWgWemRkRGxB7X30Of6k/edit?usp=sharing

1. 選んだ業界とその理由

僕が選んだ業界は、「トラック物流業界」です。

市場規模としては、14兆円あります。

では、なぜトラック物流業界を選んだのか?

それは、シェア率を大きく占めている企業が伸び悩んでいるのに対して、異なる手法で成長している企業がいる業界だからです。

どの業界も、市場にアッパーは存在します。

そのアッパーにぶつかったときに生まれるのが、価値の変化だと思います。

現在の市場にどのような課題があり、それを解決することで顧客の変化量が増加し、新しいビジネスモデルが市場に浸透していくと思います。

トラック物流業界は、この現象が起きていて、面白いなと思ったので、選びました。

2. 企業分析①:ヤマトホールディングス株式会社

2-1. 企業選定の理由付け

企業選定理由は、トラック物流業界シェアNo.1だからです。

また、ニュースでも取り上げられたヤマトは過大請求の件で、2019年7月から引っ越しサービスを休止しています。

今回の課題のゴールで、日々のニュースと決算書を結びつけることも入っていたので、引っ越しサービスの休止が、どのぐらい売上に影響しているかも気になり、選定しました。

2-2. 決算書から読むビジネスモデル/業界内の立ち位置

ヤマトの事業内容は、大きく下記の2つに分けられます。

・デリバリー事業

・ノンデリバリー事業

ノンデリバリー事業には、「BIZ-ロジ事業」「ホームコンビニエンス事業」「e-ビジネス事業」「フィナンシャル事業」「オートワークス事業」などがあります。

※詳しくはこちら

今回は、トラック物流業界に着目しているので、デリバリー事業を焦点を当ててご紹介します。

デリバリー事業は「宅急便」「DM便」の2つの事業から成り立っています。

どちらの事業のビジネスモデルも、因数分解すると、

売上 = 取扱数量 × 単価

です。

まずは、収益から見ていきます。

デリバリー事業でいうと、成長率が+1.6%なので、シバタナオキさんのいうCクラスに位置します。

2-3. 企業の強みの今後の課題

ヤマトの強みは、従業員数だと思います。

競合のSGホールディングスの従業員数が5万人に対して、ヤマトは23万人です。

現状、従業員数が4倍なのに対して、売上はほとんど同じなので、効率性は課題でありますが、人材難といわれているトラック物流業界で、従業員数を確保できているのは、大きな強みだと思われます。

ヤマトの課題は、取扱数量でしょう。

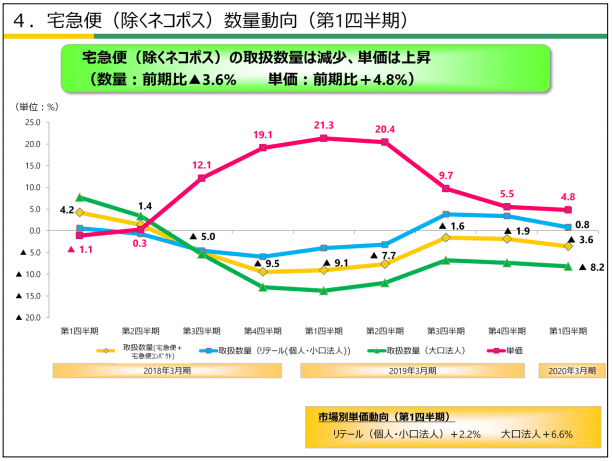

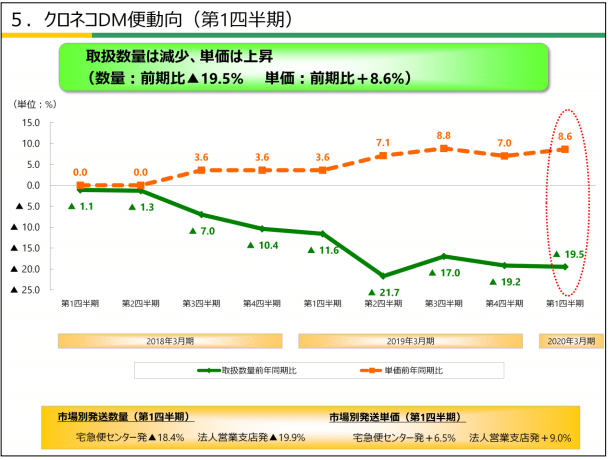

決算書をみると、今期の第1四半期は、宅急便が取扱数量は前期比で-3.6%、単価が+4.8%で、DM便が取扱数量は前期比で-19.5%、単価が+8.6%です。

宅急便が2018年3月期から取扱数量が減少傾向にあったのは、Amazonの当日配達取引をやめたことが影響していると思われます。

より、当日配達のニーズが上がってきているということでしょうか。

この取扱数量を上げる施策として、9月3日にリリースされた新サービスが「宅急便をスマホで送る」です。

ユーザーがサービスの利用するまでのフローを変えることで、ユーザービリティが上がり、今後取扱数量が増える可能性が高いです。

また、取扱数量だけではなく、一人あたりの生産性も重要です。

いかに物流を最適化していくかが、一番売上にインパクトがある気がします。

3. 企業分析②:SGホールディングス株式会社

3-1. 企業選定の理由付け

企業選定理由は、トラック物流業界シェアNo.2だからです。

業界シェアNo.1のヤマトとどれぐらい差があり、今何に力を入れているのかを着目して、追随する企業を勉強したいと思ったのも理由の一つです。

3-2. 決算書から読むビジネスモデル/業界内の立ち位置

SGホールディングスの事業内容は、大きく下記の3つに分けられます。

・デリバリー事業

・ロジスティック事業

・不動産事業

デリバリー事業は「宅急便」「DM便」の2つの事業から成り立っています。

ヤマト同様に、ビジネスモデルを因数分解すると、

売上 = 取扱数量 × 単価

です。

収益から見ていきます。

デリバリー事業は、10%近い成長率を誇っています。

ヤマトの成長率1.6%と比べると、大きく成長していることがわかります。

3-3. 企業の強みと今後の課題

SGの強みは、ロジスティック事業でしょう。

2018年4月に国内物流大手の日立物流と提携をおこない、デリバリーとロジスティクスが融合し、近隣事業者に対する新たなソリューション提案が可能となりました。

これは、デリバリー事業だけでは解決できなかった顧客課題の解決に繋がり、提供する価値が広がるでしょう。

セグメント別業績予想のロジスティック事業の成長率を見ると、成長率が+34%なので、今後デリバリー事業に次ぐSGの柱になるでしょう。

また、中期経営計画に「デジタル化と最新技術の導入」と書いてあるとおり、AIシステムによって、配送伝票入力を自動化しています。

「組織・人材の高度化」についても、ヤマトと比べると、従業員数が1/4に対して、売上がほとんど同じなので、成功しているといえます。

SGの主軸であるデリバリー事業も、取扱数量・単価ともに伸びており、市場のシェアを伸ばしていることがわかります。

SGの課題は、ユーザー数でしょう。

現状、toCユーザーを増加させるための施策を打っている形跡がありません。

単価は今後競合も含めて、一定水準上がっていくと予想されます。

その中で、シェアを伸ばそうとすると、取扱数量を伸ばす必要があります。

取扱数量は「ユーザー数」「リピート率」に影響します。

今回、取扱数量が増えたのは、ヤマトが引っ越しサービスを休止した分、それがSGに回ってきたことも考えられるので、何かしらでユーザーを増やす施策を打つ必要があるのではないかと思います。

4. 企業分析③:ラクスル株式会社

4-1. 企業選定と理由付け

企業選定理由は、トラック物流業界で成長率が高いことと、新しいビジネスモデルで顧客に価値を提供しているからです。

ラクスルは、印刷事業や広告事業の印象が強いですが、実は2015年12月から「ハコベル」という物流事業もおこなっています。

ヤマトやSGといった、大きな相手に対して、後発のハコベルはどのようなビジネスモデルで、どのような価値を提供しているのかが気になり、選定しました。

4-2. 決算書から読むビジネスモデル/業界内の立ち位置

ハコベルは、物流のプラットフォームで、ヤマトやSGのように宅急便ではありません。

Uberのように、荷物を運んでほしいユーザーと、荷物を運ぶユーザー(企業)の両者が出会えるプラットフォームを提供しています。

ハコベルのビジネスモデルを因数分解すると、

売上 = 注文件数 × 注文単価

です。

収益から見ていきます。

ハコベルの成長率は+102%と、Sクラスです。

この2年間、+100%近くの成長率を維持し続けているハコベル。

ラクスルの売上高構成比でも、年々比率が大きくなっています。

4-3. 企業の強みと今後の課題

ハコベルの強みは、広告事業を自社で運営していることでしょう。

ハコベルのようなプラットフォームサービスでは、初期フェーズでは、ドライバーを増やすか、ユーザーを増やすかのどちらかに振り切る必要があります。

決算を見ると、9ヶ月でドライバーの数が3倍近く増えています。

これは、ハコベルの強みである運送会社へのプロモーションが功を奏したからだと思われます。

ハコベルの課題は、まだまだユーザー側のUI/UXが良くないことです。

実際に使ってみたのですが、ユーザー的には、トラックの大きさを選ぶより、利用目的で聞かれたほうが答えやすいです。

決算書にはリピート率が書いていませんでしたが、今後注文回数を増やすためには、リピート率が重要になってくるので、ドライバーを増やすのと同時に、システムの使いやすさは追求していったほうが良いように感じました。

5. 業界の課題と自分が新規参入するなら何をするか

業界の課題は、下記の2つだと思います。

・ドライバーの確保

・一人あたりの生産性

荷物を運んでほしいというニーズはあるので、どれだけ効率よく多くのニーズに答えていくかが、売上に大きなインパクトを与えると思います。

では、僕が新規参入するなら何をするか。

ドライバーの確保が難しい要因の一つとして、最初から最後まで運送しないといけないからだと思います。

たとえば、野球のように先発がいて、中継ぎがいて、抑えがいるというリレー形式で荷物を運ぶことができれば、良いなと思います。