2024年12月25日水曜日分 日経平均予想 & 1570 日経レバ 日証金 貸借取引残高 など

こんばんは!& おはようございます! 12月25日水曜日分 1570 日経レバ 日証金 貸借取引残高速報 & センチメント指数 の読み解きです。

本投稿は、私の日々のオプション取引・株式取引の指差しデータ確認・日記です。私自身のトレード準備の一環として投稿しています。

オプションや個別銘柄などを推奨するものではありませんので、どうかご理解くださいませ。

12月24日火曜日の振り返り

日経平均は39,036.85円で-124.49円でした。

東証一部出来高は1,848(百万株)で、前日の出来高1,781(百万株)からやや下がりました。

ボラティリティ・スマイル / ボラティリティ・スキューについて

今朝の日経225オプションを見てみると。ボラティリティ・スマイル(もしくはボラティリティ・スキュー)と呼ばれる現象が起きています。

多少説明が長くなるので、めんどくさい人は、以下は飛ばして読んでください。区切り線の間が説明箇所となっています。

以下を読み終わった後に、直近12時間内で発生した『金先物』と『ビットコイン』の上昇理由もなんとなくわかるでしょう。金先物とビットコインは下の方の「12月25日水曜日はどうするか」のところで少しだけ書きます。

ボラティリティ・スマイルとは

現在、日経225オプション取引のVIコール・プット共に、39000近辺になる程VIが低くて、そこから遠く離れるほどVIが高くなっています。

※注釈

下の方にオプション銘柄一覧の大きなスクリーンショットを載せておきますので、時間に余裕のある方でPCから確認できる方は具体的に現象が起こっているか確認して見てみるのも良いでしょう

通常、日経225オプション取引において、ATM(アット・ザ・マネー)に近いほどVI(ボラティリティ・インデックス)が高く、ATMから離れるほどVIが低くなる傾向があります。これは、ATMのオプションが最も取引が活発で、市場参加者の関心が高いため、価格変動リスクが大きくなるからです。

しかし、現在ATMに近いほどVIが低くなり、ATMから遠ざかるほどVIが高くなる現象が見られます。これは、「ボラティリティ・スマイル」あるいは 「ボラティリティ・スキュー」と呼ばれる現象で、いくつかの要因が考えられます。

1. 市場参加者のリスク認識の変化

下方リスクへの警戒感の増大

最近の市場環境では、地政学リスクや経済の不確実性が高まっていることから、市場参加者は株価の下落リスクをより強く意識しています。そのため、プットオプション(株価下落時に利益が出るオプション)の需要が高まり、特にATMから離れたアウト・オブ・ザ・マネー(OTM)のプットオプションのVIが高くなっています。

上昇への期待感の低下

一方で、株価の上昇に対する期待感は限定的です。そのため、下の方に添付したオプション銘柄一覧を観察してみると、コールオプション(株価上昇時に利益が出るオプション)の需要は相対的に低く、OTM(アウト・オブ・ザ・マネー)のコールオプションのVIはプットオプションほど高くなっていません。

2. ヘッジ需要の変化

機関投資家によるポートフォリオヘッジ

機関投資家は、保有する株式ポートフォリオの下落リスクをヘッジするために、プットオプションを購入することがあります。特に、最近はパッシブ運用が普及していて、市場全体の動きに連動するインデックスファンドへの投資が増加しています。そのため、市場全体の下落リスクをヘッジするために、ATMから離れたOTMのプットオプションの需要が高まっているのかもしれません。

3. 流動性の低下

ATMから離れたオプションの流動性低下

ATMから離れたオプションは、ATMのオプションに比べて取引が少なく、流動性が低い傾向があります。流動性が低いオプションは、価格変動リスクが大きくなるため、VIが高くなりやすいです。

…長々と説明的な文章となってしまいました。ほとんどの人に必要ないので、飛ばして読んでください。

で。結局何が起こっているのか、というと。個人的な見解としては機関投資家が機械的に掛け捨て保険を入れているということです。(なぜそのような保険をかけているのか、という点については、上の説明文のところに書きました。)

29000プット 5 最終取引時間 060001 建玉/売買代金 1098/81 VI 53.71

このあたりの動きは機械的にに行われていると思います。

機関投資家の動いたタイミングを見ておくと、色々が見えてくるのかもしれません。

ただ機関投資家の選択が毎回最善になるわけではないと思います。あくまで参考であって、自己責任で動くべきでしょう。

そして、コール側をみると、

41750コール 15 最終取引時間 060001 建玉/売買代金 327/93 VI 17.02

上の方で説明した通りです。こちらのほうが39000辺りに近いのですが、VIはさっきの29000プットと比較すると低いですね。現象として発生している感じですが、最終取引時間が遅いので載せました。

以上です。

さて。VIXを見ていきましょう。

VIX・日経平均VI・日経平均VI先物

VIX(米国)

14.27です。さらに下がってきていますね。

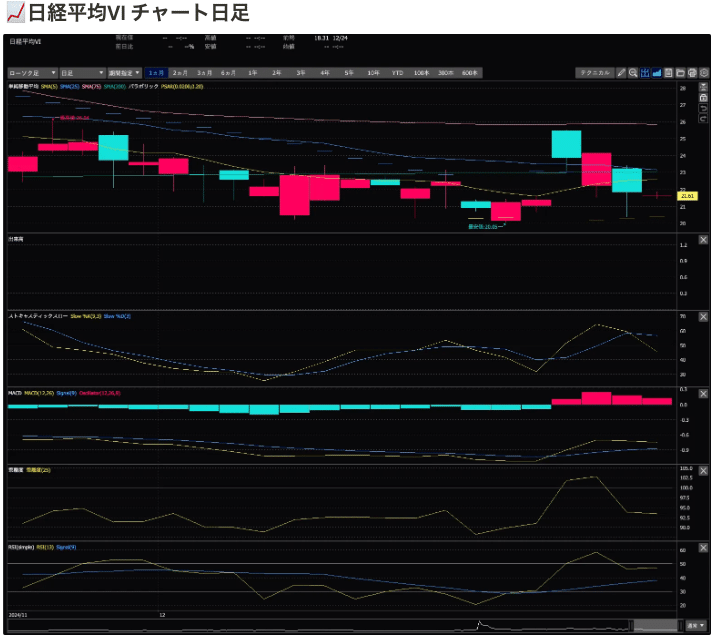

日経平均VIチャート日足

21.61です。下がってきていますが、まだ高いですね。

日経平均VI先物チャート時間足

23.30です。下がってきているとはいえ、まだ高いですね。

25に近づくにつれ、PostPrimeセンチメント指数の読み解きがしづらくなっていく傾向があります。そのため、PostPrimeセンチメント指数の読み解きは飛ばします。

さて。読み解きをしていきましょう。

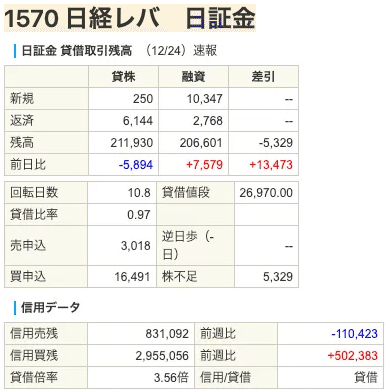

日証金 貸借取引残高速報

読み解き

日証金

売り方・買い方悪化のため需給悪化です。

回転日数10.8で活況から遠ざかりました。出来高は2,706,809 (15:30) 売買代金は73,197,595 (千円)で、前日よりさらに下がりました。

空売り比率(日経)

機関投資家は空売りが増え、個人投資家は空売りが減っています。

機関投資家の動きあたりに、先ほどのボラティリティ・スマイルとの関連を多少見ることができます。

騰落レシオ(日経)

6日騰落レシオ、10日騰落レシオともに100以下となっていますが、まだ売られ過ぎという状態ではありません。

ボラティリティ・スマイルや空売り比率を見た後なので、非常に穿った見方をしてしまいますが…、まだ下がる余裕があるとも言えます。確率論で見れば、事象が起きる・起きないはどちらも十分あり得る状況なのであくまでご自身の判断だと思います。

業種別ランキング

…輸送用機器はこのところ強いですね。輸送用機器に関してはずっと注目しています。GPIFの一部、7兆円を運用していたファンドマネージャーさんにも言われた話があって、後日それについては書きたいと思います。

ドル円 12月25日水曜日 8時31分

…ドル円などの解説も飛ばします。

日経平均先物

PostPrimeセンチメント指数

日経平均VI、日経平均VI先物が高いので割愛します。

12月25日水曜日はどうするか

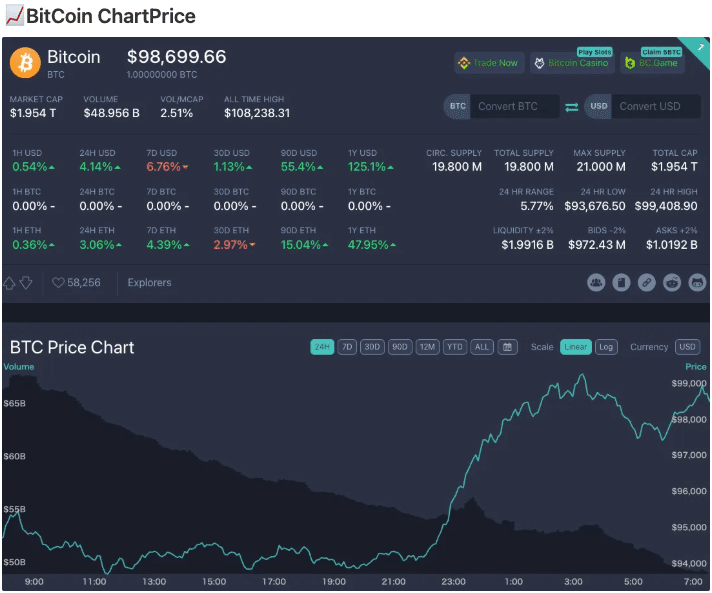

ボラティリティ・スマイルのことについて書いたのですが、そうであれば、金先物とビットコインが上昇しているはずです。

では、時間足チャートで見比べて見ましょう。

時間足のグラフでみるとわかるのですが、ほぼ同じタイミングで上昇しているようにも見えますね。資金移動でしょうか。

まだ他にもあるのでしょうが。時間がないのでこれくらいにします。

私自身は、日経225オプションのデイトレードで利益が出ていますし、合成ポジションでもうまくいけばある程度の利益が見込めそうです。そのため、資金を使って保険も悪くないかなとは思います。でも、そもそも私が状況を”勘違い”している可能性もあります。あくまで、自分の判断かなと思います。

日経平均株価 月足→年足→週足→日足

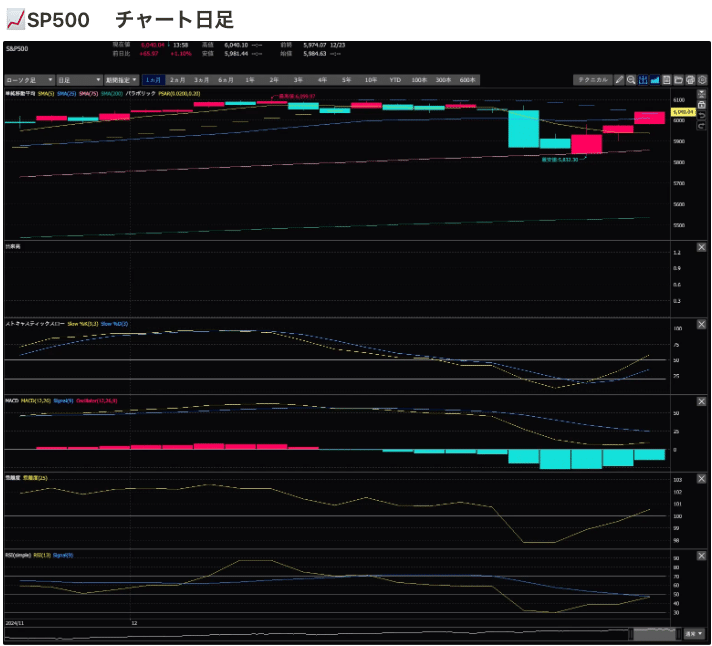

参考:SP500・Dow・Nasdaq

SP500、Nasdaq、ダウや金先物の価格などを一覧でまとめて見るサイトが、YouTuberの分析でよく使われているのを見るのです、、、自分は酒田五法で見たいので、使えないのです。そのため手間ですが一つ一つ個別に添付して見ています。

NYダウ チャート日足

NASDAQ チャート日足

S&P500 チャート日足

参考:Fear&Greed Index

参考:BitCoin

参考:フィラデルフィア半導体株指数

参考:200A 日経半導体指数

参考:WTI原油先物

参考:金先物

参考:香港ハンセン

参考:上海総合

オプション銘柄一覧(2024年12月25日水曜日)

とても大きい画像です。スマホだと見れないかもしれません。私がスマホでこれをみると、あまりにも字が小さ過ぎて、目が”寝起きののび太くん”みたいになってしまいます。目がこんな感じ→ 3 3