スクエニ・カプコン・コーエーの3社で財務分析をしてみました!

こんにちは!「なり」と申します!

先日、ゲーム会社である株式会社スクウェア・エニックス・ホールディングス(以下「スクエニ」)が2024年3月期に特別損失(特損)を出した件について記事を書きました。

もし興味のある方は是非ご覧ください。

さて、スクエニが特損を計上するというプレスリリースは、2024年4月30日に公表されました。

この時はシンプルに「特損は約221億円の見込みですよ」と発表するだけだったのですが、後の2024年5月13日に決算発表と共に、「新中期経営計画(2025年3月期~2027年3月期)」なるものが発表されました。

ところがこの発表後、株式市場ではスクエニの株価がストップ安になりました。「ストップ安」とは、株価が大幅に下がって「これ以上下がるとヤバいから取引中止!」となることです。

つまり、以前にスクエニの株を買った投資家が、「これ以上持っていても儲かりそうにない(以前に買った価格よりも株価が高くなりそうにない)」と判断して、スクエニ株を売りまくった結果、株価が下がりに下がってストップ安になった、ということです。

スクエニについては、上記のストップ安に加えて、特損の件や新作のゲームの評判など、最近あまりいいニュースを聞きません。

スクエニは以前のように儲からない会社になってしまったのでしょうか?

そこで今回は、スクエニがどれだけ稼げる会社なのかを、「財務分析」という方法を使って調べてみたいと思います。

「財務分析」とは、ある会社の「貸借対照表」や「損益計算書」といった書類の数字を使って、「その会社には稼ぐ力があるのか?」などといったことを調べる方法です。

財務分析について詳しく知りたい方は、こちらをご覧下さい。(なお、今回は財務分析の一部の方法のみを実施しており、全ての方法を実施していませんので、あしからず)

また、今回の記事も会計に関する知識がある程度あった方が読みやすいと思います。

「会計のことなんて全然知らないよー」という方は、もし差し支えなければ私が書いた「ひよこでも分かる簿記・会計」をご覧下さい。

とりあえず次の言葉が分かっていれば、この記事の内容が分かりやすくなると思います。

貸借対照表

損益計算書

売上高

売上原価

収益

費用

利益

資産

負債

純資産

財務分析をするその前に

スクエニと比較する会社は?

この「財務分析」という方法ですが、1社の数字だけを使ってみても大したことは分かりません。

むしろ、他の会社の数字と比較することで、その会社の特徴が分かったりします。

そこで!今回はスクエニと同じようなゲーム会社にも財務分析を行って、比較をしてみたいと思います。

まずは株式会社カプコン(以下「カプコン」)です!

カプコンと言えば何といっても対戦型格闘ゲーム「ストリートファイターII」で一世を風靡したゲーム会社です。他にも「モンスターハンター」シリーズや「バイオハザード」シリーズなどの大ヒット作を多数生み出しています。

もう1社は株式会社コーエーテクモホールディングス(以下、「コーエー」)です!

コーエーと言えば何といっても「信長の野望」シリーズや「三國志」シリーズなどのシミュレーションゲームで有名です。他にも「真・三國無双」シリーズなどのヒット作を多数生み出しています。

以上、スクエニ、カプコン、コーエーの3社で財務分析を行い、比較をしてみたいと思います!

まずは「連結貸借対照表」「連結損益計算書」を知っておこう

ではさっそく財務分析をやってみましょう、と言いたいんですけどその前に!

そもそも財務分析はどういう資料を使うのかを知っておく必要があるでしょう。

冒頭でも述べましたが、財務分析は「貸借対照表」と「損益計算書」を使います。

但し、この「貸借対照表」と「損益計算書」は、通常は一つの会社に対して作られるものです。

一方、今回財務分析を行うスクエニのような会社は、多くの会社が集まっています。

具体的に言うと、「株式会社スクウェア・エニックス・ホールディングス」(直接ゲームを作ってはいない会社)という会社が、「株式会社スクウェア・エニックス」や「株式会社タイトー」などの他の会社(実際にゲームを作っている会社など)を「支配」している、という建付けになっています。

この場合、直接ゲームを作っていない「株式会社スクウェア・エニックス・ホールディングス」の貸借対照表や損益計算書だけを見ても、あまり意味はなさそうです。

そうではなく、実際にゲームを作っている「株式会社スクウェア・エニックス」や「株式会社タイトー」の貸借対照表や損益計算書を、一緒に足し合わせたものを見た方がよさそうです。

このように、いくつかの会社の貸借対照表を足し合わせて作ったものを「連結貸借対照表」、いくつかの会社の損益計算書を足し合わせて作ったものを「連結損益計算書」といいます。

つまり、いくつかの会社をまとめて、あたかも一つの会社であるかのように作られた書類が「連結貸借対照表」「連結損益計算書」という訳です。

せっかくですので、もう少し詳しく説明してみましょう。

「株式会社スクウェア・エニックス・ホールディングス」のように、他の会社を支配している会社のことを「親会社」と言います。

一方、「株式会社スクウェア・エニックス」や「株式会社タイトー」のように、支配されている会社のことを「子会社」と言います。

連結貸借対照表や連結損益計算書は、基本的には親会社の立ち場に立って作られています。この辺りのことは後の説明で分かると思います。

連結貸借対照表について見てみよう

まずは連結貸借対照表の例を見てみましょう。

表の左には「資産の部」と書かれており、「流動資産」「固定資産」に分かれています。

「流動資産」は簡単に言えば、「比較的早目にお金に換えられそうな資産」と考えてもらって結構です。現金や棚卸資産(商品等)などがこれに当たります。

「固定資産」は簡単に言えば、「早目にお金に換えるのは難しそうな資産」と考えてもらって結構です。建物や土地がこれに当たります。

資産全体の金額のことを「総資産」と呼びます。

表の右は「負債の部」と「純資産の部」に分かれています。

「負債の部」は「流動負債」と「固定負債」に分かれています。

「流動負債」は、簡単に言えば「早目に返さなくてはいけないお金」と考えてもらって結構です。

「固定負債」は、簡単に言えば「それほど早目に返さなくてもいいお金」と考えてもらって結構です。

「純資産の部」は、「資産-負債=純資産」であり、資産と負債の差について記載された区分です。

いろいろ書かれていますが、知って頂きたいのは「自己資本」という言葉です。「自己資本=株主資本+その他の包括利益累計額」により計算されます。

「株主資本」とは言ってみれば、「投資家(株主)がこれまでに会社に支払った元手の金額」と「その元手を商売に使うことで生み出された儲けの金額」の合計、とひとまず考えてもらって結構です。

「その他の包括利益累計額」は「連結損益計算書で計算される利益以外の利益(その他の包括利益)のこれまでの合計額」という意味ですが、ここではあまり気にしなくて結構です。

「『株主』の意味がよく分かんなーい」「そもそも『会社』って何よ?」「『株式会社』っていう言葉も出てきてるけど、どういう意味なの?」

こういう疑問を抱く方々もいらっしゃると思います。

もし差し支えないようでしたら、「ひよこでも分かる株式会社のしくみ」とう記事を書きましたので、こちらをご覧ください。

連結損益計算書について見てみよう

次に、連結損益計算書の例について見てみましょう。

上から見てみると、まずは「売上高」から「売上原価」を差し引いて、「売上総利益」が計算されています。

「売上総利益」は簡単に言えば、「会社が物を売ることそのもので直接得られた利益」と考えてもらって結構です。

ゲーム会社の場合、売上高は「ゲームを売って得られたお金」、売上原価は「ゲームを作るのに掛かったお金」です。このため売上総利益は、「ゲームを作って売ることそのもので得られた利益」と考えてもらって結構です。

売上総利益からさらに「販売費及び一般管理費」を差し引くことで「営業利益」が計算されています。

ゲーム会社の場合、作ったゲームをユーザーに売るためには、様々な活動を伴います。ゲームが売れるように宣伝したり、ゲームがいくら売れたかを記録したりする必要があります。このような活動に掛かったお金のことを、「販売費及び一般管理費」と言います。略して「販管費(はんかんひ)」とも呼ばれます。

このように何らかの物やサービスを売る活動そのものに加えて、それに伴う活動を合わせて「事業」と呼びます。

「営業利益」は、「その会社の本来の事業で得られた利益」と考えてもらって結構です。

なお、「その会社の本来の事業で得られた利益」があるということは、「その会社の本来の事業では『ない』ことで得られた利益」もあります。それを含めた利益のことを「経常利益」と呼びます。

例えば、会社のお金で上場会社の株式を売買して儲けるなどの財テクをやることがありますが、このような利益が経常利益に含まれます。

具体的には、「経常利益=営業利益+営業外収益ー営業外費用」により計算されます。

連結損益計算書を見ると、そんなこんなで最終的に「親会社に帰属する当期純利益」が計算されます。

かなり簡単に言ってしまえば、「連結貸借対照表の株主資本を増やすことになる利益の金額」のことです。

株主資本が増えるということは、自己資本も増える、ということになります。

そう言えば連結貸借対照表や連結損益計算書は、親会社の立場として作られる書類でした。親会社に直接投資している株主にとっては、「親会社の利益が最終的にいくらになるのか」「その利益で株主資本がいくら増えるのか」が知りたいことなので、これらのことが分かるように連結貸借対照表や連結損益計算書は作られています。

3社の財務分析をやってみた

まずは売上高などを比較しよう

それでは早速財務分析をやってみましょう!

まずはスクエニ・カプコン・コーエーの3社につき、過去6年分(2019年3月期~2024年3月期)の有価証券報告書(有報)を拾ってきます。

有報の「第5【経理の状況】」に連結貸借対照表と連結損益計算書が載っています。

有報は各社のホームページから入手することもできますが、「EDINET」というサイトを使うと、PDF以外の形式でデータを入手することができます。

特にXBRLという形式を用いると、Excelで編集することができるので大変便利です。

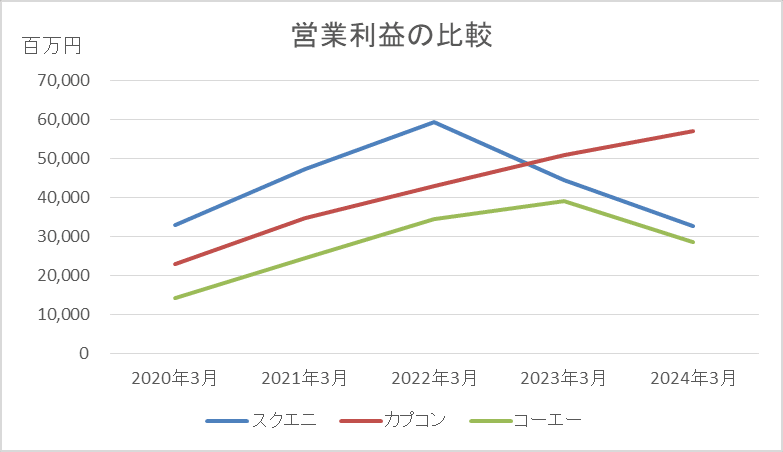

まずは簡単に、売上高や営業利益の比較から始めてみましょう。

過去5年分の売上高の金額を並べてグラフにしたものが下図となります。

こうして見ると、同じゲーム会社とは言え、スクエニの売上高はカプコンやコーエーとは段違いであることが分かりますね!

3社とも2020年3月期から比べると、何だかんだで順調に売上高を伸ばしていることも分かります。

ところが営業利益の金額を比較してみると…あれれ?スクエニの売上高はカプコンやコーエーよりかなり大きかったのに、営業利益の金額は大して変わりません。

単に数字だけ比べると、2024年3月期において、営業利益が一番大きいのはカプコンであり、スクエニはコーエーと大差ない状況です。

確かにスクエニの2024年3月期は棚卸資産評価損により営業利益が落ち込むのは分かりますが(詳しくは私の過去記事を参照)、それ以前からずっと低い状況が続いているようです。

自己資本利益率(ROE)を計算してみよう

会社の経営が上手くいっているかどうかを判断する指標の一つに、自己資本利益率(ROE)というものがあります。

ROEは次の式により計算されます。

自己資本利益率(ROE)

=親会社に帰属する当期純利益 ÷自己資本の期中平均残高

自己資本の期中平均残高= (期首の自己資本+期末の自己資本)÷2

ROEについて詳しく知りたい方は、下記のリンクをご参照願います。

投資家(株主)にとって知りたいことの一つが、「自分たちが投資したお金で、会社はいくら稼いでくれたのか」ということです。

特に、自分たちが投資した金額である自己資本がどれだけ増えてくれたのかを知りたいと思うでしょう。

先ほどお話しました通り、親会社に帰属する当期純利益が、直接的に自己資本を増やす利益となります。

そういう意味では、ROEは「自己資本がどれだけの割合で増えてくれたのか」をよりよく知ることができる指標と言えます。

それでは3社のROEを計算して比較してみましょう!

なんと、スクエニは3社の中で最下位となってしまいました!

単にROEだけを比較すると、スクエニよりもカプコンやコーエーの方が経営面で優れている、ということになってしまいます。

2024年3月期の特損約221億円はかなり効いたようで、スクエニのROEは何と5%近くにまで下がってしまいました。

デュポン・システムでROEをさらに分析してみよう

いったい何が原因でスクエニのROEはこんなにも低くなってしまったのでしょうか?

「利益が少ないからじゃないの?」という声が聞こえてきそうですが、まあ順を追って見ていきましょう。

ROEをさらに分析する方法として「デュポン・システム」という方法があります。

デュポン・システムを使うと、ROEは3つの要素に分解できます。

自己資本利益率(ROE)

=親会社に帰属する当期純利益 ÷自己資本の期中平均残高

= (親会社に帰属する当期純利益÷売上高)

×(売上高÷総資産の期中平均残高)

×(総資産の期中平均残高÷自己資本の期中平均残高)

= 親会社に帰属する当期純利益率

× 総資産回転率

× 財務レバレッジ

要するに、ROEは「親会社に帰属する当期純利益率」と「総資産回転率」と「財務レバレッジ」という3つの数値の掛け算として表せるということです。

ROEをこの3つの要素に分けて比較することで、ROEに大小が生じた原因をより詳しく突き止めることが可能になるのです。

それではデュポン・システムを使って3つの要素を計算し、3社の数値を比べてみましょう!

これらのグラフから分かることを簡単にまとめると、次のようになります。

親会社に帰属する当期純利益率は、スクエニが最も低い。

総資産回転率は、スクエニが最も高い。

財務レバレッジは、3社ともだいたい同じくらいである。

ROEが最も低かったのはスクエニであり、ROEが3要素の掛け算であることを考えると、

「『総資産回転率が最も高い』というROEを引き上げる要因以上に、『親会社に帰属する当期純利益率』がものすごく低いため、結果としてROEが3社中最低になった」

と考えることができます。

つまり、「スクエニの利益率は3社の中でぶっちぎりで低い」ということが分かりました。

3社の利益率をもう少し詳しく分析してみた

各種の利益を比較してみよう

スクエニの親会社に帰属する当期純利益率がぶっちぎりで低いことが分かりましたので、なぜそんなに低くなったのかをもう少し詳しく見てみましょう。

親会社に帰属する当期純利益は連結損益計算書で一番最後に計算される利益でした。なので連結損益計算書の最初の方から見ていきましょう。

まずは売上総利益率を比較してみましょう。

売上総利益率は、「売上総利益率=売上総利益÷売上高」により計算できます。

売上総利益は、「ゲームを売ることそのもので得られる利益」「ゲームを売った金額-ゲームを作った金額」でした。

上図を見ると分かりますが、スクエニはもうこの段階で利益率が最下位となっています。

一言で言ってしまえば、「お金を掛けてゲームを作っている割りにそれほど売れてない」ということになります。

別の言い方をすれば、「お金を掛けてゲームを作っている割りに、それほど利益を上乗せして売ることができない」とも言えます。

この辺りはFFシリーズ辺りのHDゲーム(映像が細かくて綺麗なゲーム)を考えると納得できそうです。

上記のリンク先を見てみて下さい。これだけのリアルで壮大な3DCGのゲームを作るのに、どれだけの時間とお金が掛かることか。

だからと言って1本何万円もの値段で売ることはできないでしょう。あまりにも高すぎると、ユーザーは買ってくれないからです。

ゲームとなると、やはり1本1万円前後というのが相場でしょう。実際、FF16の通常版は税込9900円でした。

こう考えると、スクエニのHDゲームというのは、「割りに合わない商売をやっている」と考えることができます。

では次に、営業利益率を比較してみましょう。

営業利益率は、「営業利益率=営業利益÷売上高」により計算できます。

営業利益は「その会社の本来の事業で得られた利益」なので、会社どうしで稼ぐ力を比較するにはかなり良い指標と言えます。

調べてみると、スクエニが最下位なのは相変わらずですが、ちょっと待って下さい!

売上総利益率以上に、スクエニと他の2社との差が開いていませんか?

営業利益は、「営業利益=売上総利益-販売費及び一般管理費(販管費)」という式により計算されるのでした。

ここから分かることはただ一つです。

「スクエニ、販管費掛け過ぎじゃない?」

スクエニさん、どうしてそんなに販管費が高いの?

ではスクエニの連結損益計算書を見てみましょう。

スクエニの連結損益計算書には、販管費の内訳項目ごとの金額が表示されているため、販管費の状況をある程度詳しく知ることができます。

これらの項目のうち、金額の割合が高いものを選ぶと、次の3つとなります。

広告宣伝費

給料及び手当

支払手数料

カプコンとコーエーの連結損益計算書には、販管費の内訳項目が示されていません。しかし、連結損益計算書の注記には、これらの主な内訳の金額が示されています。

これらを調べると、カプコンやコーエーについても、金額の割合が高い販管費の項目はスクエニとほぼ同じであることが分かりました。

そこで、上記の3項目について、売上高に対する比率を計算して比較してみました。

例えば広告宣伝費の場合、「対売上高広告宣伝費=広告宣伝費÷売上高」と計算します。

(以下は細かいお話ですので、気にしない方は読み飛ばして結構です)

3社で比較できるようにするため、スクエニの「給料及び手当」と「役員報酬」は合計して「役員報酬及び給料手当」としました。

カプコンの支払手数料については、2019年3月期~2022年3月期の数字が記載されていないかったため、同期間の数値は2023年3月期と2024年3月期の平均と仮定しました。

上記の3項目を比較してみると、スクエニはいずれも一番高くなっています。

やはりスクエニは、企業として高コスト体質なのではないかと考えられます。

「いや、スクエニは他の2社と違って会社の規模が段違いに大きいから、販管費がある程度掛かるのはしょうがないのでは?」

「これくらいの多額の販管費を掛けないと、あのような巨額の売上高を稼ぐことはできないのでは?」

こういう考え方はできなくはないと思いますが、皆さんはどう考えますか?

スクエニはどうやって対処するの?

スクエニの新中計を見てみた

これまでスクエニを含めた3社の財務分析を見てきました。

結論としては、「スクエニは売上総利益率が低い」、「スクエニは販管費が高め」といったことが分かったと思います。

こういったことは、スクエニ自身は百も承知だと思います。

では、スクエニはどのようにしてこれらの課題に対処しようとしているのでしょうか?

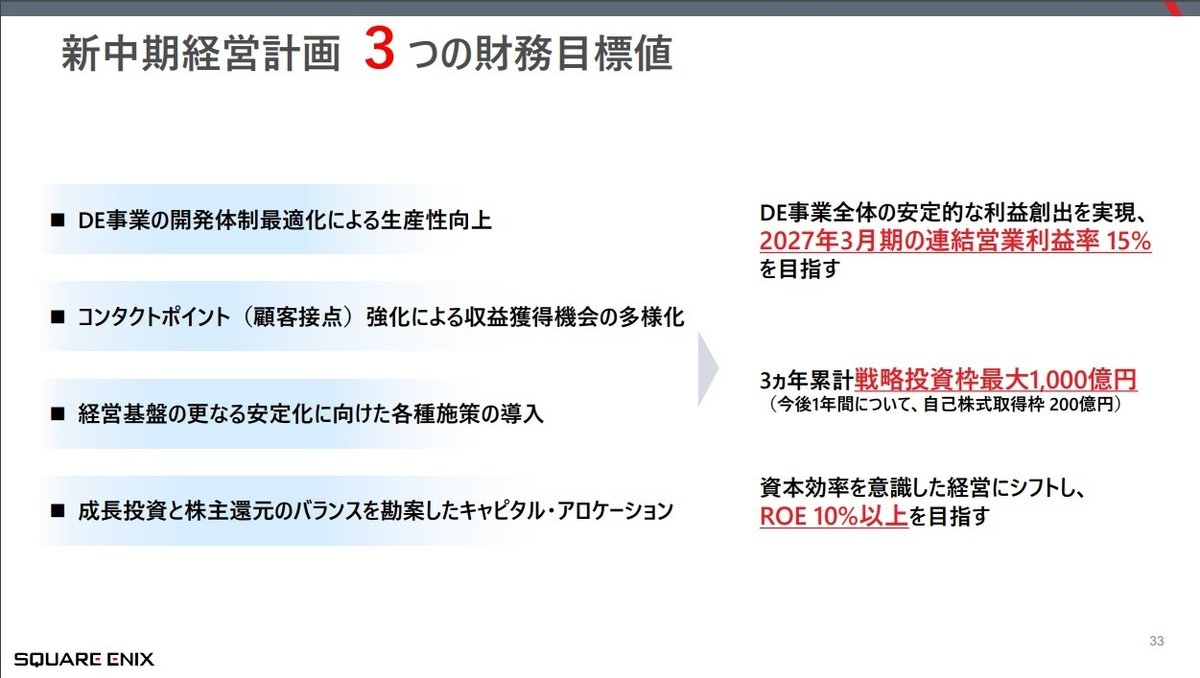

冒頭でも述べましたが、スクエニは2024年5月13日に決算発表と同時に、「新中期経営計画(2025年3月期~2027年3月期)」(以下、新中計)なるものを発表しました。

この新中計には、次のようなスライドが掲載されています。

2027年3月期の連結営業利益率15%

ROE10%以上

これらの数値目標は達成可能なのでしょうか?

ROEはデュポン・システムにより3つの要素に分解することができました。

2024年3月期の数値によれば、スクエニのROEは次のように分解できます。

自己資本利益率(ROE)4.7%

= 親会社に帰属する当期純利益率 4.2%

× 総資産回転率 87.9%

× 財務レバレッジ 128.1%

総資産回転率や財務レバレッジといった数値は簡単に変えられるものではありません。実際、図6~図8を見ても、スクエニの数値はあまり変わっていないように見えます。

このため、ROEを4.7%から10%に引き上げようと思えば、親会社に対する当期純利益率を上げるしか方法はないように思えます。

では、ROEを10%にするには、親会社に対する当期純利益率はいくらになればよいのでしょうか?上記の数値を使って逆算してみましょう。

自己資本利益率(ROE)10.0%

= 親会社に帰属する当期純利益率 8.9%

× 総資産回転率 87.9%

× 財務レバレッジ 128.1%

上記の通り、親会社に帰属する当期純利益率を8.9%にすれば、ROE10%は達成できそうだ、ということが分かりました。

この8.9%という数値ですが、スクエニは達成可能なのでしょうか?

2024年3月期は例の特損の影響もあって、親会社に帰属する当期純利益率は4.2%に留まりました。

しかしそれ以前を見てみると、2022年3月期(一昨年)は14.0%、2023年3月期(去年)は14.4%もありました。

そう考えると、この8.9%という数字を達成するのは、それほど難しいことではないように思えます。

また、営業利益率の目標値15%にしても、2021年3月期は14.2%、2022年3月期は16.2%だったので、それほど無理な数字ではない印象です。

来年度の営業利益率の予想は何と…!

新中計から、もう一つ別のスライドを見てみましょう。

来年度である2025年3月期の業績予想になります。

売上高:2024年3月期 3,563億円 → 2025年3月期 3,100億円

営業利益:2024年3月期 325億円 → 2025年3月期 400億円

営業利益率:2024年3月期 9.1% → 2025年3月期 12.9%

これらの数字を見てみると、

「売上高は減るかもしれないけど、営業利益率は上がるから、営業利益の金額は大きくなるよ」

というメッセージと受け取ることができます。

この営業利益率12.9%という来年度の計画値ですが、実は何と!

「2023年3月期(去年)の営業利益率と全く同じ数字」なのです!

2023年3月期:

営業利益 44,331百万円 ÷ 売上高 343,267百万円 = 12.9%

これらの情報を見ると、スクエニは次のような考えを抱いているように思えてしまいます。

「去年並みの経営をしたら、目標値なんてあっさりクリアできちゃいますよ」

スクエニさんは高コスト体質に対して何もしない?!

改めて新中計の記載を眺めてみると、ほとんどが売上拡大のための施策となっています。(それでも来期は減収見込みですが)

一方、コスト削減に直接つながるような施策は次の項目くらいです。

ヨーロッパ、アメリカ両拠点の機能および組織構造の見直しと、それに伴うコスト最適化(P26)

こうしてみると、スクエニは高コスト体質であることが課題なのに、これに対して抜本的な対策を打とうとしていないように思えます。

高コスト体質なのはどうしようもなく、手の打ちようがないのでしょうか?

他の施策についても、「今よりももっと面白いゲームを出せば売上が上がるんだ」「PS5以外のハードでゲームを出せば売上が上がるんだ」といった程度に留まっているような気がします。

この新中計が出た後にストップ安になってしまったのも、何だか納得してしまいます。

おわりに

スクエニ以外のゲーム会社も含めて財務分析をしてみましたが、いかがでしたでしょうか?

思っていた以上にいろんなことが分かったのではないでしょうか?

スクエニも自社の課題は分かっていながらも、なかなか上手い活路が見出せないように思えます。

それでもスクエニはこれからも面白いゲームを次々に届けてくれる!そう信じて応援していきましょう!

以上、「なり」がお届けしました!

この記事が気に入ったらサポートをしてみませんか?