決算書には経営者の人柄が出る?【M&A日記】

決算書には経営者の人柄が出るとよく言われる。

実際どうかというと、確実に出ると思う。

個人のお金の使い方には、個々人の人柄が出る。

お金がたくさん入ってきたときに、

・ドーンと高級車を購入する人

・投資に回して、資産の増大を目指す人

・預金して、特に何も触らずに安全資産で持つことを好む人

・住宅ローンの返済に回して借入を無くすことを優先する人

など、それぞれお金の使い方や、お金に対する考え方は異なる。

善し悪しの話ではなく、考え方の違いだ。

企業が利益を上げたときに、それをどう使っていくかは経営者の判断であり、そこには上述と同様に人柄が出る。

そして、M&Aにおいては、その人柄によってつくられた財務体質によって評価が変わってくる。

高級な事務所に移転して、綺麗な事務所を構える経営者もいる。

バランスシート上、資産は残るが、綺麗な事務所に価値は見出しづらいので、評価としては厳しくなるかもしれない。

とにかく借入をしたくないという経営者は、借入が少なくし、現預金を豊富に積みあげているかもしれない。

一見綺麗なバランスシートだが、現預金を積み上げても事業は成長しない。

既存事業は安定しているけれども、微増成長ぐらいにとどまっているような会社かもしれない。

あるいは、極力借入はせずに、儲けた自己資金を積極的に再投資している会社は、バランスシート上はリスク資産が多いかもしれないが、その分事業は右肩上がりで成長しているかもしれない。

この場合、前者の安定企業よりも後者の方が評価としては成長性を見出せる分、高くなったりする。

M&Aにおける企業の評価は安定性と成長性の双方で見られるので、一概に成長可能性の高い会社ばかりが評価されるわけでもない。

長年安定して経営し続けることは、それはそれで中小企業の廃業率の高さを見れば難しいことだと分かるし、そこにはその会社ならではの強みがあるはず。

これも買収する企業から見れば魅力に映るかもしれない。

ただ、一つ評価上あまりポジティブに働かない要素があるとすれば、浪費型。

お金を使っていくことは、それが事業や企業の成長に繋がっていくことであればよいが、見栄えや体裁を整えるためだけのものだとすると、その投資にはあまり価値を見出せないし、表向きと内情とのギャップに不安が生じてしまう可能性がある。

この仕事をしていると、数多くの決算書を見ることになる。

傾向として面白いと思うのは、中部圏の企業は、強靭な財務体質を保有する傾向が強いこと。

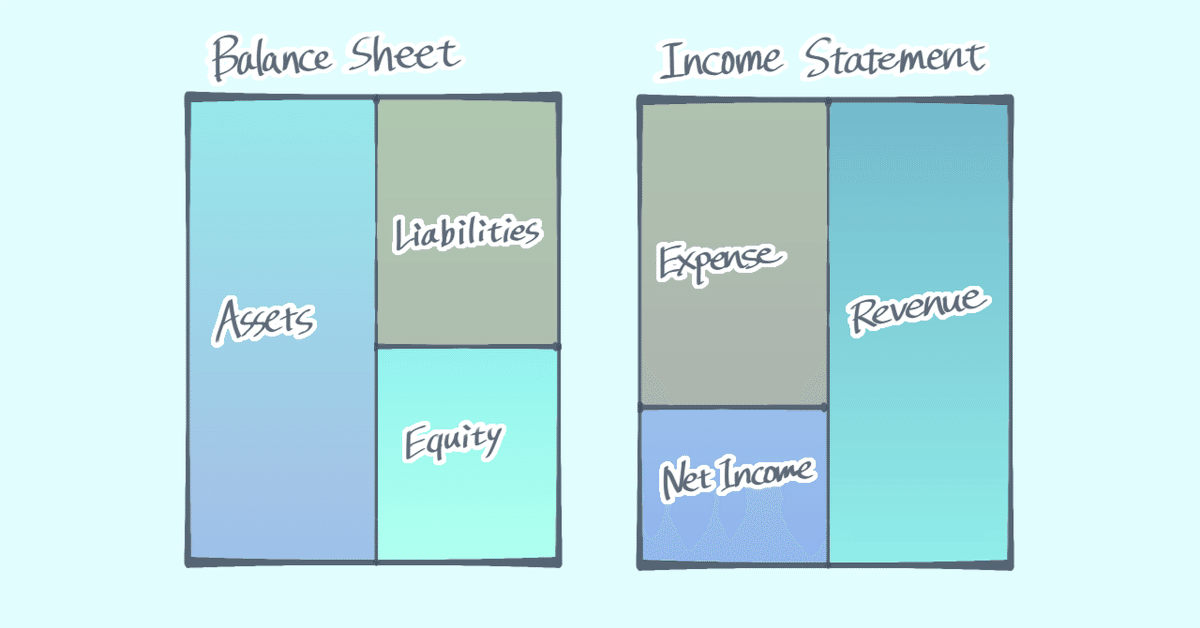

PL経営、BS経営という言葉があるが、中部圏の企業はBS経営を意識する経営者が多い印象。

如何にして多くの利益を残すかではなく、如何にして強靭なバランスシートを作るか、と考える。

決算書を見るとき、まず一番最初に見るのは純資産だが、純資産がしっかりと積みあがっていて、長年良好な経営をしていたことが伝わってくることが多い。

M&A的には、BS経営をしている会社がベター。