株式投資虎の穴の内容(10/11)を5分で振り返り

いつも株式投資虎の穴をご覧いただいている皆さま、ありがとうございます。今回も番組の内容を簡単に振り返ることができるよう、私の備忘録を兼ねてメモを作成しました。

今回のテーマは1.株式投資の成長株セミナー募集中、2.東証の上場区分改革、3.コモンズ投信研究、4.銘柄研究:キッコーマン(2801)でお届けしました。

まだ、ご覧になっていない方は、以下より全編閲覧することができます。

1.株式投資セミナー募集中

株式投資セミナーについて、引き続き募集中です。正直言って、有料級の情報もかなりメルマガにだしておりますが、リアルタイム性や具体例を引用しにくいのが欠点です。そこで具体的な事例を使って、株式投資、成長株投資についてお話ししていきます。

今回ご紹介したキッコーマンのような銘柄研究を、中小型株についても研究していると考えていただけるとわかりやすいかと思います。ご興味がある方は成長株セミナーへのリンク先をメールマガジンに記載しておりますので、無料メルマガをご購読ください。

無料メルマガでは、初心者向けに90日間の株式投資講座をプレゼントしています。すぐ読めて、明日からの投資に役立つ内容となっています。解除はワンクリックですのでお気軽にご登録ください。

2.東証の区分制度変更

長らく東証の区分は、東証一部を頂点とした構造になっていましたが、ここ数年東証の市場区分変更が議論されており、ようやく2022年4月からプライム市場を頂点とする新しい市場区分が導入されます。変更前、変更後のイメージは以下の通りです。

なぜ東証は市場区分改革をするのか?

なぜこれまで投資家に親しまれてきた市場区分を大きく変更することにしたのでしょうか。それには2つの理由が考えられます。一つは、似たような企業が複数の市場に上場することで、わかりにくい市場になってしまったことの是正が挙げられます。

特に東証二部とジャスダックスタンダード市場はともに中小型株が上場するマーケットで、その違いが分かりにくくなっています。もともとは東証と大証で分かれていたので問題なかったのですが、東証と大証が合併した際に市場をそのまま残したので区分が残存しているのです。

一流企業はプライム、新興企業はグロース、そしてその両者のどちらでもない銘柄についてはスタンダード市場に組み込むことになりました。

もう一つの理由は、最上位市場のブランドを強化するためです。

近年では東証マザーズから東証一部に上場する場合の時価総額が特例的に50億円ですむということもあり、東証一部の銘柄が増加しています。

2021年8月の段階で東証一部に上場する企業数は2,189銘柄、これは30年前の1990年と比較すると1,000銘柄ほど増加しており、倍増しています。

かつてほどの輝きが東証一部銘柄にはなくなってしまいました。今や株価を決めるのは外国人投資家の売買動向です。外国人投資家の目から見ても、東証一部に上場しているというだけで安心して買ってもらえるという状況には程遠くなってしまっているのです。

そこで最上位市場をプライムと再定義して、上場の条件を厳しくするとともに、市場降格要件も厳しく設定るプライム上場後も引き続き緊張感のある経営を促す仕組みを導入することでブランド価値を高めることとしたのです。

東証一部の3割の銘柄がプライムの基準を満たしていない

東京証券取引所によると、現在の段階で3割の664社がプライムに移行できないという連絡を受けているとのことです。これまで築きあげてきた東証一部上場銘柄というブランドを失うことですから、みすみす手をこまねいているわけにはいきません。プライム市場の特徴をみて、手を打つことを考えています。

東証プライム銘柄の特徴

東証プライム市場の特徴を表に表しました。

今回の市場区分変更は、株式の流動性の向上を促すことで、企業の経営に緊張感をあたえ、かつ継続的に企業業績が向上するような仕組みづくりが目的です。

現在の市場区分では流動株に焦点を当てた基準は少ないので、これは安定株主を多数持っており市場で売買される株式が少ない企業にとっては、なんとしても対処しなければならない課題が急に生じたのです。東証プライムに選定されるための主な条件は以下の通りです。

現在流動性が足りていない企業は何らかの形で株式の流動性を増やさなければなりません。流動株の定義を今一度見てみます。

流動株=発行済み総株式数ー役員の持ち株ー自己株式ー上位10人の大株主

という計算式で算出します。

ですから、流動株の比率を上げるには、1.発行済み総株式数を上げるか、2.役員の持ち株を減らす、自己株式を消却する、上位10位までの大株主に協力してもらって持ち株を減らす、という手段が考えられます。

一例をあげますと、ZOZOは前社長の前澤勇作氏に依頼して、会社の経営権をZホールディングスに譲り渡した後の株式を、さらに一部売却してもらいました。前澤氏の保有株数が多くて流動株基準を満たさなかったことが理由と思われます。

そのほかにも関連会社との間で保有しあっている持ち株を売却するほか、自己株式を消却する手法も取られます。自己株式の消却、少しわかりにくい表現ですよね。

自己株式が生じる仕組み

株式市場で最初に上場するときには、株式を投資家に渡して、その代わりにお金を払い込んでもらいます。その後に経営が安定してくると、株主に渡していた株式を会社側が買い取ることがあるのです。これを自社株買い、といいます。

自社株買いのメリットとしては、既存株主の利益配分額が大きくなるということです。簡単な例を出しましょう。発行済み総株式数が1万株の会社があり、今年度の税引き後利益が1億円だったとしましょう。そうすると、1株当たりの利益は1万円ですね(1億円÷1万株=1万円)。

今、発行済み総株式数が1万株あるところで、5,000株の自社株買いを実施するとしましょう。発行済み総株式数の半分です。会社が買い戻した株式については利益を配分しなくていいですよね。

だって、会社が保有している株式に利益を配分しても、それは一度払い出した利益が会社の手元に戻ってくるだけですから、意味がありません。ですから、自社株以外の株式を保有している人にしてみると、1株当たりの利益は2万円(1億円÷5,000株=2万円)となります。

一株当たりの利益が上昇すれば、株価は上がりますから、株価上昇の効果があるのですね。話が長くなりましたけれども、こうして発行会社は自分の手元に自己株を保有することになります。自己株式とはこのような経緯で、生じるものなのです。

この自己株式は、保有していてもしなくても財務上の影響はないのですが、流動株を算出する計算上は固定した株式としてカウントされてしまうのです。そこで、この自己株式を消却という手続きをすることで、貸借対照表から消すという会計処理を行います。

そのほか社長が自分の持ち株を減らすという方法もありますね。公募、売り出しという方法がこの場合は使われます。

役員(社長など)や上位株主の株が放出されるということは、今まで売買のバランスが取れていたところに、大量の株が市場に放出されるわけですからバランスが崩れて株価が一時的に安くなる可能性もありますけれども、プライムのためには背に腹は代えられないということでしょう。

流動株式の時価を上げるのは大変

流動株式の割合が35%を超えていたとしても、100億円にみたない場合には企業の苦悩は続きます。こちらは、株式の放出のような特効薬がないからです。もちろん株式を放出することで幾分流動株式の時価総額があがるとはおもいますが、それでも足りない場合には、あまり即効性のある策が残されていません。

地道に株主に保有してもらえるように、施策を考えなければならないのですが、株価を上げるには結局利益を増やさなければならず、今増やせないのであればどのような目論見で今後利益を増やしていくのかをより積極的に開示していくことが求められています。

経過措置次第では骨抜きになる恐れも

東証プライム市場に残れないかもしれない東証一部上場銘柄は、改善報告書(今後どうやって基準を満たしていくか)を提出することによって、当面の間、経過措置で東証プライム市場に残れると東証は発表しています。

しかし、このプライム市場での経過措置がどのようなものになるかは、いまだ公表されていません。あまりにも現在の東証一部の下位銘柄を救済するような内容にしてしまうと、実質的に今の東証一部上場企業が東証プライム市場に横滑りするという結果になります。

そうすると、何のために制度改革をしたのかがわからなくなります。逆に経過措置を短くしかとらないと、東証スタンダード市場に落ちてしまう企業が多発します。

つまり経過措置の動向いかんで、どれだけ今当落線上にいる東証一部銘柄が本気で対策を打ってくるのかが違ってくるのです。当落線上にいる銘柄への投資は、その流れをうまく読み切ればもうかる可能性が高まります。投資という観点から、今後の経過措置の動向については要注目です。

TOPIX構成銘柄も変更へ

TOPIX構成銘柄にも変化がありそうです。というのもTOPIXの構成も今後変更が検討されており、TOPIX構成銘柄から落ちると、インデックス投資家の容赦ない売りが浴びせられる可能性が高まるためです。

インデックスから落ちる銘柄は業績が悪化しているからこそ外されることも多いので、もともと業績が悪くなって下がる、そしてTOPIXから外されて株価が下落するというパターンも考えられますので、こちらも要注意です。

3.コモンズ投信研究

積立NISAのアクティブ投信を時々ひろってご紹介しておりますが、今回はコモンズ投信をご紹介します。コモンズ投信は日本株に特化した投資信託で、かつ長期投資なのがウリの投資信託です。

設立の背景

コモンズ投信を設立した渋沢健氏は、あの渋沢栄一の玄孫です(5代さかのぼると渋沢栄一)。企業かとしての血が流れている彼は、米国の金融機関、そしてヘッジファンドでキャリアを積みます。

もともとは株式以外の畑でキャリアを積んだというのはセゾン投信の中の社長と同じですね。

もともとは、株式畑ではなく、為替や金利相場が主戦場だったのですが、2,000年に初めて子供が誕生してから、長期投資を株式投資で実現することを考えるようになったそうです。

その後、さわかみファンドの創始者である澤上篤人氏と出会いがあり、さわかみファンドも自分たちが掲げる理想の投資信託を実現するために、運用方針を開示して、その方針に共鳴して資産を預けてくれる投資家とだけ事業をするというやり方に感銘を受けます。

実はヘッジファンドでも同じように、自分達の投資ストラテジーを開示してその方針に納得してくれた投資家とだけパートナーシップを組むというやり方をしているファンドがあります。渋沢氏は思わぬ形で、株式投資の長期運用と、ヘッジファンドの共有点を見出したのでした。

また、もう一人渋沢氏に影響を及ぼした人物がいます。かの村上ファンドを率いた村上世彰氏です。村上氏はもともと通産省に勤める公務員でしたが、旧態依然としたやり方に我慢がならず、投資家として外側からコーポレートガバナンスを向上させていくことを志すようになります。

その結果として、当時としては珍しかった「物言う株主」として、投資先に株主への積極的な利益還元(配当金の増額、自社株買い、遊休資産の売却など)を求めるアクティビズム型のファンドとして名をはせていったのです。

渋沢氏はこれを見て、モノをいうというスタイルは長期投資にはなじまないけれども、対話を繰り返して企業の本質に迫るというというスタイルは、長期運用には欠かせないと確信するようになります。

今でこそ企業は積極的に情報を開示するようになりましたが、2,000年前半の日本では情報開示に積極的ではない企業が多く、企業側にアプローチしないと情報がでてこなかったのです。

徹底した長期投資と、企業との対話。この2つを軸としたファンドは当時日本にはなく、自分達で作るしかありませんでした。

独立系ファンドは、ファンドマネージャーのほか、経営に必要な人材をあつめなければうまくいきません。金融庁から認可を得る作業を進めながら、現コモンズ投信社長の伊井氏など人に恵まれて、コモンズ30ファンドは2009年スタートしたのです。

コモンズ30ファンドの特徴

コモンズ30ファンドの特徴は日本株30銘柄に厳選し、30年間にわたって運用するという長期スタイルにあります。どちらかというと景気循環的な動きを繰り返す日本株において超長期の投資を狙うわけですから、組み入れる銘柄は既に大企業であり、今後も継続的な発展が見込める企業となります。

また、30銘柄に絞ることで、継続的に一つ一つの企業をチェックして、長期的に数字には表れないような情報を蓄積しながら投資先企業の成長をチェックすることができるというわけです。銘柄が多くなればなるほど、やるべきことが数字にかかわる部分が多くなるからです。

コモンズ30ファンドの運用状況

運用状況は以下の通りです。上下のブレはありますけれども、着実に資産が増えてきているのがわかります。

子供トラスト(未成年口座)が多いのが特徴

コモンズ30ファンドの特徴としては、6人に1人の口座開設者が未成年だということです。つまり親が子供のために長期投資で資産運用をしているということです。

それでは、なぜ子供名義での口座開設=子供トラストが多いのでしょうか?これは日本企業30銘柄に厳選したうえで、30年の超長期投資でファンドを育てていく。日揮、本田技研工業、SMC、ダイキン工業、シスメックスなど名だたる大企業を具体的に挙げながら、こういった素晴らしい事業をしている会社に投資していく、ということを具体的に示せるのが大きいのです。

コモンズ30ファンドでは、投資先への子供たちが社会科見学をする機会も設けています。現在はコロナの影響でさすがに難しいでしょうけれども、会社見学によってシスメックスなど生活に実はとても大切な役割を果たしている会社を応援したいという気持ちが子供たちに生まれます。

成長が見込める優良企業に投資して実績をあげていることはもちろん、投資とは長期間かけて企業の成長の果実をおすそ分けしてもらうものだ、という価値観。この価値観がファンドへの投資を通じて子供たちに自然と身につくーこんなストーリーも一緒に提供しているからこそ、コモンズ30ファンドは未成年者口座向けの投資先として高い支持を得ているのでしょう。

コモンズ30ファンドの投資方針について

コモンズ30ファンドの投資方針は以下に掲げるような5つの要素を投資の際に重要視しています。

収益力 (ROE8%) 収益力が高く、安定配当も可能かどうか

競争力 世界市場を狙っており長期的に成長できるか、市場開拓力の有無

経営力 経営者の資質、経営者交代は要チェック

対話力 ステークホルダー(社会、顧客、取引先、従業員、株主)との対 話を積極的にする姿勢があるかどうか

企業文化 30年後も企業が生き生きと発展し続けているような、普遍的な価値観が想いが社内で共有されているか

収益力というのは、わかりやすいですね。コモンズ30ファンドではROE8%という指標を参考にしています。ROEとはReturn of Equityの略で、株主から集めたお金をどれだけ有効に活用できたかを示す指標です。

例えば、手持ちの現金1,000万円を使って不動産を購入するとします。借金は使いません。1年間で賃料が100万円入ってくるとしましょう。そうすると、1年間で自分のお金で稼げたお金は100÷1,000×100=10%。この数字がROEなのです。

今度は手持ちの現金1,000万円にくわえて、銀行からの借入金1,000万円をくわえて2,000万円で物件を購入するとしましょう。賃料は2倍の200万円です。借りたお金には2%がかかります。

そうすると、1年間で稼げたお金は200万(家賃)-20万円(金利が1,000万×0.02=20万)ですから180万円が収入となります。ROEはいくらか?といえば、180÷2,000×100=9%となります。金利が入っている分単純に2倍にはなりませんが、手元の現金を使った時よりも大きく稼げるようになっていますね。

ROEが高いほど、株主の資産を効率的に利用して事業を展開している証拠です。コモンズ30ファンドでは、8%以上の数字を出せる会社を厳選しています。この水準自体がかなり厳しく、ここでかなりの会社が振るい落とされます。

その後は、日本市場だけではなく、世界市場に打って出て業績をのばしていくことができるかどうかの競争力を見ます。日本市場だけで成長しているのであれば喜ばしいことなのですけれども、日本市場が停滞・縮小傾向にありますから、海外で成長し続けられるかどうかは今後30年の成長を占ううえで欠かせないのです。

経営者も見ます。長期的なビジョンに沿って、企業を導いていけるかどうか。毎年利益を出し続けながら、将来にわたって地道な投資を積み上げ続けることができるかどうか。一般人より半歩先の未来を見ながら経営できるかどうかです。

一例としては、スマホシフトが急速に進んだ2010年頃のIT業界が挙げられます。まだ少数のスマホ派と多くのガラケー派に分かれていたころです。その時点ですでに将来的にスマホやタブレットが全盛の時代がやってくると信じて、早めにリソースを投入した会社がスマホ時代の到来で利益を得ることができたのです。実際に皆がスマホを使いだしてからでは遅い、ということです。

ステークホルダーとの対話力も確認します。会社は様々な関係者に利益をもたらすことで成り立っています。顧客、取引先、銀行、従業員、国、地方自治体のみならず、社会全体、そして株主と適切なコミュニケーションが取れているかどうか。

皆様ご存じの通り、従業員向けに話す言葉と、株主向けに話す言葉は内容が異なります。会社の社長は、従業員に対してはアメとムチ。ただし基本的に従業員はだらけるものなので、厳しい言葉で叱咤激励しながら業績をあげるよう働かせます。

一方で、株主に対しては、連続して増配を達成しているし、来期も業績はプラスになっていくだろうという明るい未来を語ります。

銀行とのコミュニケーションでは、将来事業で大きく稼ぐことよりも、財務体質の安全性が保たれることを強調して会話することになります。銀行は貸したお金が返ってくるかどうかを常に疑心暗鬼になってみている主体だからです。

事業で国や地方自治体の許認可が必要な場合には、役所に首を縦に振ってもらわなければなりません。特に新しいビジネスを始める際には、これまでの前例がないところで判断をさせるのですから、粘り強く法律の範囲内で、交渉を続けます。堅苦しいことをいって、意思決定に時間がかかるのが行政機関の特徴なので、彼らのペースに合わせて仕事ができるかどうか。

ざっと上げただけでも、これらの例があります。相手に合わせてキャラクターを変えて経営陣が対話をしているかどうかを見るのです。

最後は企業文化ですけれども、これは企業の究極の強みです。会社が長い歴史の間ではぐくんできた歴史というのは、すぐには備わるものではありません。日本で最強のモノづくり企業であるトヨタ自動車は、自動車づくりが世界一上手な会社ですが、おおもとをたどれば徹底的に無駄を省く合理的な思考こそがその強みの源泉なのです。

現にトヨタ自動車出身のOBが他業界で活躍する事例がありますが、これこそがトヨタ流で身についたカイゼンスキルが、他業界でも転用可能だということの証でしょう。トヨタに勤めていれば、自然と徹底的に合理性を突き詰める文化の中で育ちますから、ほかの業種でも役立つスキルとして使えるというわけです。

この5つの判断要素を使ってコモンズ30ファンドは選定対象を絞り込んでいきます。お気づきの通り、最初のROE8%以外はすぐに数値化できるものではありません。数値というのは強みがある結果であって、それだけ見ていてもなぜ企業がそんな強みを持っているのかはわかりません。

技術的な競争力、優れた経営者の存在など会社のことを丹念に調べていかなければわかりません。企業文化に至っては、商品・サービスだけを見ていてもわかりませんから、文化という形に表れないものを対話を通じて部分的に知ってそれを類推していくという作業が求められます。

投資するに値するかどうかを決める要素は数字以外の部分であり、まるで海に浮かぶ氷山のようなものです。数値の部分というのは、海面に出ている氷山の一部分で、会社の強みを支えている大部分は海面下の見えないところにあるのです。

投資先銘柄一覧

コモンズ30ファンドはまだ預かり資産が300億円程度のファンドでひふみ投信や、セゾン投信が販売する投資信託に比べますと小ぶりです。しかし、対象とする株式はいずれも押しも押されぬ大企業で、かつ成長性に優れている会社ですから、顧客預り残高とは関係はありません。逆に言えば、大型株中心ですから投資金額が膨らんだからといって、当面投資先に困るということはありません。

コモンズ30ファンドは積立Nisaに選定されていることからもわかる通り、定期的に投資家の資金が流入しているファンドです。2/3の期間に資金流入超過でなければ、積立Nisaに選定できないからです。直販はもちろんのこと、提携先の証券会社や銀行などの金融機関でも購入することができますし、一部の証券会社では、iDeCoでの取り扱いもあります。

4.銘柄研究:キッコーマン

さてここからはキッコーマンの話を進めてまいりましょう。キッコーマンの名前を知らない日本人はいないというほどに日本中に知名度が高い日本一のしょうゆメーカーです。

しょうゆ業界のおっとりガリバー

キッコーマンのシェアは安定して30%以上となっています。キッコーマン単体に加えて、ヒゲタ醤油のシェアを加えますと、大体33パーセント。この傾向はこの10年ずっと続いています。なお、二位はヤマサですね。

キッコーマンは創業から300年を超える老舗企業

キッコーマンの本社所在地、千葉県野田。しょうゆの街として知られています。昔からこの地は、水がよく、大豆や小麦といった製造用の食物がよく取れた地域だったのです。さらに利根川の水流を利用することができましたので、効率よく江戸や大坂といった主要消費地に配送することができたというのも見逃せない点です。

このキッコーマンのロゴ、歴史は大変に深く、最初に使われだしたのは1820年ごろといわれています。もともとは、香取神社の社印に亀甲模様が使われていたことにちなんで使われるようになったといわれています。

もっとも、当時からキッコー〇〇、というマークはよく使われていたので、正確なところはだれにもわかりません。キッコーマンによりますと、同社でブランドとして使われだしたのは、1820年とのことですので、いまから200年前には使われだしていたのですね。

もともとは8社あった醤油醸造業者が一つになって野田醤油というキッコーマンの前身にあたる会社を設立したのがその起こりです。茂木六家、高梨家、そして堀切家の合計8家が合同して一つの会社を作ったのです。

それぞれの家(醸造所)にブランドが多数あり、野田醤油ができた時点では1,000以上のブランドがあったそうです。キッコーマンはその一つのブランドにしか過ぎなかったのですね。

今でもキッコーマンは創業家から一人ずつ従業員を定期的に入社させています。将来をしょって立つ幹部候補生には違いありませんから、優秀な教育を受けて入社しているそうです。

といっても必ず創業家の人間が社長になるわけではなく、あくまで人物本位の選抜が行われます。前社長の茂木友三郎氏、現社長の堀切功章氏はその名字が示す通り創業家出身です。

しょうゆの消費量は年々減少している

一人の人間が消費するしょうゆの量には限界があります。洋食化が進んでおり、以前のような消費量に戻ることはないでしょう。さらに人口も減少傾向にある我が国では、しょうゆ単体に付加価値をつけて単価を引き上げていかなければなりません。実際にいくつか例を見ていきましょう。

まず最初に挙げられるのが、真空ボトルの開発です。醤油は生鮮食品ですから、時間とともに品質が劣化します。次第に独特の香りが薄くなり、色も濃くなってくる。1か月もすると鮮度が格段に悪くなります。

家族の構成単位が4人、5人だった時代は1リットル単位の醤油が売れ筋だったのですが、2人、3人と減っている時代ではこの1リットルのしょうゆを1か月以内に使い切ることは非常に難しい。

かといってメーカー側では抜本的な対策がないまま、ボトルの小型化などで対応してきましたが、やはり鮮度が落ちるという問題は解決できませんでした。この問題を解決する画期的な商品を生み出したのはライバルのヤマサでした。

詰め替えボトルにはいった「鮮度の一滴」は瞬く間にその目新しさから人気となります。ライバルに先を越されて黙っているわけにはいかないキッコーマン。翌年には独自特許で同じく真空パックの商品を開発します。

ただ、ヤマサ、キッコーマンの初期の商品はともに安定感がない形状でした。容量が減ってくるとどうしても倒れてしまう。

もちろんキャップが付いていますから、こぼれることはないのですが、使っている最中に何かの拍子にこぼれてしまうということに少し気を使いながら使っていた記憶があります。

そこで次世代のボトルでは今我々が目にしている安定的な形状に進化しました。これによって、使い勝手が随分よくなりました。ただ、捨てるときには少し手間がかかるようになりましたけどね。

さて、真空パックのしょうゆですけれども、確実にマーケットでしんとうしており、現在の内訳では大体15%というところまで増えてきています。

減塩を求める消費者にも寄りそう

次にあげられるのは、減塩化の取り組みです。若いころはともかく、歳を重ねるごとに生活指導で塩分の取りすぎを注意される人も多くなってきます。私も齢40を超えてきましたので、次第に健康に気を付けないといけないですね。

しょうゆには当然ながら塩分が含まれており、健康上通常のしょうゆをつかうと塩分の取りすぎになってしまう方向けに、塩分控えめシリーズ、そして減塩シリーズが発売されています。

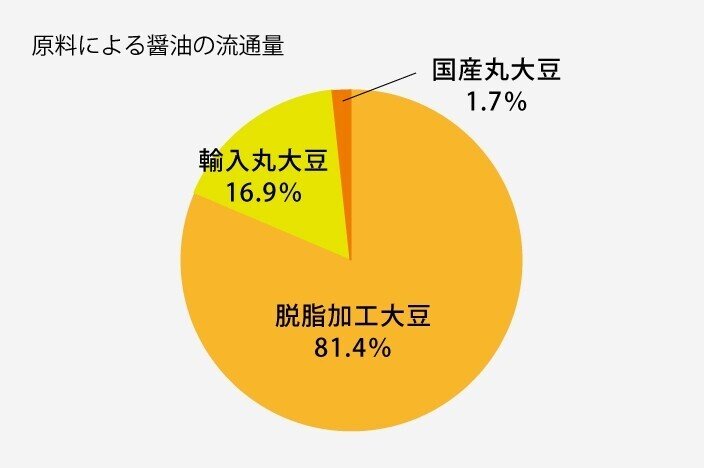

商品自体のプレミアムで付加価値をつける戦略としては、丸大豆しょうゆの開発でしょう。実はしょうゆは脱脂加工大豆を使って作るのが一般的なのです。戦前は丸大豆しょうゆが一般的だったようなのですが、第二次世界大戦の戦局悪化に伴い、丸大豆を手に入れることが次第に難しくなってきました。

しかし、できるだけ品質は落としたくないキッコーマンの技術者たちは脱脂加工大豆を利用した醸造方法を開発します。時代が時代でしたから、キッコーマンは製法を全国のしょうゆ醸造メーカーに公開します。今でいうオープン化です。

丸大豆しょうゆよりも廉価で生産効率を上げられるために、現代にいたるまで脱脂加工大豆を利用したしょうゆが8割を占めるようになっているのです(醤油職人https://www.s-shoyu.com/knowledge/0503より抜粋)。

しかし、1990年頃から消費者の好みが多様化し、しだいに丸大豆をつかったしょうゆを地場のしょうゆメーカーが作るようになってきました。ただ、丸大豆をつかったしょうゆはどうしても高くなります。

1本1,000円という丸大豆しょうゆを業界最大手のキッコーマンがつくると、既存のしょうゆ、1本198円といった価格で販売されているしょうゆと比較されてしまい売れません。そこでキッコーマンは何とか消費者が手に入れやすい価格でしょうゆを販売できるよう必死の企業努力を重ね、販売に至っています。

先日私が近所のスーパーで見た時の価格は1リットル当たり普通のしょうゆが198円で、丸大豆しょうゆが348円でした。毎日のことですから安いものがうれますけれども、出せない金額ではないですよね。今までしょうゆのことを全く知らなかったのでその違いが判り大変勉強になりました。

しょうゆの醸造工程を簡単にまなぶ

ここで話は変わりますけれども、皆さんしょうゆがどのように作られているかご存じですか?知らないという方向けにざっとご説明いたします。しょうゆは醸造して作るものですから、日本酒やワインもおおむね同じような製法で作るのです。微生物の力で、原材料を分解してもともとの素材の味を活かしながら全く違う食べ物、飲み物を作る工程を見ていきましょう。

まず、しょうゆは大豆と小麦を主原料として作られます。大豆は蒸したうえで、脱脂加工をします。小麦は炒って水分を抜きます。ここから、しょうゆ麹をまんべんなく振りかけていきます。これが秘伝のキッコーマン菌です。

3日ほどたつと、大豆の周りにびっちりと菌が付きます。この状態になったら食塩水を追加し、もろみを作ります。このもろみを数か月タンクにいれて次第に発酵が進み醤油の原型が出来上がります。鰹節の出汁を付近にのせてだしをとるように、もろみを布で包んで幾重にも折り重ねて、じわじわとしょうゆを絞り出します。

こうして出来上がったしょうゆが生しょうゆです。このまま濾過されて商品化されたのが、生しょうゆですね。通常は雑菌を殺すために加熱処理(ひいれ)をします。

ここまでできたら、あとはしょうゆをビンやボトルに詰めて完成です。

収容所にしょうゆをとどけたキッコーマン

第二次世界大戦で米国の日系人収容所に、財産をすべて没収されたうえで強制的に収容された日系人の方々は、祖国の味を手に入れることが次第に難しくなってきました。最初の頃は自分達の手持ちの調味料を利用していたのですが、日米が戦争中ですので日本の物資が届きません。

とはいえ生活必需品であるしょうゆがなくては、苦しい収容所生活の心の糧まで奪われてしまう。当時収容されていた方々はそう思ったに違いありません。そこで彼らは国際赤十字に連絡して、なんとか日本のしょうゆをキャンプに送ってほしいと依頼したのです。

国際赤十字は日本赤十字に連絡し、日本赤十字はキッコーマンに輸出を頼みます。戦時中で物資が不足する中ではありましたが、キッコーマンのしょうゆは中立国を経由して米国の日系人強制収容施設に届けられたのです。

その当時の様子を描いたのが戦後米国で活躍したヘンリー杉本画伯の「収容所内同胞への日本からの贈り物」です。この絵では、関係者の大変な努力のもと、とどけられたキッコーマンのしょうゆが拝まれている様子を描いています。

子供たちは、「おかあさん、おかあさん、しょうゆだ、しょうゆがきたよ!よかったね。」と無邪気に騒ぐ傍ら、涙ぐむ女性の姿も。しょうゆが到着したときのおどろき、感動、感謝の気持ちがよく描かれている一枚ですね。

実はグローバル企業のキッコーマン

戦中は輸出が完全に止まってしまいましたが、実はキッコーマンはしょうゆを戦前から輸出していました。その経験があったので、私企業の自由貿易が再開された1957年ごろからキッコーマンは再度海外に打って出ます。

戦後の日本には多数の米国人かやってきました。軍人、ビジネスマン、英語教師、宣教師、その家族。彼らは短期間の滞在者ではありませんから、次第に日本の味に慣れ親しんでいきます。

バーベキューで焼いたお肉に、しょうゆを垂らすようになり、照り焼き料理にしょうゆで味付けするようになってきたのです。次第にしょうゆが受け入れられていることを目の当たりにしたキッコーマン経営陣は、戦前の経験もあり米国市場に再挑戦することにしたのです。

もちろん米国市場は規模が大きく将来性があり、このマーケットを取りに行きたいという思惑があったことには間違いありません。

最初は日本から輸出していましたが、鮮度の問題もあり、なるべくなら現地で生産した方が効率がいい。

しかし、工場を建てて現地生産をしても割りがあうまでにしょうゆの消費量が増えないと踏み切ることはできません。地道な営業努力でしょうゆの消費量が次第に増えていき、キッコーマン現地に工場を建設するという、現地生産を検討します。この検討には10年近い歳月をかけて、1973年にウィスコンシン州に工場を建設しています。

その後日本食の需要後高まる中、カリフォルニアにも新規で工場を建設しています。

キッコーマンは米国以外にも、欧州やアジア市場を見据えて各地に工場や現地法人をつくっており、グローバル企業として全世界にしょうゆを広めるべく今後も活躍の余地が広がります(キッコーマンウェブサイトより)。

実際に売上や利益を見てもすでに外国で稼ぐ体制になっていることがこの資料から一目瞭然ですね。特に米国市場での売上・利益の貢献度合いは群を抜いています。

株式投資虎の穴について

株式投資虎の穴は初心者向けに、株式投資を面白くお伝えするインターネット放送です。オンザボード代表和田憲治氏と、サラリーマン投資家長田淳司が対談形式でお送りしています。

隔週月曜日放送で、次回は10/25(月)20:30~22:00の時間に放送します。次回は、神戸物産(3038)を取り上げます。放送内容の事前告知などはツイッター(@nagata_junji)をフォローしてご確認ください。

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー