【コラム】銀行、証券、不動産株は日本の景気の最終ディフェンスライン

私のnoteでは、主に相場サイクルの考え方をベースに相場や経済を解説してきました。その中で時々「銀行、証券、不動産株はセットで観察すべきだ」と述べるようにしてきました。何故なら、これらは相場サイクルのスタートを象徴する金融相場の代表銘柄群であり、尚且つ日本の景気を測る「最終ディフェンスライン」でもあるからです。今回は、このディフェンスラインという言葉のイメージを解説しようと思います。

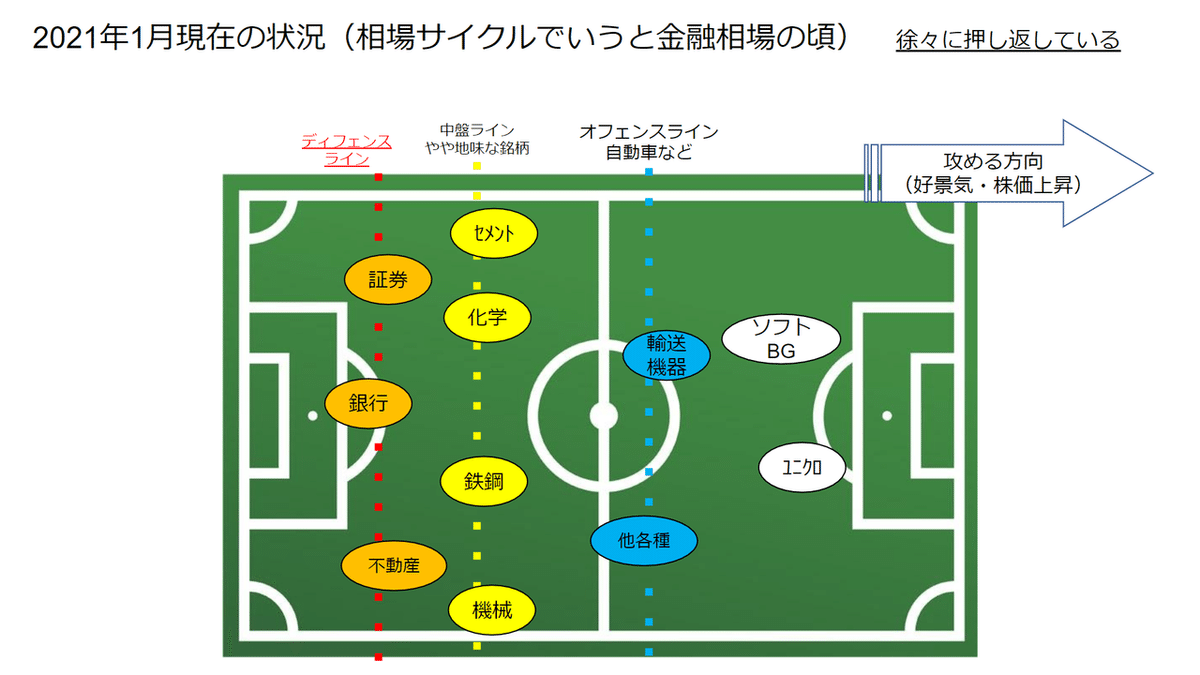

A:今回はサッカーを例に考えてみよう

まず、ディフェンスラインという言葉は、サッカーをイメージして述べたものです。サッカーをある程度知っている人はこのイメージで理解しやすいと思いますが、サッカーを知らない人もいると思うので、サッカーのことも少し交えながら説明します。

サッカーは、ゴールキーパーを含む11人の選手でチームを形成するスポーツです。この11人の選手を、株式投資の「業種」として考えてみましょう。業種とは「水産農林業」や「鉱業」、「建設業」や「食料品」など、数多ある銘柄を33種類に分類したものです。しかし、サッカーに例えると11種類しかフィールドに納まらないので、上の図ではあくまでも例として抜粋したものだと思ってください。

さて、それぞれの業種をサッカーのポジション別役割に当てはめてみましょう。ゴールキーパーを除く10人の業種には、おおよそ次の役割が分担されます。

○ディフェンス

得点されないように、自陣近くで主に守りを担う選手(上図のオレンジ色に該当)で、ゲームメイクの土台になる面々です。ディフェンスのメンバーがしっかり機能しないと、フォワードやミッドフィルダーの選手たちは安心して攻めに転じることも出来ません。経済に当てはめると、ディフェンスに該当する代表業種は銀行、証券、不動産、電力(公共関連)があります。

○ミッドフィルダー

フィールドの中盤(真ん中近辺)で攻めたり守ったり、ゲームメイクをする選手(上図の黄色に該当)です。ここにはたくさんの銘柄が該当します。守りが得意なミッドフィルダーもいれば、攻撃が得意なミッドフィルダーもいます。

守りが得意なミッドフィルダーは、鉄鋼やセメント等の素材関連(景気敏感株)が該当します。彼らは金融相場が始まってディフェンスラインが整ってきた頃、ディフェンスからボールを受け取ってパス回しを始めます。本格的な上昇相場が始まる前に、先行してゲームメイクに取りかかかるのです。「これから攻め上がる予定のフォワード選手たちの準備が整っているか」をよく見極めているのです。準備が整ったと見ると、彼らは増産体勢に入ります。素材関連企業が作った製品は、最終的にフォワード選手(自動車など)に使用されるからです。こうして前線にボールを送り出すことを決めるのです。その後は景気が完全に攻めに転じる(業績相場)と、もはや彼らは積極的に攻めていきません。ボールはもう攻撃的なミッドフィルダーや、フォワードの選手に渡っているからです。

攻撃的なミッドフィルダーの代表は、機械関連です。機械関連株は、鉄鋼などの素材関連株が明確に立ち上がり増産体勢に入ると、彼らの設備投資需要を受けて利益が回復してきます。ここまで来ると、もうフォワード選手たちがしっかり攻め込める見込みが立っているので、自動車向けの機械関連株も利益が回復してきます。いよいよ本格的に攻めに転じる時期(業績相場)の到来です。

○フォワード

前線で相手陣地を攻め、得点を奪いに行く選手(上図の青に該当)です。代表はやはり輸送機器(自動車)です。ここまで説明するともうお分かりでしょうか。フォワードの選手たちが活躍出来る場面というのは、相場という名の試合が完全に「攻め」のモードになった時、つまり業績相場の時なのです。この時期には自動車を筆頭に、サービス、小売りなど様々な選手が追随して攻めていく(株価が騰がっていく)状況になります。

各業種はこのような役割に分かれ、攻めたり守ったりしながらサッカーの試合の様に景気は進んでいきます。サッカーの試合は、丸ごと日本の景気を表していると理解してください。日本の景気状況も、悪い時期(守りの投資に徹する時期=ディフェンス)があれば、良い時期(攻めの投資が出来る時期=オフェンス)があります。

B:ディフェンスラインがパニックでは何も始まらない

では、守りに徹しなければならない時期とはいつのことでしょうか。これは相場が最も悲惨な時期、逆業績相場の頃が該当します。これでもか、というくらいに株価が下落し、とにかく苦しい。ディフェンスラインももうグチャグチャです。しかし、逆業績相場の後半時期には金融緩和の話が出てくるので、ようやく相場は落ち着きを取り戻してきます。

そうなると、反撃に向けて陣形を整える準備が始まる、つまり、まずはディフェンスライン(金融、証券、不動産、電力などの公共系)から落ち着きを取り戻し始めます。このラインが落ち着きを取り戻すと、先程も説明した様に、次にミッドフィルダーたち(鉄鋼やセメントなどの素材、次いで機械…)、最後にフォワードの選手たち(自動車など各種の産業)が攻めに転じていきます。これは相場サイクルが金融相場、業績相場へと展開し、攻めの投資期間に転じていくことと同じです。

C:最終的にはみんなで攻撃に加わっていくので、ディフェンスラインも押し上げられる

先程、鉄鋼やセメントなどはディフェンス寄りのミッドフィルダーで、攻撃の時期が始まると、彼らは積極的に攻めることをしないと述べました。しかし、実際のサッカーでも攻撃のチャンスなら、ディフェンスの選手も前に出てきて攻撃に加わります。これと同じように、やはり好景気のムードが全体に広がっていく時は、ディフェンスに該当する業種の株価も前に出ていく、つまり騰がっていきます。つまり、好景気に向かう時はこんなイメージになります。

サッカーでは、攻めに転じている時はオフェンスラインも、中盤ラインもディフェンスラインも全て押し上がります。フォワードやミッドフィルダーが相手陣地に切り込み、みんなでボールを回して少しずつラインを上げていくのです。これが好景気になっていく状態です。ボールは、マネーの動きと連動してイメージすると良いかもしれません。金融緩和で大型公共工事が増えれば、木材や鉄鋼、セメントなどたくさんの素材が使われる(素材関連株の回復)。景気が良くなり、主要産業である自動車需要の回復見込みも立ってくれば自動車向けの素材も増産体勢に入り、素材関連企業は設備投資を計画し始める。設備投資が進めば機械関連の企業の利益が回復する。輸送機器の業績が本格的に良化すれば更に増産のために設備投資をしたり、各種素材の需要がまた増加する…こんな風にパスが繋がり、ボール(=マネー)は回っていきます。パスを繋げながら、いろんな業種が潤っていくのが好景気です。

好景気は、金利が上昇しても好景気による利益増加が勝る限り継続していきます。金利の上昇は、当然銀行の利益率も更に押し上げることになります。そうなると当然、ディフェンスラインも前線に上がってくるのです。金融相場が終わってしまえば全くお役御免、ということにはならないのです。

D:もしディフェンスラインが押し上がらないなら、何か問題を抱えている可能性がある

金融緩和が行われて以降、何かが上手く嚙み合っていない(=景気回復が本当は上手く進んでいない)なら、ディフェンスラインは上がっていきません。フォワードやミッドフィルダーが上手く切り込めず、ボールが上手く回っていない。相手から急な反撃(カウンター)を仕掛けられる等の不安要素がどこかにあるから、ラインを押し上げることが出来ない状態です。

例えば、この様な状況ではディフェンスラインの株価は騰がりません。この例ではミッドフィルダーの鉄鋼選手が出遅れています。ディフェンスラインよりも前線にいるはずの選手が明らかに出遅れているなら、安心して好景気に向かっているとは言えません。市場に不安要素が残っている可能性を疑うべきです。出遅れている理由がどこかに隠れている可能性があります。

そうなると、ディフェンスラインの3業種は日本経済を支える屋台骨ですから、出遅れた鉄鋼選手を置いてけぼりには出来ません。ディフェンスライン銘柄の株価はこんなふうに、出遅れた鉄鋼選手を待つことになります。

ここまで説明すれば理解が深まって来た人もいるでしょうか。つまり、ディフェンスラインの株価を観察していれば、景気が正常に良くなっているかどうかを測ることが出来るのです。これは特に、進捗具合がわかりにくい金融相場の時に有効な観察方法です。全体的に株価が上昇し、併せて銀行や証券、不動産株も騰ってきているなら順調に景気が推移していると判断出来ます。逆に、全体的に株価が騰ってきているのに、銀行や証券、不動産の株価が不調であれば、まだ本当に好景気とは言えない…と警戒心を持つことが出来るのです。これが、私が「銀行、証券、不動産は最終ディフェンスラインだ」と述べている理由です。だからたとえ買わなくても、こういった銘柄を観察することは大切なのです。

E:余談① 2020年3月まではどうだった?

皆さんの中にも体感していた人はいると思いますが、コロナショックの後は世界的な大金融緩和が行われるまで景気はドン底ムードで、この世の終わりの様相でした。しかし、コロナショックがなかったとしても2018年から日本の景気は後退していました。これは政府が2020年の年初頃(2月頃だったかな?)に公式発表しています。つまり、相場サイクルではコロナショック以前から逆業績相場だったわけです。相場サイクルはある日突然切り替わるものではありませんから、後講釈によって判明します。しかし後講釈では意味が無いから、我々には日頃の観察が必要なのです。

2016年以降は、どんな銘柄を買っても株価が騰がらない状況が続いていました。どの銘柄も自陣で守りに徹している状態です。騰がるとすれば日経225に採用された銘柄くらいでしたが、これは日銀がETF買いを実施していたことによるものです。

これについては、こちらの【コラム】のセクションD以降が関連コラムとなります。

しかし、捨て値に落ちぶれたとはいえ、地味でもしっかり配当を出す大型バリュー株も日本には多いわけですから、配当利率5~6%の銘柄も散見されました。コロナショックの後でも倒産はおろか、減配せずに立ち直ったこれらの企業はやはりキャッシュリッチなのです。悪く言えば、今までが極端に溜め込み過ぎだったのです。

F:余談② 2021年1月現在はどう見る?

今度は、2020年3月に大金融緩和された後の株価の動きを見てみましょう。ソフトBGやユニクロなどの、いわゆる値がさ株もコロナショックでかなり沈みましたが、3月以降は順調に回復しました。しかしそれら値がさ株以上に、マザーズ銘柄がフォワードの役割をしてくれました。特にワクチン関連のアンジェスやテラ、PSSなどが該当するでしょうか。これらは決して良いファンダメンタルズの企業ではありませんが、景気回復に向けて「着火」の役割をしてくれました。このワクチン相場は7月頃まで継続しました。

その後はワクチン銘柄に代わるスター銘柄がなかなか現れず、夏枯れ相場の時期がありました。しかし米国の大統領選挙を終え、異様に日本株が強い姿を見せて年越しとなり、日経平均は悲願の30,000円に至ります。この間に値がさ株はもちろん、鉄鋼や化学の銘柄も若干ですが騰がってきています。つまり、もう金融相場が開始されており、素材関連など金融相場の後半~業績相場に活躍する銘柄にも注目が集まり始めているのだろう、と予測出来ます。

このまま順調に金融相場が推移していけば、出遅れているディフェンスライン銘柄の株価も騰がるのです。というより、騰がらないとおかしいのです。言い方を変えれば、株価が「騰がる」というよりは「訂正される」という方が正しいでしょう。そうしてゆくゆくは、全体的にラインが一段上がるわけです。

金融相場の後は、どこかのタイミングで業績相場に切り替わるはずです。金融相場で株価が実態経済に先行して騰がり、業績相場では企業業績が伴い、ようやく実態経済も潤ってくることをみんなが実感し始めます。

2021年1月現在、今はまだ金融相場の発展途中でしょう。ディフェンスラインの銘柄に底堅さは見えてきていますが、明確にはまだ上昇していません。この3業種は金融相場が始まれば主役としてスポットライトが当たりますが、今の様なはっきりしない場面やコロナショックの様な急を要する場面では他の業種に後れを取る場合もあります(先程も述べた様に、今回はワクチン相場が先に到来しました)。

いかがでしたか?サッカーをある程度知っている人は飲み込みやすい例えだったと思います。セクションDまでにお伝えした様に、銀行株などは重要な使い道があることをぜひ頭に入れておきましょう。私が頻繁に銀行株の様子を気にする理由が少しでも伝わったのではないでしょうか。みなさんも、観察だけでもしておくと損はないと思いますよ。

(今回のコラムは、2020/10/15、9/29、8/7、7/11、7/1に書いた「雑感」記事をまとめ直した内容となっています。)

他の記事はこちらから探すと便利です。

https://note.com/n_kabu/n/n94f0f50bf81c

【テキストB】具体的な銘柄選別方法と分析事例(超長期銘柄分析シート付き)

https://note.com/n_kabu/n/nb19c5e094896

自分の気になる銘柄をファンダメンタルズ分析できるエクセルシートです。業績数字等を入れると、各種指標を算出出来ます。

※1月8日、更新済みです。新たな指標も取り入れ、分析能力がアップしています。過去に買った人は更新料などかかりませんので、よろしければ最新版をご利用ください。