【第2弾】”株式会社サイバーエージェント”のマーケティングトレース

こんにちは、管理人です。

前回の投稿に引き続き、学生たちがまとめてくれたマーケティングトレース第2弾をご紹介します。

ちなみに、第1弾はこちらで紹介しています。

さて、今回取り上げる企業は…

「株式会社サイバーエージェント」

です。

”新しい未来のテレビ”を標榜する動画プラットフォームABEMAをはじめ、

長期間にわたる企画構想期間を経て、満を持して市場にリリースされたスマホ向けゲームアプリウマ娘プリティダービー、若者を中心に幅広い世代からの市民権を獲得したマッチングアプリタップル(tapple)など、そうそうたる強力なメディアやゲームなどのコンテンツを有する企業です。

そんなサイバーエージェントをマーケティングトレースしたら、どんな発見が得られるのでしょうか。

1.サイバーエージェントの概要

まずは、サイバーエージェントの会社概要です。

著名なコンテンツについては冒頭にも少し触れましたが、メディア事業やゲーム事業など、インターネットを主軸に多角的な事業を展開しているのが同社の特徴です。

「メディア」「インターネット広告」「ゲーム」の3本柱に加えて、若手起業家を支援する「投資育成」など、そのビジネスの射程範囲は広いですが、その土台には、デジタルに関するノウハウ・知見を活かしたシナジー効果を創出しようとする戦略的意図も感じられる事業構成です。

1つ1つの事業が非常に”骨太”であり、サイバーエージェントという企業それ自体のマーケティングトレースを行うのは困難と予想されるため、今回は「メディア」事業に焦点を絞り、さらに深く分析を行うことにしました。

2.なぜ”メディア事業”をトレースするのか?

ここでは、焦点を当てていく「メディア」事業について、なぜ他の事業ではなく「メディア」事業を深堀することにしたのか、その理由について具体的に説明していきます。

理由は、大きくは次に挙げる3つです。

①売り上げ増加が続いている事業であること

②メディア事業をけん引するABEMAの躍進

③ABEMAに追随するWINTICKETの成長

1つずつ確認していきましょう。

まず一つ目、売り上げ増加が続いているという点です。

右のグラフを見ていただくと一目瞭然ですね。メディア事業の売上高は2019年から換算して右肩上がりの増加を見せています。コロナ禍も追い風にめきめきと成長を遂げている、まさにサイバーエージェントにとっての花形事業であることがうかがえます。

次に2つ目。ABEMAの大躍進です。

こちらも、右のグラフを見てもらうと分かりやすいでしょう。

ABEMAの類型DL数は9600万を超え、1億DLも夢じゃないという破竹の勢いで伸びています。日本国民の約7~8割がABEMAを利用している(アクティブユーザーかどうかはさておき)と言っても過言ではないかもしれません。

そんな大躍進を遂げているコンテンツを有するメディア事業について、分析しない選択肢はないでしょう。

最後に3つ目ですが、こちらが変わり種、”WINTICKET”の成長です。

WINTICKETとは、競輪とオートレースの車券をアプリで購入することができ、アプリ経由でレースのライブ映像を視聴しインターネットで投票ができてしまうというサービスです。競輪やオートレースを楽しむ人のニーズを満たすユニークな新規メディアとして急成長を遂げており、インターネット投票市場におけるシェアの約4割を占めているキラーコンテンツです。

以上のことから、メディア事業はサイバーエージェントの経営を象徴するメイン事業であり、そのマーケティング戦略を分析することによって、サイバーエージェントの独自性・強みを根幹から吸い上げ、そして理解を深められるいう期待が持てます。

さて、ここからはいよいよ本格的なマーケティングトレースの分析に進んでいきましょう。

3.フレームワーク分析

3.1 ポジショニングマップ

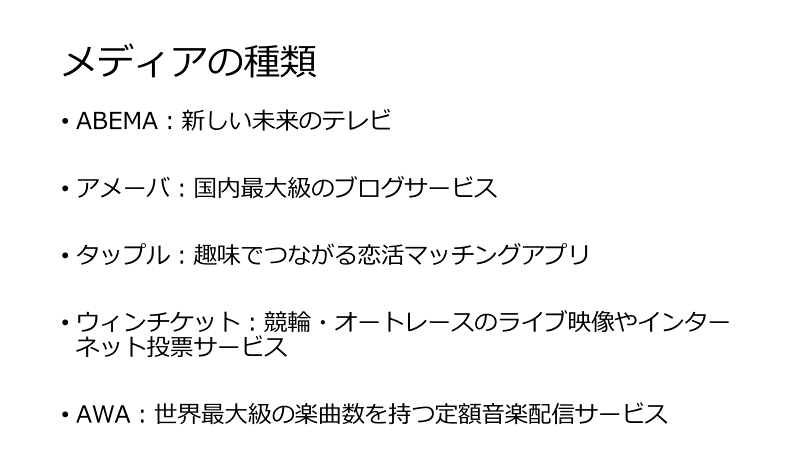

あらためて、サイバーエージェントが提供するメディアコンテンツについて確認します。

既に話題に出たABEMAやタップル(tapple)、WINTICKET(ウィンチケット)のほかにも、国内最大級のブログサービスでおなじみの「アメーバ」や、定額音楽配信サービス「AWA」などもサイバーエージェントが提供する代表的なコンテンツです。

これらのメディアコンテンツが、競合他社のサービスと比較してどのように差別化しているのか、顧客からどのようなポジショニングを得ているのか、という視点から、それぞれのコンテンツごとにポジショニングマップを作成しました。

まずは、ABEMAです。

動画配信サービス自体は市場が拡大し、新規参入するプレーヤーが増えていますが、ABEMAは厳選された良質な番組を「無料視聴」できるという点で独自のポジショニングを築いています。同じ象限に属するNetFlixにはコスト面で、dアニメストアにはジャンル面で明確に差別化し、独自の価値を提供していると分析できます。

次に、アメーバブログ、略してアメブロのポジションを見てみましょう。

ブログ市場に関しても競合がひしめきあっていますが、収益化を狙うブロガーにとっても、気軽にブログを楽しみたい読者にとってもシンプルかつ利用しやすいポジションを取れていることが読み取れます。

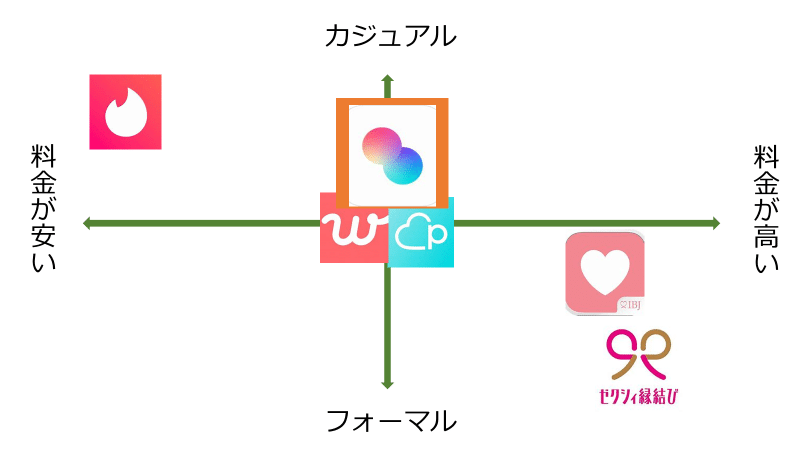

どんどんいきましょう。次はマッチングアプリ「タップル」です。

こちらも最近競合が増えてきた印象です。

ここでも、タップルの独自のポジショニングを確認できますね。恋愛市場においては「恋人探し」と「結婚相手探し」の大きく2つの軸があると思いますが、タップルはどちらかというと前者向けのデザインになっています。しかしながら、料金は安くない金額をきちんと徴収しつつ、本来の目的から逸脱するユーザーを自然淘汰することで健全性を担保する仕組みも整えられている点が差別化ポイントでしょう。

次に、さきほど紹介したWINTICKETです。

実は、存外多くの競合が存在しているのがこのネット投票の市場です。

その中でも、WINTICKETの強みは対応しているジャンル・レースの数をそこそこ揃えながら、競合に比べると比較的還元率が高いという点が挙げられます。「オッズパーク」など協力な競合も隣り合わせになっている市場ですが、アプリのUIなどはWINTICKETも高く評価をされているようで、これからも新規ユーザーを獲得できるポテンシャルを秘めているコンテンツです。

最後に、音楽配信サービスの「AWA」を分析してみましょう。

こちらもいわずもがな、競合が増えている領域です。

AWAは、同じく最大の競合であるSpotifyと肩を並べながら、アプリとしての利便性と、定額で非常に多くの楽曲を楽しめる点で、ポジションを取っています。サブスク市場は成長市場ですから、こちらもまだまだ伸びしろがありそうです。

以上、ポジショニングマップによる分析結果を整理すると、サイバーエージェントが提供するメディアの一つ一つが「成長ポテンシャルを秘めた市場を狙って投下されていること」と、「その激しい競争の中でもきちんと独自性を持たせた差別化が図られていること」が読み取れます。これがサイバーエージェントの競争力の源泉となっているのでしょう。

3.2 5Forces分析

次に扱うフレームワークは、5forces分析です。

ここでは、同社のメディア事業全体の競争構造について俯瞰してみましょう。

まず、「業界内の競争」においては、成長市場の中で膨大なユーザー数を抱えながらも他社と明確な差別化ができているサービスが強みであり、競合他社とも面と向かって戦うことが出来ています。

次に「新規参入の脅威」ですが、従来のマスメディアやインターネット広告を主力とする企業以外にも、ソーシャルメディアを生業とする企業の本格参入などが見込まれるため、今後も争いが絶えない市場になることが予想されます。

次に「代替品の脅威」ですが、イノベーションが短期スパンで起こり続けているメディア市場だからこそ取って代わられるリスクは大きく、新規参入の脅威でも触れたソーシャルメディアの台頭がその最たる例でしょう。

「売り手の交渉力」については、エンジニアを自社で育成する風土が整えられているため、人材供給の面では売り手の交渉力は低いと言えるでしょう。

「買い手の交渉力」に関しても低いと言えます。競合他社は多いものの、サイバーエージェントほど各メディアに力を注ぎ、それぞれが個体として十分な魅力と競争力を兼ね備えているため、同社のサービスが使いたい!というユーザーは多いと予想されます。

以上のことから、サイバーエージェントのメディア事業が、同市場において高い競争力を発揮しているということが読み取れます。

3.3 3C分析

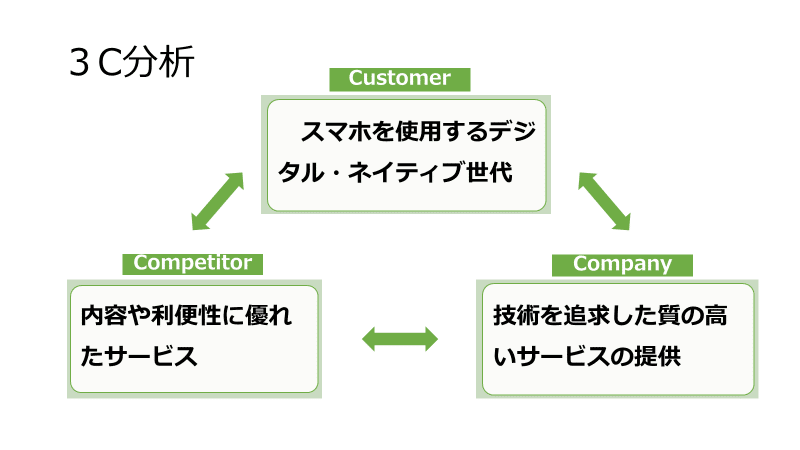

次に行うのは3C分析です。ここでは、競合という軸に「顧客」も加えてあらためてその3者関係をみていきましょう。

ここから読み取れることは、競合他社も非常に優秀ですが、市場・顧客となるデジタルネイティブ世代がこれからどんどん社会に登場し経済力を高めていくことが想定されるため、先のポジショニングマップで分析したような魅力ある数々のサービスを擁するサイバーエージェントは、これからも競合と切磋琢磨しながら市場の期待に応え続けることができると判断できます。

3.4 SWOT分析

最後に、SWOT分析を行うことで、サイバーエージェントにとっての強みや機会の再確認と、弱み・脅威の認識を深めましょう。

独自性の高いサービスを次々に開発する同社の技術力や運用能力は紛れもなく強みとして機能していて、デジタルネイティブ世代が手に取るデバイスもどんどん多様化してきています。したがって、同社が捉えられる機会も明白なものといえそうですが、一方で、何度も繰り返し指摘している「数多くの競合他社の存在」は間違いなく脅威でしょう。現時点で存在している競合のほかにも、これから新規参入してくる企業の存在も無視できません。そんな中、同社のアイデンティティともとれる「ユーザー数の多さ」ですが、そのユーザー数を維持することが目的化してしまい、今後のマーケティング戦略が保守的になってしまう恐れがあります。これはある種のサイバーエージェントならではの弱みとも取れるかもしれません。

4.考察

これまでの分析でみてきたサイバーエージェントの姿から、まさしく順風満帆そのものであり、業界の雄としての立場を確立するに至っていると感じられます。これは当然事実でありますが、一方で以下のような論点からの考察も加えられるかもしれません。

◎企業名ではなくサービス名での認知を獲得する戦略とは?

今回分析してきたメディアコンテンツはどれも著名なものばかりですが、そもそもどれだけの人が「これはサイバーエージェントの提供するサービスだ」という認識があるでしょうか。これもブランド戦略の一種だと考えられますが、例えばリクルート社のように社名を前面に打ち出すブランディングではなく、各個のサービス名をブランドとして認知を獲得する姿勢には、戦略的な意図があるのではないかと考えられます。

◎コロナ禍の巣ごもり需要が落ち着いた先に、どう舵取りを行っていくべきか?

近年でも右肩上がりの伸びを見せている各事業領域ですが、そのどれもが、コロナ禍の巣ごもり特需を受けていたから、という解釈もできるのではないでしょうか。コロナ禍を経たからこそ、ネットに接続して動画を楽しんだり、現地に行かずライブ中継で競輪やオートレースを楽しむ人が増えたり、対面での出会いではなく、アプリを通じた出会いを求めたり…すべての盛り上がりが巣ごもり需要に集約される可能性もあります。では、コロナ禍の余震も消え、完全に落ち着きを取り戻した市場で、果たしてサイバーエージェントはいままで通りの実力を発揮できるのでしょうか…?この点については、まだまだ議論のしがいがありそうです。

≪教員コメント≫

サイバーエージェントという多角化に成功した大手企業を一からマーケティングトレースするのはとても骨のある作業だったと思います。そんな同社の分析に果敢に取り組み、メディア事業という大黒柱に焦点を絞ることで分析をより精緻なものとし、多くのフレームワークを用いた徹底的な競合他社分析は圧巻でした。私もここまで1つ1つのコンテンツに対する考察をしたことがなかったので、非常に参考になる分析をしてくれたと思います。

【参考・引用資料】

CyberAgent,2022(https://www.cyberagent.co.jp/corporate/overview/)

【3分で理解】3C分析でサイバーエージェント野経営戦略を知る,2022,(https://www.shopowner-support.net/glossary/3c-analysis/cyberagent/)

株式会社サイバーエージェントの戦略・強み・弱み・競合他社情報,(https://iroots.jp/research/14660/)

【企業研究】5分でわかるサイバーエージェント,(https://www.s-agent.jp/column/28291)

サイバーエージェント,2011,(https://www.waseda.jp/sem-hirota/studies/thesis/sotsuron2011-kitahara.pdf)