米ドル崩壊と金保有

【米国株が下がってきた】

米国の株価が下落しています。要因として、中東の紛争激化の懸念、利下げ観測の後退もあるのでしょうが、投資家がビックテック株にリスクを感じているからだとフィナンシャルタイムズが報じていますが、その通りでしょう。

4月19日金曜日のエヌビディアの株価はおよそ10%下落しました。この下落は、ウォール街のS&P5500の0.9%の下落の約半分を占めています。この急落はビッグテックの利益成長の鈍化を織り込んでいることが原因となっていると思われます。投資家はAIブームから離れ始めているのではと思います。

ただ、米国の長期金利も上昇していますので、当然、これも下落に拍車をかけている要因とは思います。

金利が上昇していくと、本来、金価格は下落するはずです。なぜなら、金は金利のつかない資産だからです。しかし、米国の金利は上昇しているにも関わらず、金価格は上昇しています。

【金を買い増している中央銀行はG7以外である】

金の現物買いはどこが行っているのでしょうか。2023年末までのデータですが、G7各国とBRICS各国で調べてみました。

こうして、比較してみると、G7各国は金の保有量は全く増えていません。むしろ、イギリスやフランスは2000年代に減らしており、その後増やしていません。

一方、BRICSの側は、中国、ロシア、インドといったBRICSの中の大国が金の保有量を増やしています。BRICSは8カ国のデータとなっていますが、イランとエチオピアは外貨準備が公開されていないため、不明です。ただ、イランは報道では金の保有量を増やしているとも出ていますので、金は確実に保有しており、かつ増やしているでしょう。

ただ、現在の保有量ではまだ圧倒的に米国が多く、総保有量では圧倒的にG7側が保有しています。

こうしてみると、G7各国は金を保持し、BRICSの中でも特に中国、ロシア、インドは購入量を増やしているということが分かります。他に金の保有量を増やしている国としてはトルコ、ポーランド、カザフスタン、ウズベキスタン、イラク、メキシコ、シンガポール、カタールなどがあります。

日本ではドル基軸通貨を疑う人はいないように思います。しかも、円安で、円資産ではなく、ドル資産を持つ人が急激に増えました。しかし、それは円金利が短期0%、長期金利は0.7%付近と世界一低いため、4%から5%金利のドル買いが増え、150円を超える円安になっているのです。円安だからドルを買う、これはあまりにも短絡的です。

【進むドル離れと円独歩安】

世界的に見ると、外貨準備におけるドル比率は確実に下がっています。

中国を筆頭にした新興国では「2.5年に1回、新興国で戦争をする米国」への信用は薄く、日本とは逆の「ドル離れの傾向」が起きています。それでもなお、外貨準備におけるドル比率は60%近くありますので、今すぐにドル基軸通貨が終わるわけではありませんが、確実にその方向へ向かっていると言えます。

世界の新興国には、総じて「2.5年に1度の戦争を含めて、戦後の米英に虐げられてきた」という歴史的背景があります。日本以外の世界は、もはや米国一辺倒ではなくなっています。日銀の円は、自主的にか、それとも脅迫されてか、ドルの植民地通貨になっていると言えます。

2021年のコロナ危機以降の、日本人による「円売り/ドル買い」のため、世界の主要通貨の中では、「ハイパーインフレのトルコリラに続く、円独歩安」が起こっています。2021年は1ドル109.7543円(年間平均レート・IMF Date)だった円は、154円となり、コロナ危機から3年で29%の円安となっています。

【実質金利のマイナスが通貨安を招いている】

トルコのインフレは68%です。政策金利はなんと、50%です。しかし、実質金利は、金利50%-インフレ率68%なので、-18%です。実質金利がマイナスの通貨は下落します。1リラは1年前の1ドル19.5リラが現在は32.5リラで40%下落しています。

円はCPI上昇率が現在2.7%、長期金利6%と低いので、「名目金利0.8%-CPI上昇約2.7%=-1.9%」です。

トルコリラほどではありませんが、円の物価に対する実質価値は1年に1.9%下がっています。これが、円で所得を受け取る日本人の実質賃金の低下になっています。過去を見ても、実質賃金は近年は、ほぼマイナスです。

24年の春闘では5%以上の賃上げが実現されているので、実質賃金はプラス圏になると思われますが、どこまでそれが維持できるかが問題です。

一方で、米ドルではCPIの上昇は3.5%、長期金利は4.6%です。実質金利は「4.6%-3.5%=1.1%です。MMFの5%金利で預金していれば、5%-3.5%=1.5%の利率で1ドルの価値は上昇します。

1年に1.9%の価値が下落するゼロ金利預金の円から、1.5%の実質価値が上がっているドルの買い(=円売り)が増え、円安となることは自然の流れです。

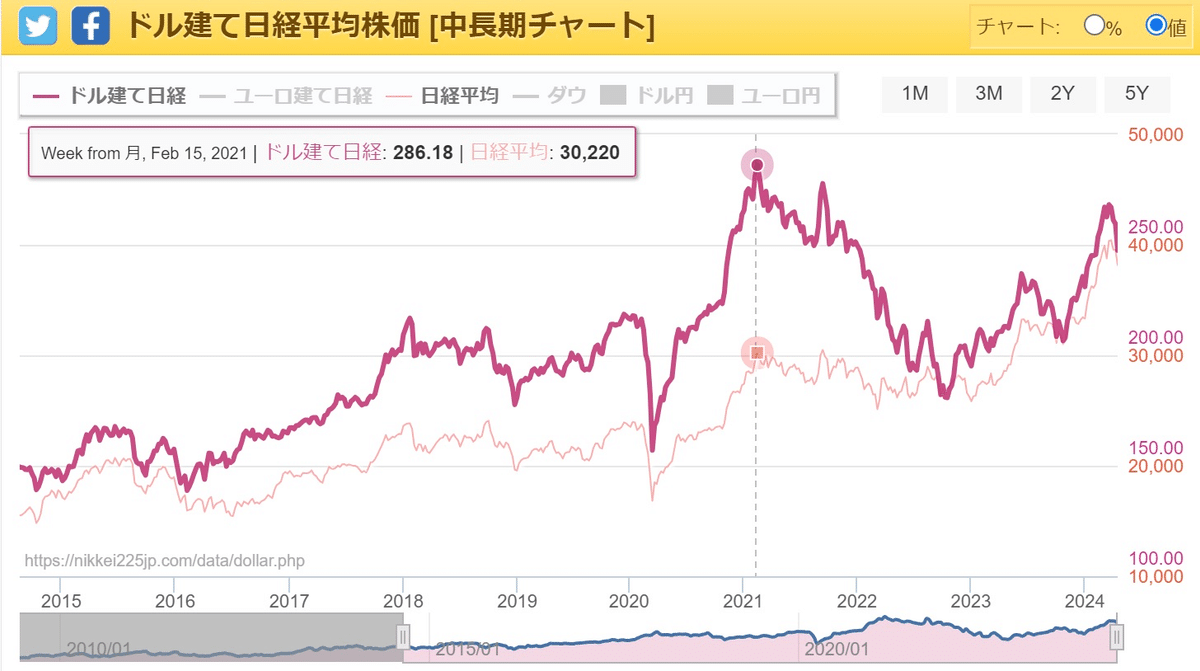

【ドルベースで見た日経平均株価】

世界の通貨交換の流れでは、予想物価上昇率に対する実質金利が低い通貨(円)が売られ、実質金利が高い通貨(現在はドル)が変われることで起こります。

ドルの株価は世界からのドル買いと共に上がる傾向があります。円の株価は海外投資家からの売買が東証の約70%を占めるため、米国株が上がる円安の時、ファンドのポートフォリオに組み込まれ、日本株の買い越しが起こって、上がる傾向があります。

ドルベースで見た時は2024年の年初からの日本の株が米国より上がっているという見方は妥当性を欠くことになります。長期で見た時のドル建ての日経平均のピークは、105.6円の円高だった時の2021年2月15日の286.18ドルがピークです。円建てで見た場合の日経平均株価は4万円となったとしても、ドル建てで見ると、2024年4月19日の日経平均株価は247.46ドルで、2021年2月のピークよりも低いのです。

これが米国ファンドからみた日経平均株価の現実です。2023年からの過度の円安が大きく金融を左右しているのです。

円ベースでは、米国株より円安のために上昇率が大きくなっている日経平均株価ですが、実際は株高ではなく、通貨安です。

【東証プライムは約67%が海外投資家の売買。だから日本株が上昇した】

日経平均の円建て価格は米英のファンドの買いによって上昇しました。日本人も買ってはいますが、海外勢の方が圧倒的な売買量です。最近は中東の産油国、中国、韓国から米英ファンドを経由した日本株買いが増えています。

NISAでの1500万人の個人投資家の株買いの増加はありますが、海外勢の購入は個人の購入の2.55倍もあります。米国株が下がったとしても、日本株が単独で上昇するというバブル時代は再来していません。

現在の日本の株価は上昇も下落も70%近くが米英ファンドの影響です。アベノミクスでは株を買っていた日銀と年金基金のGPIFは株の増加買いは停止し、2023年からは逆に売り越しています。国内の機関投資家は一貫して売り越しています。

売買シェアが25%程度の個人投資家は、上がった週には売って、下がった週には買う「逆張り」の傾向が続いています。

EUのインフレ率は2.4%、ECBの政策金利は4.5%(米国は5%~5.25%、日本は0%)です。実質金利は2.1%。そのため、ドルの実質金利がユーロよりも高かった2022年のようなユーロ安は起きていません。

2024年は日本だけが大量にドルを買って、通貨のドルと米国株を上げ、その後に米英ファンドからの約5%のポートフォリオ維持の買い越しがあり、日経平均株価を押し上げたということです。

米国株が10%上がると、米英ファンドの投資で約50%を占める米国株のポートフォリオが5%増えます。(米国株のリスクが5%上昇)相対的にオルカン(オールカントリー/世界株指数)等の世界ポートフォリオが6%から8%の比重である日経平均の割合が下がるので、四半期に立てたポートフォリオの構成比を維持するために日本株を買い越します。これはAIを含むロボット・トレーディングの基礎部分にあたる「ポートフォリオ戦略」です。

日本株が上昇したメカニズムは以上のように見ています。

【ドル危機は近い将来に】

世界からの負債が過剰になっているドルの危機は、おそらくトランプ氏が大統領に再任した後ではないかと思います。その理由はインフレ率が下がらないからです。米国のインフレは強い米国の経済指標を受けて、下がるどころか上がる懸念さえ出てきました。

中東での紛争の行方から下がっていた原油価格も上昇基調です。一旦は落ち着いたように見えるイランとイスラエルの交戦も今後は不透明です。WTIで1バーレル85ドル付近からいったん下落しましたが、おそらく再び上がるでしょう。1バーレル100ドルも十分にあり得ます。

米国のFRBはインフレ率2%を目標にしていますから、2024年の物価上昇3%台での停滞によって、年3回の利下げが予想されていましたが、利下げ時期は遅れる、もしくは利下げしないという予測も出てきました。

このまま金利が高いままだとどうなるか。不動産融資の固定金利も入っている長期負債の金利は、1~2年は遅れて上がってきます。利下げが遠のくと、米国の負債の利払い(政府、企業、世帯)は6.1兆ドルに増えることになります。この利払いは困難になる可能性が高い。

121.5兆ドルの負債×金利5%≒6.1兆ドルの利払い。米国のGDP26.6兆ドルの23%となります。

このまま高金利が持続すると、米銀とファンドにとって、潜在的な不良債権が増えて2026年には「米国の金融危機」「米銀発の金融危機」の恐れが高まるでしょう。

そして、米ドル崩壊の引き金を引くであろうことが、米国内の負債もコロナ危機以降急増したことです。米国内の負債は企業14兆ドル、世帯5兆ドル、政府35兆ドルの合計54兆ドルです。

日本のバブルが崩壊する前、株価は急上昇しました。バブル崩壊の前は急激に株価が上がります。特に米国のコロナ危機が発生してからの実態を伴わない株価の急上昇は、そう遠くない(遅くとも2026年半ばまで)将来に金融危機で崩壊していくはずです。

負債は複式簿記のバランスシートでは、金融資産と両建てです。負債が増加できる間は、株価も高騰します。

低金利で大きくなり過ぎた負債からインフレが起こり、金利が上がって、利払いができない負債が増えた時、銀行とファンドに貯まる不良債権によってマネー量の収縮が起こり、株価、不動産価格、国債の価格も崩壊します。

これが、国内の政府・企業・世帯の有利子負債が過剰に大きくなった米国のドル危機です。

この流れをFRBも日銀も知らないはずがありません。しかし、流れを食い止めることができない。

そして、当然、ロシアも中国も知っています。中国が急速に金を購入しているのは、危機感の表れでしょう。ロシアは2018年に米国債の80%を売却しており、すでに脱ドルは完了していると言ってもよい状況です。しかし、中国はクリントン時代からオバマ時代の半ばまで米国債を買い続け、今でも世界第二位の米国債保有国です。米国債保有を減らしているものの、一度に売却すると、価格が急落するだけにそれはできません。よって、徐々に減らしながら、金を買い増しています。

ドル崩壊の流れの中で、米国債を増やしているのが日本です。しかし、世界はドルの崩壊の流れを察知し、外貨準備にドルではなく、金を増やしている国が増えているのです。

この流れはドル覇権の終わりであり、米国の力の衰えの象徴と言えるでしょう。

世界の流れと逆行する日本。個人としてはせめて、金の保有を増やしておくべきと考えます。

自分が関心があることを多くの人にもシェアすることで、より広く世の中を動きを知っていただきたいと思い、執筆しております。もし、よろしければ、サポートお願いします!サポートしていただいたものは、より記事の質を上げるために使わせていただきますm(__)m