«日本は世界で最も重要なリスクである»/The Market NZZより・2023年1月17日

«Japan Is Perhaps the Most Important Risk in the World»

«日本は世界で最も重要なリスクである»

Speculation is mounting that the Bank of Japan is losing control of the bond market. Jim Grant, editor of «Grant’s Interest Rate Observer», believes this could trigger a shock to the global financial system. He also explains why he expects further surges in inflation and why gold should be part of your portfolio.

日銀が債券市場のコントロールを失いつつあるという憶測が広まっている。Grant's Interest Rate Observer "の編集者であるジム・グラント氏は、これが世界の金融システムに衝撃を与えるきっかけになると考えている。また、インフレのさらなる高騰を予想する理由や、金をポートフォリオの一部として組み込むべき理由についても解説している。

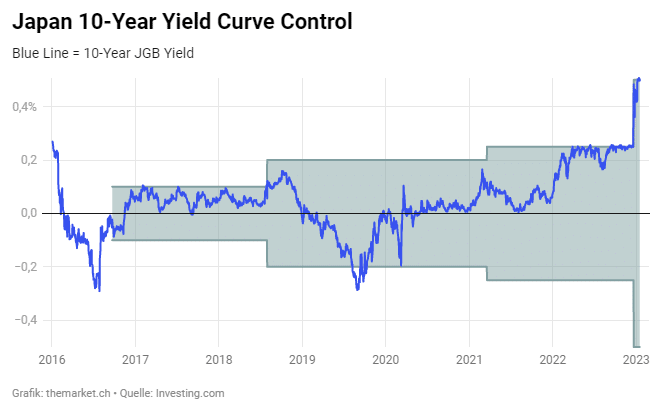

The news caught markets off guard: On December 20th, the Bank of Japan surprisingly extended the target range for the yield on ten-year government bonds to plus/minus 0.5%. A move that not a single economist had expected.

このニュースは市場を驚かせた。12月20日、日本銀行は10年物国債の利回りの目標レンジをプラスマイナス0.5%に拡大するという驚きのニュースを発表した。これは、エコノミストの誰一人として予想していなかった動きである。

This week, the Bank of Japan could announce a major policy shift amid rising government bond yields and a strengthening yen. Although barely a month has passed since the BoJ’s last meeting, the bond market is already testing the new upper limit of the yield curve control regime.

今週、国債利回りの上昇と円高が進む中、日銀は大規模な政策転換を発表する可能性がある。日銀の前回会合からやっと1カ月が経過したが、債券市場はすでにイールドカーブ・コントロール体制の新たな上限を試しつつある。

«To us, Japanese interest rate policy resembles the Berlin Wall of the late Cold War era, a stale anachronism that must sooner or later fall,» says Jim Grant. For the editor of the iconic investment bulletin «Grants’ Interest Rate Observer,» recent developments in Japan pose an underestimated risk to global financial markets. Not least because virtually no one is talking about it.

«To us, Japanese interest rate policy resembles the Berlin Wall of the late Cold War era, a stale anachronism that must sooner or later fall,» says Jim Grant. For the editor of the iconic investment bulletin «Grants’ Interest Rate Observer,» recent developments in Japan pose an underestimated risk to global financial markets. Not least because virtually no one is talking about it.

投資情報誌『Grants' Interest Rate Observer』の編集長であるジム・グラントにとって、日本の最近の動向は世界の金融市場にとって過小評価されたリスクである。特に、事実上誰もそのことを話題にしないのだから。

In an in-depth interview with The Market NZZ, which has been slightly edited for clarity, Mr. Grant explains what it means for financial markets if the Bank of Japan is forced to scrap its yield curve control policy. But first, he says why he doesn’t believe inflation will end soon, why bonds may be at the start of a long bear market, and why he believes gold is the best choice as a store of value.

The Market NZZとの詳細なインタビュー(分かりやすくするために若干編集しています)の中で、グラント氏は、日銀がイールドカーブ・コントロール政策を廃止せざるを得なくなった場合、金融市場にとってどのような意味があるのかを説明している。しかし、その前に、なぜインフレがすぐには終わらないと考えるのか、なぜ債券は長い弱気相場の始まりかもしれないのか、なぜ金が価値の保存場所として最良の選択であると考えるのかを語っている。

What do you observe when you look at the financial world today?

現在の金融界を見ると、どのようなことが観察されますか?

Well, it’s always the same, and - here’s the catch - it’s always a little different. The trick is to identify the unique or unusual feature of a familiar cycle. In this regard, it helps to know a little bit of financial history, and to just that extent it helps to be a little old. But what is not helpful is to mistake the past for a certain roadmap to the future.

さて、それはいつも同じであり、そしてここにキャッチボールがある - それはいつも少し異なっている。そのコツは、見慣れたサイクルの中にあるユニークな、あるいは珍しい特徴を見極めることです。この点で、金融の歴史を少し知っていることは役に立ちますし、その程度なら、少し年を取っていることも役に立ちます。しかし、役に立たないのは、過去を未来への確かなロードマップと勘違いしてしまうことです。

What are currently the most important developments from a historical perspective?

歴史的な観点から、現在最も重要な動きは何でしょうか?

The essential driver of so much of today’s news are the consequences of the monetary regime in place worldwide. That regime has given us artificially low, indeed suppressed rates of interest, and it has given us the consequences of those false rates which include rampant misallocation of capital and great gusts of speculation; some of which are a lot of fun, and some of which are quite lucrative to the clever people who can get in on them.

今日の多くのニュースの本質的な原動力は、世界中で実施されている金融制度の結果である。その体制は私たちに人為的に低い利子率を与え、実際に抑圧された利子率を与えました。そしてそれは、横行する資本の誤った配分と投機の突風を含む偽利率の結果を私たちに与えました。中にはとても楽しいものもあれば、それに乗り込める頭のいい人たちにとってかなり儲かるものもあります。

However, in the wake of the surge in inflation last year, interest rates have risen rapidly. Now inflation seems to be subsiding. Was the rise in prices only temporary after all?

しかし、昨年のインフレ率の急上昇を受け、金利は急速に上昇した。今はインフレが沈静化しつつあるように見える。結局、物価の上昇は一時的なものだったのでしょうか?

Plainly, the rate of change has subsided, but what is often ignored is the level of inflation. The rate of change is everyone’s preoccupation, but the loss in purchasing power is never recovered. This is the nature of a fiat currency regime. Way back under the gold standard, prices would rise on average and they would fall on average, but at the end of very long cycles, they would be unchanged. In contrast, a fiat currency regime is characterized by the fact that prices ratchet ever higher and never are allowed to correct to the downside. So what we have is a very elevated level of average prices and a somewhat lower rate of rise in these prices.

明らかに変化率は収まっているが、よく無視されるのはインフレの度合いです。変化率は皆の関心事だが、購買力の損失は決して回復しません。これが不換紙幣制の本質です。金本位制の時代には、物価は平均して上昇し、平均して下落したが、非常に長いサイクルの末に、物価は不変となります。これに対し、不換紙幣体制では、物価は上昇し続け、決して下降修正することが許されません。つまり、平均的な物価の水準は非常に高く、その上昇率はやや低いということになります。

Then again, the tension in the markets has eased somewhat recently. Stocks have made a surprisingly good start to the new year.

そしてまた、このところ市場の緊張がいくぶん和らいでいます。新年早々、株価は驚くほど良いスタートを切りました。

Certainly, the slowing rate of the rise in inflation is to be celebrated. It’s nice, but we are still left with a system that is inherently inflationary. Here in the United States, it’s a system given to very free and loose public spending, given to great entitlements for one and all, and it’s a system that has flourished in recent years with very low, suppressed rates of interest. To me, that’s the essence of an inflation generating system: Politically, inflation is kind of something for nothing, and that seems to be part of the political zeitgeist. That’s why I would be a little bit guarded in pronouncing the end of this inflationary episode.

確かに、インフレ率の上昇速度が鈍化したことは喜ぶべきことです。しかし、本質的にインフレになりやすいシステムが残っているのです。ここ米国では、非常に自由で緩やかな公共支出、誰もが享受できる大きな権利、そして近年、非常に低く抑えられた金利で繁栄しているシステムです。私にとっては、これこそがインフレを生み出すシステムの本質なのです。政治的には、インフレは一種の「無用の長物」であり、これは政治的な時代精神の一部であるように思われます。だからこそ、私はこのインフレのエピソードの終わりを宣言することに少し慎重でありたいと思うのです。

Why do you think the issue of inflation could keep us on the edge for some time?

インフレの問題で、しばらくはギリギリの状態が続くと思われるのはなぜでしょうか?

Inflation in such a system resembles one of these inextinguishable long-burning underground coal mine fires. I’m not sure if you have them in Switzerland, but in Pennsylvania for example there has been such a fire that’s been going on for around fifty years. You don’t always see it, but it flares to the surface from time to time. It’s always there, it’s always latent, leaking smoke, warming the soles of your shoes. To me, that is a good analogy for inflation in a free spending and paper currency issuing social democracy.

このようなシステムでのインフレは、消えない地下の炭鉱の火事のようなものです。スイスにあるかどうかは分かりませんが、例えばペンシルバニア州では50年ほど前からこのような火事が続いています。いつも目にするわけではありませんが、時々地表に顔を出します。いつも潜んでいて、煙を漏らし、靴の裏を温めている。私にとって、これは自由な支出と紙幣発行の社会民主主義におけるインフレの良い比喩です。

So are we at a fundamental inflection point heading into a new cycle, characterized by higher inflation and rising interest rates?

では、インフレ率の上昇と金利の上昇を特徴とする新しいサイクルに向かう基本的な変曲点にあるのでしょうか?

Yes, and I say that with well deserved humility because «Grant’s Interest Rate Observer» was calling the end of the secular bull bond market at least a decade before it ended. Looking back, the last great secular bond bear market began in the spring of 1946 in the US and most of the world. It ended in the fall 1981, 35 years later. What followed, of course, was the still greater and more prolonged bond bull market. It began in October 1981 and perhaps ended in 2020 when the ten-year treasury yield got down to 0.5%.

なぜなら、「Grant's Interest Rate Observer」は、少なくとも10年以上前に、強気の債券市場の終焉を告げていたからです。振り返ってみると、最後の世俗的な債券弱気相場は、米国と世界のほとんどの地域で1946年の春に始まりました。そして、その35年後の1981年秋に終焉を迎えています。もちろん、その後に続いたのは、さらに大きく、より長期にわたる債券の強気相場でした。1981年10月に始まり、おそらく2020年に10年物国債利回りが0.5%まで低下したときに終了しました。

What kind of scenario could now be in store?

今、どんなシナリオが待っているのでしょうか?

If the past is prologue and if the great bond bull market is over, then on form, we are looking at what could be a very prolonged and perhaps gradual move higher in interest rates. We ought to remember that the first ten years of the last bond bear market were characterized by a very gradual increase. It was hardly noticeable. Yields on long-term bonds rose by about ten basis points a year. The treasury yield started off at 2.25% in 1946, and then in 1956 it was at around 3.25%. So with all these qualifications: Yes, I think the bond bull market is over and a bond bear market has begun.

過去は序章であり、もし偉大な債券強気相場が終わったのであれば、形としては、金利は非常に長く、おそらく緩やかに上昇することになると思われます。前回の債券弱気市場の最初の10年間は、非常に緩やかな上昇を特徴としていたことを思い出すべきです。ほとんど目立たなかった。長期債の利回りは年に10ベーシスポイント程度上昇した。1946年に2.25%でスタートした国債利回りは、1956年には3.25%に達している。というわけで、これらの条件をすべて満たしています。債券の強気相場は終わり、弱気相場が始まったと思います。

Why do bond market cycles last such a long time?

債券市場のサイクルはなぜこんなに長いのでしょうか?

I’m a little weary of saying that the bond market does these things as opposed to that it has done them in the past. But it has exhibited that tendency. At the risk of being pathetic, I would say that since at least the middle of the 19th century bonds have exhibited the tendency to move up and down in yield over the course of decades or generations. I’m not sure anyone can fully explain why. And, because we can’t explain it, we can’t be dogmatic about it continuing in just this way. But again, if past is prologue, we are in for a very long phase or cycle of rising interest rates.

私は、債券市場がこうしたことをする、あるいは過去にそうしたことがあった、と言うことに少し疲れています。しかし、債券市場はそのような傾向を示しています。情けない話ですが、少なくとも19世紀半ば以降、債券は数十年あるいは数世代にわたって利回りを上下させる傾向を示してきたと言えるでしょう。その理由を完全に説明できる人はいないと思います。そして、説明できないからこそ、このまま継続すると独断で決めつけることはできません。しかし、繰り返しになりますが、過去がプロローグであるならば、我々は非常に長い金利上昇の局面、サイクルを迎えることになります。

However, supply chain problems seem to be largely resolved; in the semiconductor industry, for example, there is already overcapacity and full inventories. What are the drivers of inflation in the next few years?

しかし、サプライチェーンの問題はほぼ解決しているように見えます。例えば、半導体業界では、すでに生産能力過剰で在庫が一杯になっている状態です。今後数年間のインフレの要因は何でしょうか?

One of the things I’ve learned in the fifty years in this business is to be a little bit less doctrinaire about such things as the cause of inflation. Milton Friedman famously said it’s «always and everywhere a monetary phenomenon». At some trivial level, that is undeniable because inflation involves money. Then again, you could also argue that it cannot be a monetary phenomenon because the purchasing power of money by definition is a casualty of inflation. As to the cause of inflation, there is a whole new school now arguing that it is a fiscal phenomenon. I think there is something to that, as there is something to the Friedmanite view. There is something to the idea that it is a political phenomenon, it’s a characteristic of politically weak societies.

この仕事を50年続けてきて学んだことの一つは、インフレの原因などについては、もう少し教条的にならない方がいいということです。ミルトン・フリードマンは、インフレは「いつでもどこでも貨幣的現象である」と言ったことで有名です。インフレには貨幣が関与しているので、些細なレベルでは、それは否定できません。しかし、インフレになると貨幣の購買力が低下するので、インフレは貨幣現象ではないとも言えます。インフレの原因については、現在、財政現象であると主張する新しい学派があります。フリードマン派の考え方がそうであるように、私もその考えは正しいと思います。インフレは政治的な現象であり、政治的に弱い社会の特徴であるという考え方もあります。

But the Federal Reserve assures us that it can bring inflation under control.

しかし、連邦準備制度は、インフレを抑制することができると断言しています。

I think that we have not seen the last of this inflationary outburst. But one needs to be quite humble in the face of something that very few central bankers anticipated or even could have imagined. It wasn’t just that the Fed didn’t predict it, but when the Fed saw it, when it saw the whites of inflation’s eyes, it still couldn’t believe it and continued with its QE program until the end of March 2022.

私は、このインフレの爆発はまだ見納めではないと思います。しかし、予想した、あるいは想像できた中央銀行がほとんどなかったことを前にして、人はかなり謙虚になる必要があります。FRBが予測しなかったというだけでなく、FRBがそれを見たとき、インフレの白目を見たとき、それでも信じられず、2022年3月末までQEプログラムを継続したのです。

It looks like markets are now gradually shifting their focus to the threat of recession. Does Fed Chair Jerome Powell have the stamina to «get the job done» in curbing inflation, as he says?

市場は今、徐々にリセッションの脅威に焦点を移しつつあるように見えます。パウエルFRB議長に、彼が言うようにインフレ抑制の「仕事をやり遂げる」体力があるのでしょうか?

Hardly a day passes without one regional Fed president or another declaring that the FOMC will most definitely push the funds rate to 5% or higher and hold it there for six months or a year or maybe two. What I object to these pronouncements is the unseemly certitude that they convey. The Fed seems so sure of itself. It was so sure of itself when it was predicting just as confident in 2021 that a 10 basis-point funds rate was a lock through 2023. Their cocksureness does not become them. The future is a closed book, not an open book. Especially, it is a closed book to people who mobilize pseudo-scientific mathematical models of the workings of the financial economy because they really don’t understand it.

FOMCはファンドレートを間違いなく5%以上に引き上げ、半年か1年、あるいは2年はそれを維持する」と宣言しない日はないほどです。私がこのような宣言に異議を唱えるのは、それが伝える見苦しいほどの確信によります。FRBは自分たちに自信があるようです。2021年に10ベーシスポイントのファンドレートが2023年まで固定されると予測したときも、自信満々でした。しかし、その自信満々な態度は、決してFRBに似つかわしくはありません。未来は閉じた書物であり、開かれた書物ではないのです。特に、金融経済の仕組みについて疑似科学的な数理モデルを動員する人々にとっては、本当に理解できないので、閉ざされた本なのです。

Usually, the Fed raises interest rates until there is an «accident» somewhere in the financial system or the economy. Is that going to be the case this time as well?

通常、FRBは金融システムや経済のどこかで「事故」が起きるまで、金利を上げることが多いものです。今回もそうなるのでしょうか?

The Fed is not a believer in the likelihood of accidents. I’m not sure that it understands the risks its previous QE regime has introduced into the financial system, specifically the heavy leverage in Corporate America, and still more particularly the leverage in private equity for example. Of course, a lot of speculation has been wrung out of the system already, certainly in cryptocurrencies, in SPACs and such things.

FRBは事故の可能性を信じているわけではありません。以前のQE体制が金融システムにもたらしたリスク、特にアメリカ企業のレバレッジの高さ、さらに言えば、例えばプライベートエクイティのレバレッジの高さを理解しているとは思えません。もちろん、暗号通貨やSPACなど、すでに多くの投機がシステムから引き出されているのは確かです。

Where could such an accident occur?

そんな事故がどこで起こるでしょうか?

I think Japan is perhaps the most important risk in the world, not least because it is among the least discussed risks, certainly in the Western press. Mostly, it’s very much an afterthought. The risk is this: Every business day, the Bank of Japan is spending tens of billions of dollars worth of yen to enforce governor Kuroda’s yield curve interest rates suppression program. To put this into perspective: In the UK, when the little crisis over liability driven pension investing in late September happened, the Bank of England spent around $5 billion. The BoJ does that before breakfast.

日本はおそらく世界で最も重要なリスクだと思いますが、特に欧米の報道機関ではあまり議論されていません。というのも、欧米の報道機関では、日本のリスクはほとんど議論されていないからです。ほとんど、後回しにされています。そのリスクとは、次のようなものです。日銀は毎日、黒田総裁のイールドカーブ金利抑制策を実施するために数百億ドル相当の円を使っている。これを整理すると、次のようになる。英国では、9月下旬に起きた負債主導の年金運用をめぐる小さな危機の際、イングランド銀行は約50億ドルを支出した。日銀はそれを朝飯前でやっているのです。

The Bank of Japan already introduced its policy of yield curve control in the fall of 2016 by keeping the yield on ten-year government bonds within a target range through direct interventions in the bond market. Why should it change its monetary policy now?

日銀はすでに2016年秋に、債券市場への直接介入により10年物国債の利回りを目標範囲内に収めるイールドカーブ・コントロール政策を導入しています。なぜ今、金融政策を変更する必要があるのでしょうか?

Governor Kuroda, who’s term is up on April 8, insists that yield curve control is here to stay. But to us, Japanese interest rate policy resembles the Berlin Wall of the late Cold War era, a stale anachronism that must sooner or later fall.

4月8日に任期を迎える黒田総裁は、イールドカーブ・コントロールは今後も続くと主張しています。しかし、我々にとっては、日本の金利政策は冷戦時代末期のベルリンの壁に似ており、遅かれ早かれ崩壊しなければならない古臭い時代錯誤のものであると思っています。

And why specifically now?

そして、なぜ今なのでしょうか?

What’s different is that the market is on to something. I say that because the Bank of Japan has already lifted the allowable ceiling on ten-year JGB yields to 0.5% from 0.25% at the end of last year. Kuroda said it was nothing more than a means to the end of ensuring the success and stability of a permanent regime of yield suppression. But the market is like a very ill-behaved dog at the end of a leash. It’s wheezing and frothing, and the Bank of Japan is yanking ever harder and tighter to control this beast.

何が違うかというと、マーケットが何かに気づいていることです。というのも、日銀はすでに10年物国債利回りの許容上限を昨年末の0.25%から0.5%に引き上げています。黒田総裁は、これは利回り抑制の恒久的な体制を成功させ、安定させるための手段に過ぎないと述べました。しかし、市場は鎖につながれた非常に行儀の悪い犬のようなものです。日銀はこの獣を制御するために、これまで以上に強く強く引っ張っているのです。

Why do you think this beast will finally break free?

なぜ、この獣が最後に脱走すると思うのですか?

Kuroda stated that the Bank of Japan is not going to stop until there is inflation. Well, Tokyo’s consumer prices which precede the national CPI rose to 4% in December versus expectations of 3.8%. What’s more, Uniqlo and other corporate leaders are out announcing that they are raising wages significantly. You will find other stories to this effect, signs and precursors of a change. Some former governors of the Bank of Japan are now venting their views that this has gone far enough and the consequences will be devastating. So I think this is a huge risk just offstage and the world has to pay closer attention to it.

黒田総裁は、日銀はインフレになるまで止めるつもりはないと発言しました。さて、全国消費者物価指数に先行する東京の消費者物価は、12月に予想の3.8%に対して4%に上昇しました。さらに、ユニクロをはじめとする企業のトップが大幅な賃上げを発表しています。このような趣旨の話、変化の兆しや前兆は他にも見受けられます。日銀の元総裁の中には、これはもう十分行き過ぎたことで、結果は壊滅的なものになるだろうと意見を漏らしている人もいます。ですから、これは舞台裏にある大きなリスクであり、世界はこのことにもっと注意を払わなければならないと思います。

What’s the risk if the Bank of Japan gives up control of the yield curve?

日銀がイールドカーブのコントロールを手放した場合のリスクは?

What makes it a risk for everybody, whether you are Swiss, American, German or Japanese, are two things. First of all, suppressed rates prompt leveraged individual and corporate balance sheets which at the shock of a rise in interest rates will get into trouble. There are troubles buried in the financial statements of Japanese companies that have borrowed too much. Sure, Japanese businesses are not as inclined as, say, American ones to borrow excessively, but there are also risks regarding a lot of bank saving schemes or structured products in Japan. For instance, you get a yield of 0.75% for five years, but in the fine print there is some caveat that if rates go above a certain level then the duration of this product extends to ten years. I’m making these numbers up, but it’s essentially what the risk is.

スイス人、アメリカ人、ドイツ人、日本人の誰にとってもリスクとなるのは、2つの点です。まず、金利が抑制されているため、個人や企業のバランスシートがレバレッジを効かせており、金利上昇のショックでトラブルに見舞われます。借りすぎた日本企業の財務諸表には、問題が埋もれています。確かに、日本の企業はアメリカの企業ほど過剰な借入をする傾向はありませんが、日本の多くの銀行の貯蓄制度や仕組み商品にはリスクもあるのです。例えば、5年間は0.75%の利回りですが、細かい字で、もし金利があるレベル以上になったら、この商品の期間は10年に延びるというような注意書きがあります。この数字は私が作ったものですが、基本的にリスクはこんなものです。

And what is the second risk?

そして、2つ目のリスクは何でしょうか?

The Japanese are a frisky nation. They have an immense amount of net savings, and some $3 trillion of Japanese assets are invested in non-Japanese markets, of which half are domiciled in the United States. In other words, the Japanese, the proverbial Mrs. Watanabe, search the world for yield opportunities. According to Bloomberg, expressed as a percentage of the GDP of the country in which they are invested, Japanese stock and bond holdings break down to 7.3% of America, 7.5% of France, 8.3% of Australia and 9.5% of the Netherlands. What is going to happen if suddenly Japanese yen denominated rates become rather attractive? Well, a lot of this money may be repatriated and the result of that repatriation will be a rise in volatility in markets we can’t really identify now. So the risk of a volatility upsurge is considerable. I think the time is getting ripe for a big change in Japanese rates structure and therefore in interest rates and in the risk presented to bond holders worldwide.

日本人は陽気な国民です。日本人の純貯蓄額は膨大であり、日本の資産の約3兆ドルは日本以外の市場に投資されていますが、その半分は米国に投資されています。つまり、日本人はミセス・ワタナベと言われるように、世界中に利回りを求めているのです。ブルームバーグによると、投資先国のGDPに占める日本の株式・債券の保有比率は、アメリカ7.3%、フランス7.5%、オーストラリア8.3%、オランダ9.5%と内訳が決まっているそうです。もし、突然、日本円建ての金利が魅力的になったら、どうなるのでしょうか。この資金の多くは本国へ送金され、その結果、今は特定できないような市場のボラティリティが上昇する可能性があります。つまり、ボラティリティが上昇するリスクは相当なものです。日本の金利構造、つまり金利と世界の債券保有者に提示されるリスクが大きく変化する時期が来ていると思います。

What is your advice to investors in this environment?

このような環境の中で、投資家へどんなアドバイスがありますか?

Having just mocked the central banks for their pretending to know what they can’t know, I’m in a very compromised position if I were to say what is going to happen. But allow me to suggest that I’m somewhat of a broken record on gold. I’m going to continue with this broken record and observe that people have not yet come to terms with the essential inherent weaknesses of the monetary system that has been in place since 1971. We have all gotten used to it. I mean, you have to be a person of a certain age, indeed you have to be as old as I am, to really recall the debates surrounding the abandonment of Bretton Woods. People have grown up with the idea that money is what they print, and if the Japanese can print $50 billion a day with which to suppress interest rates, that doesn’t shock many people. But I think such shocks do lay ahead.

中央銀行が知りもしないことを知ったかぶりしているのをあざ笑ったばかりなので、これから何が起こるかを語るには、私は非常に危うい立場にあります。しかし、私は金に関して壊れたレコードのようなものだと言うことを許してください。この壊れたレコードを続けて、1971年以来行われてきた通貨制度の本質的な弱点に、人々はまだ折り合いをつけていないことを観察しようと思っています。私たちは皆、それに慣れてしまっているのです。ブレトン・ウッズの崩壊をめぐる議論を思い出すには、ある程度の年齢を重ねた人でなければなりませんし、実際、私と同じくらいの年齢でなければならないでしょう。日本人が1日に500億ドルも刷って金利を抑えたとしても、多くの人はショックを受けないでしょう。しかし、私はそのようなショックが待ち構えていると思います。

And gold can help protect a portfolio against such shocks?

そして、ゴールドはそのようなショックからポートフォリオを保護するのに役立つのでしょうか?

I think that the strains that are already obvious will become more so. People will be looking around not for a better brand of paper or digital money, but rather for the real McCoy. In every issue of «Grant’s» we have something to say about a stock, so I don’t want to sound too much of a nutcase. We do live in the real world. But when I look at the very big picture, the money the central banks produce in such profusion is unsound. It may not be now, but in time, people will look around for an alternative and that alternative may just be gold - the thing that has been more or less a shadow cast by Bitcoin, Ethereum, and all the other crypto currencies.

すでに明らかなひずみが、より顕著になるのではないでしょうか。人々は、より良い銘柄の紙幣やデジタルマネーを求めるのではなく、本物のマッコリを求めて探し回るようになるのです。『Grant's』では毎号、ある銘柄について言いたいことがあるので、あまり変なことは言いたくないのですが。私たちは現実の世界に生きているのですから。しかし、非常に大きな視点で見ると、中央銀行が大量に生産しているお金は不健全なのです。今はまだそうではないかもしれませんが、やがて人々は代替物を探し回るようになり、その代替物とは、ビットコインやイーサリアム、その他すべての暗号通貨によって多かれ少なかれ影を落としているもの、つまり金だけかもしれません。

Against this background, how do you assess the general outlook for the stock market?

このような背景のもと、株式市場の全般的な見通しをどのように評価していますか?

The market has come down from extremely overvalued to nearly expensive, and my observation is that an extremely overvalued market does not normally bottom out at nearly expensive. So I’m not sure that’s the end of things. I don’t find a whole lot of compelling values in the stock market. Sometimes, one has great conviction, but not now with regard to stocks for me.

極端な割高から割高近くまで下がってきたわけですが、私の観測では、極端な割高相場が割高近くで底打ちすることは通常ありません。だから、これで終わりとは思っていません。私は、株式市場には説得力のある価値をあまり見いだせません。時には大きな説得力を持つこともありますが、私にとっては株式に関して今はありません。

Are there any exceptions that appear attractive from a value perspective?

バリューの観点から魅力的と思われる例外はありますか?

In one of our recent issues, we had a story on Transocean. The stock had a little move, it’s gone up from $2.50 to $5 or something in that order, but we’re still bullish. It’s a high-tech story. The technology happens to pertain to fossil fuels, therefore it’s beyond the pale for «properly sensitive fiduciaries» to put it this way. But it is a very impressive business which happens to have the flaw of a highly leveraged balance sheet. So there is considerable risk, but I think the risk is less compelling now than the reward. So if you ask about something to be bullish on, I would suggest Transocean.

最近の号で、トランスオーシャンに関する記事を掲載しました。株価は少し動いて、2.50ドルから5ドルとか、その程度の上昇ですが、私たちはまだ強気です。この銘柄はハイテク関連の話です。その技術はたまたま化石燃料に関連しており、したがって「適切に配慮する受託者」にとっては、このように言うのはおこがましいことです。しかし、非常に印象的なビジネスでありながら、レバレッジの高いバランスシートという欠点があります。だから、かなりのリスクがあるのですが、今はそのリスクはリワードよりも説得力がないと思います。ですから、何か強気になれるものはないかと聞かれたら、私はトランスオーシャンをお勧めします。

Jim Grant

ジム・グラント

James Grant is the founder and editor of «Grant’s Interest Rate Observer», a twice-monthly journal of the investment markets and a must read for financial professionals. A former Navy gunner’s mate, he earned a master’s degree in international relations from Columbia University and began his career in journalism in 1972, at the «Baltimore Sun.» He joined the staff of «Barron’s» in 1975 where he originated the «Current Yield» column. Mr. Grant is the author of several books covering both financial history and biography. His latest book, «Bagehot. The Life and Times of the Greatest Victorian», was published in July 2019. Mr. Grant is a 2013 inductee into the Fixed Income Analysts Society Hall of Fame. He is a member of the Council on Foreign Relations and a trustee of the New-York Historical Society.

ジェームス・グラントは、金融関係者必読の月2回発行の投資市場専門誌「グラントの金利観測」の創刊者兼編集者である。元海軍砲手。コロンビア大学で国際関係学の修士号を取得し、1972年に「ボルチモア・サン」紙でジャーナリズムのキャリアをスタートさせる。1975年に "Barron's "のスタッフになり、"Current Yield "コラムを創刊した。金融史や伝記を含む数冊の著書がある。最新作は "Bagehot. The Life and Times of the Greatest Victorian "が2019年7月に出版されました。グラント氏は、2013年に債券アナリスト協会の殿堂入りを果たしています。外交問題評議会のメンバー、ニューヨーク歴史学会の評議員でもある。

自分が関心があることを多くの人にもシェアすることで、より広く世の中を動きを知っていただきたいと思い、執筆しております。もし、よろしければ、サポートお願いします!サポートしていただいたものは、より記事の質を上げるために使わせていただきますm(__)m