スッキリ違いがわかる!キャッシュレス決済

こんにちは。ミライ・イノベーションnote編集部です。

皆さんは買い物をするとき、どのような支払い方をしていますか?

現金払いやクレジットカード払いのほか、最近では電子マネーでの支払いも浸透してきていますよね。

そこで今回は、様々な支払い方法、とくに多様化するキャッシュレス決済について特集します。それぞれの支払い方の特徴やメリット・デメリットも併せて紹介します。

1.支払いタイミングと種類

支払い方法をタイミングで分けると、前払い、即時払い、後払いの3つに分類できます。

支払い方法によってお金の管理の仕方や意識も変わってきます。普段のお会計では、ご自身がどのタイミングで支払っているのか確認してみましょう。

(1)前払い

その名の通り、商品・サービスを受け取る前に代金を支払う方法です。

プリペイドカードやプリペイド型電子マネー、図書カード、商品券やQUOカードなどがこれに該当します。

プリペイドカードであればカードに、プリペイド型電子マネーであればアプリにお金をチャージして利用します。繰り返しチャージでき、残高の金額の範囲内で利用できます。

チャージ金額分だけを使えたり、もともと設けられている利用金額を使い切るので、お金を使い過ぎる心配がありません。また、口座に紐づかない支払い方法であるため、未成年者でも手軽に利用できる点は大きなメリットと言えるでしょう。

(2)即時払い

即時払いとは、商品・サービスと引き換えにその場で支払う方法です。

現金やデビットカードでの支払いが即時払いに該当します。

デビットカードは、使用すると即時に代金が本人の銀行口座から引き落とされる仕組みです。銀行などの金融機関のキャッシュカードの多くはデビットカードとして、預金の残高内で使用できます。

(3)後払い

後払いとは、商品・サービスを先に受け取り、後から代金を支払う(=後からまとめて請求がくる)方法です。クレジットカードでの支払いや、銀行口座引き落としなども後払いに該当します。

クレジットカードは、クレジット会社が代金を立て替え、利用者は後日引き落としによって支払いを完了する仕組みになっています。

デビットカードは一括払いしかできませんが、クレジットカードは、分割払いやリボ払いなどの支払い方法を選択できます。そのため、高額な支払いにも対応できるというメリットがあります。

一方で、手持ちがなくても購入できてしまうため、高額な買い物をする際にも便利ですが、お金を支払う実感が薄れてしまうため注意が必要です。

このように、「支払うタイミング」で支払い方法を3つに分けることができました。

お金の支払い方は、切り口によって他にも分類することができます。例えば、「現金で支払う」か「現金以外の方法で支払う」かに分けることも可能です。

次章では、現金を使わない支払い方法であるキャッシュレス決済の特徴についてみてみましょう。

2.キャッシュレス決済

スマートフォンの普及により現金以外の支払い方法である「キャッシュレス決済」が世の中に浸透し、今ではその種類も多様化しています。

キャッシュレス決済の大きな柱としてスマホ決済とカード決済があります。

(1)スマホ決済

スマホ決済は、その名の通りスマートフォンを用いた決済方法です。

これには、QR・バーコード決済と非接触決済の2タイプがあります。

◼︎ QR・バーコード決済

QR・バーコード決済は、QRコードやバーコードを利用者が読み込む、もしくは店側に読み込んでもらうことで支払いを行うサービスです。

QR・バーコード決済を行うには、決済アプリを予めインストールしておく必要があります。

これらのサービスには、ポイント還元があったり、独自のキャンペーンを実施していたりすることも大きな特徴です。上手に利活用することで、現金で支払うよりもより一層お得に買い物することも可能です。

(例)

⚫︎ネット系サービス:楽天ペイ、LINE Pay、PayPay、メルペイなど

⚫︎ 通信系サービス:d払い、au PAYなど

◼︎ 非接触決済

非接触決済は、QRコードなどを表示させる必要はなく、店側の端末にスマホをタッチさせるだけで支払いが完了する、というものです。

非接触決済も、支払いタイミングにより3タイプあります。それぞれの特徴とサービスの例は以下の通りです。

◆プリペイド式(前払い)

あらかじめ入金した金額で支払うことができる決済方法です。

スマートフォンなどにアプリとして連携して利用できるタイプや、カードタイプのものもあります。

クレジットカードとは異なり、事前に入金した金額でのみ支払いが可能なので、残高以上の金額が引き落とされることがありません。

(例)

⚫︎ 交通系サービス:Suica、PASMO など

⚫︎ 流通系サービス:nanaco、WAON、楽天Edy など

◆デビットカード式(即時払い)

会計時に即時に口座から引き落とされます。

チャージの手間はかかりませんが、口座残高がなければ支払いができないため、口座残高以上の支払いには不向きです。一方で、使い過ぎる心配がないことは同時にメリットでもあります。

ただし、デビットカード式に対応した非接触型決済サービスの種類は多くないため、選択肢が少ないことに注意が必要です。

(例)

Sony Bank WALLET、JNB Visaデビットカードなど

◆ポストペイ式(後払い)

クレジットカードと紐づいて決済が行われます。

そのため、クレジットカードを持っている人でないと利用できませんが、設定以下の残額になると自動的に入金されるなど、事前入金の必要がない利便性の高さが魅力です。

(例)

iD(アイディ)、QUICPay、楽天ペイなど

(2)カード決済

ここからは、カード決済についても紹介していきます。前述の通り、カード決済にも支払いタイミングにより3タイプに分かれます。

これらは実際に利用している人も多く、馴染みのあるものではないでしょうか。

3.クレジットカードの仕組みと支払い方法

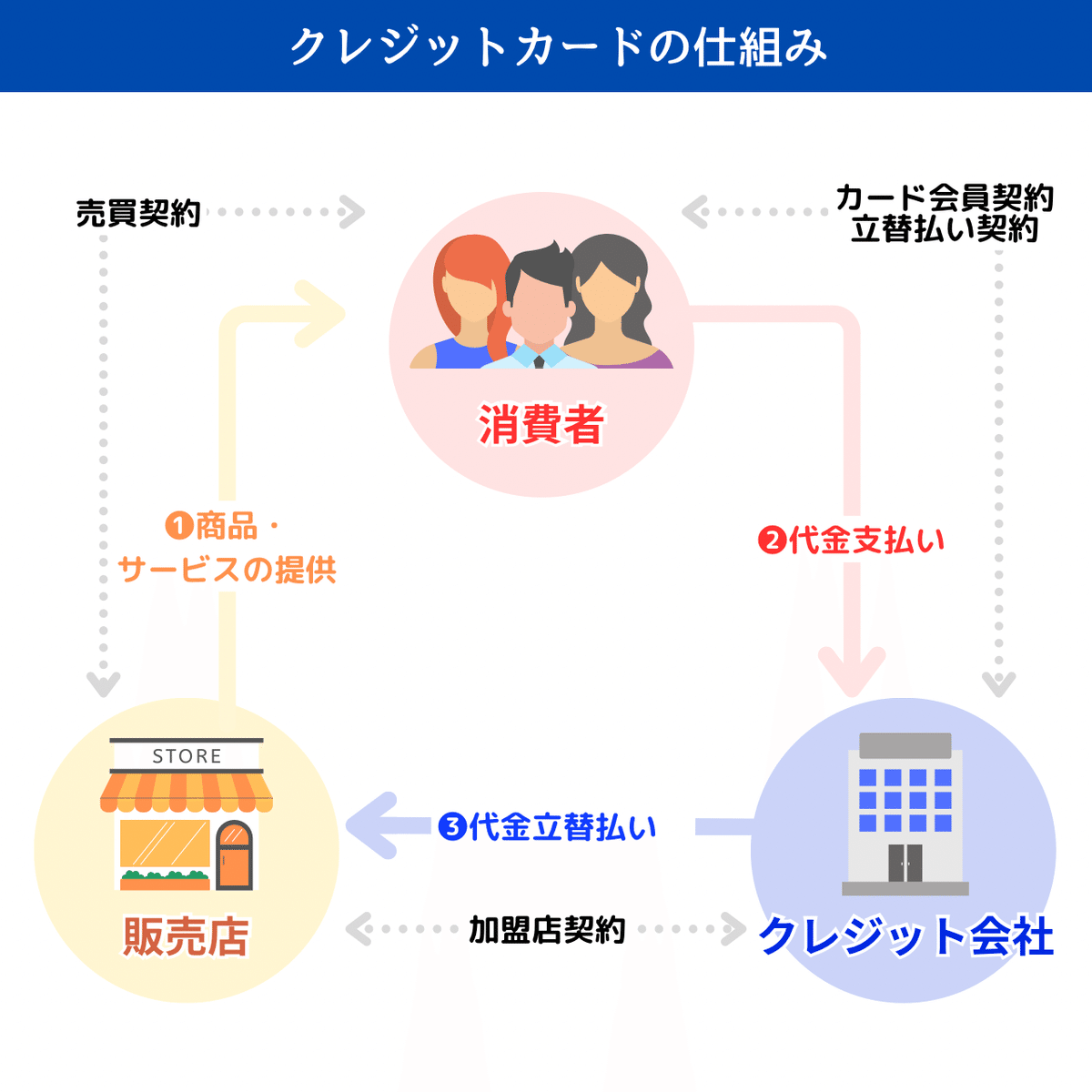

ここからは、クレジットカードの仕組みについてさらに詳しく説明します。

(1)クレジットカードの仕組み

クレジット(credit)とは、「信用」という意味の言葉です。

クレジット契約はクレジット会社が利用者(=消費者)を信用して代金を立て替え、利用者が後で代金をクレジット会社に払う、という仕組みで成り立っています。

つまり、「クレジットカードで支払う」ということは、クレジット会社に借金をしている状態なのです。そのため、支払い能力がないと判断された人や、未成年者等はクレジットカードを作成することができません。

(2)クレジットカードの引き落とし方法

クレジットカードには、一度に引き落とす「一括払い」のほか、分けて引き落とす「分割払い」など、会計時に引き落とし方法を選択できます。

高額商品を購入した場合や、口座に即時にお金を用意できない場合等は、分割で支払う方法を選択できることがクレジットカードの大きなメリットです。しかし、リボ払いには特に注意が必要です。

リボ払いは、クレジットカードの利用額や利用件数に関わらず、毎月一定額を支払う方法です。毎月の支払額(元本返済と手数料の合計)は、「支払残高」に応じて予め決められています。

リボ払いを多く利用して「支払残高」が大きくなると、毎月の支払額が増えたり、支払い期間が長くなったりしてしまいます。そのため、リボ払いを利用する際は、「支払残高」をこまめに確認することが重要です。

3.まとめ

キャッシュレス決済には様々な種類があり、スマホ決済できるものとカード決済できるものの2タイプがありました。いずれも前払い・即時払い・後払いに対応しています。

前払いタイプは、事前チャージしておくことでチャージ金額内での支払いが可能です。使い過ぎを防ぐことはできますが、高額商品の購入には不向きであることや、残高がなくなると再チャージしないと使えないといったデメリットもあります。

即時払いタイプは、支払いの都度、口座から引き落とされることが特徴です。使ったお金の管理はしやすいですが、口座残高以上の支払いができないことに注意が必要です。

後払いタイプは、後日まとめて口座から引き落とされます。手持ちのお金がなくても支払いができるため、お金を使っている感覚が鈍りがちです。適切な管理を行い、使いすぎに注意するようにしたいですね。

それぞれの特徴やメリット、デメリットを押さえ、ケースバイケースで自身に合った支払い方を選択できると良いですね。

いいなと思ったら応援しよう!