11/25 ラリーは小売り次第

『売りポジション解消』が進み『SPY4500の売りポジション達成』VIX恐怖が12ポイント台無風。CTAの売りを個人と外国人投資家がどこまで来年にかけて拾うか?

#ニュースからの学び

【🎤 無料 セミナー 🎤】

セクターローテーション投資style "AIと半導体から読み解く 2024年相場"

もしご興味があれば、無料なのでお気軽にどうぞ。セミナー後半はQAもありますし、お話しできる時間も少し取れます☺申し込みはこちら⇩

日時: 2023年12月9日(土) 13:30開場 14:00開演 16:30終了予定

定員:50人

会場:富士ソフトアキバプラザ6F セミナールーム2

アクセス:JR線 秋葉原駅 中央改札口より徒歩2分

📼Youtube動画:

📒 今週の相場レポート 通称:note組

お知らせ: [PR] 📻note組 メンバーシップ(ベーシック)

記事個別よりも、noteのメンバーシップ(通用”ノート組”)のお得なベーシックプラン980円を選ぶと毎月8本程度の投資に役立つノートが読み放題です。

🎤 セミナー 登壇予定 12月9日(土) 13時

お題:精査中

場所:東京都秋葉原プラザ

日時:12月9日(土) 13時 - 17時

参加:無料、どなたでも。

📺相場ライブ (公式MC)

9月のセンチメント指数

📻投資を学ぶ! PostPrime

[PR]🎁Coinで有料機能❗️ 招待コード8BQ9AYVJ

●投資を学べるSNS、PostPrimeで週4本 MC ライブ⇩

日本株 AI?銀行?それとも… こちらのライブ

米国株 次のNVIDIAはどこだ?

FX ドル円 170円?YCC解除、介入は11月??

コモディティ ゴールド 2,000ドル? 天然ガス🆙

⛳みんなの投資が見れる!1,000円から米国株 Woodstock

[PR]🎁Amazon 1000円❗️ 招待コード【matt】⇩

口座開設はスマホで簡単、3分で完了。

📈チャートツール

説明不要。テクニカル分析に必須のツール。世界4000万以上の投資家が愛用。Mattも公式インフルエンサー。

📷#銘柄研究 ライブ:

📈#今週の戦略📢:

📰#WorldNews:

🌽#コモディティ:

✇見逃し配信

📷#経済指標 ライブ:🚩5

📼Youtube動画:👇

《 Matt's Binge Watch 》

プライム時間で、気になるニュース解説、所感、セクター、FX、原油、グローバル・マクロ戦略を紹介。

今週の戦略 #mattseye と プライムビデオを✅チェック。

📅発表指数と予定

■今週の主な注目イベント

㌽:米国決算

来週の注目決算発表予定

$CRWD $SNOW $CRM $ZS $MRVL $WDAY $ULTA $INTU $OKTA $PDD $PATH $SPLK $KR $DELL $SNPS $FL $DLTR $PSTG $HPE $NTAP $FTCH $FIVE $AMBA $VSCO $BNS $AZEK $IOT $ASO $SDRL $TD $ESTC $PD $DOMO $BIG $PVH $NTNX $BMO $CRNC $NAT $BBW $WOOF $LZB $TITN $RY $LESL $NOAH $ARWR $NNOX $ZUO

㌽:日本決算

IPO

10/27(金)ドリーム・アーツ(4811・東G)

11/8(水)AIWA CYCLE(5888・東G)

12/4(月)アスマーク(4197・東S)

12/6(水)QPS研究所(5595・東G)

12/12(火)アウトルックコンサルティング(5596・東G)

12/15(金)魅力屋(5891・東S)

12/15(金)S&J(5599・東G)

12/18(月)雨風太陽(5616・東G)

12/12~18(火)~(月)ブルーイノベーション(5597・東G)

12/19(火)エスネットワークス(5867・東G)

12/20(水)ナイル(5618・東G)

12/21(木)マーソ(5619・東G)

12/22(金)ヒューマンテクノロジーズ(5621・東G)

12/20~26(水)~ロココ(5868・東S)

《📒 NEWS 》

📰米国ニュース

オープンAIの社長を辞めたブロックマン氏もマイクロソフト入り

オープンAIの後任CEOにエメット・シアー氏起用へ-関係者

「今ほど債券が魅力的なことはめったにない」-運用担当者リポート

2024年のリセッション確率約50%へ低下、インフレ率の低下を見込む

インフレが消費の重しになる中、ハーレムに住む主婦のジル・リゾさんは「商品を2つ買った時点ですでに100ドルの出費になり、ブラックフライデーは高い買い物になってしまった」と嘆く。

米消費者、平均で約8万4500円を支出する計画-デロイトの調査

10月の販促イベントでホリデーギフトを購入したとの回答は約41%

📰中国ニュース

📰日本ニュース

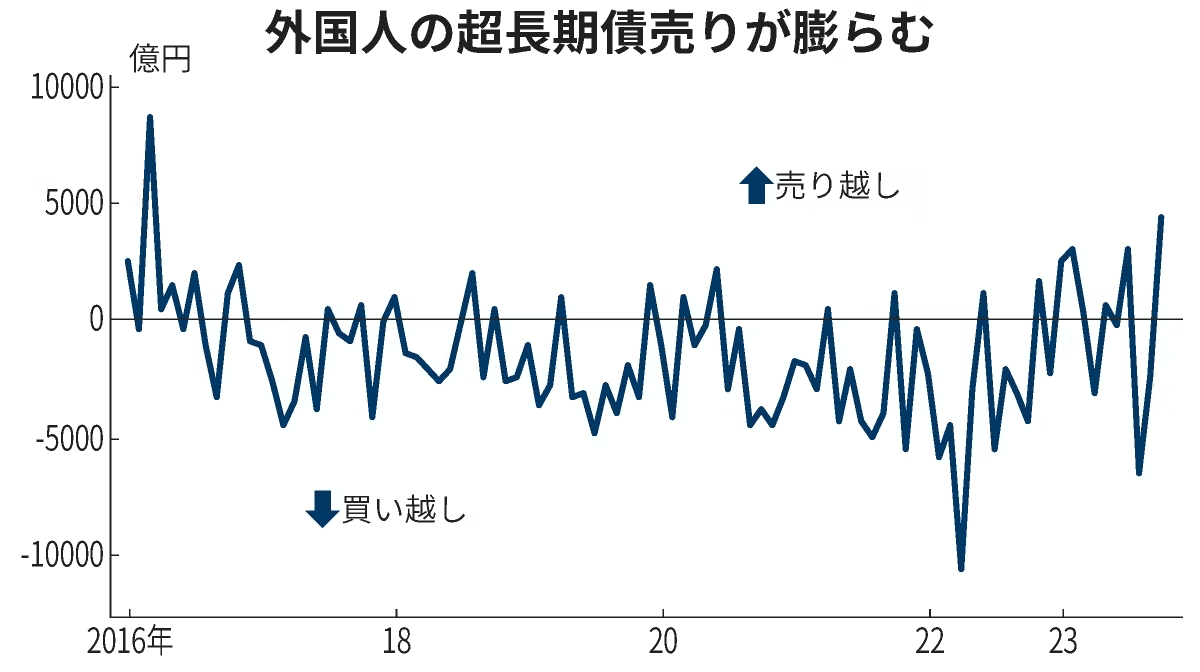

市場では決定会合に向けて政策の修正観測が広がるなかで「金利上昇に備えて債券を売る動きが広がった。

📰世界ニュース

市場は追加利上げの可能性軽視、「楽観的な」見方-ウンシュ氏

12月と1月は金利据え置きへ、インフレ率に「前向きなサプライズ」

📰為替/FXニュース

日銀はインフレ加速でYCC終了か変更へ、利上げも-シャレフ氏

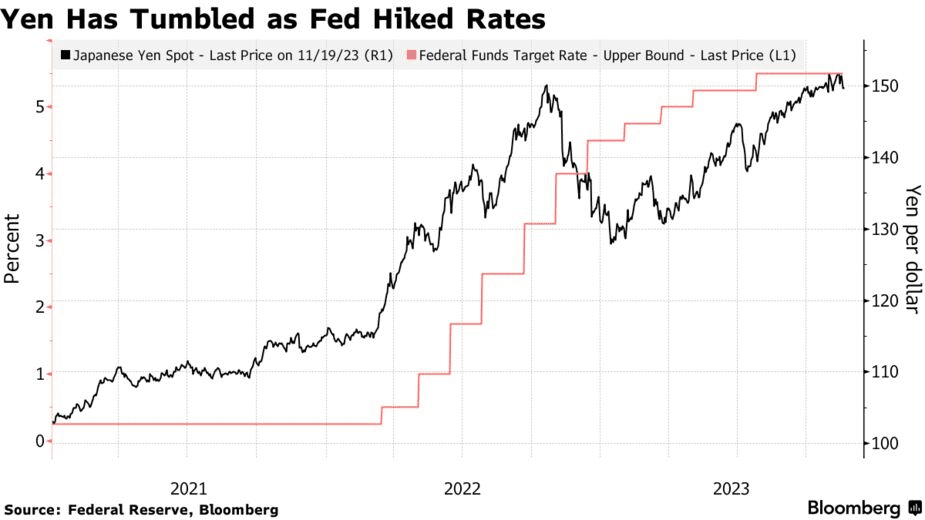

円は対ドルで今年12%余り下落、G10通貨で最悪のパフォーマンス

「日本のインフレ率は9月に13カ月ぶりで3%を割り込み、物価上昇圧力がピークを越えつつあるとの日銀の見解を裏付けたものの、エコノミスト予想の2.7%をなお上回った。

日銀が何をするか正確に予言することはできないが、何らかの形で政策引き締めを続けるだろう。その必要性があるからだ」

📰仮想通貨ニュース

📰コモディティニュース

《 まとめ 》

👓見通し

👉今週の映画

👉気になるNEWS: 先行指標

👉Weekly Matt:ファンダメタル長期、中期、短期の動意

👉グローバル・マクロ戦略、今は株?債券?コモディティ?為替?

👉米国株と日本株のセクターローテーション

👉プロのリスク感とセンチメント

👉銘柄銘柄と過去バックナンバー

㌽:見通し

『超タカ派から….』

次回FOMCまで2つのインフレ報告(PCEは11月末、CPIはFRB会合直前の12月12日)があり、11月の失業率報告。これらにより、FRBが一時停止を発表するかどうかがより明確になるはずだ。

日本は、一般サービス価格は1993年3月以来の30年ぶり伸び率。宿泊料は4割上昇。生鮮食品を除く食料は7.6%上昇。

日本市場

内閣府発表、7~9月期GDP、年率▲2.1%減、3四半期ぶりのマイナス成長

公的年金2年連続目減りへ、2024年▲0.4%引下げ、物価高騰に苦しむ家計に打撃

アサヒ、金融機関9社が政策保有株を一斉売却、最大1,943億円規模

10月全国消費者物価指数 CPI10月は+2.9%,一般サービス価格30年ぶり伸び率

政策正常化への期待が高まる中、日銀は資産買い入れを縮小

米国市場

3次元グラフィックスプロセッサー製造の米エヌビディア(NASDAQ:NVDA)が11月21日引け後に発表した2023年度第3四半期(8-10月)決算は、売上高が前年同期比3.1倍の181億2000万ドルとなり市場予想の161億8200万ドルを上回った。純利益が同6.9倍の100億2000万ドルとなり、調整後の一株当たり利益は4.02ドルと市場予想の3.37ドルを上回った。

第4四半期については、売上高見通しを200億ドルとし、市場予想の178億6000万ドルを上回った。中国市場については、中国向け半導体の輸出規制の影響があるとしたが、その他の市場でカバーできるとした。

週明け20日に上場来高値を更新した株価は一時、前日比21.78ドル安(-4.36%)の477.66ドルまで下落し、12.28ドル安(-2.46%)の487.16ドルで終了。年初来では233.35%高となった。ミシガン大学の調査からインフレ期待は、1年先は 4.5%、今後 5 ~ 10 年は 3.2%

失業保険申請件数と継続申請件数が予想を下回っている

ヘッジファンドの空売り業者が約430億ドルの損失

BoFAの株式戦略責任者であるサビタ・スブラマニアン氏は、S&P500指数が2024年末までに5000USDに達すると予想

FRBの議事録は、FRBが依然としてインフレの上振れを懸念

ジェフ・ベゾス氏はアマゾン株のさらなる売却に「最大1000万株を積極的」になると予想

米11月製造業購買担当者景気指 発表予定

世界

中国での利下げへの賭けは年内は除外。らに、利下げは、銀行が不動産デフォルトの可能性にすでに直面しているときに、純金利マージンが圧迫されることも意味する。

中国の規制当局は、銀行が日常業務のために適格な開発業者に「無担保」運転資金融資を発行することを初めて認めることを検討

トルコ中央銀行が金利を 40% に引き上げ

ECBのラガルド総裁とシュナーベル理事は利下げへの反発。労働市場と賃金上昇は依然として調整

ユーロ圏 - 製造業とサービス業の両方のPMIが改善

ドイツ - 製造業とサービス業のPMIがともに上昇

フランス - 製造業PMIは低下、サービスPMIはわずかに改善

英国のPMIは改善しました。製造業PMIは改善したが、依然として縮小領域にある。サービスPMIは49.5から50.5へと拡大領域に入った。

カナダの総合 CPI は予想よりも低く、前年比 3.2% 対コンセンサス 3.2%

コモディティは5月以来レンジ内で膠着

金は再び 2000 を突破

米国の増産に伴いOPECプラスはさらなる減産を検討する必要があるかもしれない

ここからお得なベーシックプランで読み放題でぜひお楽しみください!

今週も相場のトレンドをチェックして、資産形成にお役立てください。

~~~~~~~~~~~~~~~~~~~~~~~

《 今週の映画 》

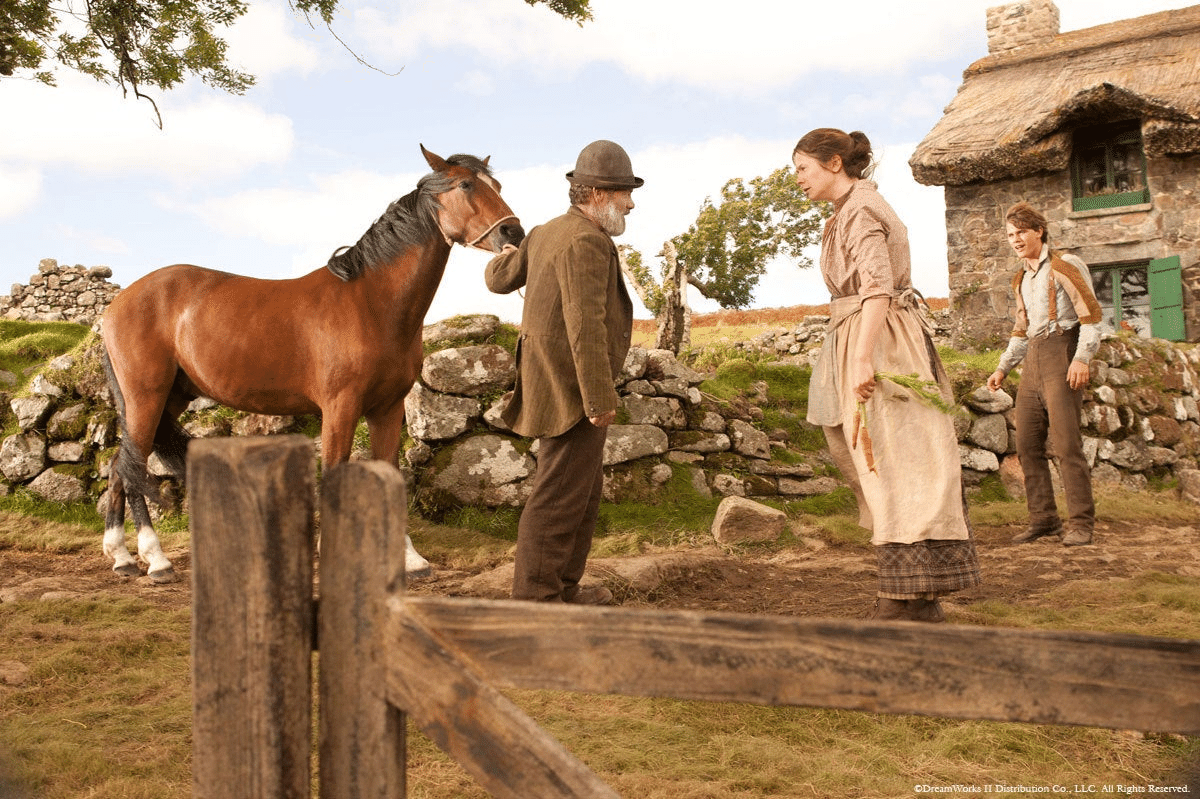

🎞 『映画紹介 戦火の馬』

軍馬として流転の一生を歩み続けた名馬の感動物語。スピルバーグ監督は文芸大作から社会派の問題作品。

貧しい農場に飼われた若駒のサラブレットは、息子のアルバートにジョーイと名付けられ、農耕馬として育てられる。借金の肩代りに、イギリス騎馬隊の隊長の軍用馬になる。

優しい隊長が墜死し、一時は可愛い田舎娘の所有にもなるが、再び戦場で、今度はドイツ軍の大砲運搬用の軍馬に戻って行く。

両軍の前線の境い目で、ズタズタに傷つきながらも、ジョーイを捜してイギリス軍隊に入隊したアルバートと、再び巡り会うことになる。殺処分間際で、何年も前の記憶の底にあった、アルバートの呼子に反応するジョーイ。

《 🚩今週の戦略#mattseye 》

☆━━━━━━━━━━━━☆

┃🚩今週の戦略#mattseye ┃

☆━━━━━━━━━━━━☆

📓結論:

『 ウィークフレーション 』

「S&P500は2024年内に5000USD台に突入するシナリオは十分に考えられる」

「日経225は年内に3万4000円台に突入するシナリオは十分に考えられる」

とポジティブなレポートが流れる季節。

一方リスク面では景気後退数、コンファレンスボードではごく短期的な景気後退を見込む。

小売売上高の減少

消費意欲は急落

食料品意欲は急落

財務県税制が低下

一方BoAはSPYが5000USD、大統領選のお祭り相場、GS過去最高を予想、短期景気後退の上下に揺さぶれる可能性。

米長期金利の上昇は一服し、グロース(成長)株の買いを後押しする構図はがつづくか? 恐怖心が消え去りすっかりホリデー気分。

年末にかけて機関投資家、年末にかけて好需給になりやすい面もある。日本株の先高観は崩れていないといえそうだ。

▧株式相場は短期ラリー

「一方相場の恐怖感が減少し、コロナショック前のVIX12ポイント台のリスクオンで強欲へ。」

他方債券は「混乱を受け入れ、リターンを獲得」フェーズへ。フィッチが8月2日、ムーディーズも11月11日にネガティブに。債券利回り下落圧力とFOMCメンバーのかたくなな利上げ維持パフォーマンスの戦いへ。

基本路線は金利上昇から維持、そして利下げは既定路線。長期目線では債券商品は絶対ベースでも相対ベースでもリターンを得ることができるタイミング。

11月のCTAは買戻し(ショートカバー)の燃料はいったん終了か。12月サンタクロースラリーが早めに終わることに注意。イスラエル侵攻などの早めの調整からの短期ラリーで今年の「トレード・サイクル」反騰。

ここからは、ラッセルやIPO銘柄に資金がながれるかどうか?

▧米連邦公開市場委員会(FOMC)10/31~11/1の議事要旨

1)もし、インフレの改善が不十分であれば、追加引締めを想定。

2)FOMCの全メンバー、金利において注意深く進めることで合意。

3)全メンバー、当面金融引締めを維持することを想定。

4)金融政策は景気抑制的。

5)金融状況は著しく引締った。

6)労働市場は依然引締っている。

7)インフレが2%目標達成するさらなる証拠が必要。

8)世帯の財政、想定を上回っている可能性。

9)見通しリスクはより両サイドに。

10)多くの高官、金融状況のひっ迫が続くかどうか不明と主張。

▧米国「中間選挙の年は、選挙が終わると反発して翌年半ばまで上昇相場が続く」というアノマリー。

相場の注目はサンクスギビングから、ブラックフライデー、クリスマスラリー次第。高金利時代、クレジット負債増加の中でどうなる?

「去年より低調」

「消費者の財布のひもはかなり固い。消費したとしても、値引きを探している」

「店で見て気に入った商品を、オンラインでより安く購入する」

グローバル化とオンライン化の2極化。オンラインの勝者$AMZNを筆頭に小売り、ターゲット、メイシーズなどもしっかりリバウンド中。懸念点は、賃金上昇。欧州拠点のアマゾン従業員がブラックフライデーに合わせてストへ。

▧日本市場はクリスマス効果緩やかな上昇、年末だけは『掉尾の一振』期待。

バフェットが7,800億円のセクターローテーションも印象的。GWからのアゲアゲ相場から局目がかわりつつある。

先週から今週は米国債入札が好調。ITバブル以降最大の売りられすぎ水準なので、現在の株高に追いつく形で利下げに合わせに合わせた短期債などが注目。パウエル議長率いるFEDの金利維持は、利上げ停止、そして来年秋以降に規定路線で利下げか。

㌽:米国決算

主要企業マグニフィッセント7クリア。今週は小型ソフトウェア企業の決算と来期予想次第で、中小型グロースがようやく注目されるか。

NVIDIA(NVDA) NVDIA。中国輸出規制を回避するGPUボードを1ヵ月で出荷でなんとかしのいだが、駆け込み需要が来期コンセンサスに懸念。利確売り先行も下値は限定的か

マイクロソフト( MSFT ) は業績とガイダンスを受けて小幅上昇した。Azure Cloud +29%。最優秀

しかし、グーグルの親会社アルファベット( GOOGL)はクラウドの弱さから-10%急落。Cloud成長が鈍化。AI Bard(ChatGPT4ライク)次第で回復か。

Amazon.com ( AMZN )のパニック売り且つがしかしAWSの成長加速が足りないと株価を引き下げた。完璧な決算はそのご大きく回復。

メタ(META)収益は前年比 168% 増加も、収益は前年同期比 23% 増加し、わずかに上回りましたが、費用は前年同期比 7% 減少しました。中東紛争で広告がスローダウンで大幅下げてもしっかり戻ってきた。

アップル(AAPL)は、売り上げもEPSもまずまず。携帯電話はYOY+3%もMAC BOOKは-34%と1勝1敗。それでもサービスセクター前年比で+16%。未来は明るい。

ServiceNow の収益は49% 増加し、収益は 25% 増加し、どちらも視聴回数でトップになりました。ビジネスソフトウェア大手はサブスクリプション収入も増加させた

チップ機器メーカーのKLA Corp.(KLAC)は利益は前年同期比で減少したにもかかわらず、売上高が第 1 四半期の見通しをわずかに上回り、上回りました。チップ機器大手は第2四半期進出を導いた。

㌽:日本株

日本市場は外国人投資家の現物買い継続でしたね。米国の機関投資家の決算前の利潤の乗ったテックなどの利益確定売りに注意。

米国ストライキと円安の棚から「棚からぼた丹餅」セクターの自動車運輸は一旦小休止か。ただし中期的には魅力的。

政策支援の動きが期待される、防衛の重工、証券、一部海運、大型半導体反発、銀行株押し目買い続行。内需食品は継続。小型、グロースはまだ打診。

新NISAキャンペーン本格化で、成長枠向けに金融や内需大型、連続高配当銘柄は継続。政策支援の動きが期待される、証券、配当貴族狙い。銀行・リース、鉄鋼、商社、食品、小売り、石炭といった高配当利回り・低PBR(株価純資産倍率)のバリュー株物色の再燃が想定される。

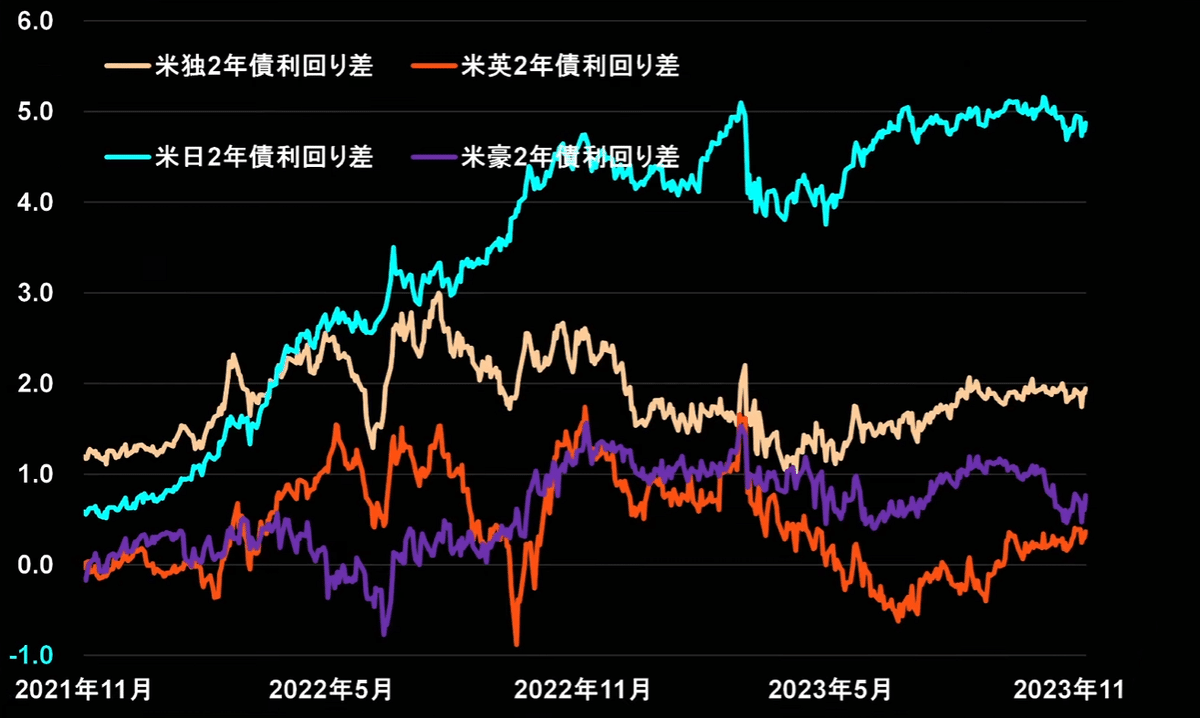

💲FOMC、FED来年も金利高確定。ドル円は日米スワップ金利方向へ。は覆面介入の必要はもうなかったか。

イスラエル情勢悪化がない限りは、ドルやや売り。中東情勢が悪化すれば円買い(リスクオフ資産へ資金流入)で一気にドル円急落か💲

㌽:米国株

バフェット氏の投資会社は7~9月で株式▲7,800億円売り越は次の理由。

1)手元資金は過去最高の約23兆円。

2)世界経済の減速と資源を多く使う中国の景気減速が本格的な景気後退になると、米国株はあと▲1~▲2割ぐらい下がる可能性に対して身構えている

シナリオ変わらず。テック$XLK・$QQQと$XLIとその他の金融株 $XLFです。

S& P500 $SPY のテクノロジー とヘルスケア$XLVは売済、コツコツですね

シナリオ通り、11月中旬に来年1月の利確にむけて中期投資の仕込み中。歴史的アノマリーでは、VIX恐怖指数が9月から10月が一番大きい月。いま短期で大型テックなどの財務盤石、大人気銘柄にエントリの+/- 5%の乱高下」出現。

3つのシナリオ

逆風『米国が抱える3重苦』(寄り付きで▲2%下落⇩、引けで+1.5%以上の日)。アノマリー通り11月初旬をなんとか通過。政治的には11月の米つなぎ予算騒動、MAGAが暴れないかとを祈る日々。

日銀 10年債利回り1.0%に近づき 9月までの新NISAフィーバー、外国人のバリュー大人買いは一旦終了でレンジもクリスマスラリーがあるか?見極め。衆院選、20兆円の賃金補助減税など。相場は10月末からは11月のYCC撤廃議論で金融・鉄鋼・パルプなど値がさ株(バリュー)上昇のモメンタム転換を見逃さない。

リスクは、11月に米政府閉鎖、BRICS+によるWTI原油減産継続(豪ストによるLNG高騰)、中国不動産・消費低迷、米国債格下げ、MAGAジョンソンの采配で、来年1月までのつなぎ予算破棄なら一時下落。

短期:

短期日本市場は、YCC撤廃セクター、円高に強い内需の順張りセクターで日米共に業績上方修正の銘柄をポジション薄目でエントリして臨む。

10月初旬まで押し安値の指値で打診且つ少な目(3つ程度のトレンドセクターに分散打診でモメンタムが強い企業、ETFに)。最近の傾向としては、10月末から月初にトレンド転換が起こる。

短期の米国株は、ラッセルなどリスク資産への投資は保留。荒野の7人はNVDAとMSFTが堅い。クラウド向けセキュリティ、AI銘柄はリスク資産、許容度に応じて打診も。

日本市場は日米の金利差拡大で円安進行が続き、輸出関連株を中心に買いに勢い値上がりなどトレンド発生中。連れ安リバウンド中の金融・保険不動産と建築、そしてバリューの倉庫、ゴム、放送局などが注目。

中期:

中期は方針変わらず。ただし足元では信用買い残が膨らんで、期日は半年後の3月末までレンジも覚悟。注目セクターは毎月1回程度に分けて、大型No1企業で金融・リース、自動車・運輸、エネルギー、建築・不動産、バリュー中心。エントリは下げ幅(例えば週で-4%以上)が大きい週は多めのポジション、下落率が小さい週当たり-2%では少な目ポジションで。

日米等もに半導体特需は正統派で「国策」。高値掴みには注意しながら、引き続き押し安値で大型や技術シェアNo.1企業で追加分散投資。

$NVDA や$MSFTなど、成長企業でもあり潤沢な現金を保有して、企業成長に欠かせない投資資金を高金利で借りる必要が無いあメガキャップの一部を『市場連れ安 -4%以上』での押し安値ねらい。

$BOC $JPM などのバランスシートが盤石な銀行、金融を週間で-2%下落・押し安値で拾う。日本の金融、保険も同様。

バリュー株投資して、出遅れの日本企業も銘柄研究のバックナンバーをチェック。日本株では、輸出採算の改善期待から自動車(トヨタ・ホンダ)、機械株が注目。地銀は押し目形成中なので大きな下髭でサポートされてから追加エントリ、現物はホールド。現物ホールドの不動産や建設は、部分利確ルールも。

米ドル資金の保管ならMMF。

中期にはエネルギー(VDE, $XOM, $OXY, $PXDなど)、ただし利益がでているので部分利確へ。公共(VPU)、高配当HDV/VYM/SPYDなどは薄く打診継続。

消費財AMZON以外厳しい。やせ薬開発でジャンクフード厳しい($PEP ペプシ, $KO コカ・コーラなど)

日本ではの内需、電力+ガス、輸送、パルプ、ドラッグストアなども注目。

長期:

長期は変わらず。指数全体が落ちた週ベースで-2%から-5%下落した週にゲラ中のテック少な目、高配当多めで、頻度としては『1~2カ月に1回程度』の大き目の下落をで拾う。

米国はSPY以外の選択肢で優良配当ETF、テックの優良株、全世界株以外に、フロンティア国も。日本の商社、銀行(大手、地銀)、金融。

そして短期米国債とゴールドも金利が上がった局面を狙う。

新NISAキャンペーンでの資金流入前に、仕込みたい。

米金利は2023年から2024年4月にかけて債券妙味。リセッションの兆しは雇用統計で失業率4%越えならMM、公共や小売り大手(ペプシ、花王、ヘルスケア)などな大統領選前に軟調になるので注意。

ゲームチェンジャー

中東紛争拡大によるWTI原油価格の再燃「インフレ加速」でFEDが”指標が無い中”で来年1月再利上げ

米長期金利高止まりで「企業業績悪化、ローン金利、貸し渋り」につながる。

学生ローンの返済再開が「クリスマス商戦の消費支出を減らす」か?

✅㌽:カタリスト:株価材料

12月 FOMC サプライズ利上げ、

感謝祭後の小売り企業の業績。

IPOで需給の動きと約2400社の配当権利落ち日に向けて上昇と利確タイミング。

日本株は外国人投資家の買い越しが続くか?業績上方修正&割安放置

✅㌽:リスク

㌽:短期的なリスク

エネルギー価格の再上昇(80USD以上目安)

学生ローンの返済猶予の終了

中東紛争が諸外国に飛び火

今年の目標株価達成で、大口機関投資の利確と損だし

📓相場観

「 ゴルデノクス 」

ミシガン大学消費者信頼感指数はインフレ高止まりを示すも、指数としてはそこまで重視されない。一方米新規失業保険申請件数は減少で、やはり米国経済は調整中だが強い。

市場場関係者は当面、ゴルデノクス「適温」で高値つかみを注意しながらの、強気相場(ブル相場)にあわてて合流中。

米地銀、米国債格下げなど隠れた問題が解決しない上は、MMFなどマネーファンドの資金が株式相場にどこまで還流されるか。

📓トレード戦略

【目先】 ※あくまで目先のトレンドへの所感です。

✅㌽:短期的なリスク

エネルギー価格の上昇

UAW米自動車労働組合のストライキ 硬直化

政府機関の閉鎖(しかし裕福な公務員は問題なし)

学生ローンの返済猶予の終了

経済の軟着陸見通しを不透明

パウエル議長 タカ派2024年も秋まで利上げ上昇

植田総裁 YCC維持 為替注視

【目先】 ※あくまで目先のトレンドへの所感です。

📈👆👆 植田総裁 👆👆

USD/JPY ※スイングホールドは少し利確

EUR/USD

AUD/USD

GBP/USD

ゴールド

大豆

天然ガス

WTI原油

NYココア

NY☕

NY綿花

📉🍓🍓イチゴケーキ 🍓🍓

AUD/UZD

USD/JPY

USD/CHF

USD/CAD

シカゴ小麦

シカゴ🌽

(寝)Do Nothing

プラチナ 雇用統計次第(DXY次第)短期では⇩。失業率が悪化なら👆

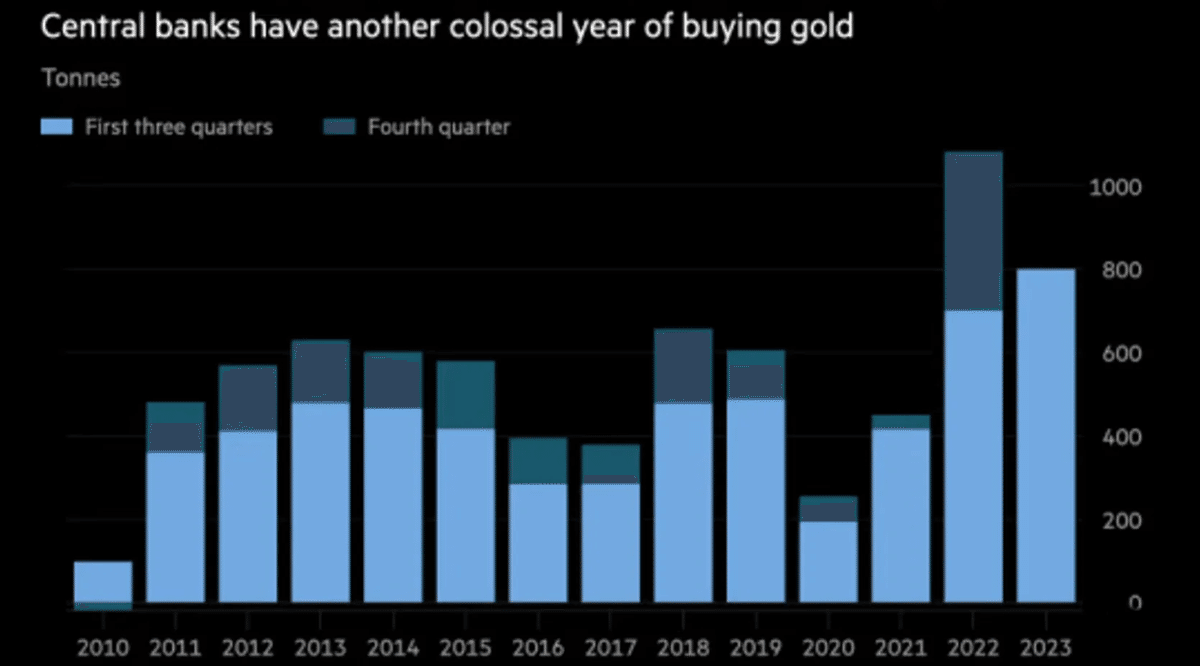

ゴールド 長期積み立て。下落転換に気を付ける。中国とトルコ中央銀行次第か。(中期積み立ては継続

シルバー DXY次第短期では⇩。失業率が悪化👆

ココア

銅 半分利確

砂糖

(保険)ヘッジ

日経225 ヘッジ用 利確、買い戻しドイツ40種 ヘッジ用 小さく継続米国SPY500 ヘッジ用 利確、買い戻し米国テック100 ヘッジ用 利確、買い戻し

㌽:経済指数と要人発言

📓雇用統計 GDP CPI 景況

https://note.com/matt2cents/n/n926fddf0beee

✅㌽:FOMC

米欧英中銀の利下げ転換「24年半ば」 市場の観測.

インフレ鈍化や景気減速により、早ければ来年半ばにも利下げ開始される見通しです。ただし、長期金利の低下や株高が引き締め効果を低減しかねず、当局もけん制の姿勢を示しています。利下げ期待の反動が市場変動を大きくするリスクもあります。

欧州中央銀行(ECB)は7月に利下げを開始し、年末までに政策金利を3.0%に下げる見通しです。ユーロ圏ではインフレが鈍化し、ドイツなどで景気不安が高まっています。ECBの理事会でも急激な金融引き締めで景気が冷え込むリスクに警戒が強まっています。米連邦準備理事会(FRB)に先駆けて利下げされる観測が強いです。

FOMCとパウエル議長

㌽:ドル円、日本株高🆙 米国株安

「(PCE、失業率の)データ次第」

「適切だと判断すればさらに利上げの用意」

「潜在成長上回る経済GDP/賃金インフレを押し上げる」

2024年予想のドットプロット🆙 メンバー強気多い

「さらに引き上げるべきか」が現時点の問いだとパウエル議長

年内の追加利上げ予想を示唆したドット・プロットに距離置く

FOMC、利回り上昇で利上げの必要性低下と示唆-選択肢は残す

米財務省、四半期入札の規模拡大ペースを鈍化-市場予想も下回る

✅㌽:CPI

『世界のインフレ率は 短期上昇も鈍化傾向』

【経済指標速報】CPI総合🆙、コア横ばい。帰属家賃があがる。

10月のCPIとPPIに基づき、金融機関のアナリストらは10月のコアPCE指数が0.17%上昇すると予想している。 これは、過去 5 か月間 (6 月以降) のインフレ率が年率 2.4% であることを意味します。 これにより、12 か月FF金利(目標誘導金利9は 3.4% に低下します (9 月は 3.7%)。

コアCPI (前年同月比) 結果:+3.2% 予想:+3.3%

パウエルFRB議長は必要なら追加引き締め「ためらわない」と発言

10月のコア指数は3カ月連続で前月比0.2%も全体は下がった

CPIの今後

✅㌽:米信頼感指数

✅㌽:雇用統計

✅㌽:景況 米国

『スラック=ゆるみ』

ジョンソン下院議長は今週末、現行の資金法案が11月17日に期限切れになる前に火曜日にも採決を行い、クリーンな一時しのぎの資金法案を推進することを提案した。ジョンソン首相の計画は、一部の省への資金提供を1月19日まで、その他の省への予算を2月2日まで延長するもので、歳出の即時30%削減や米国亡命法の改正など、下院保守派の一部の要求は除外されている。

ボーイングにとって朗報だ。中国は、ジョー・バイデン大統領と習近平大統領が会談する今週サンフランシスコでのAPEC首脳会議中に、ボーイング(BA-US)の737マックス航空機の購入を再開することを検討している。そしてエミレーツ航空は95機の発注を確認し、フライドバイはドリームライナーを30機購入する予定だ。ボーイングの株価は市場前に+3.2%上昇している。

ゴールドマン・サックス、投資家は米企業収益の見通し悪化を過度に懸念していると語る

景気後退な”ノーランディング”で既定路線。しかし米国インフレ率の合計は、一般の人の23%もの追加の支払いをしている。

『雇用統計』

「財政健全性の危機!米国の連邦赤字が増大中」

FRBは7月、インフレ圧力に対抗するため、フェデラルファンド金利を引き上げ、22年ぶりの高水準となった。金融市場は予想していたが、財政赤字に影響を与える可能性もある。7月の消費者物価指数は小幅上昇し、インフレが冷え込んでいることも示唆され、金利引き上げの必要性が低下する可能性もある。一方、いくつかの州の納税者は自然災害により申告期限に影響を受け、今年の連邦歳入が増加した。

「史上最大規模の連邦財政赤字!政策立案者の苦悩とは?」

「連邦財政赤字が水準超え!未曾有の状況に政府が直面」-

「予測通り増加!連邦財政赤字が米国予算に暗雲」

「連邦財政赤字がネットを席巻!注目の的となる理由とは?」

米景気の腰折れを招きかねない出来事が同時に迫ってきた。課題は4つ。

政府機関閉鎖のリスク(バイデノミクスとん挫)

商業不動産リスク(地銀破綻)

そして予定される学生ローンの返済再開(個人消費⇩)

#SP500 $GM $F UAW通過も自動車ローン2倍/年 月740USD〈15万円〉

住宅市場は厳しい。

米国株が調整、その要因は?

要するに、米国経済は過度な楽観に対する警告が出ており、景気悪化や金利上昇、消費依存の問題が浮上しています。投資戦略の見直しが必要かもしれません。

景気面: 雇用情勢は先行指標に従い、週当たり労働時間の減少や派遣業の雇用減少が懸念材料です。これは労働力の過剰と、雇用リストラの可能性を示唆しています。

個人消費: 個人消費は過去に政府の補助金や失業保険給付金に支えられていましたが、それらの貯蓄は限界に近づいており、借入依存度が増加しています。クレジットカードの延滞率が上昇しており、借り入れに依存した消費が制約されています。

金融面: 経済全体の資金量を示すM2が前年比でマイナス圏に入り、連邦政府の家計支援策の終了、連銀の量的引き締め、銀行の融資審査の厳格化が影響しています。商業用不動産向け融資の劣化も懸念材料とされています。

㌽:PATCOシンドローム 労組弱体化と賃金インフレ

消費者は軟化の兆しを見せている。

貯蓄率は現在4.5%

30年平均の6.5%を下回っている

GDPの70%近くを牽引で堅調

FRBの利上げによる経済減速効果は 12 ~ 18 か月かかる

貯蓄の減少と信用の逼迫により、主に若者の間で滞納が増加しています。 それでも、2020年の景気刺激策の後、金利はコロナ前の水準に回復しただけだ。

こうした状態から、日本と同じようにパラサイト(親元で暮らす20代、30代)の若年層が増えている。

FRBの利上げにも関わらず、消費者はこのサイクルを好調にスタートさせ、依然としてGDPの70%近くを牽引している。金融政策の完全な効果が現れるまでには 12 ~ 18 か月かかりますが、堅調な消費者は景気減速の深刻さを和らげる可能性があります

㌽:不動産

リスク:商業不動産

どれくらい値下がりしたのか 不動産調査会社グリーン・ストリートによると、米商業用不動産の価格は2022年3月にピークをつけた後、平均で16%下落している

売り手はまだ昨日の価格を求めている。 売り手の求める価格はもはや現実的ではない。

売り手が値下げせざるを得ない物件。バーゲン品を狙う場合、不良債権化した物件の数がカギとなる。

投資適格社債の利回りは不動産価格のさらなる下落を示唆

上場不動産会社の株価も同じくさらなる下落を示唆。 公開市場の不動産株を見れば、不動産市場に対する目下のセンチメントが読み取れる。グリーン・ストリートのデータによれば、米国では上場不動産会社の株価が現在、総資産価値(GAV)に対して10%割安の水準にある。

㌽:米雇用統計

米国の労働参加率は8月に62.8%に上昇し、2020年2月以来の最高となった。壮年期労働者(25~54歳)の労働参加率は83.5%で、2002年5月以来最高となった。

✅㌽:景況 中国

中国投資はオワコンか?

中国は10月にデフレに逆戻りした。確かに、若干の赤字転落は認められますが、消費者物価は前年比でわずか 0.2% 下落しました。しかし、1990年代の日本の学生は、そのような変曲点を軽視しないことが最善であることを覚えているでしょう。

中国の融資データが発表された。中国の銀行は2023年10月に新規人民元建て融資を7,384億元行い、9月の2,3100億元と比べてここ3カ月で最低となった。ただし、10月は通常、季節的に閑散期であり、昨年と比較すると、新規融資は前年比20%増加しました。住宅ローンを含む家計融資は、9月に8,585億元増加した後、346億元減少した。法人向け融資は1兆6,800億元から5,163億元に減少した。

中国経済は今年、ゼロコロナ政策の終了で急回復すると期待されていた。実際は不動産不況が景気の足を引っ張り、デフレに陥るリスクすら語られている。

中国では、若者の失業

インフレ懸念の高まりが重し。自治区ガザで戦闘、WTI原油先物🆙

中国が掲げる広域経済圏の「一帯一路」戦略では、中東地区も重要なハブ

10月11日中国経済対策への期待感が相場

米国で利上げ休止観測、米10年債利回りが急低下の好材料も重い

多くの海外投資家が中国への渡航を中止し投資計画を先送り

中国政府がインフラ投資へ1兆元の国債、異例の予算修正「20兆円超える国債増発で大転換」

下方スパイラルを断つには 。。。 現金とタンス預金額

㌽1:中国経済は依然として成長し、就労者の所得は増え続けている。しかし、不動産会社の経営不振や住宅価格の下落、家計の倹約志向による負の連鎖が続く限り、景気悪化は難しいかもしれない。

㌽2:中国経済が成長し続けているものの、不動産業界や倹約志向による悪循環を断ち切ることができなければ、景気悪化を食い止めるのは難しいかもしれない。その結果、悲観的な見通しが広がり、貯蓄がますます増え、経済が減速するリスクもある。さらに、家計の倹約によって生じた資金不足を埋めるために、金融システムに大きな問題が発生する可能性もある。この悪循環を断ち切るためには、中央政府が自らのバランスシートを動かし、大規模な財政移転や不動産開発会社への支援を行う必要があるかもしれない。また、厳しい規制措置の一部を転換することも必要だろう。

しかし、中国政府がそのような措置を講じるかはまだ不透明である。中央政府は大規模な直接支出を避ける可能性があるし、政治的リスクもあるからだ。ただし、この状況で何もしなければ、最高指導部の政策の多くが失敗だったと認めることになる。

中国経済は激弱。景気刺激策がどこまで有効か?

㌽3:中国11省では、負債収益率が120%声。7省で170%超で破綻リスク。

㌽4:国内レストラン売り上げ前年比増減

資産の構成は、中国内の投資環境は安定的。

㌽5:中国内の住民(居民)の資産は預金・貸付・債券が多く、株式が少ないことが見て取れる。このように資産全体に占める株式の割合が低いので、投資家のセンチメントが悪化し資金がさっと引き揚げられるということが、そもそも起こりにくい

中国内の住民の資産は預金・貸付・債券が多く、株式が少ないことが特徴的。

株式の割合が低いため、投資家のセンチメントが悪化し資金引き揚げが起こりにくい。

✅㌽:景況 日本

㌽:日銀決定会合

4月以降はYCC見直しタイミングが年後半に7月から11月へ後退。

2023年

10月30日(月)・31日(火)

12月18日(月)・19日(火)

2024年

1月22日(月)・23日(火)

3月18日(月)・19日(火)

4月25日(木)・26日(金)

6月13日(木)・14日(金)

7月30日(火)・31日(水)

9月19日(木)・20日(金)

10月30日(水)・31日(木)

12月18日(水)・19日(木)

広がる「景気低迷下での高インフレ」

総括すると、米国経済と国際的な要因が株式市場に影響を及ぼし、日本株についても慎重な見方が必要とされています。

米国経済と株価の乖離: 米国経済のカネ余り状態(M2÷名目GDP)は低下していますが、株価はそれに逆らって上昇していました。しかし、このような乖離は異例であり、将来的には株価の下落に向かう可能性。

連銀の政策と長期金利: 連邦準備制度理事会(連銀)は利上げの可能性を残していますが、大幅な利上げは予想されていません。しかし、米国の長期金利(10年国債利回り)は上昇傾向にあり、財政要因が主要な影響を与えています。

原油価格の影響: 原油価格が上昇しており、サウジアラビアの自主減産延長やクリーンエネルギー政策による供給の抑制が影響しています。これにより、エネルギー価格の上昇が景気懸念と高インフレ懸念を引き起こす可能性があります。

日本株の状況: 日本の株価は予想PERから見て割安でも割高でもないと評価されています。しかし、過去の株価上昇は外国投資家の誤解によるもので、長期投資家は日本の構造改革の進捗を慎重に評価しています。

輸出と円相場: 日本の輸出数量が減少しており、現在の円安(1ドル=145~150円)は市場予想に既に反映されている可能性があります。さらに、アメリカ経済の悪化や米国株の下落が進展する場合、ドルが対円で反落する可能性も考慮すべきです。

日本経済の不確実性: 日本経済や企業収益において、輸出数量の減少などの不確実性が存在し、円安だけが株式市場の買い材料とは限らない可能性があると指摘されています。

📓資産を守る

✅㌽:中東問題

https://note.com/matt2cents/n/n388a6c5dab69

10月7日イスラム組織のハマスがイスラエルに対し数千発のミサイル攻撃を行う

攻撃はユダヤ教の祭日である仮庵祭の日に行われた

イスラエルにとって重要な祝日を狙った攻撃

10月13日(金)に米国と仲の良いサウジアラビアがイスラエルとの国交正常化を凍結するニュースを受け原油市場が上昇

㌽:歴史

その後イスラエルのイツハク・ラビン首相とパレスチナのヤセル・アラファトPLO(パレスチナ解放機構)議長が出席し、握手を交わしました。

エルサレムの歴史 イスラエルは新国家 1948年5月14日

ユダヤ人にとってエルサレムは、ユダ王国の古代の首都であり、特別な意味を持つ場所です。イスラエルはエルサレムを首都としていますが、国際社会はテルアビブを認めています。ユダヤ人の過激派はパレスチナに入り、イギリス軍を追い出しました。国連はユダヤ人とアラブ人の土地を二分割することを決定しました。ユダヤ人とアラブ人が入り交ざったパレスチナの未来が注目されています。

㌽:石油WTI

OPEC (石油輸出国機構) が減産を決め込む中、もし国交正常化が達成されれば、原油価格の上昇につながる可能性があります。今後の進展次第では更なる減産、及び原油価格の上昇に気を付けたいところです。

✅㌽:プロのリスク感

https://note.com/matt2cents/n/n51d98837a57b

✅㌽:リセッション&米国債格下げ

㌽:米国債AAAからAA+格下げ危機。フィッチーズ、5月末に格下げ警告。

㌽:ムーディーズが米国債AAAからAA+格下げへ。

2011年は8月初旬にスタンダード・プラーズが格下げ発表。1週間で-4%,1カ月半で-13%下落。

現在はムーディーズに続いてSPも米地銀の格下げ中。大手に波及すれば一気にセンチメント悪化でISM製造業は10か月連続で縮小且つインフレ高止まりで、一番生活が苦しいスタフグレーションへ。

㌽:リセッション確率

ウォール街の関係者は「最悪期は脱した」と予想するが….

ここにきて米景気の腰折れを招きかねない3つの出来事が同時に迫ってきた。課題は3つ。

大手自動車メーカーでのストライキ

政府機関閉鎖のリスク

そして予定される学生ローンの返済再開

特に大手自動車メーカーでのストライキ。国内総生産(GDP)の約3%を占める自動車業界でストが長期化すれば、10-12月にマイナス成長に陥りかねないとの見方を示した。

㌽:リセッション懸念

GSは、米国の12ヶ月リセッション確率を7月の20%から15%に引き下げた。

「この変更は、引き続き心強いインフレニュース、良好な実質所得見通し、雇用と労働者の格差の縮小を反映している」

✅㌽:大統領選

バイデン大統領の雇用創出が低い。来年民衆党はあぶない。

共和党政権でパンダミック、金融危機、戦争などが起きている。

✅㌽:金融信用問題

地方銀行のFEDからの借り入れが減ってきた。

地銀への預金が増えてきた。

今後はインフレーションは抵回傾向も、10年債利回りの上昇中でも、学生ローン、クレジットカード、自動車ローンが増加中。

米国と中国が財政赤字を拡大させ続ける一方で、欧州諸国はユーロ危機の教訓のおかげで財政赤字が大幅に縮小する傾向にある。米国政府は、9月30日までの1年間の財政赤字が前年の1兆4000億ドル(GDPの5.4%)から1兆7800億ドル(GDPの6.3%)に増加したと発表した。管理者が中止した学生ローン取り消しプログラムに関連する会計変更がなければ、赤字は前年から倍増の2兆ドル近くになっていただろう。

スタートアップ企業の閉鎖が増えている

金利の上昇、流動性の低下、リスク選好の低下が資金調達に悪影響を及ぼしている

厳しい経営状況により存続可能性はさらに損なわれている

🇺🇸中小企業向け米国融資の利用可能性の低さと初回の失業保険申請の少なさとの間の継続的な持続不可能な乖離。

傾向としては、新規失業保険申請件数が今後増加することが示唆されています。

前回リーマンショックでの暴落の歴では、金融保護システム、評価基準が存在しなかったため銀行以外の証券会社がバタバタ連鎖倒産した。

✅小型銀行への預金流入が増えている

✅ハイイールド債(主に企業)の返還

ハイイールド債は、高い利回りが特徴の債券です。ハイイールド債は、信用格付けが低く、デフォルト(債務不履行)や元本割れなどのリスクが高いという特徴があります。ハイイールド債は、ジャンク債とも呼ばれる。

S&PならBB格以下、ムーディーズならBa以下に格付け。

✅適格社債の返済増加

適格社債(とうしてきかくさい)とは、信用リスクが低く、機関投資家の投資基準を満たしている債券のことです。格付け会社からトリプルB格(S&P、フィッチ、JCR、R&IならBBB、ムーディーズならBaa)以上の格付けを付与されている債券を指します。

社債は、一般的に銀行からの借り入れよりも利益が低く、株式のように経営に干渉される心配がないので、資金調達の方法として障壁が低いです

合併

一方、M&T バンク、フィフス・サード・バンコープ、キーコープなどの大手地方銀行は、厳しい状況にある。これらの銀行は2000億ドル以上の資産を保有し、さらなる資産の拡大に圧力を感じている。しかし、資産規模を2〜3倍にすることは容易ではないとされている。銀行株のリターンについては期待ができず、エリソン氏はサプライズ戦略によるチャンスを生み出す可能性を考えている。銀行株の投資にはリスクが伴うため、エリソン氏はポートフォリオ型の取引をより有望と見ている。ただし、規制上の障害も存在するため、資産がメガバンクに集中することも懸念される。

FHLBはGSEの一部であり、SVBやシグネチャー・バンク、ファースト・リパブリック銀行に多額の貸し出し。

FHLBが貸し出しの対象を拡大するには、議会の措置と金融機関の監督強化が必要。

新たな資金借り入れに関しては、金融機関は政府の監督強化に同意する必要。

米連邦住宅金融局(FHFA)は、ノンバンクの住宅ローン会社を含む一段と広範囲の金融機関が、連邦住宅貸付銀行(FHLB)からの借り入れができるようにする方策を検討

㌽:ムーディーズダウングレード11地域銀行

・米国ジオンズ

・ウエスタンアライアンス

・U.S Bancorp

・Bank of Hawaii

・First Republic Bank 預金流出で49%急落

Bank of New York Mellon,

U.S. Bancorp,

State Street,

Truist Financial,

Cullen/Frost Bankers

Northern Trust

Capital One,

Citizens Financial

Fifth Third Bancorp.

M&T Bank,

Pinnacle Financial,

BOK Financial

Webster Financial

✅㌽:利上げ停止後「インフレ期」

https://note.com/matt2cents/n/naf7d77ba223a

過去FRB利下げ局面で「株価」はどうなった?「景気後退」は?

過去30年間で5回利下げが行われており、うち2回は株価が大きく下落も、うち3回は2年後も上昇。

「頑固なインフレ」

アトランタ連銀のボスティック氏:「頑固な(そして遅れている)住宅サービス価格がなければ、コアCPIは前年比2.6%で推移しているだろう。」 賃貸価格の遅行性を考慮すると、基礎的なインフレ率はすでに当社の目標に近づいている可能性があります。

「市場ストラテジストや投資責任者」

FRBが金利を引き上げないと予想している。

インフレの行方が大きな要素となっているため、物価上昇率の低下が続けば金融政策は引き締まることになる。

インフレ抑制の進展やFRBの利上げ終了の示唆によって、債券利回りは小幅に低下する可能性がある。

「インフレ対策」

インフレが再燃すれば、10年物のインフレ指数連動国債(TIPS)が名目債をアウトパフォームする可能性がある。

インフレ率の低下は債券価格や株価バリュエーションには好材料かもしれないが、価格決定力や利幅の縮小に直面する企業が増え、利益成長に逆風となる可能性がある。

ヘルスケアと公益事業セクターへの投資が選択肢として推奨されており、安定した成長と市場の低迷時の強さが魅力とされる。ヘルスケア・セレクト・セクタ —SPDR<XLV> と公益事業セレクト・セクタ —SPDR<XLU>

企業合併や買収が増加すれば中型グロ ー ス株には有利だと言う。中型グロ ー ス株への投資の選択肢にはバンガ ー ド・ミッドキャップ・グロ ー ス ETF<VOT>

i シェア ー ズ MSCI 米国クオリティ ー ・ファクタ —ETF<QUAL>(各市場の勝者:エヌビディア、アップル<AAPL> 、クレジットカ ー ド大手ビザ< V >、ナイキ< NKE >、石油大手のコノコフィリップス< COP >)

㌽:政策金利の推移

詳しくは📒ノートでどうぞ。

https://note.com/matt2cents/n/n62d6843fba7c

https://note.com/matt2cents/n/n15596bee92fd

㌽:FF金利の高騰で、MMF現金が流れ込んでいる。

📓相場需給

https://note.com/matt2cents/m/m1268ce69e8cb

https://note.com/matt2cents/n/n5ae02dfbf4ce

https://note.com/matt2cents/n/nf55d483fc80c

✅㌽:決算

㌽:S&P500決算の2024年予測

㌽:Q3はエネルギーセクターが足を引っ張った

㌽:EPSと世界グローバルサイクル指数の6カ月先

㌽:HYD債に猛烈に資金が流入

㌽:FANG+TM

S&P500種株価指数はアップル、マイクロソフト、アルファベット、アマゾン・ドット・コム、エヌビディアの5社が時価総額全体の4分の1を占める。ブルームバーグ・インテリジェンスがまとめたアナリスト予想では、同5社の7-9月利益は平均で前年比34%増が見込まれている。

「大型ハイテク銘柄が結果を出すことが非常に重要だ」

「超大型ハイテク株は今年の最終四半期に市場をリードするために必要な全てを持っている」

✅㌽:ウォール街のセンチメント

📒オプション市場:

📒オプション市場:まだ弱気

📒S:

📒マクロ:レバレッジ(3倍ロングなど買い)が増えた

📒個人のセンチメント

✅㌽:マネーフロー

㌽:キャッシュレベルは平均

㌽:ガンマ指数は過熱

CTAやディーラーガンマもポジティブに戻っており急落の二匹目のドジョウは狙いづらくなる。

㌽:株にはにショートが多い。

㌽:ショートポジション🆙 指数ETFは横ばい

㌽:ロング・ショートポジションは圧倒的にショート

㌽:MMF Tビル 人気

今年の米国株式相場が上昇したにもかかわらず、投資家は不透明な経済見通しとキャッシュがもたらす魅力的なリターンを理由に市場参入を見合わせた。ゴールドマン・サックス・グループはこうした警戒感は2024年も続くとみている。

米国株式チーフストラテジストのデービッド・コスティン氏は顧客向けの年次展望リポートで、マクロ経済の不確実性が依然として大きいこと、金利上昇でキャッシュのリターンに魅力があることから、米国の投資家は来年も株式より、キャッシュという資産クラスを選好する可能性が高いと述べた。

今年のキャッシュ選好は一部2022年の名残であり、景気見通しの悪化によるポートフォリオの劣化を心配した多くの投資家は、キャッシュがもたらす安全性を選んだ。しかしS&P500種株価指数は年初からの上昇率が17%を超え、様子見に回っていた投資家には新たな問題が浮上した。つまり良好なエントリーポイントを逃したということだ。来年になっても様子見を続ける理由はそこにあるのかもしれない。特にキャッシュのリターンがそこそこ高いことを考慮すればなおさらだ。

“投資の神様”バフェット氏 大量売却の銘柄判明 専門家「短期国債で運用か」

アメリカの著名な投資家であるウォーレン・バフェット氏が率いる投資会社「バークシャー・ハザウェイ」。

アメリカ証券取引委員会に提出した資料によりますと、自動車大手「ゼネラル・モーターズ」の株式すべて1280億円相当、石油大手「シェブロン」の保有株式の10%2794億円相当を売却していたことが分かりました。

他にも「ジョンソン・エンド・ジョンソン」や「アマゾン・ドット・コム」など、大量に売却した株式は幅広い銘柄に及んでいます。

専門家は、どうみているのでしょうか。

野村総合研究所エグゼクティブ・エコノミストの木内登英氏は、「シェブロンなどは中国経済が悪くなって、原油価格が下がってくるということで売っていると思う。GMは主要株なので、これを売るというのは、景気が悪化するっていうことを見越しているんだと思う。一方で、短期国債、債券にお金をかなりシフトしている。(米短期国債の利回りは)年率5%以上で利益が出るので現金化して、短期の国債で運用しているということなのではないかと思う」と分析しています。

㌽:荒野の7人

㌽:キーは… ミレニアル世代

年初来⁺30%の利益を享受したテックにも死角あり。

ミレニアム世代は学生ローン債務減免額の主k省でGAFAM+TNを返済で売却も。

㌽:中国の焦り「中国製造2025」 自給率2割

中国の半導体自給率は低いが、スマートフォンや5G向け機器のシェアは高く、国際的な影響力を持っている。米国が中国を半導体市場から締め出すと、これらの機器の生産が難しくなり、覇権争いで脱落する可能性もある。

China as the Worst

中国、逆効果の株式市場介入

微博(ウェイボ)のフォロワー約2500万人を誇る胡錫進氏が株式投資で苦戦していることが明らかになった。胡氏は6月に10万元で投資を始めたが、数日後に含み損に転落し、最近は投稿も減っている。中国の株価指数も低迷しており、多くの中国人が株式市場に興味を失っている。個人の株式離れが進む一方で、住宅市況も下振れしており、家計資産の約7割が住宅に占められている。中国政府は資本市場活性化を図るため、高度な製造業の育成に力を入れているが、個人の投資意欲が盛り上がらない状況が続いている。中国政府は市場介入ではなく、長期投資を報われる仕組み作りに注力すべきだ。しかし、胡氏は今後は長期保有を目指すとしており、株式市場の変化に注目が集まっている。

㌽:AIの影響で今後10年間で巨大なチャンスが生まれる

現在、世界中の半導体のほとんどがどこで生産されているかを考えてみると、そのほとんどは台湾と韓国であり、中国はここ数年で生産を拡大しようとしている。

世界の電子機器の約3分の1はすでにフォックスコンなどの企業で中国で組み立てられており、現在はチップの製造能力も増強しており、大きな成功を収めている。彼らは、半導体業界での生産能力と露出を増やすために、特にアプライド マテリアルズ社製のかなりの量の装置を米国に注文しており、現在、いくつかの非常にハイテクなチップを開発しています。過去数年間に米国政府によって課された禁止措置と関税の一部。

💡 では、なぜ米国はファーウェイの新型スマートフォンを調査?

中国国内の半導体ファウンドリであるSMICが製造したファーウェイの新しいスマートフォンは、非常に強力なチップを使用しています。これは、中国の技術の進歩が速いことを意味し、米国政府はファーウェイに対する制限を強化する可能性があります。これが米国の投資家に与える影響は?

それでは、投資家は、半導体株が未来であり、地政学的な緊張が業界に水を差す可能性があると言われていることをどう受け止めているのだろうか?

私たちは、日々の動きや地政学的な緊張は関係なく、循環要因に焦点を当てて伝えています。これらの緊張は企業の存続に影響する可能性があるかもしれません。半導体産業にはリスクがありますが、AIの影響で今後10年間で巨大なチャンスが生まれるでしょう。非現実的なテーマに関連する半導体株に投資したいと思っていますが、慎重に宿題をしてください。

💡 半導体製造装置 2023年減速…

年初予想より、浅く落ち込み、2024年世界FAB装置は早く回復🆙

SEMIは本日、最新の四半期世界FAB予測レポートで、2023年の世界の前工程設備投資は前年比15%減の840億米ドルとなり、過去最高だった2022年の995億米ドルから2024年には前年比15%増の970億米ドルに回復する見込みであると発表した。チップ需要の軟化と#コンシューマーデバイスと#モバイルデバイスの在庫増加が2023年の落ち込みに寄与する。

来年の工場設備投資の回復は、2023年の#半導体在庫調整の終了と、ハイパフォーマンスコンピューティング(#HPC)および#メモリ分野における#半導体需要の強化によって部分的にもたらされる。

あなたはインテル ( INTC )に特に興味を持っています。なぜ?

インテルは、アジアからの多角化に注力し、世界中のチップメーカーとの提携を積極的に進めています。彼らは米国政府と協力し、中国国外での活動を強化しています。これにより、インテルのチップへの需要が今後数年間で高まることが予想されています。また、インテルは業界の地政学的問題に対する解決策として期待されており、2025年か2026年までに十分な生産能力を持つことが期待されています。

📒㌽:株、債券、社債、現金のフロー

株式は債券に対して買われ過ぎの傾向にあると強調しましたが、反転が起こる可能性があります。それ以来、株式と債券の比率の年間変化は標準偏差の 1 水準から低下しています。

✅㌽:国別の市場の強さ

各国指数6月の国別強さ

✅㌽:セクター別の強さ

📒セクターローテーション

✅㌽:アノマリー

㌽:8月と9月の1990- 2023年のS&P500のアノマリー を⇩まとめ!

㌽:アノマリー

✅S&P500

[きほんVol.36] 逆イールド リセッション後の株価

✅㌽:注目セクター

📒『シャープレシオ』

「ハイイールド債は格付けが低いけど利回りが高い。過去40年近くにわたって2年連続でマイナスのリターンを記録したこともなく、ほぼ2年に1度はふた桁(+10%利回り)のリターンをもたらしてきた。

また、過去20年のデータでは米国の10年物国債利回りに対して負の相関を持つことも明らかになっている。2023年も利回りは8月末時点で米国債利回りより3%以上高くなっており、個人投資家の運用資産の分散を考える上で魅力的な特徴を持つ」

黄色:iシェアーズ iBoxx 米ドル建てハイイールド社債 ETF

赤:ウィズダムツリー 米国ハイイールド社債ファンド(金利ヘッジ型)

青:iシェアーズ 米ドル建てハイイールド社債 ETF(為替ヘッジあり)

――企業の信用力の分析は。

「投資適格債の担当と併せて、世界の約250人の専門家でチームを構成している。投資先企業の財務状況などについて常に最新の情報を得ている。年平均で約5千社の企業を米国のオフィスに招き、対話をしている」

――現在の投資対象は。

「現在は約350の発行体の債券に投資中。足元で注目しているのがヘルスケア企業の社債だ。景気動向による業績の変動が小さく、リスクを抑えた上で高いリターンの機会が狙える。エネルギー企業の社債も強気にみている。石油・ガスの供給量を抑え、需給バランスが良好な状態にあるからだ」

「弱気なのは自動車や建材といったシクリカル(景気循環)な銘柄だ。潜在的な景気悪化リスクに見合うリターンを得にくいと判断している」

――足元の投資環境におけるリスクはなんですか。

「最大のリスクは米国経済の『ソフトランディング(景気の軟着陸)』が実現しないことだ。3%以上の物価上昇率が続くような場合には米連邦準備理事会(FRB)が引き締めを続ける可能性があり、金融政策のオーバーシュートによって米経済が減速するリスクが想定される。景気後退に突入すれば、ハイイールド債を含むあらゆるリスク資産にとってマイナスの影響が出る。また金利上昇によって企業の利払い負担が重くなり、デフォルト率が長期平均に近い水準まで上昇することも予想される」

――危機時にはどのようなポートフォリオを組んで「守り」を固めますか。

「トリプルC格の債券をあまり保有せず、より景気変動の影響を受けにくい銘柄に投資する。実際に事態が悪化し始めた際にはさらにディフェンシブなポジションを取れる余地を残しておくことが重要で、現在ではまさにそのようなポートフォリオを組んでいる。ただし現時点では、リーマン・ショックのあった08年のようなことが再び起こるとは思っていない」

📒ヘッジファンドが最もオーバーウエイトしている銘柄:

「TOPIXへの信金流入は、今後1-2年は続くだろう」

新規株式公開(IPO)や公募増資などによる資金調達額は年初来で約2兆8700億円と前年同期と比べ3.5倍に膨らんでいる。一方、日本株市場を代表する株価指数の東証株価指数(TOPIX)は今年に入り26%上昇しており、世界株に対し2倍以上のパフォーマンス。

株価パフォーマンスと株式資本市場(ECM)の動きには時間差があるとし、株式による資金調達の活況は来年いっぱいまで継続か。

📒10年国債利回り(金利)上昇により、株高が大きい業種

第1位は空運業でした。金利上昇に伴い、空運業の株価は平均13.7%上昇する関係が示されます。金利上昇による円高化により、海外旅行がしやすくなるでしょう。飛行機利用増加により、空運業の売り上げも拡大し、航空機の燃料費も円ベースで下がることが業績プラス要因です。

第2位の鉄鋼業や輸送用機器に関しては、金利上昇が直接業界にプラスに働くというのではないようです。金利上昇を伴う景気回復(①良い金利上昇)で、製品の需要が増えて売り上げが伸びることが理由と考えられます。

第4位のパルプ・紙も景気回復での需要増が理由ですが、製紙原料の木材の円ベースの輸入コストが減ることも業績にプラス要因です。第5位の銀行業は、貸し出したお金の利息が増えて収益にポジティブなことが理由にあります。

㌽:一方、金利上昇時に下落が大きい業種の

第1位は不動産業となりました。金利が1%上昇すると平均して13.4%株安となることが示されました。金利上昇時にはローンを組んで不動産を買う人が減ってしまうため、不動産業の売り上げが低下することが理由です。

第3位の海運業は金利上昇に伴う円高が業績に対してマイナスの影響が大きい業種です。運賃をドルベースで受け取るケースが多いことから、円高になると円ベースで受け取り額が減ってしまうためです。

第4位の鉱業に関しては、低金利下では商品など資源に投資する資金が増える一方で、金利が上昇すると投資資金が商品市場から流出して市況が悪化することが理由にあります。保有している原油などの鉱区にかかる権益の価値が下がってしまうためです。第2位に医薬品、第5位がサービスとなっているのは、金利上昇が与える成長株へのマイナスの影響が大きいということが背後にあるのかもしれません。

📒㌽:新興国

インド。次のステージへ上昇中。

労働人口が中国を来年抜く。

📒㌽:半導体&ビッグテック

ファンセミ講座開講中です!

https://note.com/matt2cents/n/n99416edb9672

S&P500種は全体として見れば、業績見通しはそこまで堅調ではない。同指数構成企業の利益はほぼ横ばいと予想されているが、この巨大企業5社がなければ約5%の減収に直面することになる。

📒㌽:テック

㌽:半導体に資金

新型コロナウイルス禍のデジタル投資の反動減や、半導体の需要減など事業循環の底にあるせいで過小評価されている、いわば『真のバリュー銘柄』がテック株には多く、投資を増やしている」

これまでPER(株価収益率)の高いテック株は米金利上昇が逆風になっていた。加えて市況の循環要因を受けて業績が一時的に悪化したことで、割安で放置されている銘柄がクラウドなどIT(情報技術)サービス、半導体や電子部品企業にはまだ多いと考えられる。循環の先を見る資金は、現時点で確実に流入している。JPモルガン証券によると、MSCIジャパン組み入れ銘柄のうち半導体関連銘柄への資金流入が11月に入ってから2000億円を超え、勢いが回復している。資金流入の大部分は来年以降の半導体の需要回復に見合う買いや米中対立の継続に対応した資金シフトと見られる。

㌽:S&P500のテック企業含めた24企業が、証券などの金融商品を除いても2兆ドルの資金を有す

⚡ The Rise of the 'Magnificent 7' - by App Economy Insights

注目は、NVDIA(NVDA)、Amazon ( AMZN ) は、MercadoLibre ( MELI )、Nvidia およびIBD リーダーボード株ServiceNow ( NOW ) とともに、ダウ・ジョーンズ株Intel ( INTC )、 Microsoft 、Walmart ( WMT ) およびUnitedHealth ( UNH )、デッカーズ アウトドア ( DECK )、First Citizens Bcshs A ( FCNCA )、ドラフトキング(DKNG)、ウーバー(UBER)。

FANG+TM

#Nvidiaは 、ジェネレーティブAIブームの初期の勝者となった。

同社は第2四半期の決算報告で、AIチップの販売が大きな役割を果たし、記録的な収益を計上した。他のアメリカの競合企業と比較した場合、Nvidia対AMD対IntelのAIチップの売上高はどのように見えるだろうか?

この図では、各社の決算報告書を使って、その売上高を時系列で見ている。

📒㌽:Appleの軌跡

AI 半導体メーカー注目

2023年の話題であるAIについては、半導体メーカーの株価が急騰していますが、最近は米中の緊張関係の高まりが株価の下落に影響しています。ファーウェイは新しいスマートフォン「Mate 60 Pro」を発表し、米国での調査につながりました。中国の技術が進歩していることを意味し、これに応じて米国の議員が中国企業への技術輸出制限の要請を行いました。

📒㌽:クアルコム

SoC出荷数、MediaTekが1位、Qualcommが2位、Appleは3位〜中国

事情に詳しいアップルの元幹部・エンジニアらによると、モデムの内製化に着手した理由は二つあった。一つ目は、アップルがiPhone用に設計したマイクロプロセッサー・チップの成功を再現できると考えていたことだ。それを採用したことで利益率は高まり、何十億台もの端末の性能が向上した。二つ目は、クアルコムとの関係を絶ちたかったことだ。アップルは2017年の訴訟でクアルコムが特許使用料を過大に請求していると訴えていた。

両社は2019年に和解した。クアルコムとの従来の契約の期限が近づいていたアップルは最近、クアルコム製モデムチップの購入を2026年いっぱい続ける契約を結んだと発表した。事情に詳しい複数の関係者によれば、アップルが同等のチップを製造できるようになるのは2025年終盤以降となる見込み。さらに遅れる可能性もあるが、最終的には成功するとアップルは考えているという。

アップルは自社製モデムチップをiPhoneの新モデルに搭載できる状態にする予定だった。だが昨年末のテストで、チップの速度が遅すぎることやオーバーヒートしやすいことが判明した。その回路基板はiPhoneの半分を占めるほど大きく、使い物にならなかった。

投資家は、アップルが内製チップでコストを削減し、チップ市場よりも大きなスマートフォン市場の需要低迷を補うことに期待していた。アップルはモデム・プロジェクトの存在を(ましてや、その欠点を)公には認めていない。同社は昨年、クアルコムにモデムチップの対価として72億ドル(約1兆0700億円)余りを支払ったと推定されている。

📒㌽:Microsoft

『チャットGPT』を開発した米新興企業オープンAIは、AI用半導体を自前で確保する道を模索しており、既に買収を視野に入れる半導体企業のデューディリジェンス(資産評価)にも乗り出している。

なぜなら

特に、エヌビディアが世界シェアの80%を握る画像処理半導体(GPU)の不足に不満を訴えていた。

AI用半導体の自社生産

エヌビディア(NVDA.O)を含むメーカーとの協力強化

サプライヤーをエヌビディア以外

マイクロソフトなど厳選投資(アライアンス・バーンスタイン・米国成長株投信)

「9月末で組み入れ首位のマイクロソフトはサブスクリプション型のビジネスで収益が安定している点を評価。

組み入れ率5位のエヌビディアは15年頃から保有してきたが、このところは運用チームが想定していた利益成長速度を上回って、株価が期待先行気味で上昇しているため利益確定を進めてきた。

米国企業の株式に投資している。具体的には収益性、バランスシートの健全さ、資本効率の高さを重視している。ヘルスケアが多い業種別で銘柄選定し、安定的に現金を稼ぐ銘柄に投資しているため、相場全体が下落しても抵抗力があると考えている。2018年にS&P500種株価指数が下落した際にも、基準価額の下落を2%弱に抑えることができた」

Alphabet Inc. ( NASDAQ: GOOG、NASDAQ: GOOGL )、別名Google は10/24火曜日の夜、最新の四半期決算を報告しました。同社は予想を軽々と上回り、広告収入の大幅な伸びを報告したが、時間外取引で株価は6%下落した。これはあまり意味がないと思いますし、Alphabet の価格はここでは魅力的だと思います。

どうしたの?

アルファベット社は火曜日の夜に第3四半期の決算を発表した。本稿執筆時点で同社株は時間外取引で6%下落している。

この株価低迷の原因は何でしょうか?

Google Cloud の収益成長率は前四半期 (28%) および前年同期 (38%) から減速が原因?はい。イエスです。ただし。。。

アルファベットは収益予測を下回ったのでしょうか? 答えはノーです。Alphabet は予想を軽く 10 億ドル近く上回りました。アルファベットは利益予想を下回ったのか? 答えはノーです。会社は利益予想を 7% 上回りました。

アルファベットは前年同期と比べて利益率が大幅に減少しましたか? 繰り返しますが、答えはノーです。アルファベットの営業利益率は、1 年前と比較して 300ベース ポイントも拡大しました。

それでは、これらの数字が良好に見える場合、Alphabet の重要な成長部門の 1 つに問題があったのでしょうか? ここでも、状況は順調に見えました。Google 検索と YouTube は 2 桁の成長を遂げ、Google Cloud は前年同期と比較して 20% をはるかに超える成長を遂げました。

要するに、気に入った点がたくさんあり、GOOG はアナリストの予想をいとも簡単に上回りました。だからこそ、株価の反応は混乱しており、私にはかなり不合理に思えます。もちろん、ニュース売りの考え方や利益確定などの理由で市場の反応が説明できるかもしれませんが、好調な業績と株価下落の組み合わせは、新規参入や利益確定に興味のある投資家にとっては素晴らしい購入機会になると私は信じています。アルファベットでの地位を拡大します。以下は、見出しの番号を示す Seeking Alpha のスクリーンショットです。

アルファを求めて

Alphabet の最新の四半期収益報告書から得られた数字と多くのポジティブな点を詳しく掘り下げてみましょう。

GOOG Q3: 好きなものがたくさんあります

Alphabet のトップラインから始めましょう。過去 4 四半期の同社の成長率は 1% ~ 7% の範囲であったため、11% の収益成長は過去 5 四半期で最高の結果でした。現在の成長率は再び 2 桁に達しており、Alphabet は明らかに大幅な加速を経験しており、勢いは会社側にあります。この魅力的な収益の増加は、さまざまな事業部門にわたる好成績によってもたらされました。

上で述べたように、検索の売上高は 10% 以上拡大しました。これは、最近の傾向に比べて大幅な改善でした。過去 4 四半期の検索の伸びは平均してわずか 1% でした。最近、Alphabetとその多くの同業他社に悪影響を及ぼした広告の低迷は終息したようだが、これは経済が回復力を維持しているためかもしれない。多くの投資家や企業が昨年懸念していた景気後退は今のところ現実化していない。一部の企業は景気減速を見込んで広告支出を削減しており、これが過去4四半期でアルファベットの検索収益の伸びが低かった理由を説明しているが、現在は状況が再び好転しつつある。景気後退への懸念が和らぎ、アルファベットは比較しやすくなったことで、検索収益の伸びが見られるようになった。今後数四半期にわたって好調を維持するはずだと私は信じています。

アルファベットにとって大きなドル箱であるYouTubeも同様に魅力的な成長を遂げており、不況が起こらなかったことで広告市場が回復したことも予想を上回る業績に貢献した。

また、当四半期中の他の主要通貨に対する米ドル為替レートの影響にも注目する価値があります。アルファベットは最近、米ドル( DXY )高による逆風に直面しており、それが、アルファベットの報告された収益成長率と1年前の為替中立収益成長率との間に500ベースポイントという大きな差があった理由である。今年の第 3 四半期中、報告されている収益成長率と為替中立の収益成長率は両方とも 11% でした。したがって、為替レートが同社にとって逆風ではなくなりました。これは良いニュースであり、GOOG が収益を伸ばすための根拠となっています。米ドルがここから大幅に上昇しないと仮定すると、今後数四半期も魅力的なレートで推移します。

事業の成長実績を見る際には、クラウド事業についても詳しく見てみる価値があります。確かに、Google Cloud の収益成長率は前四半期 (28%) および前年同期 (38%) から減速し、2023 年の第 3 四半期には 23% となりました。市場はそれを嫌っているようですが、私はそうではありません。これは大きな問題だとは思いません。また、この成長鈍化が時価総額1,000億ドルの低迷を正当化するとも思わないが、それは決算発表後の6%の株価下落が示唆していることだ。前四半期よりも成長が鈍化したにもかかわらず、Google Cloud の結果は決して悪くなかったと私が考えるのはなぜですか?

まず、Google Cloud が新記録を樹立しました。2023 年の第 3 四半期は、売上高が 84 億ドルとなり、これまでの記録が 80 億ドルであったのに対し、過去最高の四半期となりました。

第 2 に、20% を超える収益の伸びは依然として非常に魅力的であり、そのため、絶対ベースでの成長は間違いなく堅調であり続けます。

第三に、時間の経過とともにユニットの相対的な成長率が低下するのは完全に正常です。大数の法則によれば、企業が非常に高い相対成長率を永久に維持することは不可能であり、相対的に成長率が低下することは数学的に確実です。したがって、これが Google Cloud でも同様に展開されるとしても、投資家はそれほど驚くべきではありません。

第 4 に、たとえアルファベットが前四半期と同じ相対成長率を維持できたとしても、クラウドの収益はわずか 4 億ドル程度増加していただろう。4 億ドルの収益の差は、1,000 億ドルの時価総額の差を正当化するでしょうか? これはあまり意味がないと思うので、株価の低迷は行き過ぎのように思えます。

レポートのポジティブな点に戻りますが、Alphabet はコスト面での地位をさらに改善することに成功しました。パンデミック中、多くのテクノロジー企業は過剰雇用を経験し、給与コストが爆発的に上昇し、過去 2 年間に利益率の圧迫が生じました。しかし、人員削減などのコスト削減努力のおかげで、アルファベットは曲がり角を迎えた。同社の営業利益率は 300 ベーシス ポイント上昇し、28% となりました。前述の魅力的な収益の増加と合わせて、この利益率の拡大により、アルファベットは営業利益を 25% と大幅に増加させることができました。前年の四半期に 170 億ドルという巨額の利益を上げていた企業としては、これは非常に驚異的な利益増加率です。信じる。

純利益の伸びは前年同期比 42% とさらに良好でしたが、これは少なくとも部分的にはその他の収入/支出ラインの大幅な改善によるものであることに注意することが重要です。これが新たな傾向となる可能性は低いため、将来的には純利益の伸びと営業利益の伸びはより一致するものと考えています。しかし、2桁の売上成長と利益率の追い風を考慮すると、非常に魅力的な利益成長率を実現するにはこれで十分でしょう。

最後に、アルファベットの自社株買いにより、1株当たり利益は営業利益や純利益を上回るペースで成長する可能性が高い。少なくとも第 3 四半期にはそうであり、株式数の減少によって同社の 1 株当たり利益は全社純利益の 42% に対して 46% 増加しました。

アルファベットは1,200億ドルという巨額の現金ポジションを持つ要塞のバランスシートを持っている。その現金の一部とアルファベットの巨額のフリーキャッシュフローの一部を活用することは非常に理にかなっている。株価は決して高価とは言えず、今買い戻せば長期的には大きな価値が得られる可能性がある。結局のところ、アルファベットはこれまでのところ、2023年に620億ドルのフリーキャッシュフローを生み出しており、すでに200億ドル以上の設備投資が計上されている。これは通期のフリーキャッシュフローが800億ドル台になることを意味しており、アルファベットが望めば自社株買いに巨額の現金を費やすことができる。

アルファベット: 現在の価格で魅力的

クラウド ビジネスの成長率が高ければもっと良かったのですが、直近の四半期は依然として全体的に非常にプラスだったと思います。検索の伸びは加速し、全体的な収益の伸びは好調で、コスト削減努力の成功により利益率は急速に拡大しており、25%台の営業利益成長率はアルファベットのような大企業としては素晴らしいものだ。

進行中の自社株買いと1,200億ドルの現金を擁する要塞のバランスシートを加えると、アルファベットはさらに良く見える。時間外株価は132ドルで、同社の予想利益はわずか22倍で取引されている。あと 2 か月ちょっとで 2024 年が始まるので、その年のことも考えられます。PER はわずか 19 です。私はこれが非常に魅力的な投資機会になると信じており、GOOG でのポジションを拡大することを楽しみにしています。

📒㌽:AMAZON

米アマゾン、生成AI企業のアンスロピックに最大40億ドル出資。

ハロウィーン商戦。

📒オートメイティブ

北米国際自動車ショー、大型EVやスタートアップに注目。「AutoMobili-D」

NAIAS、通称:デトロイトオートショーが9月13~24日、開催。

今回は自動車メーカーや地域のディーラーなどが35ブランドの車両を展示した。ただし、日系、欧州メーカーなど一部が参加を見合わせ、2019年に比べると展示スペースは大幅に縮小された。

電気自動車(EV)に関しては、新型車の発表がない中で、ゼネラルモーターズ(GM)が高級車ブランドとして展開しているキャデラックのバッテリー式電気自動車(BEV)のスポーツ用多目的車(SUV)「エスカレードIQ」や、同社のピックアップトラック・SUVなどのブランドGMCのSUV「シエラ」、SUVとピックアップトラック「ハマー」といった大型EVが注目された。日系自動車メーカーに関しては、トヨタがブースを構えたものの、日産、スバルなどは不参加だった。ホンダは在米のディーラーが展示に参加するにとどまった。空きスペースには、2015年以来初のNAIAS参加となるテスラや、フォルクスワーゲン(VW)、シボレー、キャデラック、GMC、フォード、BMWの試乗コーナー。

スタートアップが問題解決に向けて取り組んでおり、注目を集めた。

📒神様バフェット特集

バフェットは日本の金融株を狙うのか?

米国の株式市場の今後10年の見通しは、過去10年と同じではなくリターンは低下する可能性が高い。

結論:米国株以外の商品(新興国、先進国、債券)などを組み入れる。

過去10年間の米国株の7.5%アウトパフォーマンスの要因の内訳は、こちら。

バリュエーションの拡大(+3.3%)

米国企業の利益成長(+3.2%)

為替の影響(+2.1%)

✅㌽:株価の動意

J.M.Morgan と三菱UFJ(モルガンスタンレー)

📓日本相場の流れ

✅㌽:先週までの株価のまとめ

1)11/17の33,585円とあと+168円上昇で肩

2)海外投資家と証券会社自己部門が「買いに転換」し、日経平均を上昇に主導

10月4週まで売越。9月4週の買い残高(~9/29) ⇒ 10月4週(~10/27)+5兆0,272億円 +2兆8,800億円:▲2兆1,472億円売越

その後、買い越に転換。

3)懸念材料

・短期的な過熱感に警戒。

・ストキャスティクスSLOWが11/17に91と、高値圏の70を超え

・円の動向が、円高に転換する可能性に注目。

・日米10年金利の差が、縮小傾向に転換した。

・輸出関連企業の業績に負の影響。

4)日本株は米株式相場と関連性が高いため、株価上昇に「追い風」

・米国株はクリスマス商戦とインフレ鈍化・金利低下を織り込んで上昇か

・日本株も米国株の上昇を追い風にして、動意付く

✅㌽:外国人投資家

「米10月雇用統計ネガティブサプライズ」

利上げ終了観測でドル売りで、日経ドル建てが割高に。

それでも債券利回り高止まりの終焉を見据えて、先進国市場に同時に株高へ。日経も棚から牡丹餅。

㌽:ドルをベース

海外投資家は、日本の株式市場に投資する際、為替リスクをヘッジすることでより多くの利益を得ることができる。ドルを円に交換することで得られる利回りは5.8%で、2000年以降の最高水準に近い。また、日本の通貨で株を買えば、2.3%の配当利回りも手に入る。

一般的に株式の変動は為替変動よりも大きいため、株式投資家が為替リスクをヘッジすることはあまりないが、日本銀行のマイナス金利政策により、円売りが絡む為替ヘッジは利益を生むことになる。

4月と5月に日本株を買い越した海外投資家がおり、同時に円は対ドルで約5%下落した。4月には10年で最大となる約5兆円を買い越し、5月には2兆7400億円の買い越しとなった。

TOPIXは同期間に6%以上上昇し、現在は1990年以来の高水準で推移している。

✅㌽:日本 相場観

▧新NISA株:

iFreeNEXT 日経連続増配株指数(資産成長型)

▧銀行株:「底入れのサイン」点灯

三菱UFJフィナンシャル・グループ(FG)、三井住友FG、みずほFGは2023年4~9月期の連結決算で、純利益の合計が前年同期比71%増の1兆8694億円となり、3メガバンク体制が始まって以来の最高益を達成したことが明らかになった。

グローバルな金利上昇の影響により、銀行経営への追い風が強まっており、メガバンクは「金利のある世界」に向けて積極的な動きを見せている。特に海外での貸出金利ざやが拡大しており、三菱UFJは1.33%という高い数字を記録している。国内でも大企業向けの貸出金利ざやは16年1月のマイナス金利導入以来、最大の約0.56%となっている。これらの要因が好決算に貢献している。

▧株式相場に「追い風」

・米株式相場の上昇。

・円安の進行で、企業業績改善期待増す。

・補正予算17兆円規模。

・機関投資家・手口「売り疲れ」

・米長期金利が低下(4.57%@11/3)

▧懸念材料:政治への不信感

・臨時国会の提出法案。

▧株価上昇の持続性には要注意

・外国人の株価先物手口は売り継続

・売り方の買い戻しによる上昇(ショートカバー)

・初動は大幅下落による自律的反発。買い上がるには外国人投資家の現物買い力が不足。

・米長期金利が11/3に低下(4.57%)、円相場が円安⇒円高に転換する可能性。

・円高進行で輸出関連株(トヨタ等)が業績改善期待が剥がれる恐れ

▧企業業績

2146 UT業績向上期待。

6370 栗田工業 堅調な業績。

東京海上が上場来高値 好業績・自社株買い好感

■IV.注目銘柄(投資は自己責任でお願いします)

・6966三井ハイテック業績回復期待。

・7453良品計画業績向上期待。

✅㌽:日本 YCC撤廃

日銀のメインシナリオ.

『変化の兆し』を大切に育てていくべき。賃上げ、デフレ脱却

『臨時オペで予見できるボラティリティ』

「投機は円売り、実需も円売り」

但し「インバウンド需要は為替取引、明確な円高要因」。しかし旅行収支1.8兆円黒字でもDX収支で赤字幅2兆円。

『1%の連続指し値オペ水準の引き上げ』「ゼロ%程度」の長期金利の誘導目標を『0.25%』

来年『2024年4月』に同時解除も

✅㌽:日本 トレンド

◎半導体:工場「建設ラッシュ」の追い風が

〇商社:株価はピークか。割安銘柄だけを10-30%ベンチマークする。

▲DX銘柄:やや好調続行

▲GX銘柄:公共投資、好調続行

〇エネルギー銘柄:2023年は好調から中立へ軟調.

〇電気・半導体銘柄:リセッション影響、但し個別好調.

▲機械銘柄:中国ゼロコロナ緩和で緩やかな上昇 .

〇小売銘柄:内需、インバウンド、リベンジ&まちまち。 薬局, 百貨店

◎素材/科学銘柄:半導体で戻り上昇 .

◎自動車銘柄:半導体不足で前半不調. 円高120円までならGood

〇鉄鋼・非鉄銘柄:銅・ニッケル、部品需要クリーンエネ注目.

✅㌽:日本トレンド2

⇩Matt's Insightに移動

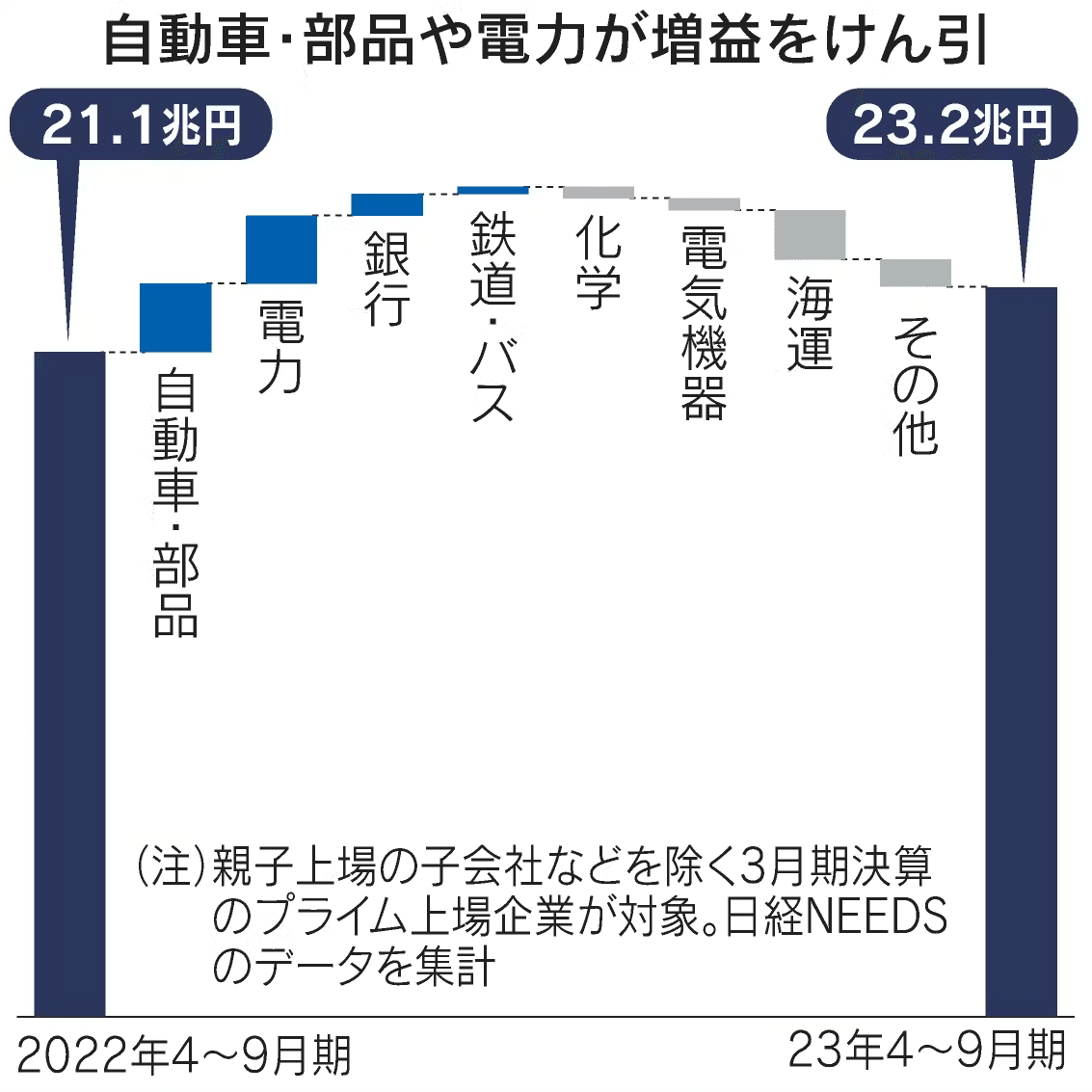

非製造業は8%増益。そのうち「鉄道・バス」は48%増益だ。鉄道やホテル需要が回復しJR東日本や京王電鉄は純利益が4倍超になった。「空運」の利益は8.9倍になり、ANAホールディングスの純利益は4.8倍に増えた。芝田浩二社長は「23年度末にかけて国内線需要はコロナ前レベルに、国際線も8割まで回復する」とみる。

インバウンド(訪日外国人)需要も急回復し、恩恵が広がった。三越伊勢丹ホールディングスは主要百貨店の免税売上高が3.3倍の352億円と、新型コロナウイルス禍前の18年を超えた。オリエンタルランドは東京ディズニーリゾート来園者に占める訪日客割合が13%と20年3月期通期の10%を上回るペースだ。

円安などで業績が急回復する動きがある一方、業種間の明暗も際立った。製造業では中国の景気減速が影を落とした業種も少なくない。「電気機器」は14%減益となったほか、「化学」も28%減益とさえない。

📓コラム

「老後資金はおおむね1億円必要」だが、1億円を全額自力で貯める必要はない。

日本の公的年金は意外と頼れる。老後資金に算入できるのは「退職金」。

1億円達成が可能だというもう一つの理由は、資産形成のための「武器」がパワーアップすること。24年に始まる新しい少額投資非課税制度(NISA)は、生涯を通じた資産運用の効率を飛躍的に高めてくれる。これなら自前で3000万円を用意する「実質1億円」の達成は早まるし、公的制度に依存しない「自力1億円」への道も開ける。

📓中国の流れ

製造業の減速と消費マインドの弱さが景気の足踏みをもたらした可能性

📓💰債券

3か月、2年債の利回りが上昇し、債権価格の下落がどこで止まるかを見つつ、コツコツエントリ。

㌽:中東でリセッション(景気後退)

13日は、中東での武力衝突悪化が世界的なリセッション(景気後退)への懸念を強める中、逃避先としての需要が相場を押し上げた。ただ今のところ、米経済のファンダメンタルズはなお同国債にとって厳しい状況で、供給面も不安材料だ。

㌽:FED利下げの期待が後退し10年物米国債利回りが16年ぶり高水準

米金融当局が再び利上げに踏み切ったとしても、2007年以来の高利回りによる収益を上回るほどの債券の値下がりは生じないと強気派は主張。

ブルームバーグの指数によると、米国債は8月に1.3%の損失を投資家にもたらし、4カ月ぶりの下落に向かっている。

現在の米国債利回りは、恐らく下げの最悪期が過ぎたことを示唆

ただし、政策金利は景気抑制的な水準にあるが、金融政策効果の遅行性により、金利がいつ、どの程度成長鈍化をもたらすかは分からない。弱気派は 全ての投資家が米国債を買いだとみているわけではない。

㌽:需要が供給を上回れば、債券にとってはプラスの傾向

南アフリカ共和国のヨハネスブルクで先週開催された新興5カ国(BRICS)首脳会議における主要議題の一つは新興国市場全体のドル依存を減らすことだったが、債券発行では既にそれが起きつつある。

世界で利回りが数年ぶり高水準に上昇し、新興15カ国の債券がディストレスト水準

新興国のドル建て債発行額は8月に入りわずか14億ドル(約2050億円)と、2021年以来の低水準

新興国市場やフロンティア市場では代替的な借り入れ手段がより主流

プレーンバニラ(シンプル)な債券の供給減少

中国の景気回復の失速や、米国債利回りが世界的な金融危機前以来の高水準に上昇していることも、代替調達先を求める動きに拍車

金融状況の引き締まりにより、借り手と投資家は新たな資金調達手段を模索しています。これにより、政府の借り入れコストを軽減しながら、為替リスクや借り換えに関する不確実性を最小限に抑えることができます。新興国では債券発行が減少し、代替調達先である地域の金融機関や超国家的な銀行、地元市場に焦点が移っています。

✅デュレーション(Duration)のチャンス

歴史的な米国債バーゲンセール。弱気シグナルは脱していないが、その後の価格上昇は以下の通り。

ただしBofAによると、多額の米国債発行や信用状況の逼迫などのその他の要因により、流動性も約1兆ドル減少する可能性が高い。

✅「つなぎ予算」で米国短期債の利回りが債務上限問題再燃

政府閉鎖を回避するため9月30日に成立した「つなぎ予算」では、野党・共和党の保守強硬派が求めていた不法移民を防ぐ国境警備対策を除外。

即時送還措置「タイトル42」

「バイデン氏はこれまで壁を建設しなかった唯一の米大統領だった」

「米国に入りやすくなった」との期待

「(壁建設を)前進させるのにこんなに時間がかかったことを、バイデンは私(トランプ氏)と米国に謝罪するのか」

中米のホンジュラス、エルサルバドル、グアテマラの1人当たり国内総生産(GDP)は3000~5000ドル(およそ45万~74万円)

毎日1万人の移民が北部国境に到達している

米南西部国境での拘束者数は22年から2年連続で200万人を超えた。

結論: 本格化する共和の大統領選候補の指名争いでも移民は争点のひとつだ。

✅ジャンク債が利回り10%も

📓💲為替

『イスラエル長期化次第だが、ドル高は継続か』

節目の150円に近づき、日本政府・日銀による円買い介入への警戒感が高まったことから円買い・ドル売りが優勢だった。もっとも、米連邦準備理事会(FRB)の金融引き締めが長期化するとの見方から円売り・ドル買いも出て、円の上値は重かった。

✅㌽:政策金利差(大きい順):

各国の主張政策金利

CPIインフレ率:3.4%

イエレンOK、神田財務長官 あらゆる選択肢を排除せず 適切に対応

ECB利上げ見送り, 4.5%

ブラジル BCDB(Banco Central Do Brasil) 12.75% , 0.5%利下げ

FED利上げ見送り, 5.5% 11月は5.75%利上げ予想

BOE イングランド銀行 5.25% 据え置き

スイス中銀(Swiss National Bank) 1.75 % 据え置き。も次回利上げ予想

BOJ 日本銀行 -0.10 (10年債利回り 0.71) 据え置き予想

BOC カナダ中銀 5.0% 据え置き予想

RBA オーストラリア中銀 4.10%

RBN ニュージーランド中銀 5.50%

メキシコ BOM(Bank Of Mexico) 11.25%

BCRP ペルー中銀は政策金利を25bp引き下げ 7.25%

BCU ウルグアイ中銀は5obp引き下げ 9.5%

FRB 米国FF金利 5.25% 2回連続据え置き

✅㌽:ドル円 為替介入

委託介入。を代理として銀行にさせている。

今年度の想定為替レート(全規模・全産業)。2023年8月に比べ円安を見込んでいる。

ドル・円が1ドル=135円75銭(前回135円43銭).トヨタは143円に🆙

ユーロ・円が1ユーロ=144円62銭(同140円11銭)

150円台前半程度で円安に歯止めが掛かるか

米国では11/1日の連邦公開市場委員会(FOMC)は2回連続利上げ停止。日本では22日の日銀金融政策決定会合後に結果はほぼ1%容認。

米国FF金利の実質利上げ終了により、ドル円は自然なドル売り、円買い方向へ。

8月末時点で政府は円買い介入の原資となる外貨準備を約1兆2500億ドル(約183兆円)保有している。

「基調的なインフレ率がまだ2%には達していない。短期の政策金利を引き上げにはだいぶ距離がある」植田和男日銀総裁 だ植田和男日銀総裁

「過度な変動に対してあらゆる選択肢を排除せず適切な対応を取る」鈴木俊一財務相や神田真人財務官

但し、現在は政府・日銀が介入準備のために市場参加者に相場水準を尋ねる「レートチェック」の兆候はない。

米国CPIが3.6%以下且つ0.7%付近の臨時オペが無ければ、円高が誘発。つまりドル円は上がればショート。

日米10年債利回りスプレッドが約5.2%も開いた現在は、日銀の為替介入が無駄打ちとなり、むしろ円安を勢いづかせるリスクもある

世界最大の為替ポジションを有する3大CTAの一角を占めるW社

『FEDのターミナルレートの到達11月がドル転換相場』と予測

日銀は2024年中に2回50bps利上げを実施 2024年末は138円を下回る

日銀為替介入「あらゆる選択肢を排除せず」早期YCC解除を見込む

為替介入

●ドル売り・円買い介入の場合、外貨準備における証券と預金の合計約1.1兆ドルがドル売り原資。

●証券に含まれる米国債売却による介入は難しいとされるが、昨年秋は米国債売却で介入実施か。「米国債を米ドルに換金したうえで円を買う」

●前回と同様の手法なら介入規模は少なくとも7兆円前後に、ただ当局が介入を急ぐ公算は小さい。

外貨準備とは、政府や中央銀行が預金や証券、金などで保有する外貨建て資産のことをいう。

・円売りや外貨買い介入に伴って取得した外貨は資産として保有

・円を調達するために発行した政府短期証券は負債として保有

✅㌽:景況

米国金利上昇が一旦停止、ドル円上昇一服。

「円キャリー天国」から円高、条件整う

『円安は進んだが、輸出数量は増加していない』

✅㌽:環境 💲米ドルの背景

💲FOMC、FED来年も金利高確定。ドル円は覆面介入をあと2つ打たないかぎりは,イスラエル情勢悪化がない限りは、ドル買い+円買い(リスクオフ資産んへ資金流入)で、160円はブレイクできないか💲

円は対ドルで1ドル=150円00銭近辺に下落する場面があった。150円台への下落は10月3日以来。ただ、その直後には149円60銭近辺まで急伸した。米長期金利が上昇基調にあるのを背景に日米の金利差を意識した円売り・ドル買いが出たものの、日本の政府・日銀による為替介入への警戒感が円買い・ドル売りを誘った。

2024年以降の見通しはやや引き上げ

コアインフレは今年分引き下げも、2025年まで2%を上回る状況続く見通しは不変。

米経済は堅調。GDPは来年減速も見通し自体は引き上げ方向、失業率見通し引き下げ。FEDの利上げ効果あり。

金利差と変動率。この2つを合成すれば、今が円キャリー取引「指数は0.6超が定着」

(指し値注文・リーブオーダー)ドル買い、押し目待ちの輸入企業 円安促す指し値注文。130から135円

焦りのドル円買い

「市場参加者の予想に反して大幅な円安が進行するなか、ドルを買い遅れてしまった輸入企業は多い」

相場が円高方向に振れても、輸入企業によるドル買い・円売りがすかさず入るため、円相場は円安方向に再び押し戻される。投機的な円売りが活発になった22年とは様子が異なるものの、輸入企業によるドル需要は市場心理に関係なく発生するため、円相場を押し下げる力は大きい。

4月以降緩やかに円安に進むなか、同じようにリーブオーダーも円安方向にシフトしている。輸入企業は相次いで目線の修正を迫られている状況だ。

👉ドル円

BoA顧客は「円キャリー取引」為替取引の動機は20%(8月の11%から上昇)。一方「米景気後退リスクをヘッジする円買い・ドル売り」(14%)も。

🔳 購買力平価(PPP)では、消費者物価指数(CPI)ベースのPPPは108円

実勢相場(約148円)は過小評価されている状況

CPIベース:108円

企業物価指数PPIベース: 90円

PPP輸出物価指数ベース:108円

PPPとドル円相場が乖離したことは歴史的にも類例がない。あえて現在に近い状況を見出すとすれば、1980年代前半のドル高局面が挙げられる。言わずと知れたボルカー元FRB議長の連続利上げの時代であり、これに伴うドル高が1985年のプラザ合意まで持続した。

PPPとは為替レートを考える理論の一つで、モノやサービスの値段を基準とした為替レートのこと。リンゴ1つが日本で100円、米国で1ドルであれば、購買力平価は1ドル=100円になる。デフレの場合、購買力が増すので円高に振れやすい。

ドル/円相場の続落を受け、円安局面の終焉を唱える声が強まっている。購買力平価(PPP)を見ても、消費者物価指数(CPI)ベースのPPPは108円と、実勢相場が過剰な円安だとする見方も根強い。

もっとも、PPPを反映した水準にまで円高が進むためには、円安による輸出数量の増加と、それに伴う貿易黒字の拡大、そして実需の円買いが不可欠だが、円安による輸出数量の増加という経路は機能していない。

日本のデフレが終わったのであれば、PPPも円安・ドル高方向に修正される可能性がある。「実勢相場が過剰に円安なのではなく、PPPが過剰に円高だった」との視点を無視するべきではない。

『円安が進んでも輸出数量は増えていない』

「円高の歴史はデフレの歴史」に終止符か

日本のデフレからインフレに変わったならば、PPPもこれからは少しずつ円安・ドル高方向へ修正されていく可能性がある。

「修正されるのは実勢相場ではなくPPP」

ということであり、これまではそれほど注目されてこなかった。

これまでの「インフレの米国」と「デフレの日本」というPPP計算上は圧倒的に円高が正当化されやすい構図。貿易黒字もあって実際に円高は進んできた。しかし、”人手不足”を背景として”賃金上昇”が当然になる社会において、この「PPPが円高」構図も徐々に変わってくるだろう。

㌽:センチメント USD

強弱:

結論:

㌽:センチメント EUR

強弱:強気な見方を再確認するには、ペアは200日と100日のSMAを1.0765近くで維持する必要があり。

結論:EUR/米ドル 木曜日にCPI減速で、それまでのトレンドの引き戻し

強弱:

結論:

締める必要はありませんが、切るには早すぎます。ECBはいつまで休止を続けるのでしょうか?

㌽:センチメント GBP

強弱:強気

結論:初期抵抗は1.2450 / 1.2460と予想。00日間の単純な移動平均に向けて潜在的なラリーの基礎を築く

㌽:スイスフラン

強弱:

結論:

スイス中銀は21日、政策金利を1.75%で維持すると発表した。市場では利上げを続けるとの見方が優勢だったため、6会合ぶりの利上げ見送りは驚きを与えた。1ドル=0.89フラン台後半で推移していたフランは0.90台後半まで急落した。

英イングランド銀行も同日、事前予想に反し15会合ぶりに利上げを見送った。英ポンドは1ポンド=1.23ドル台半ばから1.22ドル台前半まで下げた。

両国ともインフレ率の低下や安定が前よりも見通しやすくなったためだ。予想に反する形でいったん利上げをストップしたことから「利上げサイクルの終了を意識する投資家が増えた」

㌽:センチメント AUD

強弱:

結論:

㌽:NZD

強弱:

結論:

㌽:CNY

強弱:

結論:

中央銀行の主要なベンチマークを追跡します。FRBによる急激な金融引き締めは、中国の政策当局者による緩やかな金融緩和とは対照的である。中国でディスインフレまたはデフレが起こり、米国でインフレが持続する可能性を考慮すると、FRB金利が長期間にわたって高水準に留まる一方で、人民銀金利は低下する可能性があると考えられる。この傾向が続く可能性があり、人民元に下落圧力がかかることになる。

持続的な余剰

次のグラフは中国の経常収支、特に物品と旅行の貿易収支を扱っています。歴史的には、中国の持続的な経常黒字と財貿易黒字が通貨価値を支えているが、こうした傾向は逆風に直面している。

純資金流出が続いている

次に、資本収支に影響を与える純資金フローに目を向けます。過去 5 暦年にわたる為替レートの推移をグラフ化し、為替レートとの関係がある場合にはそれを観察します。

中国からの純資本流入は時間の経過とともに人民元に影響を与えているようだ。最近では、2022年以降、株式と債券の両方で純資金流出が発生しており、これも人民元の上昇を阻害するFRBと人民銀行の通貨乖離の影響を受けている。

最後に、「不可能な三位一体」に目を向けます。これは、独立した金融政策、固定(または少なくとも安定した)為替レート、資本規制の不在という 3 つを国が同時に持つことは決してできないと主張する通貨概念です。もちろん、中国は資本規制を通じてマクロ経済の枠組みを管理し、USDCNY為替レートの取引範囲を管理しています。

大まかに言えば、このグラフは、2014年末(2015年の大規模改革と2016年のSDR導入前)、2018年のトランプ貿易戦争時代、そして現在という3つの時点における三位一体の構成要素を測定している。

右側の軸のスコアが高いほど、通貨の独立性が高く、通貨がより安定し、資本移動の障壁が少ないことを示します。

2014 年以降、資本の流動性はさらに高まりました。経済的独立を維持するには、「不可能な三位一体」の論理は、何かを与える必要があることを示唆しています。したがって、通貨は一般的に不安定になっています。

㌽:リラ

強弱:

結論:

リラ安、金利上昇、株高が続く=インフレ懸念くすぶる

イラク、ドルの現金引き出しと取引を来年1月に禁止

トルコ中銀総裁、就任後初の海外投資家会合を開催

㌽:ペソ

強弱:

結論:

中南米で金融緩和広がる、ペルーとウルグアイも利下げ

ペルー中銀は政策金利を25ベーシスポイント(bp)引き下げ7.25%

ウルグアイ中銀は50bp引き下げ9.5%

📓☮暗号資産

ビットコインの手数料高騰も目先では材料視。

自民党web3PT、仮想通貨取引の税制などに関する提言を公開

北朝鮮が「高度な」サイバー攻撃、22年は過去最高の暗号資産1320億円以上窃取

BTCの手数料の移動平均線90MAと年平均を宇和抜けている状況から、からみると需要は増加

ETFブラックロック申請 コモディティかへ

2016年と2023年と同じ上昇トレンド

㌽:BTC

BTC価格は3万7千ドルへ

ビットコインを使った上場投資信託(ETF)が登場するかもしれません。最大の資産運用会社や他の金融機関が米証券取引委員会(SEC)に承認を申請し、承認されることを待っています。ETFは、投資家から集まった資金を株や債券などに投資して運用するもので、ビットコインETFが出現すると、これまで控えていた投資マネーが大量に流入する可能性があります。

金のETFは市場が拡大し、取引が活発になり、金価格が4倍になりました。現在、東京証券取引所にも複数の金ETFが上場しています。米国ではブラックロックのほか、他の金融機関もビットコインETFを申請しています。フィデリティは「無視できない規模の顧客が、ビットコインの所有を欲しているため」と申請したと説明します。

📓🌐グローバル市場 & 👥新興国&フロンティア市場(FM)

㌽:新興国投資に銘柄、ETFついてマガジンにまとめました。

📓🌽コモディティ🍓

コモディティ価格は、中東紛争によるBricks+減産延長、天候とロシアのドローン、そして米戦略備蓄次第。

《まとめ》

📓🌽コモディティ🍓トレード戦略

㌽:コンテナ価格

多くの造船業者は、海運需要が鈍化しており、料金に引き下げ圧力

大西洋の需要が鈍化し11月8日までの週も運賃は下落。

ブラジル:南大西洋では、記録的なブラジルの輸出が鈍化。

北東アジア航路の運賃はトン当たり40.90ドルから40.10ドルに軟化したが

米国湾岸-北東アジア航路の運賃はトン当たり55.50ドルから55.10ドルと横ばい

明らかな要因の 1 つは、パナマ運河に対する新たな制限

南大西洋では新たな引き合いが不足し、料金に圧力

パナマ運河への制限の影響

ガトゥン湖の貯水池は改善されておらず、中米では長引く干ばつにより降水量が41%減少した後、貯水池の高さは約80.5フィートのままとなっている。

11月8日からは通常の水準の3分の1となる1日あたり24隻という船舶制限が発効したが、2月までにはさらに18隻に削減される予定だ。

船舶は代替航路の模索を余儀なくされるため、制限期間の延長が料金を下支えする可能性がある。

コンテナ船の世界の輸送能力は23年に前年比8%、24年に7%それぞれ拡大する見込み。

下落の最大の要因は供給過剰だ。2020年からのコロナ禍で家具やIT関連商材など巣ごもり特需によって需給が逼迫した際、コンテナ船会社は新造船の発注を増やした。今年に入り、当時発注された船の竣工が相次ぎ、輸送能力が急増。

米国向けでは、22年夏からの小売りの過剰在庫がいまだに解消されず、輸送需要が弱いという。「船社間で値下げして荷物を奪い合っている状況」

㌽:石油市場の動向

インフレ疲れの米、ガソリン再高騰。

石油化学製品の基礎原料ナフサ(粗製ガソリン)が、アジア市場で半年ぶりの高値圏

NY原油:90ドル突破。世界経済減速も中国経済対策への期待広がる。

原油高や米金融引締めの長期化観測を受けて、米債券市場で長期金利が上昇。

ナフサ価格の上昇は原油高が理由だ。指標となる北海ブレント先物相場は1バレル90ドル台と、1カ月で1割強上昇した。サウジアラビアとロシアが12月まで自主減産を続けるとの方針を受けて、逼迫感が強まるとの見方が強まった。

イスラエル地上戦に加えて、ホルムズ海峡は世界の原油供給の約2割が経由する。供給不安が生じれば、1バレル90ドル弱の原油価格が「110〜120ドルもありうる。それがインフレを押し上げるショックとなって金融市場の変動性を高めかねない」

NY原油上昇、90ドル台 中東緊迫化・米在庫積み増しも. 物理的な供給には直接的な影響はありませんが、危機が展開するにつれて市場は緊張状態が続く。

現需給の引き締まりとは逆に、WTIの水準は低いまま放置されており、サウジもそれを認識しているようだ。サウジは原油先物価格に疑問を抱いており、需給を正確に反映していないという不信感がある。

『供給は良いが、需要は弱い』

OPEC+減産により生産余力が増加、積みあがっている。

米国では石油需要が減少し、製油所の稼働率も低下している。ガソリン価格は一時的な高騰から落ち着きつつある。一方、オクラホマ州クッシングの在庫量は2000万バレルを下回る水準に近づいている。クッシング在庫は市場関係者の注目を集めており、相場に影響を与えやすい。中国の景気不安など外部要因もあり、需要面にはまだ不安が残っている。だ不安が残っている。

今年と来年の世界の供給量の伸びは、日量150万バレルと日量170万バレルであり、OPEC+以外の生産国が大半を占めている。OPEC+圏に関しては、イランが米国に次ぐ世界第2位の成長源にランクされる見通しであるにもかかわらず、今年の供給情勢は縮小の見通しとなっている。OPEC+は2023年第4四半期の原油需要を日量130万バレル下回る可能性があるため、自主減産により石油市場は赤字が続くと予想されている。1月に追加削減が解消されれば、残高は黒字に転じる可能性があり、在庫の補充に何らかの形で寄与することになるだろう。観測された世界の石油在庫は8月に6390万トン減少し、原油は10230万トンもの大幅な減少となりました。

米国原油採掘の猶予が急上昇。つまりいつでも稼働して価格を下げる事ができる。クッシングの歴史的な低水準に近づく備蓄量は更に減少している。

㌽:SAF 再生航空燃料

コスモエネルギーホールディングス(HD)傘下のコスモ石油や日揮HDは24年度、大阪府堺市で国内初となるSAFの商用生産を始める。年間生産量は約3万キロリットルを見込み、ジェット燃料にSAFを最大5割混ぜて、国内空港に出荷する。

丸亀製麺の廃食油はSAFの原料となり、トリドールHDは25年から堺市のプラントに供給する。廃食油1リットルからSAF約0.8リットルつくれる。

英シェルや仏トタルエナジーズなど石油メジャーもSAF関連事業の拡大を急ぐ。シェルはSAFを含むバイオ燃料を年82万トンつくる施設をオランダに建設中だ。廃棄物を原料として25年に生産を始める。米デルタ航空やJALとSAFを供給する契約を結んでいる。トタルはSAF原料の調達でENEOSと連携する。

JALとANAによると、アジア圏のSAF市場は2050年に約22兆円に達する見通しだ。三菱総研の福田主任研究員は「日本のエンジニアリング会社や重工メーカーが製造技術を磨けば東南アジアなどにも展開する余地がある」とみる。

巨大市場を巡って、大手商社も相次いで参画する。三井物産は26年にもポルトガルでSAFの生産を開始。国内でもコスモ石油と共同生産を検討している。出資する米スタートアップの技術を使いエタノールからSAFの製造を目指す。三菱商事はENEOSと事業化で提携する。伊藤忠商事は富士石油とSAF原料の調達で連携を模索する。富士石油の山本重人社長は「廃食油を自社で全部集めるのは現実的ではない」と話す。

㌽:天然ガス

ハイライト:

北東アジアのアセスメントされたスポットLNG価格JKMは、イスラエルとハマスとの紛争の激化並びに豪州でのストライキに対する懸念が再浮上したことにより、需要は弱いものの前週の16ドル後半から10月20日には18ドル後半まで上昇.

欧州は、東での紛争やBaltic-Connectorパイプラインの操業停止にもかかわらず、在庫高や比較的温暖な気候のためファンダメンタルズが安定。

米国ガス価格HHは米国天然ガス在庫は3,626Bcfと前週比97Bcfの増、前年同時期比9.0%の増、過去5年平均比5.1%の増で安定。

シェブロン・オーストラリア、労働者が労働協定を締結。同社のゴーゴンおよびホイートストンLNG施設での10月19日からの争議行為を回避した最近の労働組合との大筋合意を受けて、企業協定案の投票が10月26日開始。

欧州ガス価格TTFは、前週末の16.7ドルから、中東での紛争やBaltic-Connectorパイプラインの操業停止にもかかわらず、在庫高や比較的温暖な気候のためファンダメンタルズが安定。TTFは、10米ドル付近で推移。

一方欧州ガス価格TTFは、豪主要LNG輸出基地でストライキが開始されると、11米ドル台に乗せた。その後豪ストライキの本格実施やノルウェー主要ガス田トロールのメンテナンス延長やその他ガス田の操業停止が生じたが、豊富な地下ガス貯蔵量や需要の停滞により価格上昇は比較的抑えられ、9月26日時点で12.2米ドルとなっている。

供給面では、ロシアに代わってノルウェーがEU最大のパイプライン経由の天然ガス供給国となったのに加え、米国産を筆頭に液化天然ガス(LNG)の輸入も急増した。一方ノルウェー主要ガス田にてメンテナンスの延長が発表されると再び上昇。

米国ガス価格HHは、米国Freeport LNGで一時フィードガス供給量が減少したが、HHへの影響は比較的軽微

米国エネルギー情報局(EIA)は、9月12日発表の短期エネルギー見通しにおいて、ヘンリーハブ・スポット価格を2023年平均で2.58米ドルとし、2024年平均は3.24ドルと予想している。同レポートにてEIAは、夏季における天然ガス消費量の伸びが2023年消費量の増加につながっており、通年平均89.7 Bcf/d、対2022年比1%の増加と予想し、記録的水準を記録した2022年平均消費量の88.6 Bcf/dを上回るものとしている。

天然ガス、アジア需要拡大に懸念も…

根拠は欧州の天然ガス在庫率の高さ。例年、冬場の需要期に備え夏ごろから備蓄を始め、秋にピークを付ける。ロシアの侵攻後は在庫不足が表面化したが、今年は10月18日時点で全体の98%が埋まっている。冬場の気温次第の面はあるものの、差し迫った需給逼迫は回避できるとの予想が多い。

市場の不確実性

主要な消費地である欧州の供給不安が薄らぐ一方、世界を見渡すと。。。

中国の需要が増える見込みです。中国の国家エネルギー局によると、23年の天然ガス消費量は前年の1.2%減から5.5〜7%増加する予測です。ゼロコロナ政策の解除により、輸送や暖房用の都市ガス需要が増えます。また、発電所の利用も伸びるでしょう。アジア全体でもLNGの輸入増加が懸念されています。米エネルギー情報局(EIA)によると、23年と24年における世界のLNG輸入基地の能力拡充のうち、アジアが52%を占めます。フィリピンとベトナムは23年に初めてLNG輸入を始めました。LNG輸入基地の整備は世界的に進んでいます。

産ガス国である米国などでもLNG輸出能力の拡大が進んでいますが、プラント建設の遅れや事故などにより、需給バランスが乱れる可能性もあります。欧州の天然ガス価格は1メガワット時当たり50ユーロ前後です。

昨年夏のピーク(340ユーロ強)と比べて大幅に低下しましたが、ハマスとイスラエルの衝突などによる供給不安の影響で、前月末の40ユーロ弱から大きく上昇しています。欧州の相場は日本のLNG輸入価格にも影響を与えます。今後も天然ガスの供給状況に注目が必要です。

㌽:ゴールド

「safe haven」(安全な逃避先)

㌽:中国のゴールド爆買いがやや下がった。BRICS+デジタル通貨の裏付け

基本環境

米国のインフレ統計の影響で金価格が下落

長期国債利回りがフロントエンドを上回った

物価債TIPSが上がる間は上がりにくい

だが有事、中東情勢の緊迫化が影響で金の価格が最高値

ニュース

9月は世界の金ETFからの純流出が続き、連敗は4カ月に延長された

北米で上場されているファンドからの資金流出が続き、その後に欧州が続いたが、アジアでは引き続き資金流入が続いた。

全体として、金利が「長期にわたって高止まり」するという投資家の期待が強まり、西側市場での投資が減少した。

対照的に、アジア(中国と日本が最も貢献)のファンドには7か月連続で資金が流入し、9月には2億9,900万米ドル(+5兆)を集めた。資金提供者による促進努力の増加、現地の金価格の高騰、現地資産の継続的な低迷を背景に、中国は同地域への資金流入を牽引。

年初来、保有資産は 5% 以上減少しましたが、2023 年の金価格高騰の緩和効果により、運用資産総額 (AUM) はわずか 2% 減少しました。

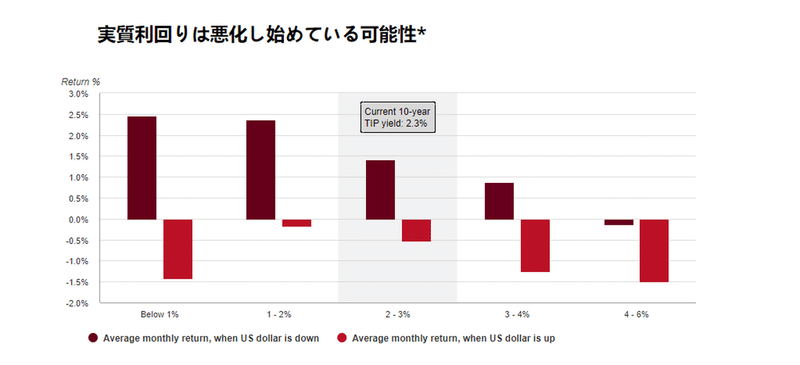

米国債主導で利回りが上昇している。歴史的に金と密接な関係にある米国の10年物TIPS利回りは、15年ぶりに2.3%を突破した。これは、米ドルの上昇と相まって、金にとって困難。

一方中東紛争により一気に市場にゴールドへの資金流入が

有事のゴールド。株価下落と一緒に下がるが、早くに戻る。

金ETFデータは、EUのETF爆買い。

サンフランシスコ連銀総裁のメアリー・デイリーは、中央銀行にはまだ「やるべきことはまだある」と述べた。したがって、金融市場が次の利下げサイクルを遅らせる中央銀行にますます注目していることを反映しているため、長期国債金利が最も上昇したのは驚くべきことではない。反法定通貨である金は、当然のことながらうまくいきませんでした。

㌽:銅

中国の高炉稼働率は9月中旬で”93%”と、8月末時点の”92%”から微増で限定的

中国不動産建設の減少にもかかわらず、需要はインフラと製造業、特に自動車製造によって支えられている

中国の生産増加と不動産セクターの需要低迷により国内市場が低迷

中国の第4四半期も価格はレンジ内にとどまると予想している。明るいマクロ経済センチメントと減産期待に支えられる中、国内価格と輸出価格は8月中旬から乖離。

2023年に中国政府による規制がなければ、生産は比較的高い水準にとどまる可能性があり、輸出は引き続き中国鉄鋼の信頼できる販路となるだろう。

中国の輸出業者は「インドと中国の HRC 価格のスプレッドが良好」なためインドに鉄鋼を輸出する機会を模索

建設・不動産セクターが低迷する中、アジアの鉄鋼価格は第4四半期に生産規制の緩和と中国の現地消費の低迷により圧力を受ける可能性が高い一方、モンスーンシーズン後のインドからの輸入需要の増加は限定的な下支えとなるだろう。

中国政府が工場の生産量を制限しない限り、来四半期には十分な鉄鋼供給が見込まれる可能性があり、こうした大量の鉄鋼量を補うのに十分な国内需要がある可能性は低い。市場センチメントは8月初旬の生産義務に関するニュースによって上昇したが、第3四半期の終わりにはそのような兆候は減少した。

LMEと上海の需要はかなりよわい

日本は依然として主要なスクラップ輸出国である

アジアのスクラップ価格は第3四半期もレンジ内で推移したが、これは海上需要の不足が日本の工場が高値で購入することでバランスがとれており、この傾向は第4四半期まで続く可能性が高い。

同国は依然として東アジアへの鉄スクラップの主要な供給国であり、韓国の8月のスクラップ輸入量の61.6%を占めている。6月には日本の対台湾輸出額が3年ぶりに米国からの輸出量を上回った。

日本の鉄鋼メーカー東京製鉄は、海上市場との価格競争力を維持することで、国内の鉄スクラップ輸出を削減しようとしている。ベトナムや韓国など日本産スクラップの主要輸入国は、代わりに国産原料に目を向けている。

ロンドン、上海の在庫は調整中。

㌽:アルミニウム

中国のグリーンセクターがアルミニウムへの需要を高めている.

中国のNEV生産は今年最初の8か月で年間37%以上増加し、544万台に

中国のアルミニウム生産量は9月に過去最高を記録

中国のアルミニウム価格は、年間のほとんどを通じて世界価格よりも堅調に推移している。ロンドン金属取引所(LME)のアルミニウム価格は今年に入って8%以上下落している一方、上海先物取引所(SHFE)の価格は年初から1%以上上昇している。中国のアルミニウム需要は、期待外れの経済回復にもかかわらず、グリーンセクターからの需要が高まる中、年間を通じて堅調だ。

㌽:プラチナの動向

長期視点では、政府援助や支援策があれば燃料電池自動車の普及が広がり、自動車のプラチナ需要前年比12%増の 101.2トン、2035年までに186.6トンにまで達する可能性もある。

過去のプラチナ価格は世界経済の拡大期に上昇し、世界経済の混乱や実需の減少により下落した

プラチナ価格は米国の金利動向や世界経済の動向、実需の動向により変動する 景気回復や脱炭素の推進によりプラチナ価格が上昇する可能性がある

米国金利の上昇や世界経済の減速により下落する可能性がある

㌽:🌽コーン

中国、トウモロコシも「脱・米国依存」も豊作で需給緩む、下落か。

収穫圧力が再びトウモロコシ市場を支配しており、特に黒海からの国際競争が小麦に不利益をもたらしている。両製品とも、中国から新たな購入意欲がないことにも苦しんでいる。

中国国は世界第2位のトウモロコシ生産国。

しかし価格は下落。背景には、世界首位の消費国である中国の購入減。

23〜24年度の米国産トウモロコシの生産量は16〜17年度に次ぐ、過去2番目の豊作。低調な輸出と相まって需給は一段と緩みやすい。

アメリカ市場

農務省が米国で記録的な収穫量を発表したことを受け、トウモロコシは前日から始まった下落傾向を続けた。その結果、シカゴ市場では価格が新安値を更新し、テクニカルな売りを促した。

小麦自体も黒海原産との激しい競争の影響を受けており、トウモロコシの下落傾向に追随した。

大豆だけがこの弱気ムードに抵抗し、わずかに持ち直している。中国による最近の米国産大豆購入の波による短期的な支援の増加や、ブラジルの播種に不利な気象条件を考慮すると、同社はより多くの短期支援の恩恵を受けている。南部では雨が多すぎる一方、中心部では暑くて乾燥した天候が続いています。

金曜日、農務省は米国産大豆104万4000トンを中国に、66万2500トンを目的地不明に一回限り売却すると発表した。

ブラジル

トウモロコシの国際指標である米シカゴ商品取引所の先物価格が下落し、2年9カ月ぶりの安値圏にある。世界首位の消費国である中国で、ブラジル産の輸入が急増し米国産の存在感が低下。米国では2023〜24年度は豊作が確実視されていることも相場を下押ししている。

欧州委員会

欧州では2024年の収穫に向けて作付面積の問題が議論されるようになり、ブラジルの悪天候の問題も同様だが、事業者らは主に短期的な市場状況に焦点を当てている。つまり、黒海での競争の重みと、先週金曜日に主導権を握った農務省の弱気な報告書の結論が重みとなり、ユーロネクストの全商品の下落で終わった。

中国がブラジル産シフトを進める理由

豊作に伴ってブラジル産の価格競争力が増したこと。

中国が食料安全保障を高める目的で輸入国を多様化する動きが影響

8月の米国産の輸入量は24万トンと150万トン弱だった22年8月から83%減少した。一方、22年8月はゼロだったブラジル産の輸入量は58万トンに膨らんだ。23年9月の輸入量は28日時点でブラジル産が122万トン、米国は7万トンと差が広がる。

8月の米国産の輸入量は24万トンと150万トン弱と83%減少一方

22年8月はゼロだったブラジル産の輸入量は58万トンに膨らんだ

23年9月の輸入量は28日時点でブラジル産が122万トン、米国は7万トンと差が広がる。

中国はトウモロコシの輸入で22年末までは米国とウクライナの2カ国にほとんどを頼っていた。これが米中対立の深刻化やロシアのウクライナ侵攻の長期化を機に、両国への輸入依存を減らす方向に舵(かじ)を切った。

㌽:小麦

ロシア、11月9日から14日まで小麦とトウモロコシの輸出税を引き下げ、大麦はゼロに据え置く

ロシア政府は11月9日から14日までの週、小麦とトウモロコシの輸出関税を引き下げる一方、大麦に対する税金はゼロのままとした、と農業省が金曜日の公式通知で発表した。

小麦の輸出関税は393.70ルーブル/トン引き下げられ4,529.7ルーブルとなり、これは中央銀行の公式為替レート(1ドル93.17ルーブル)に換算すると48.62ドル/トンに相当する。

モスクワ取引所が公表する基本7日平均指数は1ドル下落し、252.2ドルで落ち着いた。

トウモロコシの輸出関税は326.8ルーブル/トン減少し、1,291.20ルーブル/トンまたは13.86ドル/トンとなった。

モスクワ取引所の平均指数は190.40ドルで、前週比1.20ドル安となった。

最後に、大麦輸出関税はゼロのままであり、指標指数は0.70ドル下落して165.40ドルとなった。

ウクライナの週間穀物輸出量は8%増加、75万8000トンが申告された

トウモロコシと大麦の指数を計算する際には、現在、カスピ海の港に加え、アゾフ海と黒海の港で積み込み登録された取引が考慮されています。

一方、ロシア政府は、輸出業者が支払いに特別ルーブル口座を使用できる輸出商品のリストを承認した。

これにはトウモロコシ、小麦、大麦、大豆、ミールス、ベゴイルが含まれ、11月1日から発効する。

㌽:砂糖

インド・マハーラーシュトラ州の砂糖生産量、8月の乾燥により4年ぶり最低水準に落ち込む見通し。インド最大の生産州であるマハラシュトラ州の砂糖生産量は、ここ数年で最も乾燥した8月に続いてサトウキビの収量が減少したため、2023/24年作物の生産量が14%減少し、4年ぶりの最低となる可能性が高い。業界および政府関係者が水曜日、ロイターに語った。

生産量の減少は食料インフレをさらに加速させ、ニューデリーが砂糖の輸出を許可するのを妨げ、すでに10年以上で最高値に近い世界価格を下支えする可能性がある。

米国の砂糖生産見通し、ルイジアナ州の干ばつで削減-農務省。2023/24年のルイジアナ州(約 45%)の予測を18%削減し、わずか168万トン。

エタノール需要

㌽:綿花

米国テキサスは

南部の熱波はテキサス州の綿花など他の作物にも被害を与えている。

生産量の変化と輸入見積もりの減少により、供給レベルの重要な指標である使用在庫比率は8月の15.2%から13.5%に低下した。

パキスタンの洪水から、ずっと上がってる

綿花は農産品市場全体の中では相対的に市場規模が小さい銘柄です。このため、農産品市場全体が物色される動きが強まり、さまざまな投資家からの資金流入が加速した際、市場規模の小ささが一因となり、一時的に価格が急騰したと考えられます。

«----+----+--プライム--+----+----»

《 Matt's Insight:研究銘柄》

🟩セクタ:金融、半導体、-60%以上下落テック

🟧目先と短期:パルプ、金、自社株、配当個別物色

🟦中長期:エネ、素材、高配当、公共投資

✎︎____standbymeonline______

┃研┃究┃銘┃柄┃┃ ~Matt's Insight~

相場が非常に変動が大きいので、最新分析はビデオをどうぞ❣

~~~~~~~~~~~~~~~~~~~~~~~~~

短期継続、中期ポジション、ETFや積み立て銘柄は以下バックナンバーをご覧ください。

見本

㌽:出遅れ&要チェック

㌽:米国 中型株

では、良い一日を。 🤭

#経済 #ブラジル #ロシア #インド #中国 #南アフリカ #brics #日本 #アメリカ #資源 #株 #etf #米国株 #エネルギー #gafam

#資産運用 #投資初心者 #株式投資 #米国株 #日本株 #ETF #香港 #日経255 #米国株 #今日のピックアップ銘柄 #ダウ #PostPrime #マット #standbymeonline

もし記事を気に入っていただけましたら、サポートをおねがいします!