私の株式選別方法ーソシオネクストの24/3 1Q決算のポイント

2023/07/28 ソシオネクストの24/3 1Q決算が発表されました。

大切なところだけピックアップしましたので、参考にご覧くださいませ。

1Qコンセンサス過達

営業利益

コンセンサス 7301

実績 10109

10109/7301=1.384 ⇒38%過達

過達となった理由

2020年3月期以降7nm以細のデータセンター/ネットワーク、オートモーティブなどの注力分野においてカスタムSoC商談を獲得してきていると、その一部において開発が完了し量産段階に移行していることから、売上水準の拡大に寄与してきており、特に先端テクノロジーでの製品売上が増加しました。

順調な商談獲得と、7nm以下の先端半導体の開発も進んでいますね。

営業利益率の上昇が素晴らしいですね。しかし、PTSの反応がいまいちですね。。

為替前提が変わってきましたので、140円で通期予想をしてみます。

3.5*(140-115)=87.5億円

ガイダンス 30195

(22500+8750)/30195=1.034⇒3.4%過達予想へ

コンセンサスは、為替を完全に織り込んでいますね。

2Q以降の上方修正に期待です。

総合評価は、ポジティブ⇒ニュートラルです。理由は、将来予想が記載されていないためです。(下記参照)

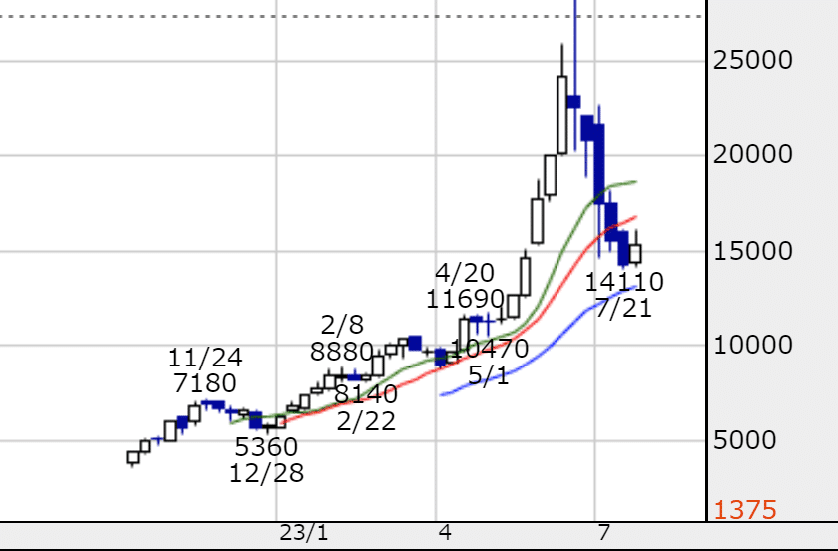

ソシオネクストの週足です。

以下資料

商談獲得金額及び商談獲得残高に関する注意事項

商談獲得金額及び商談獲得残高の算出には、当社による将来の予測や主観的判断が相当程度考慮されています。これらの予測や主観的

判断には、量産される製品の販売全期間及び受注が中止される可能性に関する見込みの他、開発計画、開発コスト、NRE売上、製品単価

及び将来の製品の販売数量に関する仮定及び見込みが含まれます。製品の販売数量は、顧客から提示された初期的な数量見込みの他、

顧客との過去の取引履歴に基づく当社独自の予測、第三者による市場データその他の情報を基礎として判断したものですが、製造委託先の

受注制限など製造キャパシティによる制約は考慮していません。売上高の分析や商談獲得残高を定める際、当社は、それぞれの顧客需要が、

短期的な在庫の積み増しによる特需、又は、足許の潜在的な需要を反映しないその他の活動による特需に該当するかどうかを考慮しています。

当社は、それぞれの顧客需要が特需に該当するかどうかは、当該需要に関連するさまざまな要因を考慮して、当社独自の判断に基づいて、案

件毎に決定しています。よって、当社が特需であると判断する金額が、この資料において当社が特需とは何かを説明している定義に必ずしも当

てはまらない場合があります。当社は、商談獲得金額を長期的な売上傾向を評価、分析するための指標として活用することを意図しているため、

特需は当社商談獲得残高から除くことが適当であると考えています。特需に起因する当社の売上高は、長期的な需要の前倒しに伴い短期的

に膨らんだ需要とみられるべきであり、これら売上高は、当社の過去業績推移や将来トレンドを分析する上で、重視されないことが適切であると

考えています。当社は将来、商談獲得金額の算出方法を変更する可能性があり、また、過去にも変更しています。それゆえ、期間毎の直接的

な比較は、中長期的なトレンドを示す以上の意味を有しない可能性があります。商談獲得に関する情報は、当社の管理会計に基づき算出さ

れ、経営陣による業績の評価及び戦略・計画の立案のために内部的に作成されているものです。当社は新しいビジネスモデルの下では限定的

な期間しか事業を行ってきておらず、かつ、当社の事業では商談獲得から製品売上の計上までの期間が長いため、当社の事業及び将来の見

通しを評価するための財務情報は限定的であり、当社の過年度の業績は今後の業績を判断する情報としては不十分である可能性があります。

本資料ではあくまで参考情報として商談獲得に関する情報を記載しています。したがって、本資料に記載された商談獲得に関する情報について、

過度に依拠することのないようご注意ください。