私の株式選別方法ーイリソ電子のPEG計算

トレーダーズWEBにて、イリソ電子が取り上げられていましたので、

紹介します。

以下記事より引用

業績ターンアラウンドを予想、成長シナリオ復活へ、大和が「3(中立)」→「2(アウトパフォーム)」、目標株価3500円→6000円

大和証券がレーティングを「3(中立)」から「2(アウトパフォーム)」へ、今後1年程度の目標株価を従来の3500円から6000円へ引き上げた。

自動車向けが約8割のコネクタメーカー。独自構造のフローティングコネクタ(接点端子に可動バネ部を設けることにより基板への搭載位置ズレや振動を吸収するコネクタ)を強みとする。18年3月期をピークに低迷していた同社の業績がターンアラウンドを迎えていると考える。24年3月期は6年ぶりに過去最高営業利益を更新し、中期増益トレンド入りできるのではないか。ここ数年は半導体不足等により自動車生産台数が低迷していた上、材料高・物流費高・コロナによる自社工場のロックダウン等のコストアップが業績を押し下げていた。これに対して、コストアップの価格転嫁を開始した上、これまでは各工場単位でできることに止まっていた合理化も、設計変更や物流見直しなども含めた全社レベルの取り組みに変更。コスト増や売価ダウンを値上げと合理化で吸収できる体制になってきたようだ。また、直近では半導体不足も解消に向かい自動車生産台数は回復してきた。業績低迷中も年率7~8割のペースで伸びていた牽引役の電動車パワートレイン向けの売上構成が2割を超えてきたことも増収を後押ししよう。輸出入のバランスが取れており為替変動の営業利益に対する影響が殆ど無いこともリスクを押し下げている。

25年3月期予想PERは12.9倍と大手電子部品の平均値(14~15倍)をやや下回る水準。他の電子部品メーカーの業績がピークアウトして伸び悩む中、新年度以降過去最高益更新が見込めること、「独自のフローティングコネクタを武器にした差別化戦略で成長市場を取り込む」という従来から明確な成長戦略が復活しそうなこと、を考慮すれば若干のプレミアムがあっても良いのではないか。今後1年程度の目標株価を6000円(25年3月期予想PER16倍を目途)とし、レーティングは「2(アウトパフォーム)」(従来「3(中立)」)とする、と指摘。

今2023年3月期連結営業利益を会社計画67.5億円(EPS233.8円)に対し70億円(EPS233.8円)と予想し、来2024年3月期連結営業利益を88億円(EPS293.3円)、2025年3月期114億円(EPS378.3円)と予想している。

では、成長率を計算してみます。

4520は、2022/3の営業利益です。11400は2025/3の予想です。

目標株価も6000円と、4/3の株価4910円より、22%上値余地があります。

PEGの計算です。ここでは、PERや信用倍率も表に入れています。(計算方法は、私の前の投稿を見ていただくか、WIKIを参照願います。)

総合評価です。

イリソ電子は順調に業績が伸びますね。

PEGも0.14とすばらしいです。カタリストの+1は2025年の成長率が高いので追加しています。

又、為替変動による営業利益変動がほとんどないのもポジですね

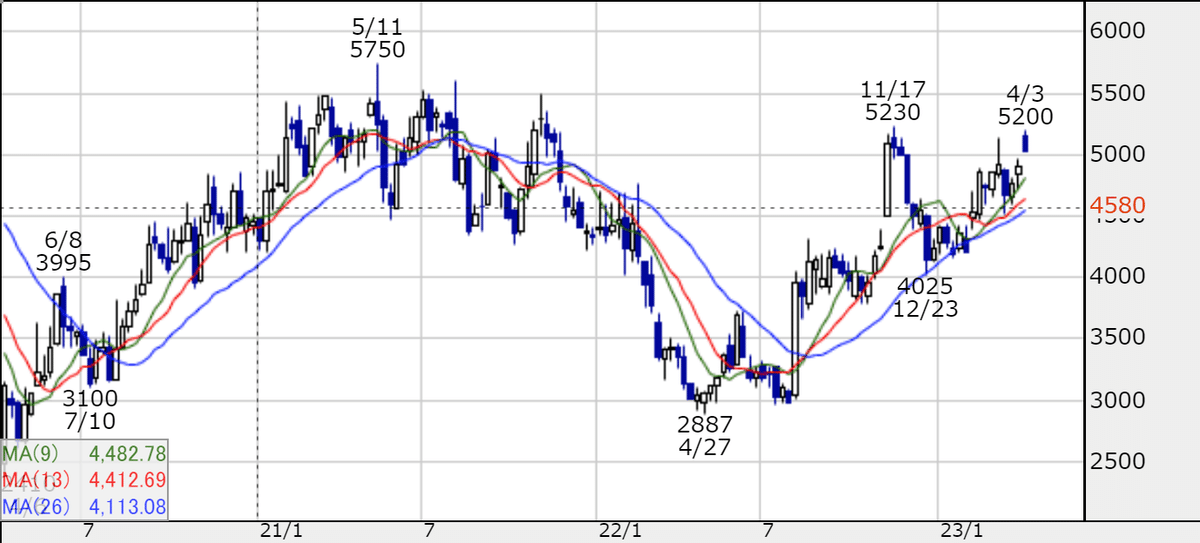

以下に週足チャートを載せておきます。

今回は、PEGの計算を取り上げてみました。PERとか日々変化していきますので、数値は2023/04/03時点のものです。

参考程度に留めて下さい。

以下に引用先を載せておきます。