今週のTop Tier VCニュース!#141(2024/11/4週)

アメリカ大統領選挙に世界中の注目が集まった1週間、共和党のトランプ前大統領が勝利し、132年振り2人目の大統領返り咲きとなりました。最近会話した米国VCは、大統領がどちらになろうと大きな差はないと言っていましたが、それでも、政権交代の不確実性が投資額に影響を与えることも確かです。#136で2024Q3(7-9月)の世界のスタートアップによる資金調達総額が、2017年以来2度目の$70B割れの$66.5Bと前四半期・前年同期比ともに減少したと記載しましたが、2024年10月の世界のスタートアップ資金調達総額は$32Bと2024年での単月最高額を記録しました。一方、IPO市場は依然閉ざされた状態、M&A案件数や中小新興VCによる資金調達は減少、フラット・ダウンラウンドの増加などネガティブな情報が多い中、2024年に巨額の資金調達に成功したa16zやGeneral CatalystなどのTop Tier VCは活発な投資活動を継続しています。

先週(#140)の勢いとは異なり、今週の米国Top Tier VCの投資活動が静かであったため、投資案件ピックアップはお休みとなります。

投資環境

● 米国大統領選挙後にVC投資額は上がるのか?

米国VCは、誰が大統領になるかで投資判断に左右されることはないが、それでも、大統領選挙の年の不確実性は投資額に影響を与えます

過去6回の大統領選挙サイクルにおける米国のスタートアップへの投資に関する調査から得られた大まかな結果によると、選挙後の4年間で、Stageを問わず投資総額は緩やかから急激に増加した

最も急増したのはバイデン政権初年度の2021年で、世界の投資額は前年比2倍以上の$345Bに達し、史上最高を記録した。この年の投資熱狂は、IPO市場の熱狂、ハイテク企業の評価額の高騰、パンデミック時代の混乱が緩和され社会が正常に戻ったことと重なった

次に資金が急増したのはトランプ政権初年度の2017年で、前年比26%増の総額$98Bに達した。この年は、WeWork、Uber、Lyftを含む著名スタートアップの大規模なLate Stageでの資金調達が行われた年でもあった

第3位は、バラク・オバマ大統領の2期目の最初の年である2013年で、投資額は20%増加し$48Bに達した。この年は、$1B規模のスタートアップがますます増えていった年で、Pinterest、Yelp、Palantirといった有名企業が名を連ね、ユニコーンという言葉も登場した

大統領選挙後の落ち込みは2001年と2009年であるが、これは、ドットコム・バブルの崩壊と大不況という金融システムへの2つの大きなショックと重なる。大統領政権の交代というよりは、市場の力学が下落を促した

歴史的に見て、米国のベンチャー投資総額が長期的に増加していることが大きく影響しており、景気低迷期には減少することもあるが、ほとんどの年は資金が増加しているため、選挙後の年に資金調達総額が増加するのは驚くべきことではない。

2025年を見据えた場合、まだ休眠状態にあるハイテク企業のIPO市場が復活すれば、IPO前の大規模なラウンドが増えることが予想され、2021年の高値はしばらく戻らないかもしれないが、成長の余地はまだ十分にある

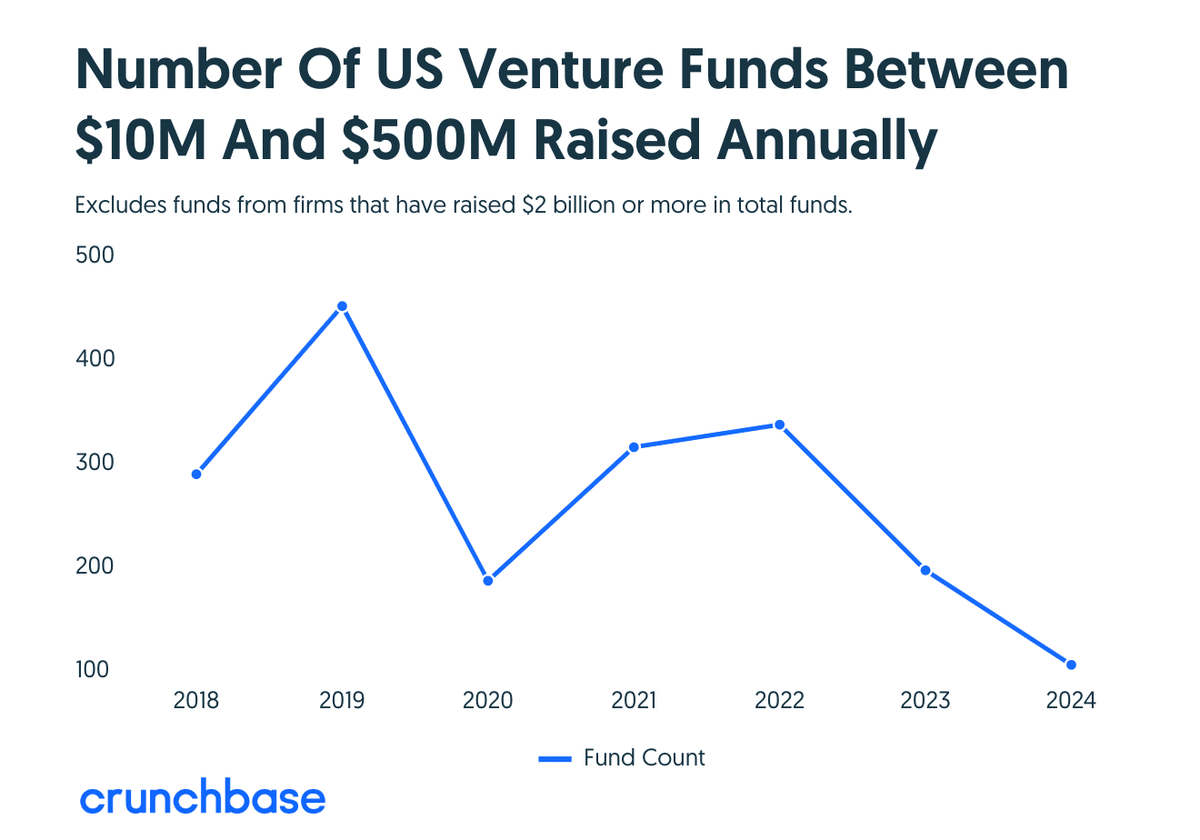

● 米国の中小新興VCによる資金調達が大幅減少

2024年のこれまでのところ、米国の中小規模の新興VCが$500M以下の新規資金を調達したのはわずか118件に過ぎない

これは、このカテゴリーでここ数年で最も少ない新規資金を調達するペースであり、全体的なVCによる資金調達額も2021年のピークをはるかに下回っている

但し、資金調達が低迷している環境下で調達したVCファンドが、その後かなりの好成績を収めたという歴史があることが救いです。2005年にAccelがリード投資したFacebookのSeries Aや、大不況さなかの2009年半ばに最初のファンドを調達したAndreessen Horowitz(a16z)は、それ以降かなりうまくいっています

● 世界のM&A案件数は2024Q3で微減

2024Q3(7-9月)の世界のM&A案件数は前四半期比でわずかに減少し479件で、2024Q2の500件からごくわずかな減少

しかし、この数字は、世界全体で430件であった昨年の2023Q3からわずかに上昇している一方、M&A市場がまだ非常に堅調であった2022年の同じ四半期から17%減少している

市場を予測することは難しいが、2024Q4にM&A案件数が大きく回復する可能性は低いと思われる。第1に米国大統領選挙の影響、第2に年末年始の休暇が市場に影響を与えるため通常は動きが鈍くなる

● 2024Q3のフラット・ダウンランドの割合は10年来の高水準となる26.6%

VC市場のLPが資金回収できないという問題は相変わらず深刻で、米国だけでも4兆ドルもの価値がVCが投資したスタートアップに閉じ込められている

2020年と2021年に設定された過大なバリュエーション、AIスタートアップに対する高騰したバリュエーションは、資金調達ラウンド間の評価額の伸びを鈍化させ、スタートアップは次のラウンドの調達を長く待つようになり、横ばいまたはダウンラウンドの割合は26.6%と10年来の高水準

● 2024年10月の世界のVC投資額は$32Bと2024年の単月最高額

2024年10月の世界のVC投資額は$32Bに達し、2024年に入ってからの投資額としては過去最高を記録

この急増を牽引したのは、AI、データセンター、エネルギーなどの分野で資本集約的なビジネスを展開する大型ファンドによる超大型ラウンドだった

Thrive CapitalがリードしたOpenAIによる$6.6Bの資金調達ラウンドは、10月のVC投資総額の約20%に相当する(OpenAIの評価額は$157Bで、TikTokを運営するByteDanceに次いで2番目に価値のあるスタートアップとなった)

AI関連スタートアップは依然として断トツのトップセクターであり、$12.2Bを獲得し、第2位のヘルスケアとバイオテクノロジー・セクターは約$5.6Bを獲得した。また、金融サービス、ハードウェア、エネルギーの領域はそれぞれ$4B以上の資金を獲得した

● 2024年10月に最もアクティブなVCはa16z

2024年10月に米国を拠点とするスタートアップへの最も積極的なVCは、Andressen Horowitz(a16z)が再び1位に返り咲く14件、General Catalystの12件、Lightspeed Venture Partnersの11件がそれに続いた

興味深いことに、これらのVCはいずれも、10月のビッグラウンドであるOpenAIの$6.6Bという巨額の資金調達には参加していない

a16zは2024Q3(7-9月)の3ヶ月間で米国を拠点とするスタートアップを含む32件のディールを行うなど非常に活発に投資活動を行っています