財政出動不発の理由。日本の構造について。人口動態と教育研究と。

テレビでおなじみアトキンソンさんのお墨付き。

国の伸びしろを見るうえで、上の★人口動態の他に、★教育水準と★研究レベルの国際的な位置づけはよく使われます。

あとは犯罪率も。つまりこの四つができたならその国は確実に離陸します。

おおむねその辺の数字が工業力や産業の力の数値に置き換わるのでしょう。

そこが基本的な力。

そのうえで付け足したいという記事です。今回話したいのは、国の財政政策と金融政策で構造や体質が作られることについて。

①朝鮮特需で日本大復活、しかし政府はなぜ戦争長期化を嫌った?

体質が変わるからなんです。戦闘の補給基地として工業生産はフル稼働に入った朝鮮特需。しかも資金はアメリカが払う。カネヘン景気。製鉄に製鋼、鋳物?金型?

詳細

1950年(昭和25年)に始まった朝鮮戦争の影響で、米軍から日本への特需が発生し、金属産業などが好景気に湧いた。値上がりした金属を手に入れようと、金箔の産地である石川県の犀川には砂金採りに訪れる人々が急増。また、京都では電話線の盗難が頻発する始末だった。

ところでこうしたイレギュラーな特需の類は、人の配置、投資計画が歪みます。儲かるからと積極的に投資し雇用拡大を続けたら戦争終結でどうなるか?

過剰人員に過剰設備に過剰在庫を長引くほどに増やしてしまいます。これが、この調整が、景気循環の原因でありますが、過剰投資が積みあがるほどに次の谷間の不況を大きくしてしまう。人員整理や生産調整、投資計画の見直しなどで終息後には大きな足踏みとなる。

つまり朝鮮戦争の過熱を時の政府は過剰な段階に入ったと見たのです。

②では財政出動をある分野に巨額長期化させた場合はどうなるか?

第二次世界大戦。アメリカ合衆国は軍事にフル稼働し研究も人手も軍産に寄せて国の総力を挙げた結果、戦後、簡単にリストラはできないのでしょう、人と金が軍事中心に回り続ける体質となりました。超軍事大国、軍産複合体の誕生です。

ではもう一つ考えてみてください。

☆もし土木や医療に長期間にわたり巨額の財政支出を当てたらどうなるか?

日本のことです。

人員や投資が土木や医療に寄ることとなる。ちなみに医療が日本より薄い中国では、最優秀層は医師にはなりません。先端IT企業や海外に行く。日本では一流大学の学生もいまだに建設建築土木会社に行っています。

こうして国の支出先へと人と資金は向かい、体質は変わる。

以上が財政による構造変化の話。巨額の長期支出は構造を官需頼り体質に変えていきます。

★次に

■金融政策、引き締めと緩和での構造変化について

全体的に高金利の時、適正金利の時、感覚的に言うと、世の中が「厳しめ」「きつめ」

たとえば、資金繰りや投資で借り入れる場合、金利以上の利益を上げないと追い込まれる。いっぽうでゼロ金利ならば楽に延命。ならばゼロの方がいいではないか?たしかにそうともいえます。

ただしあまり利益の出ない企業に人と資金が集まる。これは最悪な話ではないですが、平成期の30年間という超長期にわたりそれを継続させ何が起きたか?

新陳代謝が阻害された。旧産業が弱りつつ温存され存続した。

たとえば平成期、ゼロ金利政策のもとで国債金利が5%だった時、なにが起きましたか?

金融機関の立場からみてみましょう。

集めた資金を安定高利回りの国債に振り向けるか新興企業育成の融資に向けるか、たえず比較することとなる。当然選択は国債に、つまり土木や医療や国策の系統へと向かい若い新興企業は多くが潰れたことでしょう。

※サイバーエージェントですら金融機関となにがあったのか「もうだめだ、もはやこれまで」と思った数週間があったと藤田晋氏は語っていたのでそう思っています

★構造改革として『選択と集中』の名のもとに、自民党が指さす方向で切り捨てをやりたがりますが、そうした切り捨てや優遇を行うのではなく、やるなら金利政策や均衡財政により自然に緩やかに構造変化をさせていくべきだったでしょう。

★つまり適正な金利の維持。

改革はやはり必要だと思われる面はあります。経済危機の国は破綻後に競争力が高まる。きつい話ですが、弱小が倒れていくからです。しかしそれを恐れてもし改革しなければ、たとえば超緩和アベノミクスに日本がこのまま持っていかれたら、恐ろしいことに衰弱の極としての破滅的なクラッシュとなることでしょう。

◎成長率が長期金利に一致していく理由は 金利が振り分けるから

金子勝先生の「ゾンビ企業」連呼を想起すべし

★もうひとつ

■為替による構造変化

🌼経常収支の黒字で豊かな消費をするために輸入する。輸入するために輸出する。

と私は考えています。

輸出入は両輪ですが、異常な円安政策だったので輸入関連、消費関連の産業は利益を削られたことでしょう。そうして海外から見たら激安の観光、インバウンドという労働集約的要素の強い産業は大きく伸長した。これも構造変化と言えるでしょう。

とりあえずここまで

もうひとつ加えると定期預金に適正な高金利がついた場合、仮に十年ねかせたら貯まる人はかなり貯まるでしょう。金利がつくと安全資産の定期に向かうために不動産や株への投機は減ります。

低成長の現代においては、格差は金融緩和により起こります。成長による実業の儲けや給与の増加より投機により簡単に資産が増えるようになるからです。

ピケティの公式

r ≻ g

return of capital と growth

投資リターンのほうが成長の果実より儲けが大きいのです。

絶対に素晴らしい経済政策はなく、あちらを立てればこちらが立たずの

※トレードオフ

これをいわない評論はまやかしだと思いますが

★平成年間はゼロ金利と量的緩和と財政出動によるたえざる延命政策でしたが、適正な金利を維持していた場合、旧産業が淘汰され新興の若い企業が生まれたのではないでしょうか?

また超低金利の量的緩和政策は円安政策でもある。これも旧産業の延命につながり新陳代謝は滞った。

※量的緩和とは国債の日銀引き受けがメイン

昭和経団連企業は持たせに持たせて今や衰弱中ですが もし適正金利なら生産性と競争力の高い新興企業は多く育ち、ないしは昭和の名門企業のチェンジを促して 今のような惨状はなかったのではないか? そんな気がしてなりません。

★春に新しい若葉を見るためには冬に枯葉を落とす必要があるのでは?

私はそんな気がしています。それはそれなりに厳しいですが破滅的なラストより良いとは思いませんか?

【記事追加】

この記事の一月後に土居丈朗氏がこうした見方を

この記事に影響された確率はゼロですが

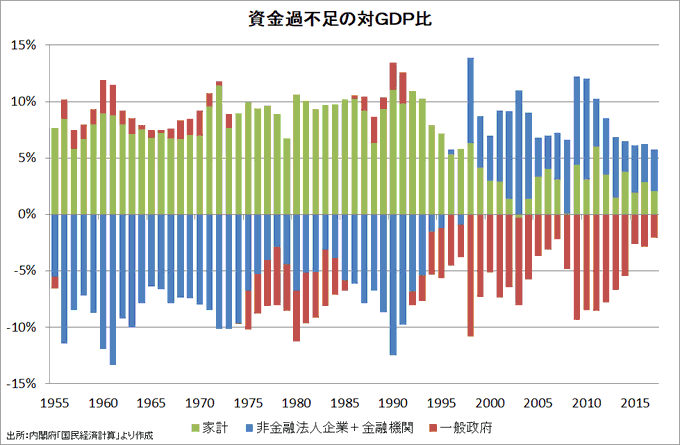

財政の拡大を続けた平成期

増やしても翌年には元に戻る繰り返しでしたね

付記いたしますといまは2021

異次元の量的緩和で資金は溢れかえって金融機関の各種口座につもりきっている

上に積むとその高さは富士山の高さの何倍とか何十倍というレベル

それでも貸し出しは伸びない借りたい人も企業もいない

つまりもう新しく飛躍したい新興企業もない?

いいなと思ったら応援しよう!