ストラクチャーを検討する

このステップに取り組むタイミング

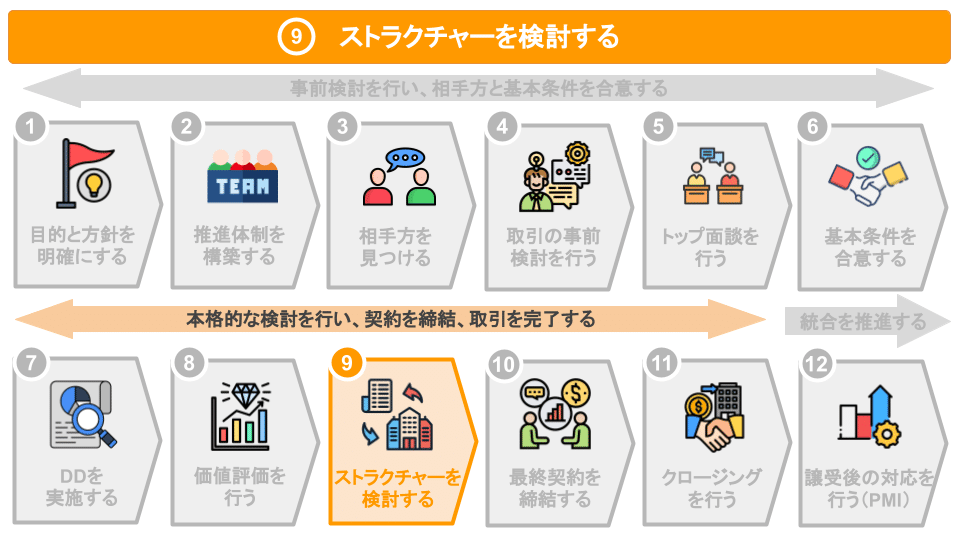

「ストラクチャーを検討する」ステップは、M&Aの事前検討期間において、「価値評価を行う」ステップの次に取り組みます。

このプロセスは、価値評価を行う後である必要はありませんが、最終契約締結に向けた協議・交渉を行う前に、DDで得た情報を踏まえて検討を行います。

このステップのまとめ

M&Aのストラクチャーを検討する意義は、取引の目的達成のための最適な方法を定めることにあります。この過程では、取引の会計・税務や法務への影響を含む様々な要因を考慮し、譲渡主と譲受主の双方にとって最も適した手法を選ぶ必要があります。

ストラクチャーの選択は、目的に応じて絞り込まれ、メリットとデメリットの両方を慎重に検討することで、最適な選択がなされます。適切なストラクチャーの選択をすることで、M&A取引が円滑に進行し、想定されるリスクを最小限に抑えることが可能となります。

このステップでの押さえるポイント

ストラクチャーの分類を理解する

各ストラクチャーのメリット・デメリットを理解する

ストラクチャーを検討する

各ポイントの解説

ストラクチャーの分類を理解する

M&Aにおけるストラクチャーとは、対象となる企業・事業をどのように取引するかを指します。取引の形態は様々な方法が存在し、取引の内容に応じて詳細を検討、最終的に決定されます。

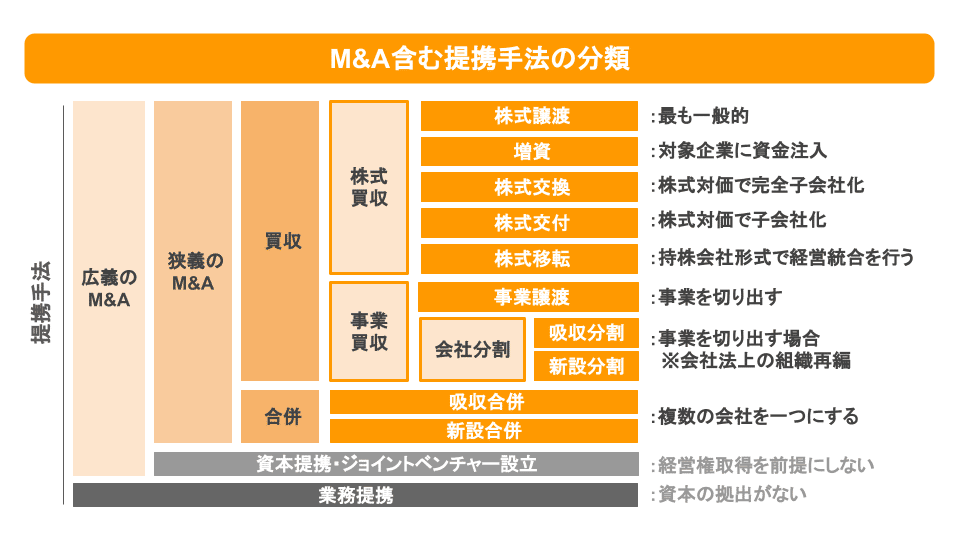

まず、M&Aの手法には様々なタイプが存在し、これらは大きく「狭義のM&A」と「広義のM&A」という二つのカテゴリーに分けられると言われています。

広義のM&Aには、経営権の取得を前提としない、資本や業務の提携が含まれます。通常、M&Aといえば、経営権の取得を前提とする狭義のM&Aをを指します。

狭義のM&Aは、合併と買収を指す用語であり、企業や事業の経営権の移転を目的とします。これには、株式譲渡、第三者割当増資、株式交換、事業譲渡、会社分割、合併などの手法が含まれます。

その他にも、対象企業が新規に発行した株式を引き受ける「第三者割当増資」、経営権は基本的に取得しないものの出資と同時に業務提携関係を開始する「資本業務提携」、複数の企業で共同で事業運営のための会社を設立する「合弁会社(ジョイント・ベンチャー)」と呼ばれる方法も存在します。

各ストラクチャーのメリット・デメリットを理解する

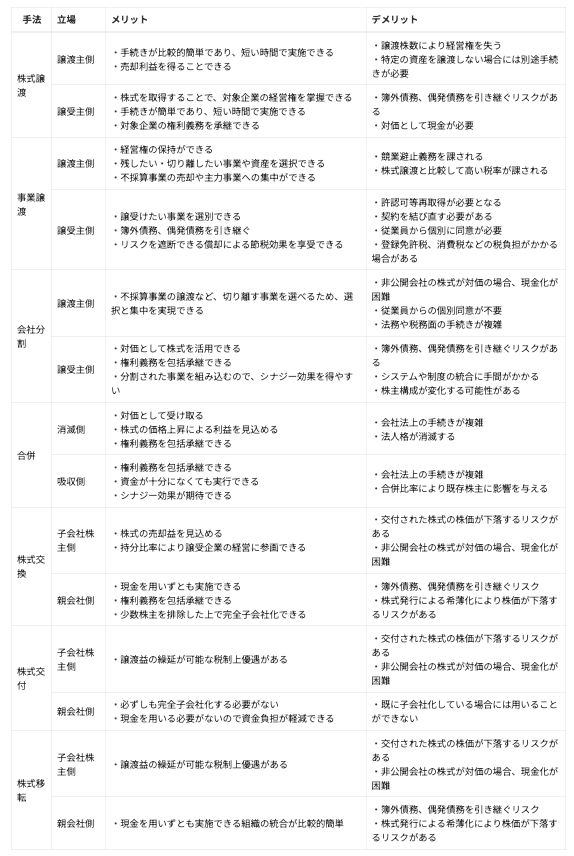

ストラクチャーにはそれぞれメリットとデメリットがあります。例えば株式譲渡では、比較的簡単な手続きでM&Aを行うことが可能ですが、対象企業のリスクをそのまま引き継ぐ形になります。一方で、事業譲渡や会社分割で対象事業を切り出すことは可能となりますが、会社法で規定されている承認や手続きが必要となります。

ストラクチャーは、各専門領域の多面的な検討が必要になる分野ですので、必要な場合にはM&Aアドバイザーや外部専門家のアドバイスを受けるようにしましょう。

ストラクチャーを検討する

取引対象を明確にする

上記で紹介したように、M&Aには様々なストラクチャーが存在します。

当初は対象企業の株式を譲り受ける想定で、基本合意を結んでいたものの、デュー・ディリジェンス(DD)の過程で予期しなかったリスクが発見され、M&Aの過程では、企業全体を(株式譲渡で)譲り受けるのではなく、切り出した形で譲り受けたいと考える場合があります。

そうすると結果的に、メリット・デメリットを勘案しながら、ストラクチャーを変更するということを考える必要があります。

2. 法務、会計・税務的な制約や影響の検討

ストラクチャーにより取引対象を特定したり、DDで検出されたリスクの除外が可能となるようなメリットもありますが、そのデメリットや結果的な影響を理解しておくと、アドバイザーにストラクチャーを提案された際に納得度が上がります。

財務の面ではストラクチャーにより、手元資金が不要とできる場合がありますが、対価である株式を発行することで、株式の希薄化が生じることとなります。

法務的には、例えば一部の事業のみを切り離して譲り渡す、あるいは譲り受けようとする際に、会社分割という手法を取ろうとすると、会社法と呼ばれる法律に規定されているステップを踏むことが要求されています。承認機関も株主総会か取締役会とするかが異なり、検討スケジュールにも大きな影響が生じる場合があります。

会計と税務的にも、例えば対象企業の株式を譲り受けるのか、対象企業を事業譲渡という方法で譲り受けるのかで、影響が異なります。対象企業の資産・負債自体が移動をするのか、移動する場合に譲渡損益が実現するか、移動しない場合でも税務的に時価評価が必要となるか、など課税関係の整理は慎重な検討が必要です。

ストラクチャーは、各専門領域の多面的な検討が必要になる項目ですので、必要な場合にはM&Aアドバイザーや外部専門家のアドバイスを受けるようにしましょう。

よくある失敗事例

当初の取引ストラクチャーとして提案された株式譲渡をそのまま最終契約において採用したが、DDで検出したリスクを譲受けにあたって遮断することができず、譲受後にリスクが顕在化し多額の一時損失が発生する場合がある。

取引ストラクチャーの税務的な論点の検討が不十分であったため、税務メリットをM&Aにおいて享受を受けることができない場合がある。

よくある質問

M&Aを含む資本提携が選択される理由はなぜですか?

業務提携ではあくまでも別々の会社であるため、お互いの利害が合致する中での関係となりますが、資本関係を有し財務的な影響が生じうることで、持分比率や経営統合の形で程度の差はあれど、双方の目的を合致し易い形となり、より強い提携関係を模索することができます。

会社分割や株式交換は当事者間の合意のみで実施することができますか?

会社分割や株式交換は、会社法上の組織再編行為であり、当事者間の合意だけでなく、会社法に規定された手続きを行う必要があります。当該手続きが履践されていない場合、取引の無効や取り消し原因となる場合があります。

===

このようなM&Aに関する情報をまとめて・お届けしていますので、下記メディアもよろしければフォロー・ウォッチお願いいたします

・X: https://x.com/ma_watch_x

・News Letter:https://ma-watch.theletter.jp/

・note(こちら):https://note.com/ma_watch/

また、株式会社COUNTRY Xでは、M&A、資本業務提携のご支援サービスを提供しています。

「M&Aチャット回答サービス」は、M&Aや資本業務提携に関する相談をチャットを通じて手軽に行える、月額制のリーズナブルなサービスです。

概要は下記ページからご確認ください!

===