FOMC通過後、米国はさらなる追加利上げはあるの?(文教大学 鈴木敏之氏/モーサテ20230921)

2023年9月のFOMC注目ポイントとして、以下の2点である。

⑴ 今回の利上げは見送る。

⑵ 年内利上げには固執、2024年金利見通しは引き上げ

特に、⑵である2024年以降の金利見通しは引き上げる市場参加者にとってサプライズとなった。

ドットチャートによるFF金利の見通しでは、12人が年内もう1度利上げするという見方、2024-2025年度は利下げを強めるというのが物語っている。

ところが、FRBによる声明の文書を変えていないため、通常であれば、11月に利上げをするというのがセオリーであったが、パウエル議長は今回、11月の利上げは特定しないとのコメントを出した。

なぜか?

ロングリスト、つまりアメリカ経済に想定以上の逆風の心配があり、それが落ち着き、形が見えるまでは…と言う。詳細は以下の4点である。

⑴ 失業率の不意な上昇

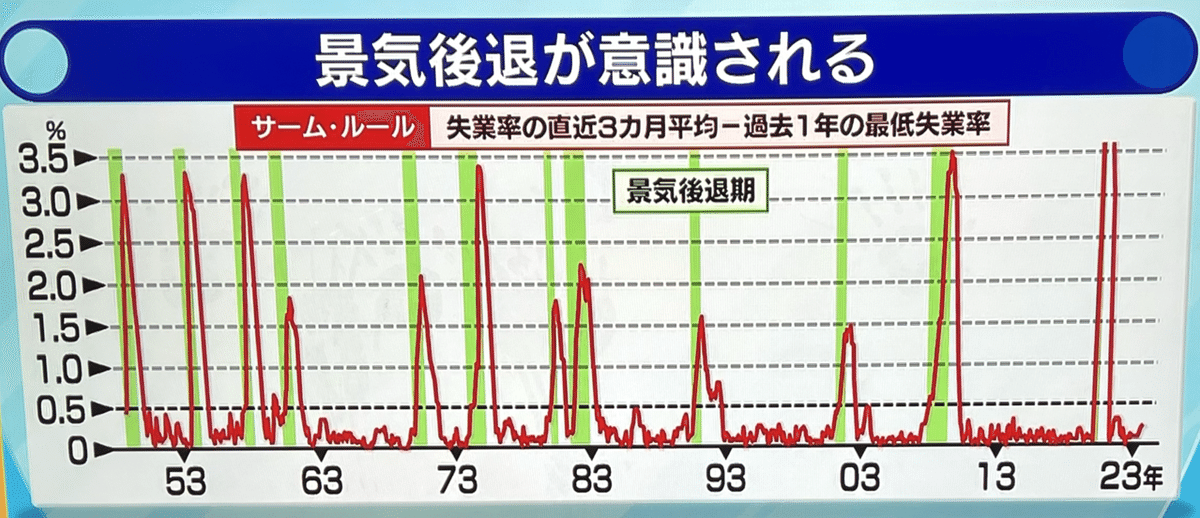

2023年4月が3.4%と年内最低の失業率から、3ヶ月上昇の平均値0.5%を超えると景気後退が生じると言われており、以下のSRI indexについて、FEDのメンバー注視している。

現在、2023年平均の失業率予測を3.8%としており、3.9%以上の数字(3.4%+0.5%)を置いてしまうと、景気後退を見ていたのに、利上げをしたのか?となるため、意識して3.8%に設定したのではないか。それくらい、FEDメンバーはこの数字を気にしている。

⑵ 新たなインフレの火種

原油価格の上昇、賃上げストライキが懸念されており、2023年11月で利上げ終了と言うメッセージを出した後、問題が残っている状態は好ましくない。

⑶ 財政運営の議会審議

予算をめぐり、財政の審議がこじれると、政府機能のシャットダウンとなり、経済に対してネガティヴとなる。

⑷ 学生ローン返済の減免停止

2023年10月から減免停止となり、ローン返済スタートとなる。これが消費抑制につながる可能性がある。

2024、2025年の金利の見通しを0.5%引き上げたのはマーケットに対してはサプライズであった。なぜなら、6月の段階では景気後退を意識していたが、その可能性が極めてなくなったとからだと考えている。

これまで、FEDの見方と市場の見方は、ほぼ一致していたのが、今回、政策当局の方が0.25ではなく、0.5%利上げするというメッセージに対して、市場参加者は戸惑いを感じたのでは?と見ている。

パウエル議長の今回の講演は、これまでとは異なり、力強くゆっくり話していた。

その理由は恐らく、0.75%の利上げを4回も行うような金融引き締めの施作により、インフレが収まっていることに対して、自信を持っているのだろう。

他の国の中央銀行はいくら緩和してもインフレが起こらないことがあるが、米国は今回の金融引締により、インフレが沈静していることに安心しているのだろう。