令和6年度税制改正要望⑤種類株式に係る課税上の取扱いの明確化

本稿のねらい

過去4回にわたり紹介したとおり、2023年8月31日、経済産業省及び金融庁はそれぞれ「令和6年度税制改正要望」を公表した(経済産業省・金融庁)。

そこで挙げられている税制改正要望事項のうち、筆者の興味関心に照らし次の6つを紹介することを予告していた。

本稿では、No.6の「種類株式に係る課税上の取扱いの明確化」(本税制改正要望事項)について説明する。なお、本税制改正要望事項は金融庁の単独要望である(要望事項一覧表)。

税制適格ストックオプションの利便性向上のための見直し

エンジェル税制の更なる拡充

オープンイノベーション促進税制の延長

パーシャルスピンオフ税制の恒久化

暗号資産の期末時価評価課税の見直し

★種類株式に係る課税上の取扱いの明確化

例によって、まずは種類株式の簡単なおさらいから始め、その後本税制改正要望事項の説明に移ろうと思っていたが、そもそも、本税制改正要望事項は金融庁の単独要望であり、その背景がよくわからないことから、いつもとは異なり、今回は本税制改正要望事項の内容から見ていくことにする。

┃ 過去記事

本税制改正要望事項

(1) 金融庁の単独要望であること

金融庁が財務省に提出した令和6年度税制改正要望「種類株式に係る課税上の取扱いの明確化」によれば、やりたいことは「種類株式に係る課税上の取扱いについて明確化」することであり、この政策の目的・必要性・妥当性は次のとおりである。(目的・必要性・妥当性それぞれ重複気味であり何が言いたいのかよくわからないが、そういうものとして捉えることにする)

【目的】

納税者の予見可能性を確保することで、種類株式を用いた資金調達の際の不確実性を排除し、資金調達の環境を整えることにより、企業(特にスタートアップ企業)の育成を図る

【必要性】

2006年の会社法施行により、種類株式に多種多様な組み合わせが認められ、当該種類株式を利用することで、会社や株主のニーズに応じた柔軟な資金調達や会社運営を行うことが可能となっている。

これを受けて、企業による種類株式の活用が進んでいる一方、当該種類株式の譲渡時における税務上採用すべき金額について、客観的な判断要素が少なく、納税者の予見可能性を確保することが困難となっているとの指摘がある。

特に、近年では、スタートアップ企業による資金調達の手段として種類株式を利用するケースが増加しており、こうした予見可能性の確保は、スタートアップ企業育成の観点からも重要である。

【妥当性】

資金調達をしやすい環境を整えるためには、資金調達の際の不確定要素を可能な限り排除することが必要であり、種類株式を利用するケースが増加している昨今の状況では、種類株式の評価に係る課税上の取扱いについて明確化することが妥当な措置である。

政策の目的や必要性を見ると、企業、特にスタートアップ企業への資金調達の便宜のためであることが伺えるが、金融庁の任務(金融庁設置法第3条)又は所掌事務(同法第4条)を超えそうな気もするところ、あくまで資金調達は「金融」の一種であるということかもしれない。(それにしても、暗号資産の期末時価評価課税の見直しやエンジェル税制の拡充に関しては経済産業省との共同要望なのに、なぜ本税制改正要望事項は金融庁単独要望なのか、、)

この点、種類株式に係る課税上の取扱いの明確化の起案者は、「金融庁企画市場局企業開示課」であるところ、企画市場局の所掌事務が「国内金融に関する制度の企画・立案等」であり、同局企業開示課の所掌事務は「企業内容等の開示等に関する制度の企画・立案、公認会計士制度の企画・立案、有価証券届出書等の審査・処分等」とされている(「金融庁の各局等の所掌事務(令和5年7月)」)。

一般に、種類株式を用いた資金調達を行うのは、まさにスタートアップ企業やベンチャー企業(非上場企業)であり、企業開示課が担当であるということがあまりよくわからない。

しかし、おそらく、次のように考えると筋が通る。

つまり、金融庁の令和6年度税制改正要望提出に先立つ、2023年6月27日、日本公認会計士協会(jicpa: Japanese Institute of Certificated Public Accountants)が、「令和6年度税制改正意見書」(本意見書)を公表し、本意見書中「6 取引相場のない株式等の評価について」において、今回から新たに「種類株式の評価についての考え方及び課税上の取扱いを明確化すること」を追加した(本意見書43頁)。

上記のとおり、金融庁において公認会計士制度を所掌するのは、企画市場局企業開示課である。

jicpaからの本意見書を踏まえ、金融庁からの税制改正要望として提出されたのが、本税制改正要望事項ではないだろうか。

(2) jicpaの本意見書の内容

そうだとすれば、本税制改正要望事項を理解するためにjicpaの本意見書を確認する必要がある。jicpaの本意見書の内容のうち、本税制改正要望事項に関する部分は、次のとおりである。

【現状ルールの説明】

種類株式については、例えば議決権を有するか否か、優先配当権を有するか否かによってその価値が異なるはずであるところ、税務上そのような価値の変動を反映した評価方法に関して財産評価基本通達には直接の定めはなく、配当優先の無議決権株式、社債類似株式及び拒否権付株式について国税庁より「種類株式の評価について(情報)」(資産評価企画官情報第1号)が公表されているのみである。

したがって、実務上は財産評価基本通達178から189-7の評価を基礎として、当該取扱いを加味して種類株式の評価を行うこととなる。

このうち、国税庁「種類株式の評価について(情報)」には、次の3つの類型の種類株式の評価方法が示されている。

また、jicpaによる資料としては、2007年12月13日付け「種類株式の時価評価に関する検討」、2013年7月3日改正「企業価値評価ガイドライン」、同年12月24日付け「種類株式の評価事例」や2023年4月4日付け「スタートアップ企業の価値評価実務」がある。

なお、企業会計基準委員会(ASBJ)による資料として、2003年3月13日付け「種類株式の貸借対照表価額に関する実務上の取扱い」がある。

一方で、例えば、取得条項付の株式において定款に定める買取価格、すなわち買取りと引き換えに株主に渡す対価の内容・金額・計算方法については必ずしも財産評価基本通達を基礎として行われるものではなく、実務上は別途個別の評価を行った上で決定されていることが多いものと考えられる。

このような場合、同族会社ないし同族株主間の取引を中心として税務上採用すべきとされる時価とこれらの買取価格との関係性について、金額の妥当性に関しては、客観的な判断要素が少なく、納税者の予見可能性を確保することが困難になっている。

【要望事項】

そこで、種類株式の評価についてその考え方と課税上の取扱いについて明確化するなどして、納税者の予見可能性を確保する措置を講じられたい。

なお、もし、通達等において種類株式の評価の具体的計算方法等を明らかにしないのであれば、これに代えて、専門性を有する第三者により行われた評価計算を課税上も尊重する旨を公表するなどの方法も考えられるところである。

本意見書の要望事項の主眼は、(必ずしも明確ではないが)種類株式の時価評価についての考え方・課税上の取扱いについて通達等において明確化することであるが、他方で、もしそれがかなわない場合には「専門性を有する第三者」により行われた評価計算を課税上尊重することを公表することにある。

当然通達等における明確化がベストであるが、jicpaとしては「公認会計士による種類株式の第三者評価」を担うことができればベターといったところか。

なお、仮に通達等により「明確化」されるとしても、種類株式の内容の組み合わせには様々なものがあり、一概に「明確化」することは困難を極めるものと思われる(例えば、森・濱田松本法律事務所「種類株式の税法上の時価について〜近時の課税処分事案を踏まえて〜」6頁)。

そこで、取引相場のない株式に係るストックオプションにつき、「特例方式によって算定した当該株式の価額以上の金額で『権利行使価額』を設定していれば、権利行使価額要件を満たすこととなります(いわゆるセーフハーバー)」とされているように(国税庁「契約の締結の時における一株当たりの価額の算定方法に関する措置法通達の解説」2頁)、一定のセーフハーバーを設ける形での「明確化」が行われる可能性が高いと思われる。

種類株式とは

(1) 種類株式の基礎

┃ 定義等

種類株式とは、一般に、「剰余金の配当その他の第108条第1項各号に掲げる事項について内容の異なる2以上の種類の株式」(会社法第2条13号)をいう。

例えば、残余財産の分配(会社法第108条第1項第2号)について「普通株式」よりも優先する内容とする株式は「種類株式」である。普通株式よりも残余財産の分配に関して優先することを捉え、「優先株式」(preferred stock)と呼ばれることもある。

その種類株式と残余財産の分配に関して異なる内容をもつ(残余財産の分配に関して当該種類株式より劣後する)普通株式も、上記定義に当てはまり、種類株式となる。とはいえ、普通株式は「種類株式」の基準点となるものであり、本稿では、普通株式と種類株式を区別をする。

ここで最も重要な点は、このように2つ以上の内容の異なる種類の株式が発行されている場合、株主総会とは別に、それぞれの種類の株主総会(種類株主総会)(会社法第2条第14号)を開催する必要がある場面があることである(同法第322条、第323条)。

(2) スタートアップ企業やベンチャー企業における活用例

┃ スタートアップ企業やベンチャー企業で種類株式が活用されるワケ

スタートアップ企業やベンチャー企業、特にアーリーステージ前後の企業への投資は極めてリスクが高いものとなり、当然、投資を行うベンチャーキャピタル等は当該リスクの低減・コントロールを図るインセンティブをもつ。

他方で、ベンチャーキャピタル等から投資を受けるスタートアップ企業やベンチャー企業としては、投資は受けたいものの、創業者の経営の自由度を確保するため持分の希釈化は可能な限り抑えたいインセンティブをもつ。

これらについては、普通株式のみの発行をしつつ(種類株式非発行会社)、投資契約や株主間契約でも実現することは必ずしも不可能ではない。

他方で、投資契約や株主間契約は、所詮契約であり、その履行の確保は容易ではなく(特に残余財産の優先分配に関して重大な懸念がある)、また、その内容の不透明性など他の資金調達(ラウンド)への悪影響も指摘されているところである。

そこで、種類株式が活用されることになるのである。

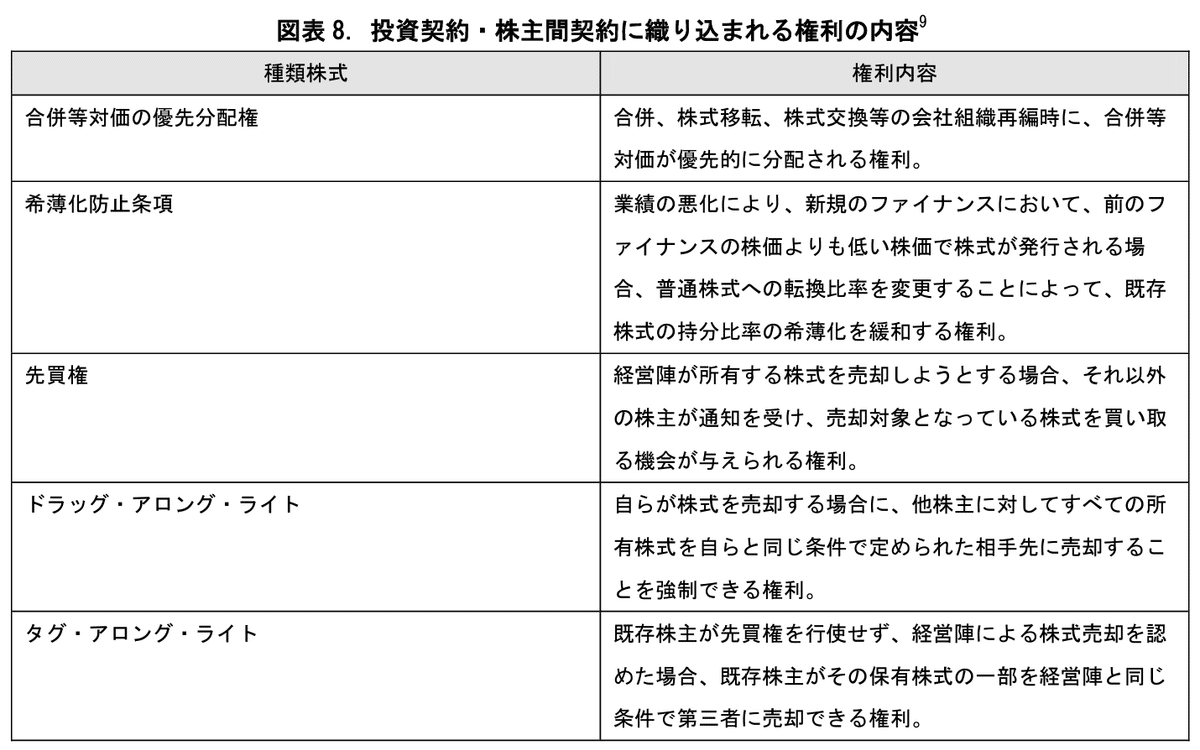

なお、このようにスタートアップ企業やベンチャー企業が種類株式を活用した資金調達を行う例が増えているとはいえ、多くの場合、①種類株式の内容として定款に定めることができない事項の取決め、②DD(Due Diligence)の簡略化や③Exitの取決め等のため、投資契約や株主間契約は締結されるはずである。本稿ではこの点は踏み込まないが、興味があれば、経済産業省「我が国における健全なベンチャー投資に係る契約の主たる留意事項」(留意事項)を参照のこと。

┃ 多くのベンチャー投資で活用される種類株式の例

会社法第108条第1項にあるように同項第1号から第9号までの内容に関して設計することになるところ、ベンチャー投資のリスクヘッジやExitを意識して、次の3点に関して普通株式と異なる内容の種類株式が発行されることが多いとされている(留意事項17頁参照)。

残余財産分配権(優先分配権)

取得請求権(普通株式への転換請求権)

取得条項

なお、希釈化防止、株式公開請求権、ドラッグ・アロング(強制売却権)やタグ・アロング(共同売却権)は、少なくとも現行会社法第108条第1項が列挙する事項には該当せず、また同法第29条の任意的記載事項に定めることも難しいと思われ、株主間契約にて取り決められることになる。ちなみに、米国では、これらについても種類株式の内容として定款に定めることが可能とのことである(経済産業省「未上場企業が発行する種類株式に関する研究会報告書」10頁)。

※ 上図では「合併等対価の優先分配権」が投資契約・株主間契約に盛り込まれる権利の一例として記載されているが、合併等が生じた場合には清算が生じたものとしみなし(「みなし清算」)、この場合の残余財産の優先分配権を定款に定めることで認めることが多い。

確かに、「合併等における対価の優先的な分配権」について、同法第108条に該当するものと解することは困難であるが、合併等において種類株主に対価を優先的に分配することについて、同法第29条に基づく株主間の権利調整事項として、任意に定款に記載することは、我が国ベンチャー投資における種類株式の利用促進に有効であると考えられる。

種類株式の評価

あらかじめ断っておくが、筆者は一介の弁護士であり、バリエーション等に関してはまったくの素人である。以下の記載は、既存の資料を紹介するにとどまっている点留意されたい。

(1) 「種類株式の貸借対照表価額に関する実務上の取扱い」

企業会計基準委員会が2003年3月に公表した「種類株式の貸借対照表価額に関する実務上の取扱い」(本実務対応報告)では、大要、次のような分類と整理がされている。

上図のうち、本実務対応報告により示された重要なポイントは、債券と同様の性格をもたない種類株式のうち、時価を把握することが極めて困難と認められるものの評価方法である(その他の点は既に「金融商品会計基準」や「金融商品会計実務指針」において示されていた)。

特に評価モデルを利用しない場合の評価方法として、①1株あたり純資産額を基礎とする方法や②残余財産の優先的分配権を基礎とする方法について示された点が重要である。

① 1株あたり純資産額を基礎とする方法

利益配当請求権に関する普通株式との異同や転換を請求できる権利の条件等を考慮して、種類株式の普通株式相当数を算定することが可能な場合には、資産等の時価評価に基づく評価差額等を加味して算定した発行会社の純資産額(この点については金融商品実務指針第92項参照)を、種類株式の普通株式相当数と普通株式数の合計で除した1株あたりの純資産額に、所有する当該種類株式の普通株式相当数を乗じて実質価額を算定することが考えられる。

② 残余財産の優先的分配権を基礎とする方法

普通株式よりも利益配当請求権及び残余財産分配請求権が優先的であるような場合には、優先的な残余財産分配請求額を基礎とする方法によって実質価額を算定することも考えられる。

(2) 種類株式の時価評価に関する検討

jicpaが2007年12月に公表した「種類株式の時価評価に関する検討」(本研究資料)では、種類株式の評価について、「普遍的な企業価値」をもとに、「複数の種類株式の時価総額の合計は、基本的に単一の株式しか発行されていない場合の時価総額と同一と考えるのが妥当」であり、「複数の種類の株式間で価値を按分するという考え方」(本研究資料12頁)、すなわち「種類株式の時価評価という問題は、『時価総額』をいかに按分するのかとの問題と実質的に同じ」問題として考えられている(同29頁参照)。

これは、米国の「企業価値を優先株式価値と普通株式価値に按分する実務」(経済産業省「ベンチャー投資等に係る制度検討会報告書」44頁)に倣ったものと思われる。

本研究資料では、上記(1)の本実務対応報告同様、エクイティとしての性質を有するものか、あるいはデットとしての性質を有するものかにより区別して検討されている。

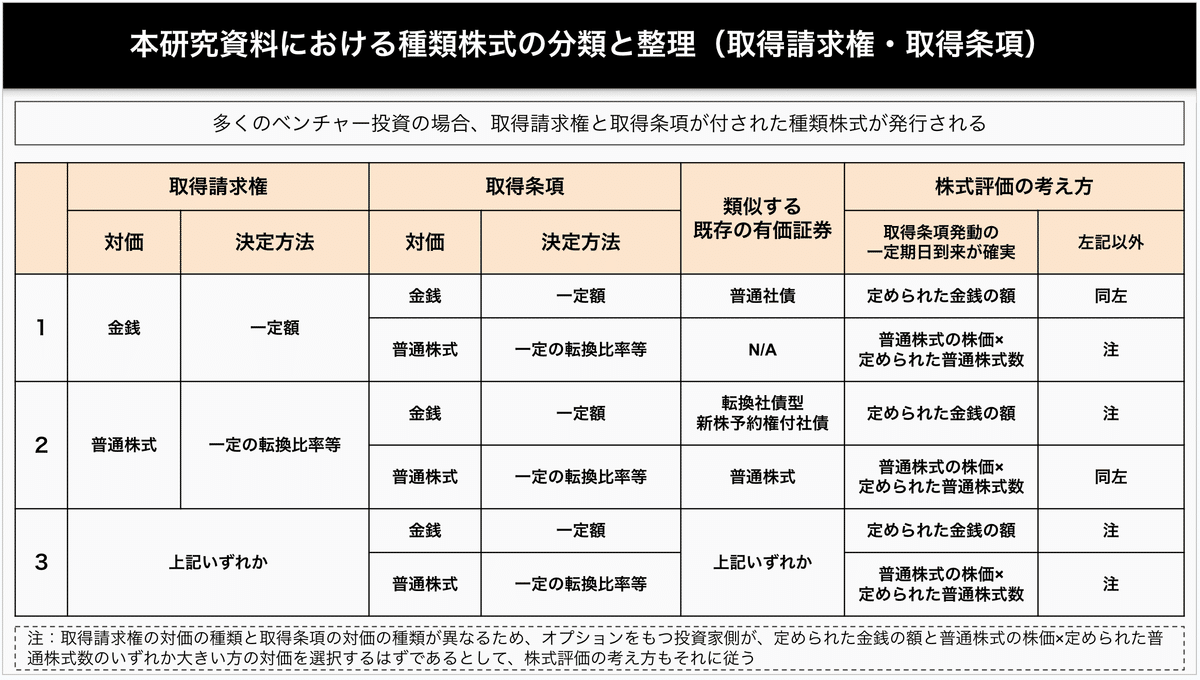

そのため、前提として、種類株式の内容として取得請求権及び/又は取得条項があるかどうか、あるとしてその対価は普通株式かどうかの分類・整理がなされ(本研究資料13-18頁)、その後取得請求権や取得条項がない種類株式の内容の分類・整理が行われている(同18頁以下)。

スタートアップ企業・ベンチャー企業が発行する種類株式は、上記のとおり、ベンチャー投資のリスクヘッジやExitを意識して、次の3点に関して普通株式と異なる内容の種類株式が発行されることが多いとされている(留意事項17頁参照)。

残余財産分配権(優先分配権)

取得請求権(普通株式への転換請求権)

取得条項

すなわち、種類株式の内容として取得請求権と取得条項があり、かつ、優先的な残余財産分配請求権もあることが通常である。(本検討対象)

┃ 取得請求権と取得条項

本研究資料15頁の表では、取得請求権や取得条項の対価や決定方法に応じて本検討対象を6通りに分類し整理している。

この評価に加えて、2点留意事項が示されている。

つまり、1つには、取得請求権が株主にとってのプット・オプションであり、また取得条項は株主にとってのコール・オプションの売りと同様の効果を有するものであることから、オプション評価理論(ブラック=ショールズ・モデルや2項モデル)による評価・算定が合理的であり(本研究資料29頁)、もう1つは、下記「優先的な残余財産分配請求権の価値」の相違に応じて、評価額を増減させることが提言されている(同15頁の表の「留意事項」)。

┃ 優先的な残余財産分配請求権の価値

優先的な残余財産分配請求権の価値については、一方で次のように否定的な考え方もあり得るところだが、他方でスタートアップ企業やベンチャー企業へ投資を行うベンチャーキャピタル等は、(トリガーの設け方次第ではあるものの)最低限、残余財産の分配可能額については投資元本を回収できるという意味でリスクヘッジを行っており、少なくともその限りでの価値は見出だせるものと思われる。

ゴーイング・コンサーンの前提では残余財産分配請求権の価値は限りなくゼロに近づくものと考えられる。まさしく、ゴーイング・コンサーンの下ではそもそも企業は解散しない前提に立つからである。また、実際に企業が破産等により解散した場合、通常、債務超過に陥っている場合が多く、株主に対して残余財産が分配される可能性は非常に低いのではないかと考えられる。こういった場合、そもそも残余財産分配請求権に積極的な価値が見い出せるのか疑問の余地が残る。

(3) 企業価値評価ガイドライン

jicpaが2007年5月に公表し、その後2013年7月に改正した「企業価値評価ガイドライン」(本ガイドライン)では種類株式の評価の基本的な考え方が次のように示されている。

種類株式の評価に関する基本的な考え方は、債権と同様の性格を有するような種類株式を除き、普通株式の評価を基にして、付与されている複数の権利(「異なる定め」)を加減していくことになるが、ここで重要となるのは、付与されている権利が行使される可能性又は実現する可能性である。

こうした行使(実現)可能性を勘案して、ブラック・ショールズ・モデル、二項モデル、モンテカルロ・シミュレーションなどの手法の適用を検討する必要がある。

(4) 種類株式の評価事例

jicpaが2013年12月に公表した「種類株式の評価事例」(本研究報告)は、「比較的よく使われている権利を付した種類株式の評価例についてまとめたもの」(本研究報告2頁)であり、「種類株式の類型化、発行事例、評価の考え方更には評価例と、企業価値評価ガイドラインの記述を深化させたもの」(本研究報告4頁)とされている。

本研究報告の基本的な考え方は、次の2つに分けられており(本研究報告21頁)、概ね、上記(3)企業価値評価ガイドラインと同じ考え方である。

普通株式の評価を基礎とする方法

将来キャッシュ・フロー期待値を見積もる方法

本研究報告では、これらの観点から、いくつかの事例に応じて種類株式の評価シミュレーションが行われているが、ベンチャー投資に関して必須と思われる取得請求権・取得条項・優先的な残余財産分配請求権の組み合わせでの評価シミュレーションはなかった。

(5) スタートアップ企業の価値評価実務

jicpaが2023年3月に公表した「スタートアップ企業の価値評価実務」(スタートアップ報告)はスタートアップの資金調達の側面に着目し、種類株式への価値配分についても対象としている(第Ⅴ章「スタートアップ企業が種類株式を発行する場合の株式価値評価」&第Ⅵ章「スタートアップ企業の評価例」など)。

スタートアップ報告では、「AICPA評価ガイダンス」(AICPA "Valuation of Portfolio Company Investments of Venture Capital and Private Equity Funds and Other Investment Companies - Accounting and Valuation Guide")を引用し、次の4つの方法による種類株式への価値配分を示している(なお、このガイダンスは有料であり筆者は未読である。)。

現在価値法(CVM)

オプション価値法(OPM)

確率加重期待収益法(PWERM)

(1〜3を組み合わせる)ハイブリッド法

それぞれのメリット・デメリットに付いて派の詳細は、スタートアップ報告45−47頁を参照のこと。

なお、ここでの種類株式への価値配分については、バリエーションにおける2ステップのうち、下図Step2(ステップ2)に相当する。

上記4つの方法のうち、実務上特に多く使われるのはオプション価格法(OPM)とのことであり、詳細はDeloitte「ベンチャー企業の資本調達手段に対応した評価手法について Financial Advisory Topics 第4回」を参照のこと。

特に重要な点は、上図①の「対象会社の種類株式の条件を整理」することである。

この点、「種類株式の持つ全ての権利を考慮するわけではなく、客観的かつ容易に測定可能な経済的価値に絞って検討する」こととなる(スタートアップ報告54頁)。

つまり、下図のとおり、「権利内容の価値が客観的に測定可能なものとして」、「配当優先権、流動化事象に関する優先権、転換権、希薄化防止条項」を考慮することになる(経済産業省「未上場企業が発行する種類株式に関する研究会報告書」16頁)。

ここでいう「流動化事象に関する優先権」("liquidation preference")とは、次のものを指し、要するに、みなし清算条項である。

流動化事象に対する優先権は、米国でベンチャーキャピタルが未公開企業へ投資する上で重要な権利となっている。前述したとおり、米国ではベンチャーキャピタル投資の資金回収はM&Aが中心である。米国では合併等により発行会社が買収される(支配権が変更する)場合にもこれを流動化事象(liquidation)とみなす旨の条項(deemed liquidation)を定款に明確に規定することで、優先分配条項における流動化事象に合併や企業売却等が含まれるものとすることができるため、ベンチャーキャピタルはM&Aの局面で優先的に投資を回収することが可能になる。

以上