オプション取引におけるデルタの変化

デルタの変化を見るためには実際に数値を見る方が早いので、具体例を見てみましょう。

単純なオプション計算式としてブラックショールズ があるので、それを使います。

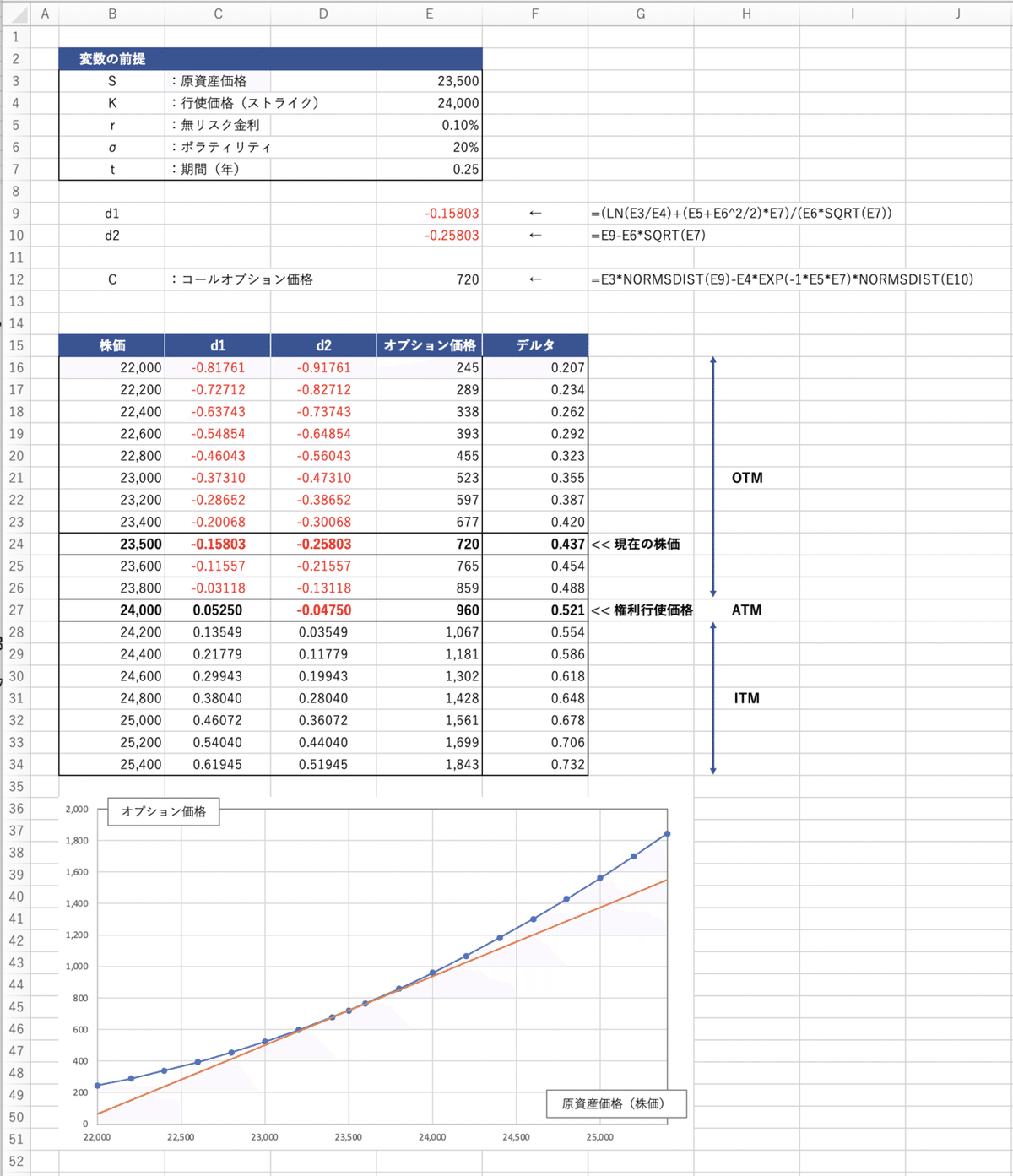

実際に適当に前提を設定して、Excel で計算してみましょう。

ここでは現在の株価が 23,500円、権利行使価格を 24,000、期間を3ヶ月後(つまり0.25年後)にすると、オプション価格が 720円となりました。

これを色々な原資産価格(株価)について計算し、表&グラフにしてみると👇の様になります。

なんか、それっぽくなってきましたね😊

ここでデルタについて考えます。

デルタ というのは「原資産価格が1単位あたり変化した場合にオプション価格がいくら変動するか」で、オプション価格を原資産価格で偏微分する事で求められます。

と言うことは、計算すると👇ですね。

では、実際にそれぞれの株価の時のデルタを計算すると、現在の株価(23,500円)の場合のデルタが0.437、権利行使価格(24,000円)の時は0.521となる事が分かりますね。

これって、グラフをよく見てみると分かりますが、デルタはそれぞれの株価におけるオプション価格曲線の「傾き」ですね。

ここでもう一度デルタの定義を振り返ってみましょう。デルタは「原資産価格が1単位あたり変化した場合にオプション価格がいくら変動するか」なので

・デルタが1の時は原資産(この場合は株)の現物を保有しているのと同じ

・デルタが0の時は原資産(この場合は株)を保有していない状態と同じ

・通常オプションのデルタは0と1の間

となります。

つまり現在の株価でのデルタ 0.437 という事は株現物を 0.437単位保有しているのと同様のリスクを持ち、また権利行使価格でのデルタ 0.521 は株現物 0.521単位保有しているのと同様のリスクと言えます。

これを踏まえて、このオプションを売却した業者に視点を向けてみましょう。

業者はオプション購入者とは逆のポジションになりますので、まず当該オプションを売却した時点で 0.437単位分の現物ショートと同様のリスクになりますので、その分「現物の買い」でリスクヘッジします。

もしその後株価が上昇して権利行使価格と同じ 24,000円になったとすると0.521単位分の現物ショートになりますので、既にヘッジした 0.437単位現物買いポジションでがリスクヘッジが足りないので、0.084単位分追加で買う必要が出てきます。

つまりオプション取引が行われると、取引時点でヘッジが終わるのではなく、この様に株価が動くのに合わせてヘッジし直すオペレーションが必要になるのです。

(もちろん、本当のオプション取引のヘッジオペレーションはもっと複雑ですが、イメージを持つために単純化してます)

そのため、ソフトバンクがハイテク株のオプションを取引した際、株価が大きく変動しましたが、その背景にはこの様なオペレーションが絡んでしたと考えられます。

<イメージ>

オプション購入 → 業者がヘッジのため現物購入 → 株価上昇 → デルタ⤴️でリスク量⤴️ → 業者がヘッジのため現物追加購入 → 株価上昇 → .....

これが逆に株価が低下すると、反対の動き&オペレーションになるので、また注意が必要ですね