ベンチャー経営者と資金調達の検討(Part2)

こんにちは。LocationMind代表取締役の桐谷直毅です。今回の記事は、前回に引き続き、経営者としてベンチャーの資金調達について日ごろ考えていることを書いてみようと思います。前回は資金調達をする心の準備は出来ているか、ということを書きましたので、今回は資金調達検討のフレームワークを紹介してみて、より実践的な参考になるように書いてみるつもりです。

成功していると周りから思われるような大型ベンチャーの経営者とも最近意見交換することが多いのですが、資金調達はどの会社でも悩ましいなと常々思います。何かしら参考になるものがあれば幸いです。

自己紹介

(再掲)この記事から読んでくださった方むけに、簡単に自分の経歴を簡単に書いておきます。

・東京大学経済学部卒業。ゼミでは企業金融を専攻

・ゴールドマン・サックス証券株式会社 投資銀行部門入社

・ベンチャーキャピタルAngel Bridge創設パートナー

・LocationMindの代表取締役

私は資金調達・M&A・IPOなどを得意にしている(ずっとそういう仕事をしてきた)タイプの社長です。

資金調達のフレームワーク

資金調達を必ず成功させる方程式などはないのですが、頭にとどめておくと良いフレームワークはあると思いますので、いくつか紹介してみます。

競合の勉強をする

まず一番最初におススメするのは、自分の会社はどんな会社と似ているかを調査することです。競合のことは、あらゆる意味で知っておくメリットがあります。

自社をみがくために、とても有用。『自分の会社について良く知って考え尽くした』、或いは『次に何を考えればいいかネタが尽きた』と詰まる状態が必ず来ます。そのとき一番参考になるのが競合です。競合の羨ましいところ、自分の会社に取り入れられるもの、比較されたときにどう受け答えするかなど、自分をみがくとても良い相手として競合が必要です。競合がいないということであれば、ただの勉強不足です。探すといくらでも競合候補は見当たるはずえすから、数社挙げられるくらい勉強すべきです。投資家からも必ず聞かれると思っておくべきです

ここからが本番ですが、競合の存在は、自分の企業価値を検討する際に非情に重要です。たぶん資金調達で最も悩むのは自分の企業価値をいくらに設定するかだと思います。投資家の方が企業価値の算定能力が高くて、だいたいのベンチャーはその能力を持っておらず資金調達に不安があるのではないでしょうか。特に未上場企業の企業価値評価はとても難しいので(業績が安定しているわけでもないし、情報も多くないし、すぐに状況が変わることからも)、そのとき最も参考になるのがやはり競合です。『先行する事例ではこのくらいの規模の資金調達が出来ていたから、それに比べて自分はこのくらいいけると思う、なぜなら〇〇〇だからだ』といった具合に自分のなかで妥当な水準を探る重要な参考水準になります。上と全く同じことを違う表現であらわしているだけなのですが、良い事例を探し続けるなかで、自社への見方や説明方法がだいぶ改善されるはずです。先行事例が無いというレアなケースだと難儀しますが、上場企業・ベンチャー・海外など本当に探しきったかもう一度確認してみたらいかがでしょうか。また、先行事例があっても未公開ベンチャーだと十分参考になる数字が手に入らないことも少なくありません。適当な数字を作るのはかなり大変ですから日ごろアンテナを張っておくべきです。

また、競合の検討を考えぬいていくと、『この会社と比べられたい』とか『この会社とは比べられたくない』とかが見えてきます。ここまで検討が進んでいるとイイ感じです。自分の会社の競合として適切な例を示せると、とても便利です

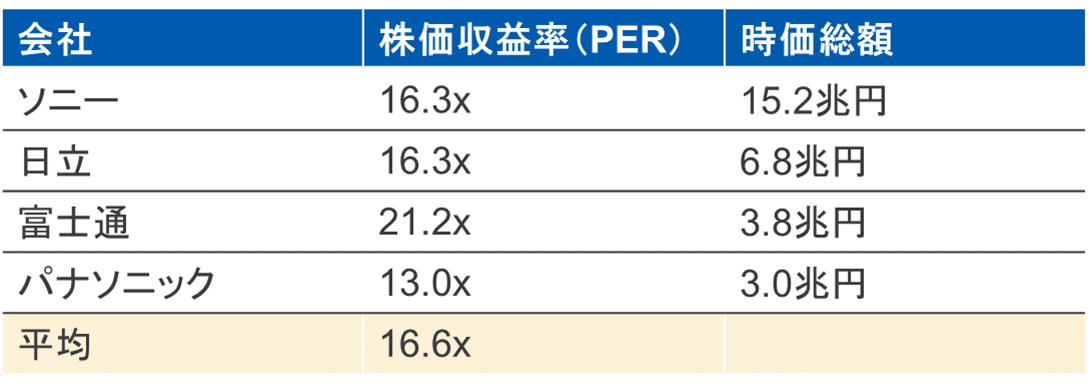

Case Study: 自分の会社が何かの電子機器を作って売っているベンチャーだったとしたら、日本の大手電機企業と似ていると思う、と説明するかもしれません。そうすると下のような表を使って自分の企業価値算定を検討してみるでしょう。Yahoo! Financeなどを見て4社分調べればこんな表はすぐに作れます。株価収益率を使って自分の会社の価値を試算してみると、例えば2億円の当期利益が出ているならば、業界平均値の16倍強の水準からは(2億円×16.6倍=)32億円~33億円の時価総額だと試算できます。或いは、自分の会社が富士通社と近いと説明することで、2億円×21倍=42億円なのではないかと挑戦してみることもできます。皆さんはソニーと富士通の違いがきちんと説明できるでしょうか?富士通はソニー生命のような金融を持っていませんし、プレイステーションも作っていませんし、映画の事業を持っているわけであはありませんが、例えばスーパーコンピューターでとても有名な会社だったりします。漠然と「似ている」と思っている人も多いはずだし、同じ業界のカテゴリーに据えるのも妥当だと思われますが、良く勉強してみると結構違う会社です。このように、他社を勉強することで自分がどう見られそうか、どう説明したいかが精緻化されます。企業価値の算定ロジックは業界によって大きく異なるので、株価収益率以外にもたくさんの手法があります。検索すると良い事例がたくさんあるので是非勉強してみて下さい。

投資家にしても、上記のように参考となる前例があると、会社理解のスピードが格段にあがるし、折り合いをつけやすくもなります。もちろん、説得力のある比較対象である必要はあるのですが、これを提示できるか否かで投資家側の勉強の手間も変わってきますし、投資家としてもなぜあなたがどのくらいの企業価値評価を要求しているのかが理解しやすいのです。企業価値の説明に慣れていない人と話すのは、とても骨が折れて、リーズナブルな会話が出来ないと思われたらその時点で破断することも少なくありません。例えば、あなた以外の誰もが1本100円のジュースだと知っているのに、200円と言われたら検討する気にもならないですよね。50円だと言われたら無知なぶん損ですよね。ベンチャーの企業価値がこのアナロジーに当てはまらないことがあるとすると、100円という水準感を引くことが難しいことなのですが、このアタリをつける努力が出来るかどうかで双方折り合う可能性を高めることは大事な努力です。もう一歩踏み込んで話すと、この競合は『自分の今の状況と同じくらいの会社』で見つけておくと足下の企業価値評価の参考になりますし、『上場した競合、あるいはM&Aで買収された競合』の事例を見つけられていると投資家にとってExitする際の目線が想像できるので両方とも有益な調査となります。例えば、『創業したてのApple社のような状態だが、iPhoneを開発して今のAppleのような会社を目指すんだ』と言えるなら、相当興味を持つ人も多い気がしませんか。当たり前のことながら、なかなか起業家が想像できないのは、投資家が自社に投資したらどのくらい儲かるのだろうかという想定で、この目線があわないと投資家は投資してくれないということです。

例えばLocationMindのケースですと、2019年の創業直後と、2023年現在では新しいAIの波が来ていますし(Chat GPTのような生成AIなど)、新型コロナをきっかけに人流の社会認知度が格段に上がったし、宇宙ベンチャーの資金調達や案件獲得のビッグニュースも続いていたりします。LocationMind自体が、創業当初に想像できていた方向と違うところで大きく成長する事業も出てきました。これに伴って競合として調査している会社も結構変わりました。毎日勉強だなと思っています

投資家のことを知る

資金調達で自分のことを話すことで精いっぱいになるケースが多い気がします。圧倒的に魅力的であればそれで問題はないのですが。投資家のことを知っておくと得かもしれません

資金調達は投資家との交渉です。投資家にとって自分が魅力的な提案をしているかを考えることも成功率向上につながります。高すぎるボールを投げても投資家は受け取りません。それどころか投資家としては絶対に投資しなければならない理由がある案件はほとんどないので、興味がなければミーティングの最初の方で興味を失っていることも多いものです。だいたい常時複数案件を検討しているのが投資家ですからまずはその1つに名を連ねる必要があります

投資家ごとに好きな業界があります。業界というのは、例えばITとかAIとか医療とかWeb3とか、投資家によって様々です。VCであればホームページを見ると書いてあることもありますし、自己紹介して頂く際に言及があることも多いです。苦手な業界の投資を、投資家がすることはなかなかありません

投資家ごとに好きなステージがあります。ベンチャーの創業間もない頃(アーリー)から、成長しはじめた頃(シリーズAとかBなど)、上場直前(PreIPO)まで様々な成長段階がありますがこれをステージと言います。創業直後の一番リスクが高くリターンも大きい投資を好む投資家もいれば、上場直前の最もリスクが低くリターンも限定的な投資を好む投資家もいるのです。もちろん、全ステージに投資するというファンドなども存在します。ファンドとて他の投資家のお金を預かって運用していたりするため、ファンドの基本戦略に合致しないものを投資することはなかなかありません

投資家ごとにリードが好きな会社とフォローしかしない会社があります。リード投資家というのはオピニオンリーダーとして最大投資をして合意形成の核となってくれる投資家のことです。また、フォロー投資家というのはリードがいた場合、それに協調しながら投資をするスタンスの投資家です。フォロー投資家ばかりにあたっていると核が作れなかったりします。まずはリード投資家を獲得することが大事で、そのための努力を重ねることから始まったりします。資金調達の必要額が数千万円と比較的1社で完結しうるような場面だと必ずしも複数投資家が必要ない場合もありえます。数億円数十億円の大きな投資になってくると1社で全ての投資を賄えいづらいことが増えてくるので、フォロー投資家が多く参加することも増えてきます

時間がかかる

資金調達は結構時間がかかることも知っておくと良いと思います。個人投資家とのミーティングがランチ1つで即決するということもあり得ますが、こういうケースはレアです。よほど自分を気に入ってくれるエンジェル投資家がいれば、創業直後の資金調達などではこういうこともありえるでしょう。

ですが、基本的にはファンドや事業会社から資金調達を募ることを検討することが多いとは思うのですが、最短でも3か月くらい、長ければ1年くらいかかってもおかしくはありません。例えばこんなプロセスで進みます:

窓口の担当者が気に入ってくれて何回かミーティングを重ねる

色々と質問の往復をしたり書類を提出する”Due Diligence(デューディリジェンス)”というプロセスで窓口担当があなたの会社への確信や思いを強める

意思決定権限を持つマネージャーが現れて面談をする

追加のDue Diligenceをする

条件の交渉をする

ファンドの投資委員会で決議を取る

契約書締結し、着金する

これを複数投資家と実施することになるのです。資金調達期間中の負荷は結構なものですから、経営者、特に社長や財務担当は資金調達にかかりっきりになりがちです。私の場合はあらかじめこういうことを聞かれるだろうなというものは投資家用のプレゼンテーションで先回りしますし、劣後するだろうけど聞かれそうだなというものはDue Diligenceに回そうという想定のもとあらかじめ準備してたりします。本当は営業とか他にも色々やりたいのに、とにかく時間がかかるので、仕切りをよく進めることを心がけています。

ファンドが最短2~3か月で投資できるよと言われることもありますが、よほどあなたの準備が整って臨んでいるときとか、格別に魅力的なときなどがそれに当たります。先方に自分を理解してもらい、自分としても先方を理解するために拙速に動いてしまうと後ほど思ったような相手ではなかったということになりかねません。

かといって、すぐお金が欲しいのにという方に対しては、1日とか1週間とかで資金が得られるものではないよということも大事なメッセージかなと思っています。それなりの段取りがあるし、数か月の余裕をみながら早め早めに資金調達の準備を始めて勉強をしておくと良い結果に結びつきやすいのではないでしょうか。

マクロ環境を考える

いまは資金調達しやすいタイミングなのでしょうか。なぜそう思うのでしょうか。この感覚は常に持っておいた方が良いと思います。マクロ環境といっても読み解くのは困難ですが、中長期的に会社が上手くいくことを説明するためにも、資本政策のタイミングを考える上でも大事ですから努力あるのみです。

まずは金融市場が元気なのか、自分たちに好意的なのか。例えば2023年3月現在でいうとベンチャーが上場するタイミングとしてはあまり良くないと言えるでしょう。IPOしても時価総額が小さくなりがちでベンチャーにとって面白くありません。この潮目が変わらないかなと多くのベンチャーが首を長く待っているはずです。どうしても、いまIPOすべき理由がある会社ならば仕方がありませんがいわゆる「ダウンラウンドIPO」という、未上場時の方が高く評価されていたベンチャーが、時価総額目線を切り下げてIPOする事例が増えています。上場できること自体が凄いことではあるのですが、本当にこのタイミングでIPOすべきなのか、1~2年待ってマクロが改善するか試した方が良いIPOになるのではないか?という問いは自分にもよく投げかけ、上場を強力に支援してくださる主幹事証券会社の言うこともよく聞いた方がいいと私は思っています。

IPOしたときに大きな時価総額がつきづらいのであれば、ベンチャー投資家なども高いバリュエーションで投資する気持ちが減衰しがちですね。Exit時の目線が切り下がるのであれば、そこからベンチャー投資家は逆算しますから、未上場ベンチャーのバリュエーションも下げ圧力がかかりえます。というシークエンスでものごとが計算されますので、やはり上場株式市場の不景気のときは面白くない。

金融市場といってしまうと国単位・世界単位のウネリですが、それでは自社が属する業界のファンダメンタル(≒地合い・大きな動向)としてはどうでしょうか?2023年であっても追い風がある業界はたくさんあります。少子高齢化やWithコロナ時代に繁栄する事業もあれば、最近は環境課題を解決するテクノロジーも人気だし、経済安全保障に貢献できるようなベンチャーなどもいると思います。こうした、業界全体の大きな追い風、時代のうねりに乗って成長するというのは良質なストーリーですね。今後数年のマクロ感を上手に読み解けるのならば、資金調達活動の先手をとり有利に動けるかもしれません。

最後に

いかがでしょうか。読み応えがあるものか、もう少し文章量を減らした方がよいものか悩みながら書いてみました。一旦は小手先ではない重要なことをお伝えすることが良いかなと考えて書いてみたつもりですが、もしこんなことを書いてほしいとかリクエストがあるようでしたら次の記事を書くかも知れません。

励みになりますのでイイネ・フォローいただけると嬉しいです!

それではまた次の記事でお会いしましょう。

桐谷直毅