基礎から分かるファイナンス法⑤~証券化・流動化(前編)

「基礎から分かるファイナンス法」の第5回の記事です。第5回と第6回では、ストラクチャード・ファイナンスの本丸ともいえる証券化・流動化を取り上げます。本連載のある意味「ヤマ場」であり、分量も多いですが、腰を据えて読んでいただけると、その面白さを感じていただけると思います。

【連載目次】※予定

第1回 はじめに

第2回 コーポレート・ファイナンスの基礎知識(前編)

第3回 コーポレート・ファイナンスの基礎知識(後編)

第4回 買収ファイナンス(LBO)

第5回 証券化・流動化(前編)【本稿】

第6回 証券化・流動化(後編)

第7回 プロジェクト・ファイナンス

第8回 ハイブリッド・ファイナンス

第9回 ベンチャーファイナンス/投資ファンド

第10回 商事信託ほか

第11回 まとめ(書籍紹介など)

なお、本連載では、各スキームの根底にある「考え方」を理解することにフォーカスし、細かい論点などはあえて捨象していることがあります。したがって、契約実務のテクニカルなポイントなどについては、定評ある実務書(*1)を参照いただければと思います。基本的な考え方をしっかり理解していれば、多少難解な実務書でも読みこなせるはずです。

1.証券化・流動化とは?

(1)証券化・流動化の意味

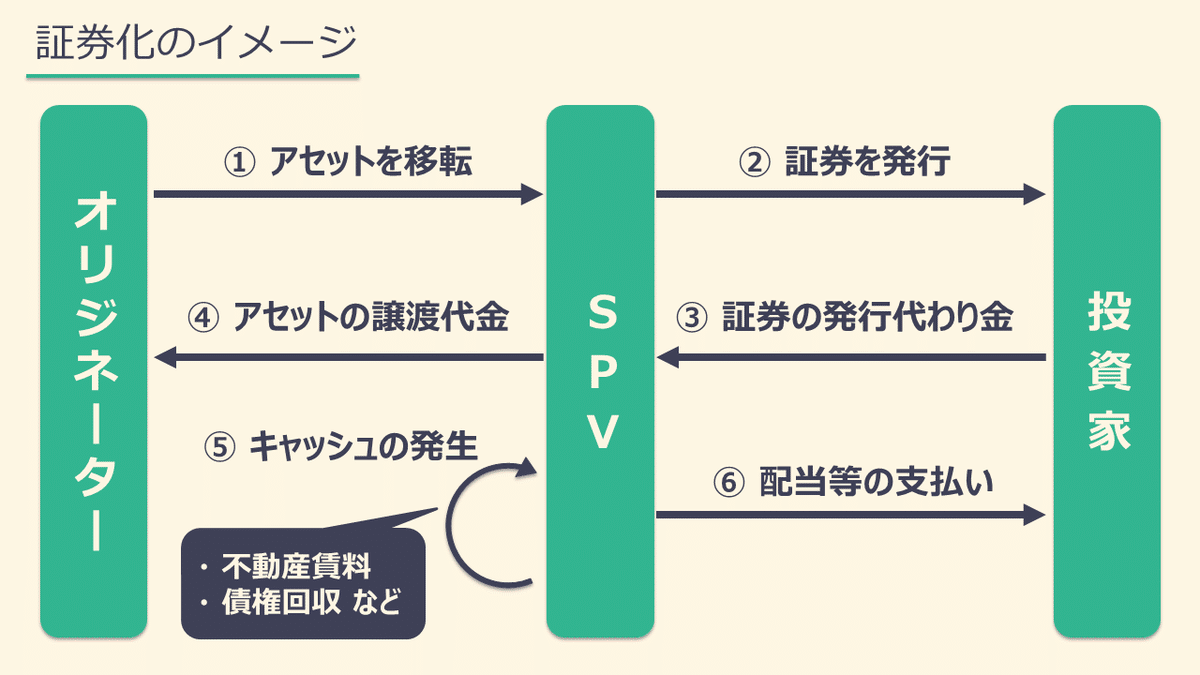

証券化とは、一定のキャッシュフローを生み出す資産を資本市場につなぐ仕掛けであるとされます(*2)。すなわち、資産(アセット)を保有する会社(オリジネーター)が、別の法主体(SPV(*3))を設立してアセットを移転(*4)し、そのアセットが生み出す将来のキャッシュフローを裏付けとした証券を発行して資金調達を行うことを指します(*5)。

証券化・流動化には、一般に以下の特徴があるとされ、①~③を備えるものが「流動化」(*6)で、これに④を加えたものが「証券化」であると整理されています(*7)。

① 対象アセットが生み出すキャッシュフローを保全するためのSPVの利用

② 対象アセットを裏付けとした資金調達

③ 対象アセットへのオリジネーター or スポンサー(*8)の何らかの関与

④ 資金調達の方法としての証券の発行

証券化のイメージを図示すると、以下のとおりです。具体的なスキームは対象アセットの種類によって変わりますが、とりあえずイメージだけ掴んでもらえれば大丈夫です。なお、証券化の対象アセットは、不動産や金銭債権がメインですが、一部の動産(船舶、自動車、航空機など)や知的財産権も用いられることがあります。また、やや特殊な例として、事業の証券化(第4回の「余談」参照)やリスクの証券化(*4)というものもあります。

このように、証券化は、資金調達の主体であるオリジネーターから見ると、もともと持っているアセットをSPVに売却し、SPVからその売却代金(SPVが証券の発行代わり金として投資家から調達したお金)を受け取ることで資金調達を行う仕組みということになります。第2回で解説したデットファイナンスやエクイティファイナンスが「B/Sの右側」を増やすことで資金調達するファイナンスであるとするならば、証券化は、いわば「B/Sの左側」つまり「資産」を現金に換えることで資金調達するファイナンスということができるでしょう。その意味で、証券化はアセットファイナンスの一種といわれることがあります(第2回参照)。

【余談:モノが先か?カネが先か?】

証券化は、モノとカネのどちらが先にあるかという観点で2つの類型(流動化型と運用型)に分けられます(*9)。流動化型は、対象アセット(モノ)が先にあり、それをSPVに譲渡して、対象アセットが生み出すキャッシュフローを裏付けに投資家から資金調達を行うものです。一方、運用型は、まず投資家から資金(カネ)を集めてプールし、特定のアセット(不動産や有価証券)に投資して運用し、その収益を投資家に分配するもので、いわゆる「REIT」(不動産投資信託)が典型とされます(*10)。本稿では、流動化型の証券化を主に扱い、運用型については第9回(投資ファンド)で必要に応じて触れることにします。

(2)何のためにやるのか?

以上をまとめると、証券化とは、そのままの形では買受人を見いだしにくい資産が生み出すキャッシュフローや、資産を集合化することによって生み出されるキャッシュフローを、オリジネーターから「分離」して、投資家の需要に応じた証券(=商品)に「転換」することで、オリジネーターによる資金調達を図る仕組みである、といえそうです。

つまり、資金調達者であるオリジネーターから見ると、オリジネーター(=会社)そのものの信用力に依拠したファイナンス(コーポレートローン。第4回参照)では望ましい条件での資金調達が難しい場合であっても、保有している特定の資産のみの信用力に依拠すれば、より有利な条件での資金調達が可能になる場合があります。

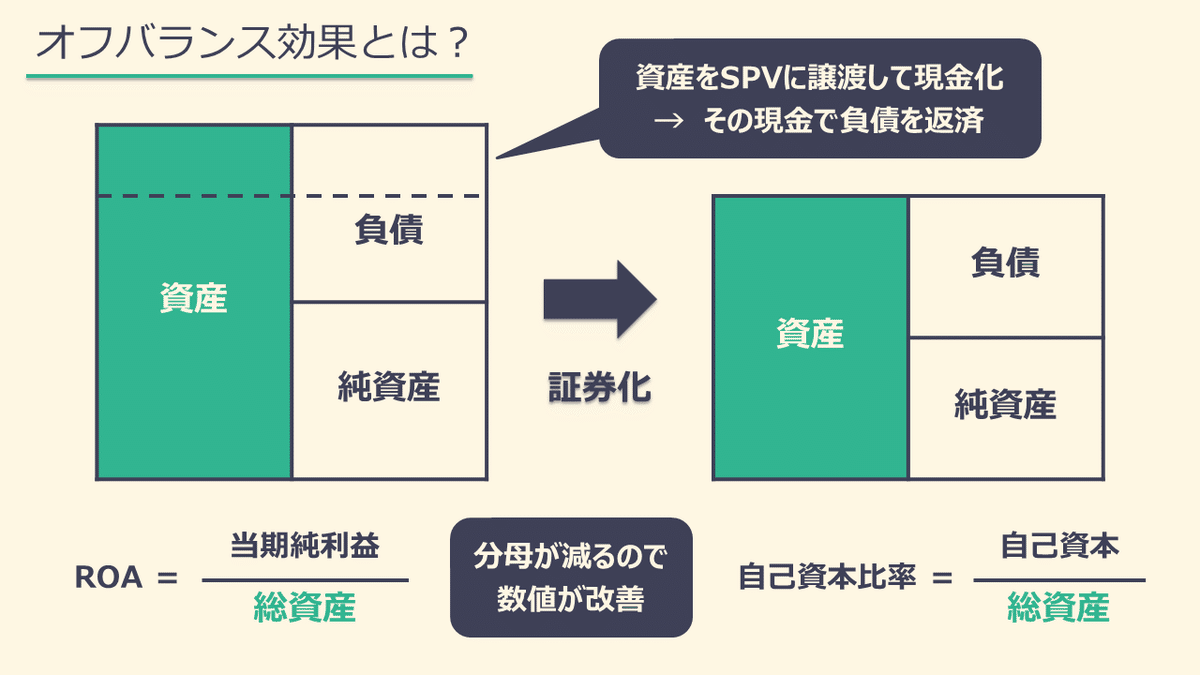

また、オリジネーターから見た証券化のメリットとして、いわゆる「オフバランス効果」が指摘されることがあります。つまり、対象アセットをSPVに移転することによりオリジネーターのB/Sがスリム化され、ROA(Return of Asset=総資産利益率)や自己資本比率といった財務指標が改善されるというのです(*11)。現に、1990年代後半に盛んに行われた金融機関による貸付債権の証券化・流動化は、オフバランス効果による自己資本比率の改善(BIS規制で求められる8%以上の自己資本比率を達成すること)が主要な目的であったとされます(*12)。オフバランスの要件などについては、6で後述します。

他方、資金提供者である投資家にとっても、証券化を用いることで、特定の資産をオリジネーターから切り離し、後述する自らのニーズに即した投資商品の設計を求めることが可能になります。

このように、証券化は、オリジネーターと投資家の双方にとって、それぞれのニーズに即した新たな資金調達の選択肢を与える手法といえます。

2.本質的な特徴と基本的なスキーム

(1)アセットの「分離」と「転換」

繰り返しになりますが、証券化は、そのままの形では買受人を見いだしにくい資産が生み出すキャッシュフローや、資産を集合化することによって生み出されるキャッシュフローを、オリジネーターから「分離」して、投資家の需要に応じた証券(=商品)に「転換」することで、オリジネーターによる資金調達を図る仕組みです。ここから、対象アセットの「分離」と「転換」が証券化の本質的な特徴といえそうです。

まず、対象アセットの「分離」について。証券化は、対象アセットが生み出すキャッシュフローのみに依拠したファイナンスです。したがって、対象アセットを、元の所有者であるオリジネーターの信用力から隔離する必要があります。言い換えれば、対象アセットの信用力「以外」の理由で投資家への支払いが滞る可能性を排除する必要があるということです。こうした対象アセットの「分離」を実現するため、それに適したSPVの選択(後記3)や倒産隔離(後記4)・真正譲渡(後記5)といった工夫が求められることになります。

次に、対象アセットの「転換」について。対象アセット(不動産や金銭債権)をそのままの形で購入してくれる人がいるなら、そのまま売却すればよく、証券化という仕組みを用いる必要はありません。そうした単純売却ができない場合は、対象アセットのリスクとリターンを、投資家の属性やニーズに応じて加工する必要があります。こうした加工の一環として、優先劣後のトランシェ分け(トランチング)や信用格付けの取得が行われるわけです(後記7)。

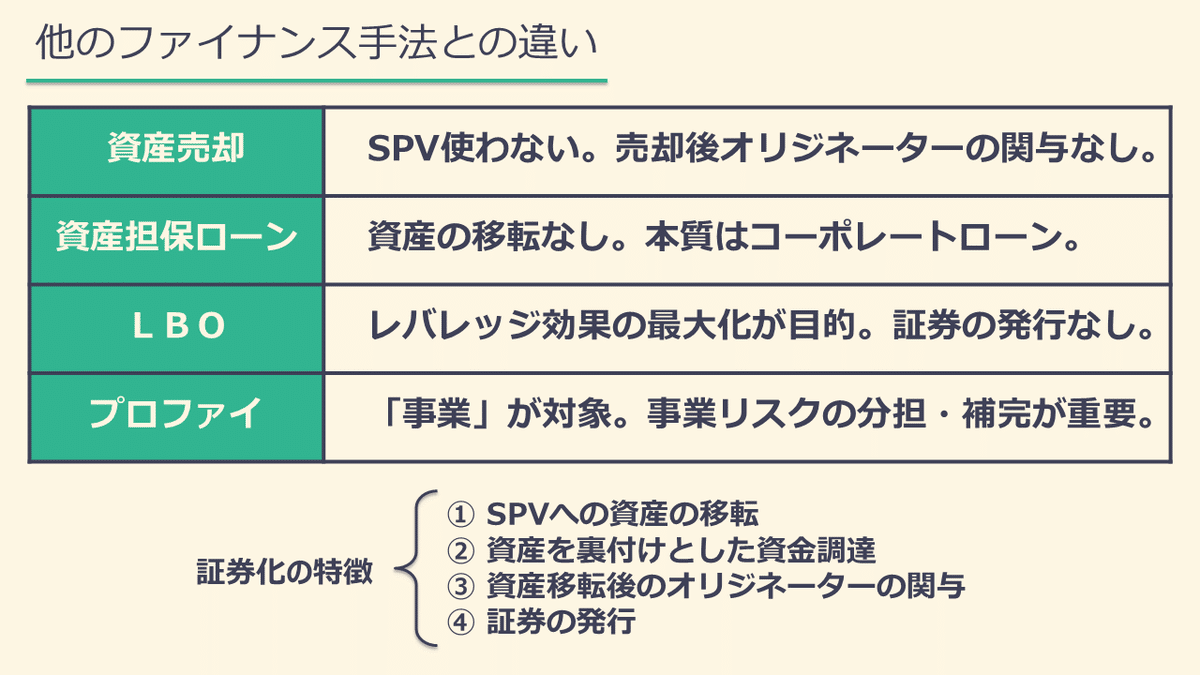

(2)他のファイナンス手法との違い

このような証券化の特徴を踏まえ、証券化と他のファイナンス手法との違いを簡単に整理しておきたいと思います。ここは補論的な内容ですので、読み飛ばしていただいても大丈夫です。

まず単純な資産売却ですが、これは文字通り、対象アセットの買受人に対して「売って終わり」の取引です。これに対し、証券化は、①対象アセットそのものの売却ではなく、(SPVへの移転を通じて)対象アセットを裏付けとした証券を発行する点にその本質があります。また、証券化では、②対象アセットをSPVに移転した後も、オリジネーターは何らかの形で対象アセットに関与することになります(管理・修繕や債権の回収など)。

次に、資産を担保とした貸付け(ローン)(*13)との関係です。資産担保貸付けは、対象アセットの信用力をアテにした資金調達という意味で、証券化と共通する面があるともいえます。しかし、対象アセットが資金調達者に帰属したままである(オリジネーターから「分離」されていない)という点で、証券化とは決定的に異なります。この意味で、資産担保貸付けの基本的な性格はコーポレートローン(第4回参照)であるとされます(*14)。

さらに、第4回で解説したLBOとの関係ですが、両者は、債権者・投資家が買収者・オリジネーターの財産に遡及することができない(ノン・リコースである)という点で共通しています。ただ、LBOでノン・リコースが用いられる理由は、レバレッジの逆作用をヘッジするため(=資金調達者の保護)でした(第4回参照)。これに対し、証券化の場合は、どちらかというと、オリジネーターの信用リスクから隔離するという側面(=資金提供者の保護)に比重が置かれているという点で、ノン・リコースの趣旨に違いが見られます。また、証券化では投資家の属性・ニーズに応じた証券が発行されるのに対し、LBOでは一般にそのような証券は発行されません(*15)。

最後に、プロジェクト・ファイナンスとの関係です。プロジェクト・ファイナンスについては次回詳しく解説しますが、一言でいうと、特定の「事業」(プロジェクト)が生み出すキャッシュフローに依拠した資金調達をいいます。証券化とは、特定の資産/事業の信用力のみに依拠しており、そのためにSPVが用いられるという点で共通しています。しかし、プロジェクト・ファイナンスは、「事業」そのものが対象になるという性質上、SPVは本質的に倒産する可能性がある点(*16)、その事業を完成・稼働させる上で直面する様々なリスク(完工リスク、災害リスク、需要変動リスク、施設管理リスク等)を関係者間でどのように分担・補完するかが重要なポイントになりうる点(*17)で、証券化と性質を異にしています。

【余談:証券化とSTO】

Security Token Offering(STO)という言葉を耳にしたことはあるでしょうか。STOとは、有価証券をブロックチェーン技術等を用いてデジタル化した「セキュリティトークン」を発行して資金調達する手法をいいます。つまり、セキュリティトークンは、不動産や金銭債権の証券化にあたってSPVが発行する証券(匿名組合出資持分や信託受益権)をブロックチェーン上に乗せたものということができます。こうしたセキュリティトークンについてはは、昨年の金融商品取引法の改正(2020年5月1日施行)により、規制法上の位置づけは一定程度明確化されたといえます。一方で、セキュリティトークンに関する私法上の整理については、「トークンの移転と実体法上の権利の移転をどのように合致させるか」という大きな問題があります。すなわち、トークンに乗せられた匿名組合出資持分や信託受益権といった権利を排他的に他者に移転するためには、第三者対抗要件を備える必要があります。匿名組合出資持分や信託受益権における第三者対抗要件は「確定日付のある証書による通知または承諾」ですが(民法467条2項、信託法94条2項)、こうした第三者対抗要件の具備をブロックチェーン上のトークンの移転と連動させることは容易ではありません。セキュリティトークンの社会実装を進めるためには、こうした実体法上の課題を解決する必要があります(*18)。この点については、機会があれば自分なりの考えを書いてみたいと思います。

(3)基本的なスキーム(金銭債権の流動化/不動産の流動化)

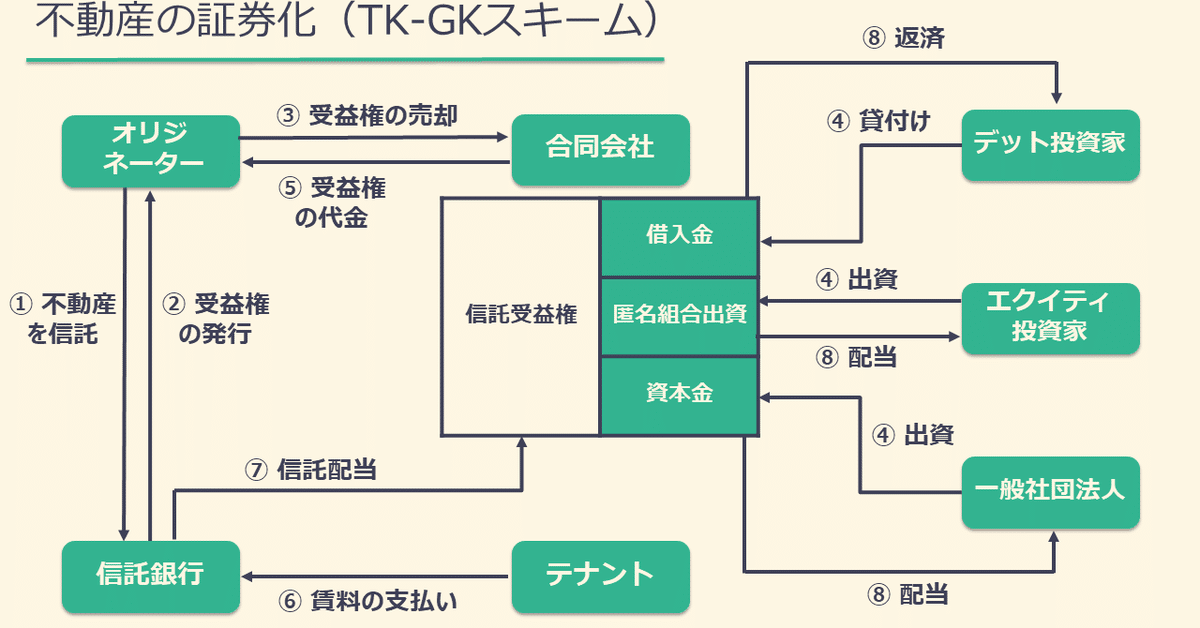

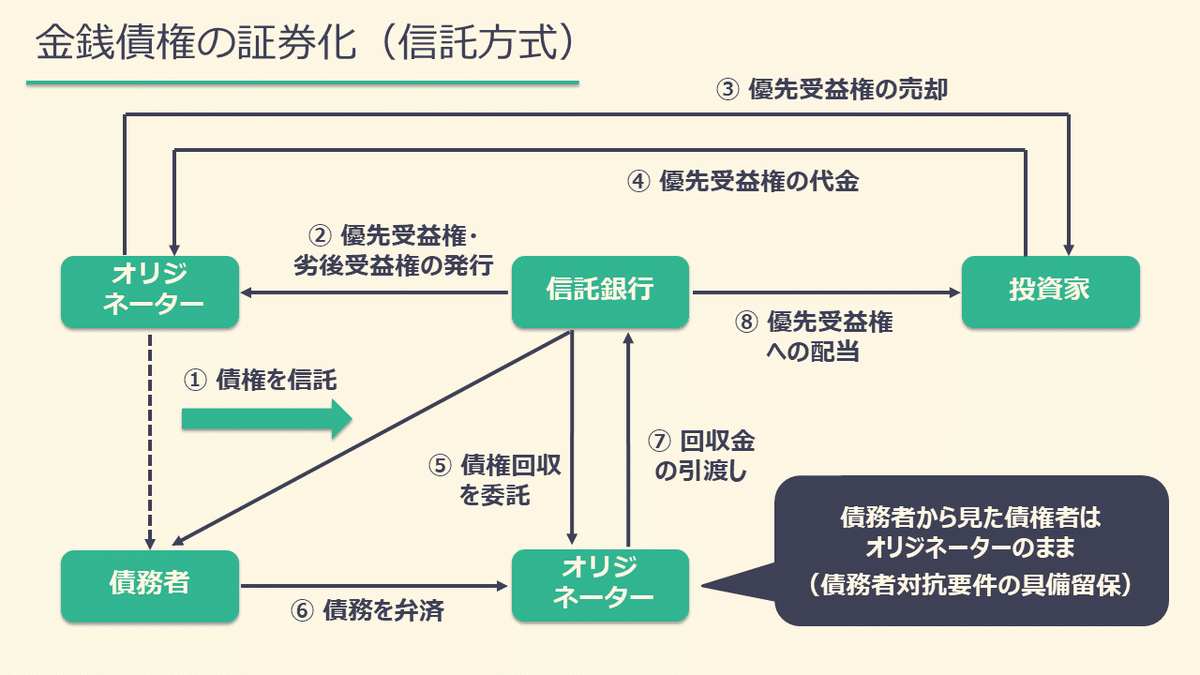

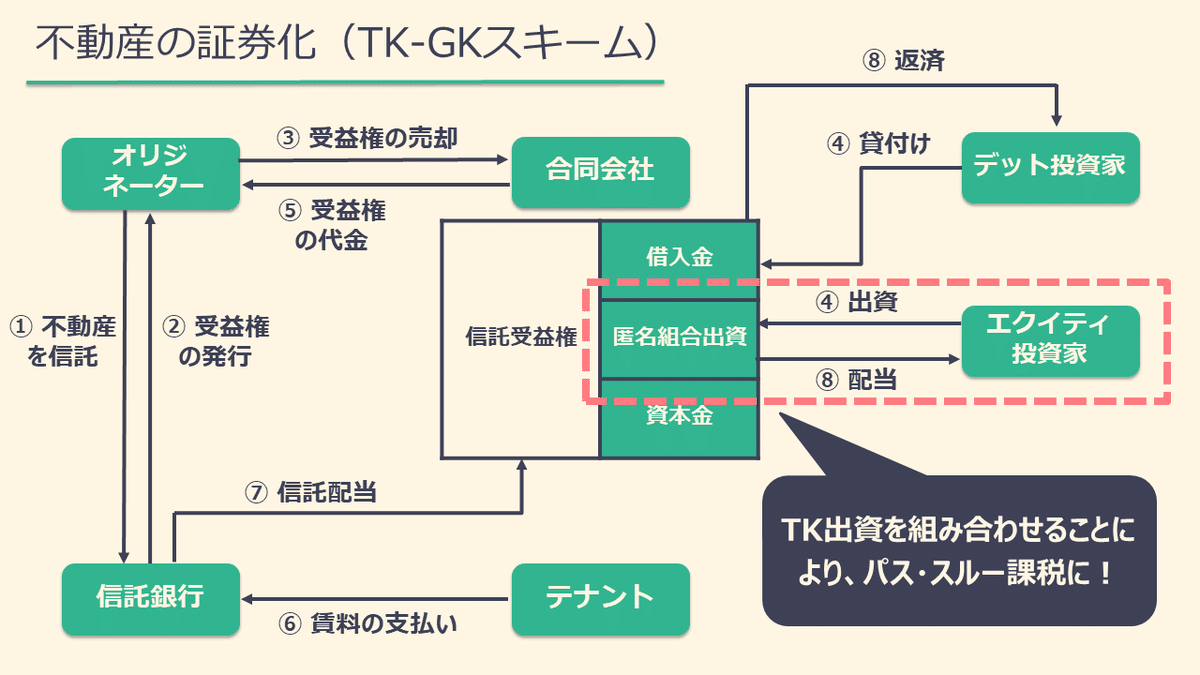

これまでの説明を踏まえ、3以下では、証券化におけるスキーム設計のポイントを解説していきます。解説にあたっては、具体的なスキームに言及せざるを得ないため、ここで、証券化の典型ともいえる①金銭債権の証券化(信託方式)と②不動産の証券化(TK-GKスキーム)について、スキームの概略図を掲載しておきます。

かなり複雑に見えますが、とりあえず、番号に沿って大まかなフローを掴んでもらえれば大丈夫です。この概略図を適宜参照しながら、以下の解説を読み進めていただければと思います。

3.スキーム設計のポイント①:SPVの選択

(1)証券化で使われる主なSPV

対象アセットの保有主体としてどのようなSPVを用いるかは、証券化におけるスキーム設計のキモです。それによって、適用される法律や、後に述べる倒産隔離の手法が大きく変わってくるからです。

SPVは、大きく「法人型」「信託型」「組合型」に分けられますが(*19)、流動化型の証券化でよく用いられるのは「特定目的会社」「合同会社」「信託」の3つです。前述した金銭債権の証券化スキームでは信託が、不動産の証券化スキームでは合同会社が、それぞれSPVとして利用されています。なお、特定目的会社は資産流動化法(*20)に、合同会社は会社法に、信託は信託法に基づいて設立されます。

では、なぜ「特定目的会社」「合同会社」「信託」が証券化におけるSPVに用いられるのでしょうか。その理由、すなわち、証券化SPVとして求められる性質について見ていきましょう。

(2)独立の権利主体になれること

まず、対象アセットをオリジネーターからSPVに移転して「分離」することとの関係上、SPVは対象アセットを独立して保有できる必要があります。特定目的会社と合同会社は独立した法人格を有しているため(資産流動化法13条1項、会社法3条)、問題なくこの要件を満たします。

これに対し、信託は独立した法人格を持ちません。オリジネーター(委託者)から信託銀行(受託者)に信託された対象アセット(信託財産)は、形式的には受託者に帰属することになります。しかし、信託財産は、受託者がもともと保有していた財産(固有財産)とは区別され、受託者の債権者は信託財産を差し押さえることはできず(信託法23条1項)、受託者が破産しても信託財産が破産財団に組み込まれることはありません(同法25条1項)(*21)。つまり、対象アセットを信託することにより、オリジネーター(委託者)からも信託銀行(受託者)からも独立した、いわば「宙に浮いた」財産を作り出すことが可能になります(信託財産の独立性(*22))。これは信託の極めて重要な機能でして、後述する倒産隔離の手法とも密接に関わってきます。

(3)有限責任であること

次に、有限責任であることが挙げられます。証券化の文脈において、「有限責任」には2つの意味があります。すなわち、①SPVが発行した証券を引き受けた「投資家」が、自分の投資金額の範囲を超えてSPVの債務に関する責任を負わないという意味での有限責任(投資家の有限責任)と、②SPVを運営する者(会社の経営者や信託の受託者)が、SPVの債務に関して責任追及を受けないという意味での有限責任(運営者の有限責任)です。

この点、特定目的会社と合同会社では、社員(出資者)の責任は、その出資額の範囲に限られるとされているため、投資家の有限責任は確保されています(資産流動化法27条1項、会社法576条4項・580条2項)。また、SPVの運営者である特定目的会社の取締役や合同会社の業務執行社員(およびその職務執行者)は、いずれもSPVとは別個独立の法主体であるため、運営者の有限責任も当然に備わっているといえます。

他方、信託における「投資家」は、その信託が発行する信託受益権を取得した者(受益者)ということになります。信託法では、受益者は原則として信託財産に関する費用の償還義務を負わないという形で、受益者の有限責任が明確化されています(信託法48条5項)(*23)。一方、受託者は、信託として借入れを行った場合の債務など(信託財産責任負担債務)について原則として無限責任を負います(信託法21条2項反対解釈)。ただし、限定責任信託(同法21条2項2号)(*24)や責任財産限定特約(同4号)を利用することにより、受託者の有限責任を図ることができます(*25)。このように、運営者の有限責任の点では、信託は完全とはいえません。

(4)倒産隔離の仕組みを構築しやすいこと

4で後述するとおり、証券化では、倒産隔離の一要素であるSPVの倒産予防措置として、オリジネーターのコントロールからSPVを遮断することが求められます。この点、特定目的会社や合同会社では、単独でそうした遮断を図ることが難しく、一般社団法人と組み合わせるなどの工夫が必要になります。この点については4で詳しく説明します。

これに対し、信託については、前述した信託財産の独立性、すなわち、信託財産は委託者または受託者の倒産の影響を受けないという性質により、倒産隔離機能がもともと備わっているといえます(*26)。前述した金銭債権の証券化スキームをはじめ、多くの証券化スキームで信託がSPVとして用いられている最大の理由は、この倒産隔離機能にあると考えられます。

【余談:TK-GKスキームで信託が使われている理由?】

前述のTK-GKスキームでも信託銀行が登場していますが、ここでの信託はSPVとして利用されているわけではありません(SPVは合同会社=GK)。ここでの信託は、証券化の対象アセットを「現物」の不動産から信託の「受益権」に転換するために利用されています。というのも、現物不動産をそのまま証券化すると、原則として「不動産特定共同事業」(不動産特定共同事業法2条4項1号)に該当し、国土交通省の許可が必要になるためです(同法3条1項)。また、現物不動産のままでは、不動産取得税や登録免許税もかさむことになります。こうした理由により、TK-GKスキームでは、現物不動産の受益権化のために信託が用いられるケースが多く見られます。

なお、現物取引の回避+倒産隔離の確保という観点からは、金銭債権の証券化と同じように、TK-GKを使わずに、信託そのものをSPVにしてしまった方が簡便なようにも思われます。ただ、信託そのものをSPVにして受益権そのものに優先劣後構造を設けると、不動産信託の場合は課税関係が不透明になる可能性が指摘されています(*27)。こうした理由により、受益権そのものには優先劣後構造(資産サイドでの優先劣後)は設けず、それをいったんGKに移転した上で、GK側で優先劣後構造(調達サイドでの優先劣後)を設けるというスキームになっているものと思われます。

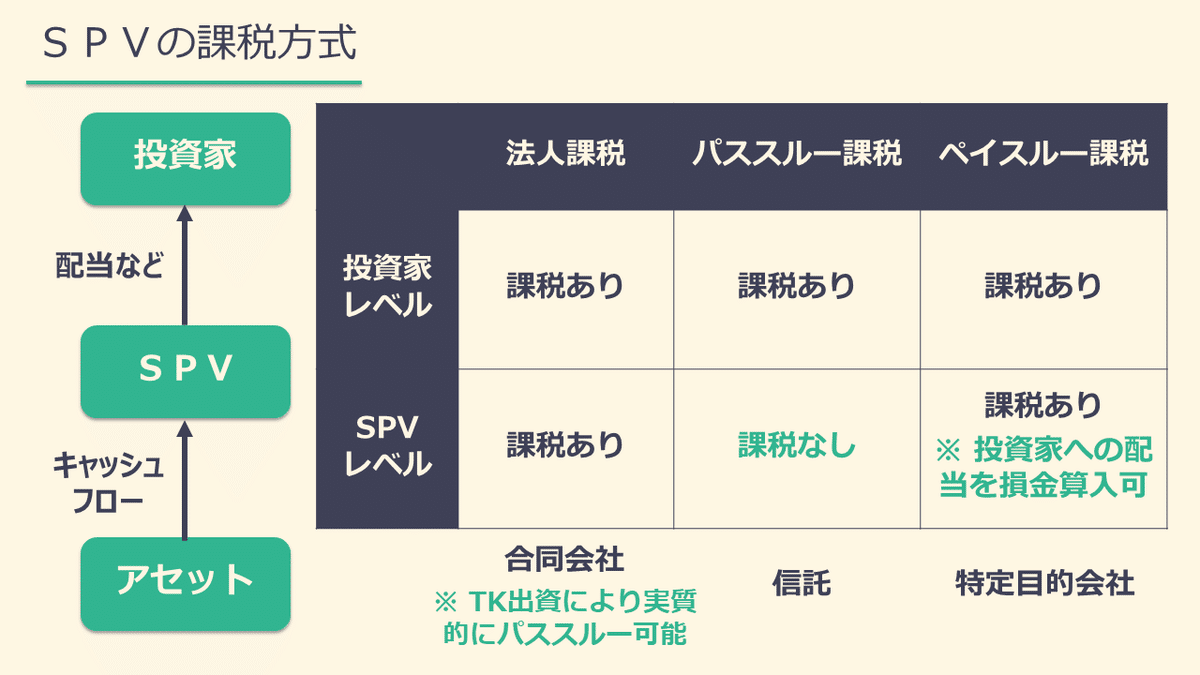

(5)課税透明性があること

課税透明性とは、対象アセットから生じたキャッシュフローについて、SPVの段階では課税関係が発生せず、SPVから配当等を受ける投資家の段階でのみ課税関係が発生することをいいます(*28)。もしSPV段階と投資家段階で二重に課税されることになれば、その分だけ証券化スキームからキャッシュフローが流出し、投資家・オリジネーターの双方にとって、証券化を用いるメリットが減殺することになります。したがって、証券化においては、課税透明性を確保することが重要です。

SPVには、以下の3つの課税方式があります(*29)。

【法人課税】

SPV自体をいったん課税対象にした上で、支払配当について投資家にさらに課税する方式(二重課税)。

【構成員課税】

SPVの段階では課税せず、その構成員である投資家にそのまま損益を帰属させ、投資家段階でのみ課税する方式(パス・スルー課税)。

【実質的な構成員課税】

SPV自体も課税対象とした上で、投資家に支払った配当をSPVの損金に算入することにより、実質的にSPV段階での課税を排除する方式(ペイ・スルー課税)。

この点、信託は原則として構成員課税(受益者等課税信託)とされています(所得税法13条1項、法人税法12条1項)。また、特定目的会社ではペイ・スルー課税が採用されています(租税特別措置法67条の14)。

他方、合同会社(GK)には、法人税法上の「普通法人」(同法2条9号)として法人課税が適用されます。したがって、そのままでは二重課税が発生してしまうので、これを避けるために匿名組合出資(TK)が用いられます(*30)。すなわち、匿名組合の営業者である合同会社の損益のうち、匿名組合員(匿名組合組合出資した投資家)の損益として計上すべき部分については匿名組合員に対して課税され、その損益は合同会社の損益から控除されます(*31)。これにより実質的にはパス・スルー課税となり、二重課税を回避することができるわけです。GKをSPVとしてTK出資を組み合わせる理由はここにあります。

(6)その他

その他、SPVを選択する際の視点としては、機関設計の柔軟性や会社更生法の適用の有無、設立・運営にかかる各種コスト等が挙げられます。

例えば、会社形態のSPVとして株式会社ではなく合同会社が利用される理由として、一般に、①合同会社は会社更生法の適用を受けないこと(会社更生手続が開始しても手続外で担保権を行使できる)、②合同会社には計算書類の公告義務がないこと、③合同会社にはいわゆる大会社規制がないことなどが指摘されています(*32)。

////////////////////////////////////////////////

だいぶ長くなってしまいましたので、やや中途半端ですが今回分はいったんここで切り上げます。次回は証券化・流動化の【後編】として、以下を解説していきます。

4.スキーム設計のポイント②:倒産隔離

5.スキーム設計のポイント③:真正譲渡

6.スキーム設計のポイント④:オフバランス

7.スキーム設計のポイント⑤:その他(トランチング、格付け取得等)

8.証券化に関する規制

9.まとめ

証券化・流動化には多くの論点・検討事項があり、難しい部分も多かったかと思います。しかし、これら一つ一つをしっかり理解することができれば、他のファイナンス手法についての理解も深まってくるはずです。そういう意味で、証券化・流動化は本連載の「ヤマ場」ですので、ぜひ腰を据えて読んでいただければと思います。

それでは、次回もよろしくお願いします!

【次回以降の予定】

第6回 証券化・流動化(後編)

第7回 プロジェクト・ファイナンス

第8回 ハイブリッド・ファイナンス

第9回 ベンチャーファイナンス/投資ファンド

第10回 商事信託ほか

第11回 まとめ(書籍紹介など)

【脚 注】

*1:証券化・流動化にフォーカスした書籍として、西村あさひ法律事務所編『資産・債権の流動化・証券化〔第3版〕』(きんざい・2016年)、藤瀬裕司著『総解説 証券化ヴィークルの法務と実務』(日本経済新聞出版社・2009年)、高橋正彦著『証券化と債権譲渡ファイナンス』(NTT出版・2015年)、田渕直也著『入門実践金融 証券化のすべて』(日本実業出版社・2012年)など。

*2:西村総合法律事務所編『ファイナンス法大全(下)』(商事法務・2003年)6頁参照。なお、田渕・前掲注1は、「ある資産(または事業)が生み出すキャッシュフローと、それに付随するリスクを、有価証券もしくはそれに準じる形態で投資家に転嫁するしくみ」であるとする(同14頁)。

*3:Special Purpose Vehicleの略称で、特定の目的を実現するために設立される「器」を指します。会社形態以外のもの(一般社団法人、組合、信託等)も含まれる点で、SPC(Special Purpose Company=特別目的会社。第4回参照)よりも広い概念です。

*4:デリバティブを組み込んだ証券化(シンセティックCDO)や自己信託を用いた証券化など資産の移転を伴わない証券化もありますが、本稿では資産移転を伴う証券化を扱うこととします。

*5:高橋・前掲注1・27頁、酒井俊和著『ファイナンス法――金融法の基礎と先端金融取引のエッセンス』(商事法務・2016年)301頁参照。なお、高橋・前掲注1は、この意味での証券化を「狭義の証券化」であるとします。これに対し、企業の資金調達手段が銀行借入れを中心とする間接調達から、株式・社債等の証券発行により資本市場調達に比重を移していく現象を、「広義の証券化」であるとします(同26頁)。

*6:「流動化」という言葉は、直接対応する英語がない日本独特の用語であるとされます(高橋・前掲注1・28頁)。

*7:藤瀬・前掲注1・2頁、

*8:対象アセットの管理・運用・処分に何らかの形で関与し、証券化スキーム全体をマネージする者をいうとされます(藤瀬・前掲注1・3頁)。具体的には、アレンジャー、アセット・マネージャー、プロパティ・マネージャー、(バックアップ)サービサーなどが含まれるでしょう。

*9:藤瀬・前掲注1・145頁参照。神田秀樹・神作裕之ら編著『金融法講義』(岩波書店・2013年)440頁参照。

*10:神田・前掲注9・441頁、森島義博・小林亨著『J-REIT投資のすべて』(きんざい・2004年)7頁参照。

*11:この点、高橋・前掲注1は、オフバランス効果の留意点として、①対象アセットがもともと企業会計上オンバランスであることを要すること、②対象アセットがオフバランス化されても、その譲渡代金をもって借入金等の返済を行わなければB/S全体のスリム化にはつながらないこと、③オフバランス化によりROAや自己資本比率が表面上改善されたとしても、B/S上に健全でない資産が残るのであれば、実質的に見てオリジネーターの企業価値が高まるかどうかは別問題であること、を指摘しています(同304頁)。

*12:高橋・前掲注1・33頁、大垣尚司著『金融と法 企業ファイナンス入門』(有斐閣・2010年)406頁、神田・前掲注9・458頁参照。

*13:資産担保貸付けのことを、アセット・ベースト・レンディング(Asset Based Lending=ABL)と呼ぶことがあります。これに対し、証券化において、SPVがローン形式で資金調達を行うことをアセット・バックド・ローン(Asset Backed Loan=ABL)と呼ぶことがあります(酒井・前掲注5・295頁)。どちらも「ABL」という略称で極めて紛らわしいので、用語の使い方には注意しましょう。

*14:酒井・前掲注5・294頁参照。

*15:もっとも、LBOでも、メザニンを用いたトランチングや、いわゆるローン・パーティシペーション等によるローン債権の(実質的な)流通が行われることがあるため、この点は相対的な違いにすぎないとも考えられます。

*16:樋口孝夫著『資源・インフラPPP/プロジェクトファイナンスの基礎理論』(きんざい・2014年)51~52頁参照。

*17:高橋・前掲注1・387頁、神田・前掲注9・444頁参照。

*18:この点に踏み込んだ論稿として、増島雅和「セキュリティトークンの一大問題とその解決方法(4)デジタル化アセットとしてのセキュリティトークン」が挙げられます。

*19:各類型に属するSPVの詳細な分析・比較については、藤瀬・前掲注1をご参照ください。

*20:正式名称は「資産の流動化に関する法律」です。

*21:民事再生手続および会社更生手続についても同様の規定があります(信託法25条4項・7項)。

*22:四宮和夫著『信託法〔新版〕』(有斐閣・1989年)181~194頁、新井誠著『信託法〔第4版〕』(有斐閣・2014年)103頁等参照。

*23:寺本昌広著『逐条解説 新しい信託法〔補訂版〕』(商事法務・2008年)175頁参照。

*24:田中和明編著『新類型の信託ハンドブック』(日本加除出版・2017年)によると、限定責任信託の利用はほぼないようです(同122頁参照)。

*25:藤瀬・前掲注1・74~75頁参照。

*26:新井・前掲注22・103頁参照。

*27:現代金融取引研究会編『金融取引法実務体系』(民事法研究会・2016年)642頁、三菱UFJ信託銀行不動産コンサルティング部著『図解 不動産証券化とJ-REITがよく分かる本』(東洋経済新報社・2013年)71頁。

*28:藤瀬・前掲注1・34頁、高橋・前掲注1・364頁参照。

*29:藤瀬・前掲注1・35頁の図表をもとに筆者が作成。

*30:税務的には任意組合(NK)でも同じ効果を得ることが可能ですが、任意組合では無限責任になってしまうため、投資家の有限責任が担保されている匿名組合が実務では用いられます。

*31:法人税法基本通達14-1-3、三菱UFJ信託銀行不動産コンサルティング部・前掲注27・72頁参照。

*32:藤瀬・前掲注1・147~149頁参照。

【関連記事】