基礎から分かるファイナンス法⑥~証券化・流動化(後編)

「基礎から分かるファイナンス法」の第6回の記事です。今回は、証券化・流動化の【後編】として、倒産隔離や真正譲渡といったスキーム設計のポイントを解説していきます。【前編】についてはこちらをご参照ください。

【連載目次】※予定

第1回 はじめに

第2回 コーポレート・ファイナンスの基礎知識(前編)

第3回 コーポレート・ファイナンスの基礎知識(後編)

第4回 買収ファイナンス(LBO)

第5回 証券化・流動化(前編)

第6回 証券化・流動化(後編)【本稿】

第7回 プロジェクト・ファイナンス

第8回 ハイブリッド・ファイナンス

第9回 ベンチャーファイナンス/投資ファンド

第10回 商事信託ほか

第11回 まとめ(書籍紹介など)

なお、本連載では、各スキームの根底にある「考え方」を理解することにフォーカスし、細かい論点などはあえて捨象していることがあります。したがって、契約実務のテクニカルなポイントなどについては、定評ある実務書(*1)を参照いただければと思います。基本的な考え方をしっかり理解していれば、多少難解な実務書でも読みこなせるはずです。

***前回の復習***

はじめに、前回の内容についてざっくり復習しておきましょう。

【目次】

1.証券化・流動化とは?

2.本質的な特徴と基本的なスキーム

3.スキーム設計のポイント①:SPVの選択

-----------以上が前回分-----------

4.スキーム設計のポイント②:倒産隔離

5.スキーム設計のポイント③:真正譲渡

6.スキーム設計のポイント④:オフバランス

7.スキーム設計のポイント⑤:その他(トランチング、格付け取得等)

8.証券化に関する規制

9.まとめ

【前回の要約】

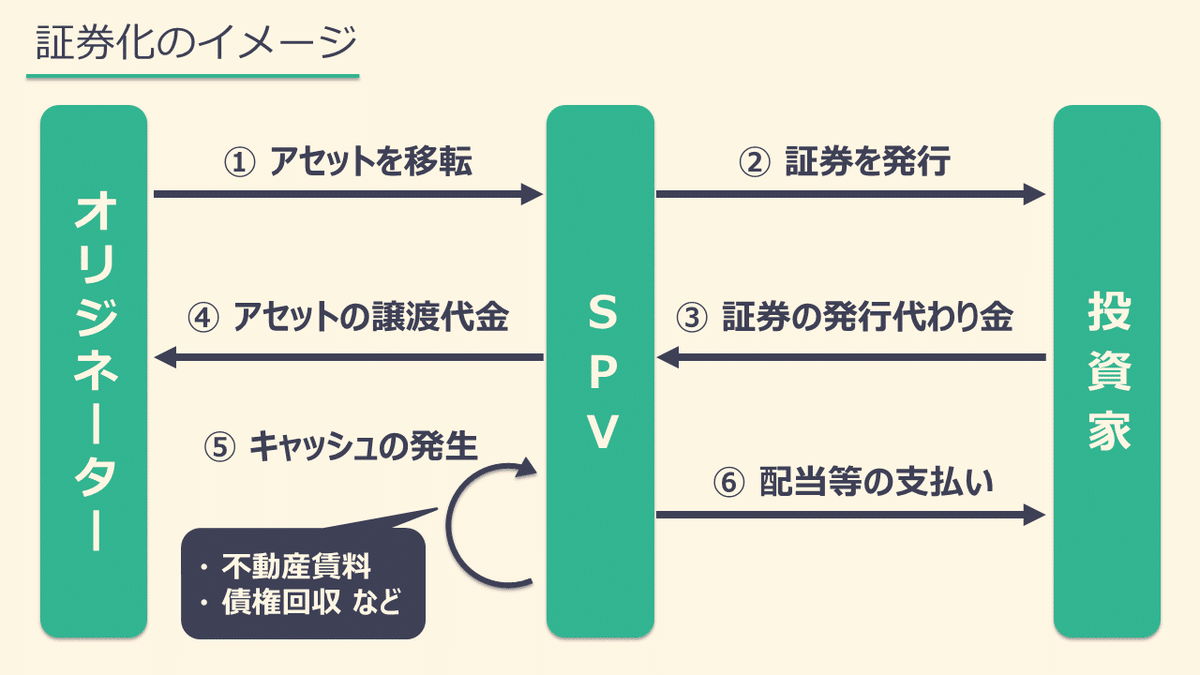

■ 証券化とは、特定の資産が生み出すキャッシュフローを、オリジネーターから「分離」して、投資家の需要に応じた証券に「転換」することで、オリジネーターによる資金調達を図る仕組み。

■ B/Sの左側=資産を現金に換える資金調達という意味で、証券化はアセットファイナンスの一種と言われることがある。

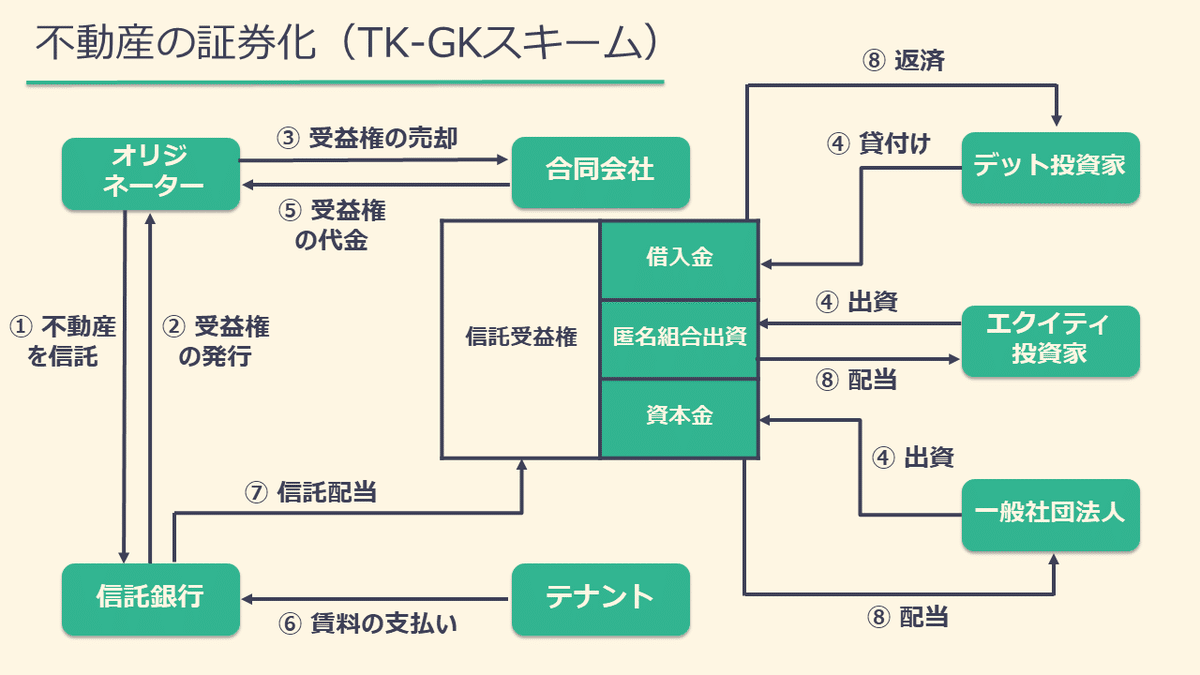

■ 代表的なスキームとして、金銭債権の証券化(信託方式)と不動産の証券化(TK-GKスキーム)がある。

■ 証券化に用いられるSPVとして、特定目的会社・合同会社・信託がある。TK-GKスキームでは、実質的なパススルー課税を実現するために、SPVとしての合同会社(GK)に匿名組合出資(TK)を組み合わせている。

4.スキーム設計のポイント②:倒産隔離

(1)倒産隔離とは?

倒産隔離とは、広義では、証券化の対象アセットが、オリジネーターやSPVを含む関係者の倒産リスクから隔離されていることをいいます(*2)。

証券化は、対象アセットが生み出すキャッシュフローのみに依拠したファイナンスです。したがって、対象アセットの信用力「以外」の理由で投資家への支払いが滞る可能性を排除する必要があります。前回、証券化の本質は対象アセットの「分離」と「転換」であると述べましたが、倒産隔離は、この「分離」の中核をなす概念といえます。

倒産隔離は、「誰の倒産からの隔離か」という観点から、①オリジネーターからの倒産隔離と②SPV自体の倒産隔離に分けて検討されることが一般的です。このうち、①については、5で後述する真正譲渡の問題にほとんど収斂すると考えることができます(*3)。したがって、ここでは、②の倒産隔離について詳しく検討していくことにします。

【余談:倒産隔離は「程度」の問題】

倒産隔離は、何をすれば達成できるという絶対的な基準があるわけではなく、どのくらいオリジネーターやSPVの倒産による影響が排除されているかという「程度」の問題です(*4)。個々の案件においてどの程度の倒産隔離が求められるかは、デット投資家・エクイティ投資家それぞれ意向や、取得すべき格付(7で後述)の審査基準(*5)などによって変わってくるという点に留意が必要です。

(2)SPVが倒産すると何がマズいのか?

SPVの倒産隔離が必要とされる理由について、もう少し踏み込んでおきましょう。そもそも、SPVが倒産すると、投資家(デット投資家・エクイティ投資家)にとってどのような「マズいこと」が起きるのでしょうか。

まず、SPVが倒産状態(=債務者が債権者に対して負っている債務を履行できなくなった経済状態(*6))になったということは、対象アセットから生じるキャッシュフローが、当初予定していた投資家への支払いに対して不足することを意味します。これにより、対象アセットに対して担保権を有しないデット投資家は、投資額の一部しか回収できなくなります。そして、第2回で解説したとおり、エクイティ投資家はデット投資家に劣後しますので(*7)、デット投資家が投資額全額を回収できない以上、エクイティ投資家の取り分はゼロになります。このような意味で、投資家は不利益を被ることになります。

そして、SPVについて法的倒産手続が開始すると、対象アセットに対して担保権を有しない投資家は、一般債権者として、倒産手続の中でせいぜい投資額の一部について配当を受けられるにすぎないことになります。この点、対象アセットに対して担保権を有する投資家は、原則として、倒産手続の外で担保権を行使することができます(*8)。しかし、対象アセットに対する担保権を行使したとしても、スキーム組成時に予定していたタイミングで、予定していた価額で対象アセットを処分できるとは限らず、投資額全額を回収できる保証はありません。

こうした事態を回避するために、SPVの倒産隔離が必要となるわけです。SPVの倒産隔離は、上記の観点から、①そもそも倒産状態を発生させないようにするための措置(倒産予防措置)と②倒産状態が発生したとしても倒産手続が開始されないようにするための措置(倒産手続予防措置)に分けて検討されることが一般的です(*9)。以下、それぞれについて見ていきましょう。

(3)倒産予防措置

倒産予防措置とは、SPVがそもそも倒産状態に陥らないようにするための措置をいいます。要するに、SPVが余計な債務やリスクを負わないようにすることです。具体的には、以下のような措置が挙げられます(*10)。

➊ SPVの定款の事業目的を証券化取引に必要なものに限定する。

➋ SPVの業務執行者として、オリジネーター等から独立した者(外部の公認会計士など)を選任する。

➋ 投資家との契約(ローン契約・出資契約)により、追加的な債務負担やキャッシュの流出を制限する(コベナンツ)。

➍ SPVとオリジネーター等との資本関係を切断し、オリジネーター等によるコントロールが及ばないようにする。

このうち、特に説明を要するのは④です。例えば、合同会社をSPVとする場合、倒産予防措置として①や②の措置を講じたとしても、オリジネーターが合同会社の社員権(株式会社でいうところの議決権)を保有しているならば、オリジネーターはその社員権を行使して定款を変更することが可能であり(会社法637条)、業務執行社員を交代させることもできます(同法591条等)。①や②の措置が骨抜きにされてしまうリスクがあるというわけです。

一方で、SPVを設立するための初期費用等は、一般的にはオリジネーターが負担することが多く、その原資はSPVに対するエクイティ出資の形で拠出されます(デット投資家に劣後させるため)。しかし、エクイティ出資をすると、オリジネーターはSPVに対する社員権を取得することになるため、上記の問題が生じてしまいます。

こうした問題を解消するためには、オリジネーター等がSPVの設立費用等を拠出する一方でSPVに対するコントロール権は取得しないという仕組み、つまり「カネは出すがクチは出さない」仕組みが必要になります(*11)。

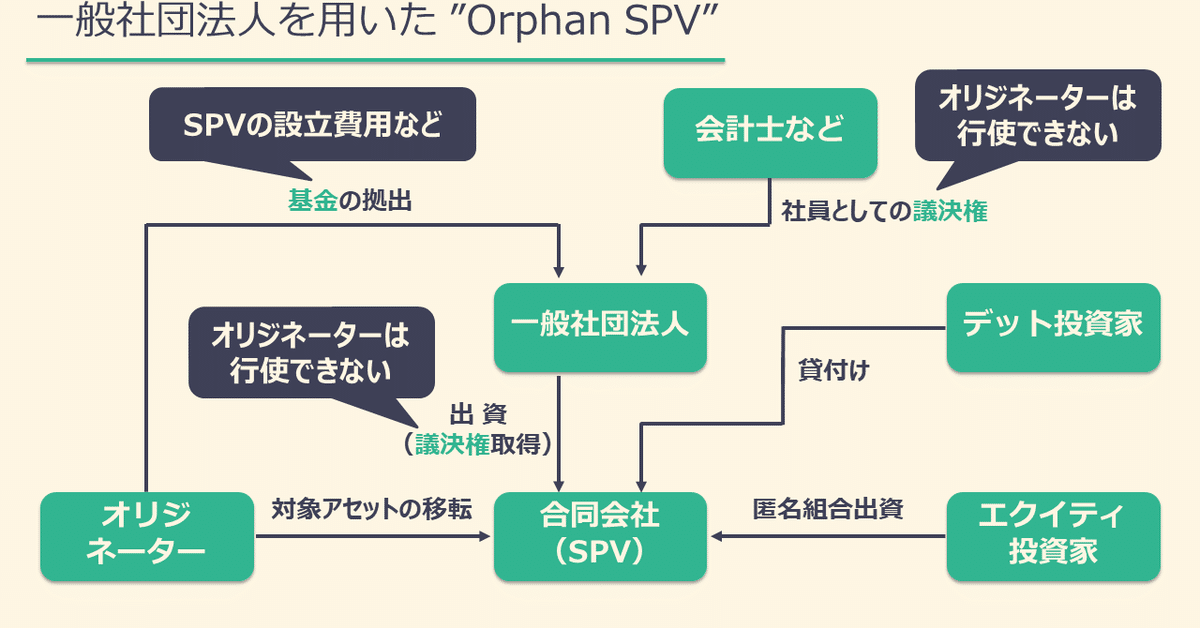

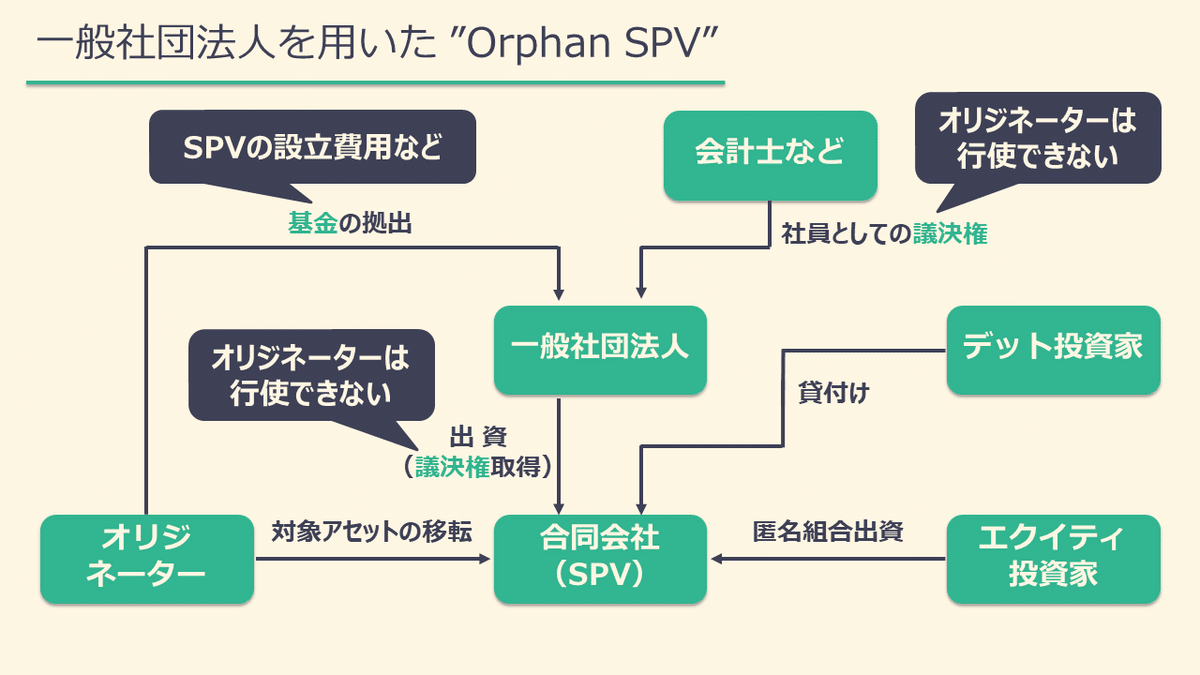

こうした仕組みの一例として、本稿では、一般社団法人を用いたスキーム(*12)をご紹介します。端的にいえば、SPVの議決権を一般社団法人に保有させるという点がポイントで、前回ご説明したTK-GKスキームでいうと、下図の赤枠部分が相当します。

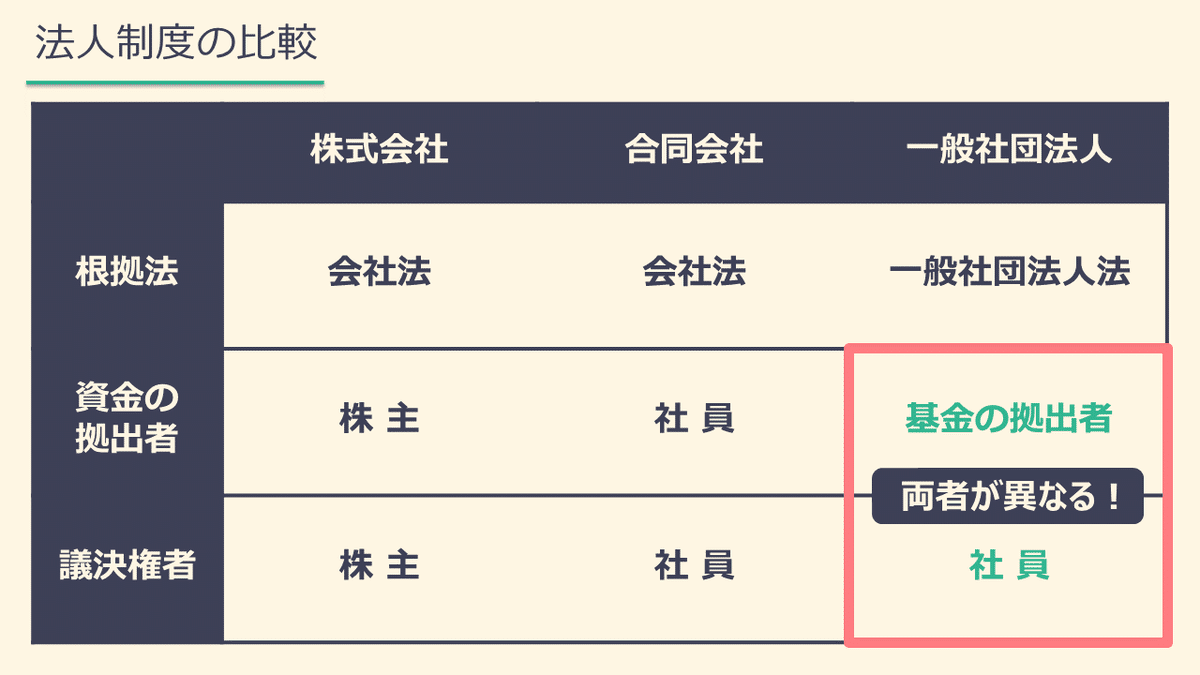

株式会社や合同会社では、資金を拠出した出資者は「株主」ないし「社員」として、会社の最高意思決定機関(株主総会・社員総会)における議決権をもちます(*13)。つまり、出資者との地位と議決権が結びついています。これに対し、一般社団法人では、資金(一般社団法人では「基金」といいます)の拠出者の地位と法人の社員たる地位が結びついていません。すなわち、基金の拠出者が当然に議決権を取得することはなく、逆に、社員は基金の拠出を義務づけられるわけではありません(*14)。これにより、一般社団法人には「カネは出すがクチは出さない」仕組みが制度上備わっているといえます。

したがって、SPVの議決権を一般社団法人に保有させ、一般社団法人の社員(議決権者)にオリジネーター等から独立した者(会計士や弁護士など)を選任することで、SPVに対するオリジネーター等のコントロールを排除することが可能になります。こうした仕組みによりオリジネーター等のコントロールから隔離されたSPVを、実務では "Orphan SPV"(孤児SPV)と呼ぶことがあります。

【余談:チャリタブルトラスト】

一般社団法人を用いた仕組みが考案される前は、ケイマン諸島法に基づき設立されたSPC(ケイマンSPC)とチャリタブルトラスト(慈善信託)を利用したスキームが一般的に用いられていたようです(*15)。詳細は割愛しますが、このスキームでは、国内SPVの親会社としてケイマンSPCを設立し、ケイマンSPCの普通株式の無償譲渡を受けた信託会社がケイマン諸島法に基づく「信託宣言」をすることで慈善信託が設定されます。この慈善信託により、委託者兼受託者である信託会社は、信託期間中(例えば30年間)、証券化取引の目的にしたがってケイマンSPCの議決権を行使する義務(端的にいえば「何もしない」義務)を負います。そして、信託機関の満了時に、ケイマンSPCの残余財産を、慈善団体(受益者)に寄付することになります。ただ、信託期間の満了時点では証券化取引は既に終了している(そうなるように信託期間を設定する)ため、慈善団体に寄付されるのは、せいぜいケイマンSPCの設立時に払い込まれた資本金(ノミナルな出資金)のみということになります。こうした仕組みにより、ケイマンSPC(の子会社である国内SPV)に実質的に株主が存在しない状態が作り出されることになります。もっとも、このスキームでは、ケイマン諸島の法律事務所や管理会社を起用せざるをえず、高額の費用やコミュニケーションコストが生じる点が難点として指摘されていました。そこで、国内で完結する「日本版チャリタブルトラスト」として、2000年の資産流動化法の改正により「特定出資信託」が導入されましたが、①事務負担等に見合った信託報酬が見込めず信託会社側に引き受けるインセンティブが少ないこと、②一般社団法人スキームを用いることで同等の効果が得られること等の理由から、ほとんど利用例はないのが実態のようです(*16)。

(4)倒産手続防止措置

倒産手続防止措置とは、万が一、SPVが倒産「状態」になったとしても、倒産「手続」が開始しないようにするための措置をいいます。端的にいうと、証券化取引の関係者に、倒産手続の申立権を放棄させることです。

SPVが倒産状態になったとしても、自動的に倒産手続(破産手続、民事再生手続、会社更生手続など)が開始されるわけではなく、申立権者による「申立て」があって初めて開始されます(*17)。倒産手続の申立権者は、大まかにいうと、①債務者(=SPV)およびその取締役等と、②債権者(=投資家)です(*18)。したがって、証券化取引に関する各種契約の中で、①②それぞれについて倒産申立権を放棄(一定の期間、倒産手続の申立てをしないことを誓約)してもらうことになります。

こうした倒産申立権の放棄の有効性(誓約に違反した申立てを裁判所が却下すべきか)については疑義がないわけではないのですが(*19)、関係者に対する事実上の抑制という意味も込めて、実務上は広く用いられています。

5.スキーム設計のポイント③:真正譲渡

(1)真正譲渡とは?

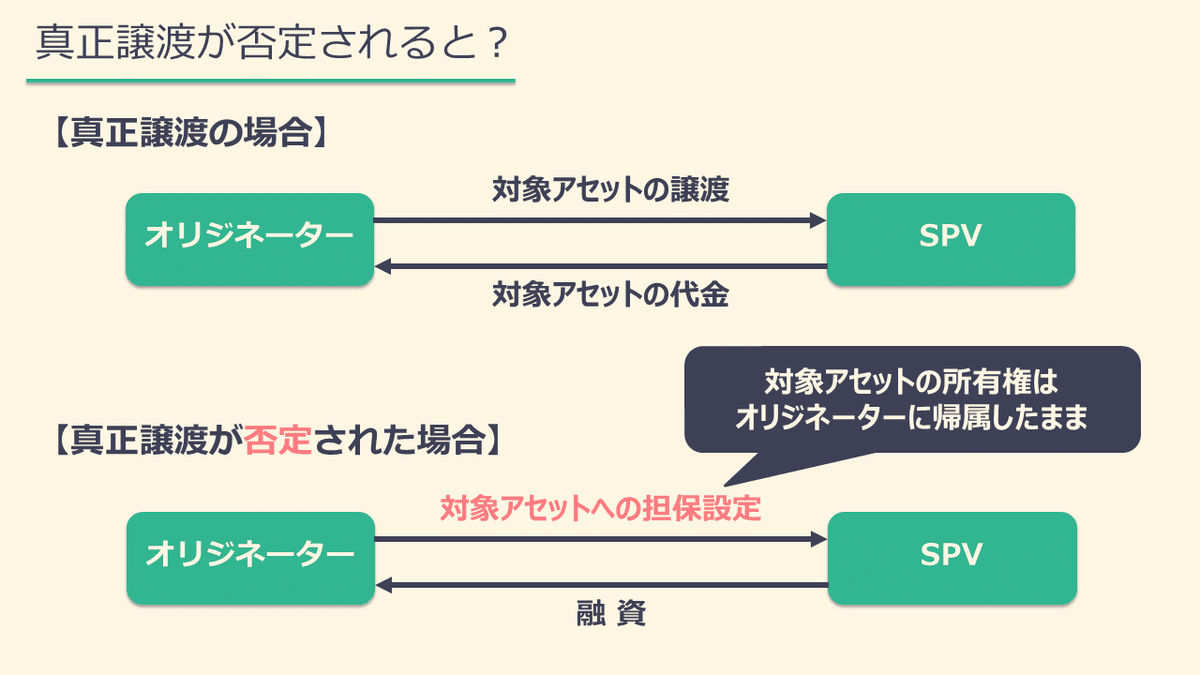

真正譲渡とは、オリジネーターによるSPVへの対象アセットの譲渡が、対象アセットに対する担保権の設定ではないこと(担保権の設定であったと事後的に評価されないこと)をいいます(*20)。真正売買(True Sale)と呼ばれることもあります。

真正譲渡が否定されると、対象アセットの所有権はオリジネーターに帰属したままであり、SPVが対象アセットに対して有する権利は担保権にすぎないと評価されます。例えば、オリジネーターに会社更生手続が開始した場合、SPVが有する担保権は手続の外で実行することができなくなり(*21)、投資家が想定していたキャッシュフローに重大な悪影響を与えることになります。他方、破産手続や民事再生手続が開始した場合は、手続の外で担保権を行使することができます。しかし、4(2)で説明したとおり、スキーム組成時に予定していたタイミングで、予定していた価額で対象アセットを処分できるとは限らず、やはり投資家にとって重大なリスクとなります。したがって、真正譲渡は、証券化スキームを考える際の極めて重要な要素といえます。

真正譲渡になるかどうかは、絶対的な基準があるわけではなく、契約書の記載や取引の実態などから、以下の要素を総合的に評価して判断されます(*22)。実務上は、格付を取得するために、弁護士の意見書が求められるのが一般的です。

➊ 当事者の契約意思

➋ 対象アセットの資産価値と譲渡代金の均衡

➌ (第三者)対抗要件の具備

➍ 対象アセットの買戻権・買戻義務の有無

➎ オリジネーターが負担する信用リスクの割合(優先・劣後比率)

➏ 会計上のオフバランスの成否 等

(2)金銭債権の証券化と第三者対抗要件

真正譲渡の考慮要素の一つとして「対抗要件の具備」を挙げました。これが典型的に問題になる場面として、金銭債権の証券化が挙げられます。

指名債権(*23)を譲り受ける場合の対抗要件には、①債務者に対する対抗要件(債務者対抗要件)と②債務者以外の第三者に対する対抗要件(第三者対抗要件)があります。民法上は、それぞれ以下のような制度になっています。

■ 債務者対抗要件

→ 債務者に対する通知または債務者の承諾(民法467条1項)

■ 第三者対抗要件

→ 上記の通知・承諾を確定日付ある証書で行う(同条2項)

このように、民法上は、第三者対抗要件を備えるには、債務者対抗要件を備えるていることが前提になっています(*24)。言い換えれば、「第三者対抗要件を備えているが債務者対抗要件は備えていない」という状態は想定されていないということです。

しかし、こうした債務者の関与を前提とする第三者対抗要件制度は、指名債権を証券化する際の障害になり得ます。例えば、住宅ローン債権やスマホの割賦債権を証券化する場面を考えてみてください。こうした案件では、大量の債権(例えば数万件)をまとめてSPVに譲渡しますので、その数だけ債務者がいることになります。この譲渡にあたって第三者対抗要件を備えようとすると、少なくとも個々の債務者への通知が必要になるわけですが、これには膨大な金銭的・事務的コストがかかります。また、債務者は金融取引に詳しくない一般消費者ですから、通知をすると、多数の問い合わせやクレームがくることも考えられます。債務者の関与を前提とする民法上の対抗要件制度は、証券化取引には使いにくいのです。

こうした問題を立法的に解決したのが、1998年10月に施行された「債権譲渡の対抗要件に関する民法の特例等に関する法律」です。その後、2004年に動産譲渡に関する動産譲渡登記制度が追加され、現在は「動産及び債権の譲渡の対抗要件に関する民法の特例等に関する法律」(通称:動産債権譲渡特例法)という名称になっています。

動産債権譲渡特例法は、民法上は一体不可分とされていた債務者対抗要件と第三者対抗要件を以下のように「分解」し、「第三者対抗要件を備えているが債務者対抗要件は備えていない」という状態を可能にしました。

■ 第三者対抗要件

→ 債権譲渡ファイルへの登記(動産債権譲渡特例法4条1項)

■ 債務者対抗要件

→ 登記事項証明書の交付による通知または債務者の承諾(同条2項)

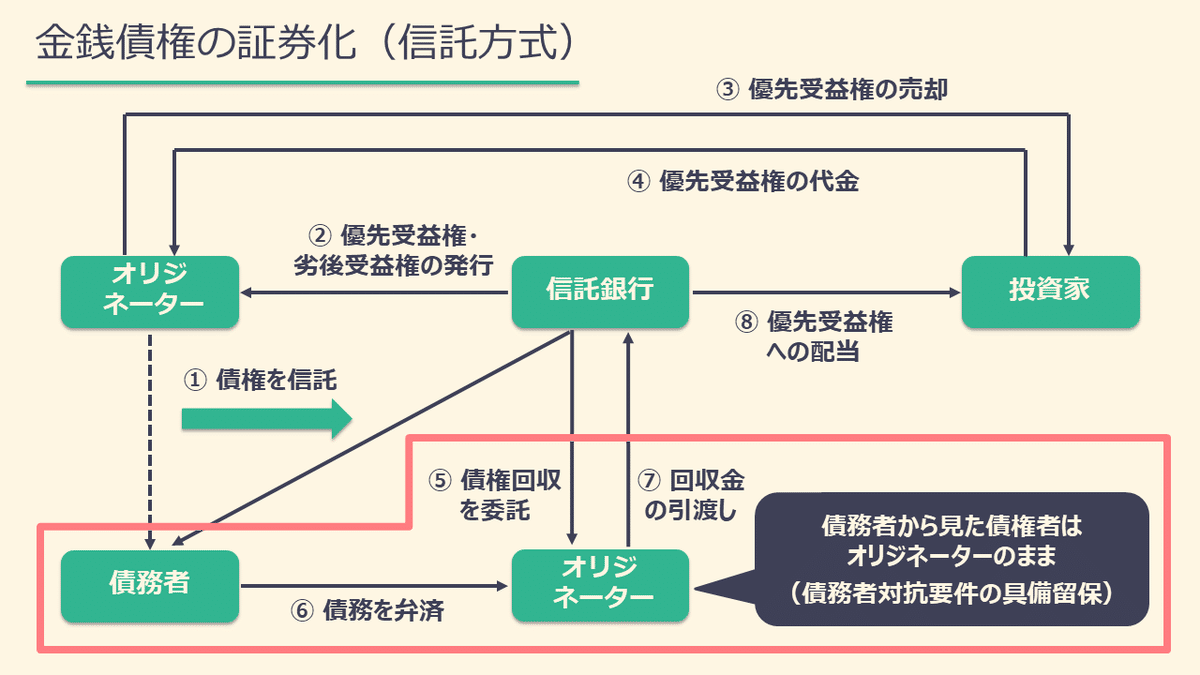

こうした背景から、多数の一般消費者が債務者となる債権の証券化では、真正譲渡の観点から第三者対抗要件は具備する一方、債務者対抗要件は具備しないとするのが一般的です。つまり、債務者にはあえて通知せずに(=サイレントで)SPVに債権を譲渡するということです。実際、スマホの割賦債権などは裏で証券化されているケースが多いと思いますが、債務者である私たちがその旨の通知を受け取ったことはないはずです。

債務者対抗要件を具備しない場合、債務者から見た債権者はオリジネーターのままですから、SPVが債務者に「私が債権者なので私にお金を支払ってください」と主張することはできません。そもそも、SPVはいわば対象アセットを保有させるための「ハコ」にすぎませんので、自ら債権回収を行う能力もないのが通常です。そこで、SPVはオリジネーターに債権の管理や回収を委任し、オリジネーターは「サービサー」として債務者から回収したお金をSPVに引き渡すというスキームがとられます。前回お見せしたスキーム図でいうと、⑤~⑦がこの仕組みに相当します。

ただ、オリジネーターをサービサーとする場合、真正譲渡の問題とはまた別の形で、オリジネーターの破産リスクが問題になってきます。例えば、オリジネーターが債務者からお金を回収した後、それをSPVに引き渡す前に倒産手続が開始した場合、回収したお金がオリジネーターの他の預金等と混ざってしまい(commingle)、破産財団等に組み入れられる結果、SPVのキャッシュフローに悪影響が生じるリスクが生じます。これを「コミングル・リスク」といいます。

こうしたリスクを回避するため、実務では、債務者からサービサーへの入金時期とサービサーからSPVへの入金時期をオペレーション上可能な限り短くする(1営業日など)、サービサーの信用力が悪化した場合には他の独立したサービサー(バックアップ・サービサー)に交代させる旨をあらかじめ合意しておくといった措置が講じられます。

6.スキーム設計のポイント④:オフバランス

(1)オフバランスとは?

オフバランスとは、一般には、特定の資産や負債が貸借対照表(B/S)に計上されない状態をいいます(*25)。

証券化の文脈では、対象アセットをSPVに譲渡し、その譲渡代金をもってオリジネーターの負債を返済することで、オリジネーターのB/Sをスリム化すること(オフバランス効果)を指します。これによって(見た目上は)オリジネーターの財務指標が改善されることがあり、それを目的として証券化が行われるケースも見られることについては前回説明しました。

なお、オフバランスは、あくまで会計上の「見た目」の話です。倒産隔離や真正譲渡とは異なり、(オフバランスの成否が真正譲渡の判断要素の一つとして考慮されることはあるものの)オフバランスが認められないからといって、法的な意味での証券化スキームの安定性に直ちに影響を与えるものではないと考えられます。

【余談:倒産隔離・真正譲渡・オフバランスの相互関係】

これまで倒産隔離・真正譲渡・オフバランスという3つの概念について説明してきました。これらは、それぞれが独立した概念というよりは、相互に関連しており、それぞれの定義の仕方によってはグルグル循環するような関係にあるともいえます。しかし、少なくとも、財務構成要素アプローチ(後述)が採られる金銭債権の証券化においては、オフバランスのために倒産隔離が求められ(*26)、倒産隔離の一要素として真正譲渡が求められることから【 オフバランス > 倒産隔離 > 真正譲渡 】 の関係が成り立つように思われます。本来「見せ目」の話にすぎないオフバランス性が証券化の現場で重視されてきたことの背景として、オフバランス性を確保しようとしてスキームを構築すれば、同時に倒産隔離性と真正譲渡性も備わることになるため、説明の仕方として手っ取り早い面があったという指摘があります(*27)。

(2)オフバランスの判断基準

オフバランスの判断基準は、不動産の証券化と金銭債権の証券化で考え方が異なっています。ざっくり説明すると以下のとおりです。

不動産の証券化では、対象アセットのリスクと経済価値のほとんど全てが他に移転しているかという観点からオフバランスを判断します(リスク・経済価値アプローチ)(*28)。この基準では、後述する財務構成要素アプローチのような部分的なオフバランスは認められず、オール・オア・ナッシングの判断になります。特に重要なポイントは、オリジネーターによる証券化商品への投資割合(TK-GKスキームでいうと劣後TK出資部分)の5%以内にする必要があるという点です。

他方、金銭債権の証券化では、金融資産を構成要素に分解して、その要素ごとに支配が移転しているかという観点からオフバランスを判断します(財務構成要素アプローチ)(*29)。この基準では部分的なオフバランスも認められます。①譲渡された対象アセットがオリジネーターの倒産等のリスクから保全されていること、②譲渡された対象アセットに関する権利をSPVが享受できること、③買戻し権・買戻し義務の不存在などが求められます。

(3)連結の回避

オリジネーターの単体レベルでオフバランスになったとしても、SPVがオリジネーターの子会社として連結対象になるならば、連結ベースのB/Sには変化がなく、実質的にはオフバランスになっていないことになります。

前述のとおり、証券化では、倒産隔離の観点から、オリジネーターがSPVの支配権を持たないようにスキーム組成されるのが通常です。したがって、SPVがオリジネーターの連結対象になることは基本的にありません。

仮に、何らかの形でオリジネーターがSPVの支配権を有している場合であっても、以下の要件を満たすことで、オリジネーターの子会社(=連結対象)に該当しないとの推定を受けることができます(*30)。

➊ 対象アセットの譲渡価格が適正であること

➋ SPVの事業目的が証券化に限定されていること

➌ SPVの事業が上記目的に従って適切に行われていること

7.スキーム設計のポイント⑤:その他

(1)信用補完

前述のとおり、証券化では、対象アセットをオリジネーター等の信用リスクから遮断する工夫が行われます。しかし、対象アセットに内在している信用リスクは完全には遮断することができません。例えば、対象アセットである不動産のテナント(賃借人)が破産して、賃料を回収できなくなるといったリスクです。

こうした信用リスクへの対応(信用補完)として、一般に、対象アセットからキャッシュフローを受け取る権利に優先劣後構造を設けること(トランチング)が行われます。

例えば、証券化によって組成した信託受益権(対象アセットからキャッシュフローを受け取る権利)が「100」あるとしたら、このうち「80」を優先受益権として投資家に販売し、残りの「20」は劣後受益権としてオリジネーターが保有します。そして、実際に回収できた金額が「90」であったとすると、投資家は「80」を優先的に受け取って受益権全額を回収できますが、投資家に劣後するオリジネーターは「20」のうち「10」しか回収できず、「10」の損失を負担することになります。つまり、劣後部分の「20」は、投資家から見ると一種のバッファとして機能するわけです。

なお、この例では優先・劣後の2層のみとしましたが、第4回(LBO)で解説したメザニン・ファイナンス等を用いることにより、さらに多くの層(トランシェ)を設けることも可能です。

その他の信用補完措置としては、キャッシュ・コラテラル(対象アセットの譲渡代金の一部をSPVに留保しておくこと)や、銀行や保険会社による保証・保険(外部信用補完)などが挙げられます。

(2)流動性補完

流動性補完とは、対象アセットからのキャッシュフローが遅延するなどといった「一時的な」資金不足への手当てを指します。

具体的には、キャッシュ・リザーブ(一定額の現金をあらかじめ積み立てておくこと)や銀行とのバックアップライン契約(いつでも借入金を引き出せる融資枠を設定しておくこと)などが挙げられます。

(3)信用格付の取得

通常の証券化では、SPVが発行する証券のうち投資家に販売するもの(最劣後部分を除いたもの)については、格付機関からの格付を取得するのが一般的です。

格付機関とは、証券化にあたって発行される証券の安全性等を分析・評価し、その結果を記号で表した格付(AAAやAaaなど)を付与する民間の会社です。主要な格付機関として、S&P、Moody's、JCRなどが挙げられます。

証券化はスキームが複雑で不透明になりがちである一方、証券を購入する投資家はそうしたスキームの安全性や商品性の善し悪しを十分に吟味できる能力を備えているとは限りません。そこで、専門的な審査能力を有する格付機関から高い格付を得ることで、優良な投資家からの投資を募ることが可能になるというわけです。

(4)表明保証・コベナンツ

コベナンツについては、第4回(LBO)で解説しましたが、証券化においても、その特性に応じた詳細な表明保証やコベナンツが設定されます。

詳細は割愛しますが、ざっくりいうと、表明保証では、証券化スキームに悪影響を及ぼす事由(対象アセットに対する担保設定、差押え、債権譲渡禁止特約、債権の無効原因等)の不存在などが規定されます。コベナンツについても、対象アセットのキャッシュフローに悪影響を及ぼす行為(対象アセットに関する変更・放棄、担保設定、債務不履行等)の禁止や各種報告義務などが規定されます。

8.証券化に関する規制

これまでの内容でお分かりいただけたかと思いますが、証券化には非常に多くの論点があり、その背景には様々な法律や規制が関わっています。

この項では、金融商品取引法をメインに証券化に関する法規制を解説するつもりでしたが、かなり長くかつテクニカルな内容になるため、今回は割愛したいと思います(すみません)。この点に関しては、西村あさひ法律事務所編『資産・債権の流動化・証券化〔第3版〕』(きんざい・2016年)の第3章がよくまとまっていますので、興味のある方は是非読んでみてください。

9.まとめ

以上、2回にわたって証券化・流動化について解説してみました。証券化・流動化はストラクチャード・ファイナンスのいわば本丸で、本連載の視点である「転換の仕組み」(第1回参照)が最もよく現れる手法の一つです。

証券化に関しては(それに限らずかもですが)、よほど特殊な案件でない限り、ある程度確立されたスキームが既にあって、それを前提に実務は進んでいきます。いちいち、スキームを構成する個々の要素について一から検討するような「車輪の再開発」はしないのが通常でしょう。しかし、それゆえに、ややもすれば、確立したスキームを所与の前提として、ある意味で思考停止して、「そもそもなぜそういうスキームになっているのか」という根本的な理解を欠いたまま、「なんとなく」契約書をレビューするという状態に陥りがちな面もあるように思います(少なくとも過去の私はそうでした)。

本連載は、こうした「なんとなく」の状態を打破すべく、「なぜそうなっているのか」という根本的な考え方を解きほぐすことを目的の一つとしています。今回の記事を通じて、「そういうことだったのか!」と感じいただけたり、証券化の背後にある仕組みや考え方を少しでも面白いと感じていただけたのであれば、著者としてとても嬉しく思います。

////////////////////////////////////////////////

今回の記事は以上です。次回は証券化・流動化とは似て非なる手法「プロジェクト・ファイナンス」について検討したいと思います。それでは、次回もよろしくお願いします!

【次回以降の予定】

第7回 プロジェクト・ファイナンス

第8回 ハイブリッド・ファイナンス

第9回 ベンチャーファイナンス/投資ファンド

第10回 商事信託ほか

第11回 まとめ(書籍紹介など)

【脚注】

*1:証券化・流動化にフォーカスした書籍として、西村あさひ法律事務所編『資産・債権の流動化・証券化〔第3版〕』(きんざい・2016年)、藤瀬裕司著『総解説 証券化ヴィークルの法務と実務』(日本経済新聞出版社・2009年)、高橋正彦著『証券化と債権譲渡ファイナンス』(NTT出版・2015年)、田渕直也著『入門実践金融 証券化のすべて』(日本実業出版社・2012年)など。

*2:藤瀬・前掲注1・14頁参照。ただし、倒産隔離の意味は論者や文脈によって多義的であり、西村あさひ法律事務所・前掲注1は、①オリジネーターその他の関係当時者の倒産によって証券化商品が影響を受けないこと、②対象アセットを取得するSPVの倒産によって証券化商品が影響を受けないこと、の2点が広義の倒産隔離であるとします(同16頁)。

*3:オリジネーターからの倒産隔離の要素として、真正譲渡のほか、否認リスクの回避が挙げられます。もっとも、現行法上、通常の証券化スキームにおいて対象アセットが適正価額でSPVに譲渡されている限り、基本的には否認の対象にならないと考えられます(現代金融取引研究会編『金融取引法実務大系』(民事法研究会・2016年)603~604頁参照)。したがって、本稿では、否認リスクについては割愛しています。

*4:西村あさひ法律事務所・前掲注1・17頁、藤瀬・前掲注1・14頁参照。

*5:参考資料として、こちらなど。

*6:山本和彦著『倒産処理法入門〔第4版〕』(有斐閣・2012年)1頁参照。

*7:特定目的会社について、資産流動化法114条1項、同法179条1項、会社法502条。合同会社について、会社法623条1項、同法664条、会社計算規則191条。信託について、信託法101条、同法181条など。

*8:これに対し、会社更生法に基づく更生手続では、手続外で担保権を行使することはできず、既になされた担保権の実行手続は中止されます(会社更生法50条1項)。前回触れたとおり、会社更生法の適用を回避することが、会社形態のSPVとして合同会社を利用する理由の一つです。

*9:藤瀬・前掲注1・19頁、西村あさひ法律事務所・前掲注1・17頁、みずほ信託銀行編『債権流動化の法務と実務』(きんざい・2005年)141頁参照。

*10:藤瀬・前掲注1・23頁、西村あさひ法律事務所・前掲注1・17頁参照。

*11:なお、前回少し触れたとおり、SPVとしての信託には倒産隔離機能がもともと備わっています(新井誠著『信託法〔第4版〕』(有斐閣・2014年)103頁参照)。「カネは出すがクチは出さない」仕組みとの関係では、委託者(オリジネーター)は、信託財産として対象アセットを拠出した後は(指図権等を設定しない限り)信託関係から離脱し、信託は委託者のコントロールから離れることになります(同130頁参照)。そして、委託者は、一般的には劣後受益者として、優先受益者の取り分や信託報酬等を控除した後に残ったキャッシュの分配を受けられるにすぎないことになります。

*12:当初は、中間法人法に基づく「有限責任中間法人」を利用したスキームとして考案されましたが(藤瀬裕司「資産の流動化における中間法人の活用」(金融法務事情1651号5頁・2002年))、2008年12月の一般社団法人法の施行に伴い、中間法人法は廃止されました。

*13:株式会社について、会社法34条1項、同法208条1項、105条1項3号など。合同会社について、会社法578条、同法590条など。

*14:新公益法人制度研究『一問一答 公益法人関連三法』(商事法務・2006年)91頁、241頁等参照。

*15:大垣尚司『ストラクチャード・ファイナンス入門』(日本経済新聞社・1997年)68頁参照。

*16:西村あさひ法律事務所・前掲注1・25頁参照。

*17:破産法15条1項、民事再生法33条1項、会社更生法41条1項など。

*18:破産法18条・19条、民事再生法21条、会社更生法17条など。

*19:西村あさひ法律事務所・前掲注1・26~27頁参照。

*20:藤瀬・前掲注1・15頁、西村あさひ法律事務所・前掲注1・33頁参照。

*21:会社更生法50条1項。なお、合同会社をSPVにすればこのリスクを回避できる点については、注8のとおりです。

*22:西村あさひ法律事務所・前掲注1・35~36頁、山本和彦「証券化と倒産法」(ジュリスト1240号・2003年)17頁など参照。

*23:指名債権とは、債権の発生・行使・移転に証券を必要としない、債権者が誰であるかが債権者の名前によって特定された債権をいいます(中田裕康著『債権総論〔新版〕』(岩波書店・2011年)505頁参照)。要するに、普通の債権です。

*24:これは、債務者を「インフォメーション・センター」として、債務者に問い合わせことで債権の帰属関係を公示する趣旨であるとされます(中田・前掲注23・530頁参照)。

*25:酒井俊和著『ファイナンス法――金融法の基礎と先端金融取引のエッセンス』(商事法務・2016年)434頁参照。

*26:高橋・前掲注1・309頁参照。

*27:永野良佑著『実践ストラクチャード・ファイナンス――基本からリスク分析まで』(中央経済社・2011年)106頁参照。

*28:会計制度委員会報告第15号「特別目的会社を活用した不動産の流動化に係る譲渡人の会計処理に関する実務指針」参照。

*29:企業会計基準第 10 号「金融商品に関する会計基準」及び会計制度委員会報告第14号「金融商品会計に関する実務指針」参照。

*30:財務諸表等の用語、様式及び作成方法に関する規則8条7項参照。

【関連記事】