新NISAの検討

新NISA検討にあたって

楽天証券の投資信託のタブで新NISAに切り替わったのは知ってたのですが、どうするかと思っている内に半年たってました。改めて、下記の観点で新NISAを検討しました。

まず生き残る

素直に人のいうことを聞いてはいけない

インフレヘッジが目標

株を買うより時を買え(時期と期間が重要)

新NISAの概要

新NISAの概要は下表の通りですが、分かり易く言い換えると新たな投資促進策で、楽天証券の口座管理の分類(「一般口座」、「特定口座」など)に売却益に税金が掛からない「NISA積み立て投資枠」、「NISA成長投資枠」を追加したということだと思います。ということは税金を知ることが最も重要です。

※1 期限がない代わりに、非課税保有限度額(総投資枠)の規制があります。ただし、旧NISAの枠は別枠だそうです。

新NISAの税金

税金がキーポイントみたいなので、税金検討を行いました。

通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかります。

一方で、NISA口座で投資した金融商品から得られる利益は非課税になります。ただしNISA口座で投資できる上限金額は決まっています。

何点か注意事項があるみたいです。

損益通算(複数の証券会社で損益を相殺すること)、繰越控除(3年間損失の繰り越しができること)ができません。つまり、長期で持ち続けてプラスがでていることを前提に制度設計されてます。

⇒ 安定的に上昇するであろうETF、しかも、調子の悪い銘柄を外し、調子のいい銘柄に入れ替えるタイプの投資信託が有利です。損失確定を必要とする個別株には適していないということです。楽天証券に「【NISA】配当金等を非課税で受け取るためには、「株式数比例配分方式」の選択が必要です。」の記載があります。

⇒ 楽天証券での配当受け取りにする必要があります。外国株の配当金には、その国の税制に応じた税金がかかります。

米国株の配当金100米ドル得た場合

100米ドル×10%(米国源泉徴収率)=10米ドルがまずひかれて

国内の税金 90米ドル×157円(ドル円)×20.315%=2,870円が控除される。3項において、外国税額控除を適用することができません。

以上で解るのは、決して赤字にならないような商品を選ぶ必要があることです。そのために用意したのが積み立て投資枠の投資信託一覧なのでしょう。

積み立て投資枠の中身を見る

積み立て投資枠は年間120万円まで積み立て可能で、月々10万円、楽天カードで積み立てるとポイント還元されますのでお得です。

金融庁のお眼鏡にかなってる積み立て投資枠の投資信託一覧の中には金を取り扱うものは見当たりませんでした。見つけられないだけかもしれないけど。S&P、オルカン、日経225、TOPIXなどインデックス連動、かつ、信託報酬が低い定番商品が並んでます。

成長投資枠なるもの

推測するに、積み立て投資枠の投資信託一覧になくてどうしても買いたい投資信託(金投資信託、インド株インデックス投資など)があればここで買えということでしょうか。

あえていうなら罠になってます。たとえば、初心者が今暴落で話題のNTT株を一括で買っていて、損切りしても損益通算、繰越控除は使えません。涙ですね。

オルカンで長期積み立て投資とは

新NISAで成功するためには「オルカン(オール・カントリー)で長期積み立て投資がよい」と大宣伝されてます。直観的にはいいじゃないかという感触ですが、検討してみました。楽天・オールカントリーの目論見書を読むと

MSCIオール・カントリー・ワールド・インデックス(円換算ベース)(以下ACWIと呼びます)に連動する投資成果を目指す。円換算ベースとは、ACWIに日々の為替レートを乗じて算出したもの

⇒ 各国の通貨の影響を受けACWIが算出された後、ACWIを為替レートで乗じるのでドル円の影響が強そうです。原則として、為替ヘッジは行いません

信託報酬年0.0561% ⇒ 安!

ACWIのFactsheetを読むとほとんど米国株、さらに、ビックテック企業。

米国株の割合が63.8%

上位10銘柄は、マイクロソフト、アップルなどのビックテック企業でその割合は20.64%

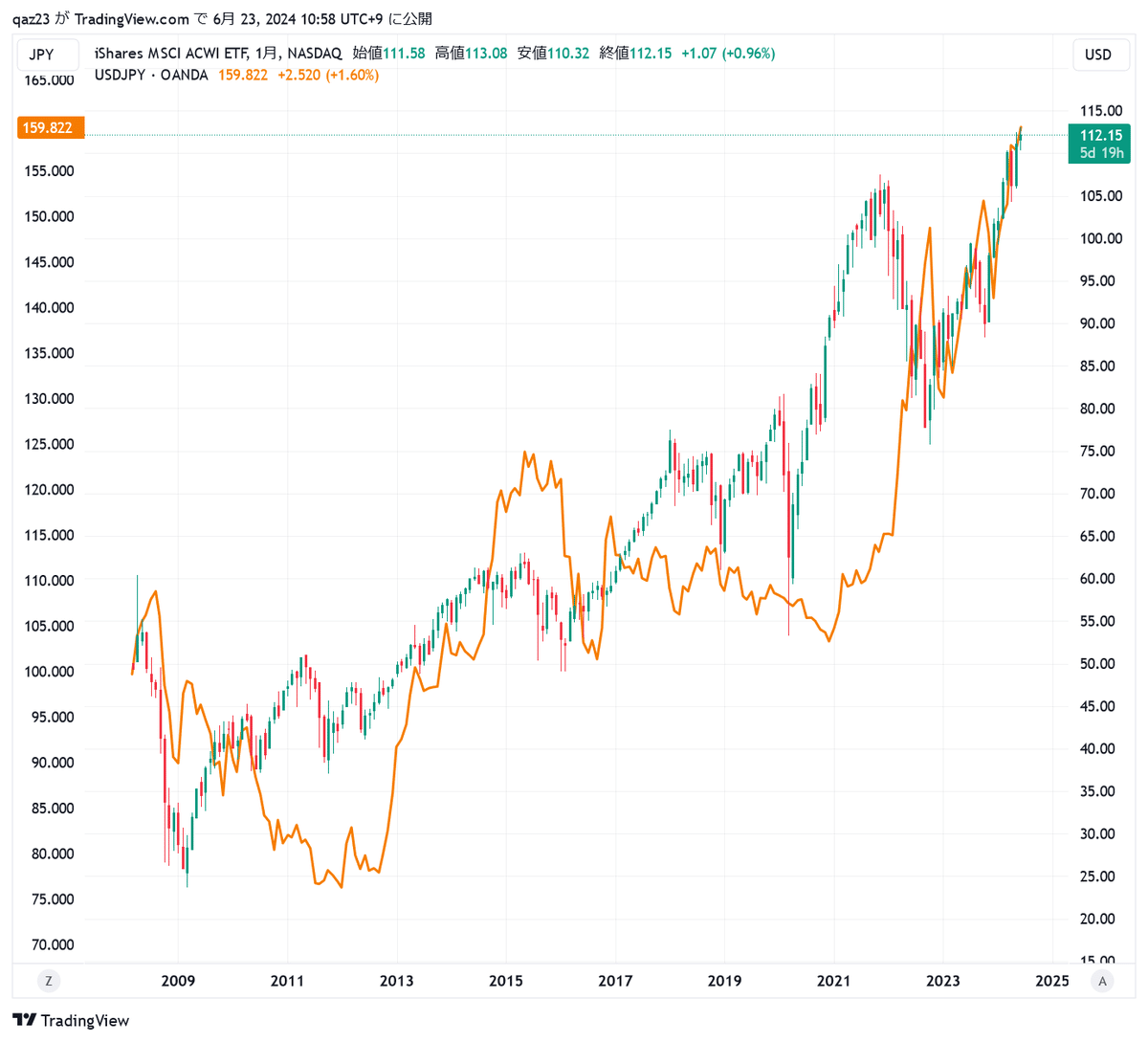

MSCI ACWIとドル円過去のチャートを見てみます。両方とも見事に上がってますね。上場直後にリーマンショックを食らって、同値戻しまで5年掛かってます。銘柄自体はコロナショックの落ち込みは少なく回復が早いです。めっちゃ優秀!

オルカンの長期リスク検討

長期投資は地政学的に検討するみたいですが、不勉強で来てしまったので、地政学を研究して成功した投資家レイ・ダリオを参考にします。レイ・ダリオのユーチューブも二回見てうーんと思ってたら、幸いにもレイ・ダリオの記事の興味深かった点を列記してくれてた人がいるので(感謝)その項目に沿って検討します。あくまで10年、20年という長期的な地政学上のリスクなので今日、明日という話ではないので念のため。

米国は衰退期に属する

⇒ 日本株が毎年除外されているように値動きの悪い米国株除外で緩和される

⇒ S&P、全米インデックスの長期投資は敬遠する米国は大混乱に陥る瀬戸際にいる

⇒ 混乱で大暴落があっても世界経済は変わらず成長する

⇒ BRICS経済圏の国で保険を掛けるのはあり

⇒ 積み立て投資額を当初低く抑えて、混乱収束後に増額する米国、日本、ユーロ圏と世界の3大基軸通貨すべてで債務が過剰な状態にあり、これが通貨の価値低下につながり、インフレ圧力や金(ゴールド)の価格上昇が起こっている。

⇒ オルカンでインフレヘッジできるのでやらない選択肢はない国債発行の多さとインフレ圧力によって債券利回りは上昇しやすく、債券市場は魅力がない

⇒ 債権を売却する中国は100年続く嵐に突入しつつある。

⇒ BRICS経済圏の中で中国は避ける

レイ・ダリオのポートフォリオ

実際、レイ・ダリオはどうやっているか調べてみました。

一つはオールウェザー戦略で知られるリスク・パリティ・アプローチだそうです。

分散投資

株式から債券、コモディティまで、あらゆるアセットを組み合わせシミュレーションする

一定の組み合わせで一定の値動きをすることを確認できたものを投資単位とする

投資単位間の相関を見る、相関が低い、逆相関であればリスクを減らせる

先ほど紹介した山口さんは、「シナリオ別にウェイトをかけた投資」を提案されてました。勉強になります。

私の感想

新NISAは税金免除を餌とした投資誘導のための政策です。ただ、日本も資本主義が行き過ぎた国になりそうなので、若い人は始めるべき。30年ならなら一旦下がっても復活すると思う。ただし、個別銘柄を新NISA口座で売り買いするとか、殊更、レバレッジ銘柄を売り買いするとかは資産を失いかねないので止めましょう。

新NISAはオルカン一択の感触。これからの時代、投資の勉強してベテランにならないとだまされてひどい目に遭いそう。

平成になってから庶民いじめの施策ばかりの自民党政府が推奨している時点で裏があるのではと邪推してます。図のようにMSCI ACWIとドル円が最高潮にある今のタイミングは業績的には買われ過ぎかというとそうでもない気がするが、観点4.株を買うより時を買えでパス。待って、待って、待って、暴落したら、その時の状況で判断したい。

気づき

え、6か月も経った!で新NISAの検討始めたけど、頭が整理されてすごくためになりました。

常に勝負しないといけないプロ投資家と違って、あまアマの私には米国債券はあまり意味を持たないものだったみたい。逆に下がる可能性もあるんですねFRBが利下げ前後で売却ですね。

シナリオは想定してそれに沿ってポートフォリオにウェイトをかけて入れ替える。なんとなくでやってたけど1,0でした。ウェイト!目から鱗でした。簡易に机上でやればいいものを、レイ・ダリオみたいにプログラム組んでシミュレーションかけそう、そっちに夢中になりそうな予感。

個別株もやってたけど、ポートフォリオで組むなら長期投資の株式はインデックスでいい気がしてきました。短期投資は個別株もありだけど、それはプログラム投資でやってみたい。