コーポレートファイナンス 戦略と実践

Life of a Company (企業の成長ステージ)

企業の70%は設立後5年以内に消滅するため、企業の設立時は銀行は融資に消極的である。

設立時はベンチャーキャピタルに株式を発行して資本を得る。

成長の軌道に乗ったら株式公開を目指し、多額の資金調達ができる状況を確保しておく。

上場せずとも株は売買可能だが、値付けや買い手を見つけることが難しい。

上場後は随時資金ニーズの発生に従って株式市場からの資金調達が可能になる。そのためには継続的に株式市場と対話を行う必要がある。

この対話がIRと呼ばれる。IRでは、企業の状況と今後の成長可能性を値付けの材料とする投資家のために情報を提供する。

工場や製品を新たに生み出すのではなく、企業ごと買収し、時間を買うのがM&Aである。

ファイナンスと会計

ファイナンスは企業価値の向上を目的とした企業戦略である。

会計は戦略の結果を表した情報である。

企業価値は、将来獲得するキャッシュフローの大きさによって決まる。

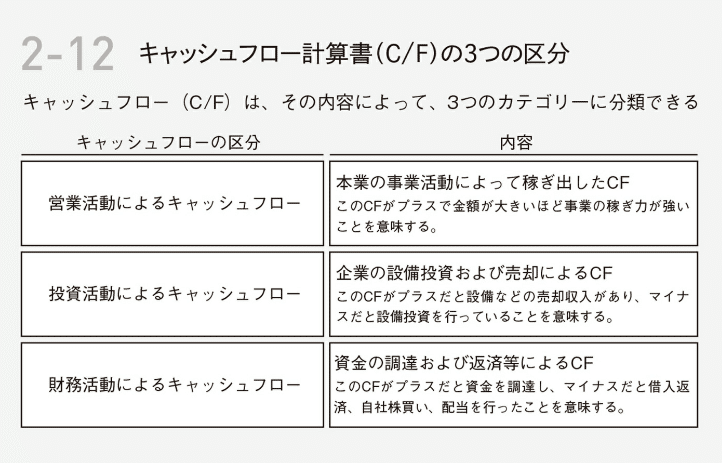

キャッシュフローは、BS, PLを下に作成されるCF (キャッシュ・フロー計算書)に現れる。

B/Sが健全な状態(自己資本比率が高い:借入金の割合が低い)であるということは、過去の長い期間を経て、毎期少しずつ利益を積み上げてきた結果を表している。B/Sをよくするのは、レンガを1つ1つ積み上げるような作業である。一方で、借入金がゼロなら超健全というわけではなく、適度に借入金を活用して収益を伸ばすことが最適である。

ファイナンスの世界では、PLに現れる利益よりもキャッシュフローが重視される。任意償却に代表されるように、会計の数値はある程度恣意的に操作することができる。ファイナンスではキャッシュという事実に注目する。

残高だけ見ても会社の状況はわからないため、キャッシュフローはいくつかの区分にわかれている。

Amazonは、営業活動によるキャッシュフローはプラスだが、投資活動によるキャッシュフローはマイナスで、事業で稼いだキャッシュをガンガンと成長投資に回していることを意味する。

企業の強みと弱みを理解する

教科書では、

(分類) = (指標)

収益性 = 売上高利益率

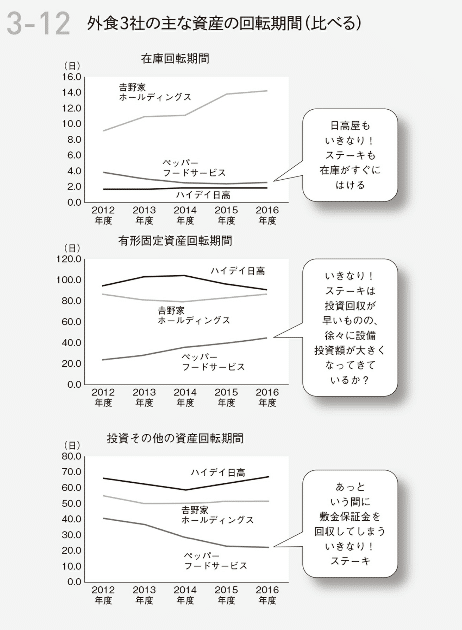

生産性 = 在庫の回転期間

安全性 = 流動比率

成長性 = 利益成長率 に分類しているケースが一般的

筆者はROAをキャラクター(強み・弱み)の分析を重要視している。

また、一般に ROAは 当期純利益 / 総資産で計算されるが、営業外の数値はキャラクターの分析においてノイズになるため、 筆者は営業利益 / 総資産で計算した指標を用いている。

日本の上場企業のROAを平均値で見ると5%なので覚えておくと良い。

ROA5%≒営業利益率6%×総資産回転率0.8回

日高に行くと、つい生ビールでちょい飲みしてしまうようなシステムになっている。いきなりステーキは、原価こそ高いが、客が長居せずに出ていくため回転率が高いことで固定費を下げて儲けを生み出している。

吉野家はコンビニ弁当との競争が激化したり、メニューに飽きたりして利益が出しにくくなっている

投資家が重視する性質

投資家は収益性と成長性を重視する。

(将来株価が上がることを期待するため、キャラクターの分析と異なり、総資産が分母になる生産性はあまり気にしない)

日本の上場企業の平均的なPER (PER = 株価 / 一株あたり予想当期純利益) は15倍くらい

株式市場が過熱してくると20倍くらいで、リーマンショックのときは10倍くらい。成長しているベンチャーだと50倍~100倍くらい。

吉野家 … 純利益がゼロに近くなってしまうと、PERは高くなってしまう側面がある。成熟した業界の中でよく見られる傾向である。

投下資産利益率(ROIC)= 税引後営業利益 / 事業投下資産

資本コスト

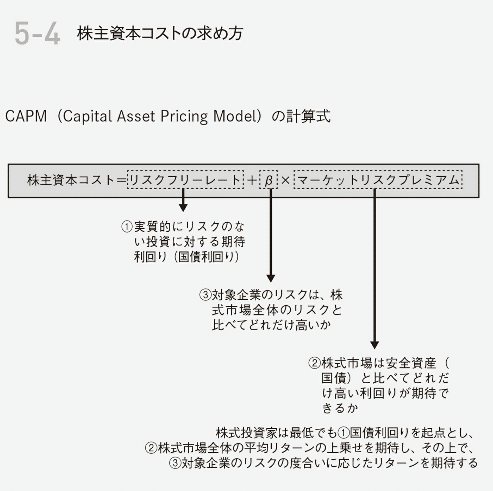

株主資本コスト = 企業目線で、投資家から自社の株を買ってもらうためのコスト

例えば、リスクフリーレートが1%、市場リスクプレミアムが5%、企業のベータが1.2である場合、株主資本コストは次のように計算される:

株主資本コスト=2%+1.2×5%=8%

WACC = Weighted Average Cost of Capital = 加重平均資本コスト

企業が調達した資本(負債と株主資本)の各部分のコストを加重平均したもの

デットとエクイティ

企業が倒産した際、デットの投資家に対して弁済が優先して行われるため、エクイティの方が資本コストが高い。

しかし、デットが多すぎると倒産リスクが高まる。

最適な資本構成は、実務上は類似企業をベンチマークして決めるのが一般的で、多くの同業他社が採用している財務戦略に基づく資本構成は広く支持されているものであり、それなりに正しいという暗黙の了解がある。

バリュエーション

DCF法

FCF = フリーキャッシュフロー

流動性ディスカウント … 機関投資家がカバレッジしないため、株式取引量の流動性が乏しくなり企業のファンダメンタルズが適切に株価に反映されず割安に放置されること

各業界の特徴

小売業 … 店舗は借り物、仕入れを行い薄利多売していくため資産が少ない

総合商社 … 事業投資を積極的に行っているため、資本が大きい

鉄道、電気、タバコ、 … 寡占状態にあるため、営業利益率が高い。

IT, サービス業 … B/Sが軽く簿価純資産も小さいためPBRは大きくなる傾向にある

Comps

DCF法は企業の稼ぐ力に注目したアプローチで、マーケットの視点に着目したアプローチが類似会社比較法(=Comps)

①評価対象と類似する上場会社を選定する

②類似会社の事業価値に関する予想データを収集する

③類似会社の事業価値またはP/L関連項目が何倍で評価されているか(=マルチプル)を算出し、そのマルチプルの平均値または中央値を求める

④そのマルチプルの平均値または中央値を評価対象のP/L関連項目に乗じる

EBITDA (Earnings Before Interest Taxes Depreciation and Amortization) は営業利益に支払利息、減価償却費を足し戻した数値で、簡便的なキャッシュフロー

事業価値 … 本業が生み出すフリーキャッシュフローの現在価値

出典

田中 慎一; 保田 隆明. コーポレートファイナンス 戦略と実践 (p.3). ダイヤモンド社. Kindle 版. 1~7章