【超小型有望株】 強さの源泉は”ストック型”のオフィス設計

時価総額70億円の割安グロース株!ヴィス(5071)

オフィスのデザイン設計・施工までのワンストップで、デザインを切り口に企業の課題を解決する、オフィスコンサルティングサービスが主力。オフィスの移転・改装に合わせた空間デザインのほか、印刷物やWEBのデザインも手がけている。テナント賃貸やレンタルオフィス、コワーキングスペースの提供なども展開。98年に大阪市で商業施設のデザイン業務を目的に創業された後、東京や名古屋へ拠点を拡大していった。大阪市内に自社ビルを建設。近年の働き方改革の浸透を背景に、快適で効率性よいオフィス空間への需要は根強い。

アフターコロナによる出社率の上昇、人手不足のなかオフィスを快適にして人材を確保する、そんな時代の流れに乗っているのがオフィスのデザイン設計を手がけるヴィス。2020年にマザーズ上場、現在は東証スタンダードに上場する時価総額70億円あまりの小型グロース株。成長株というと割高なイメージがあるけど、ここはかなりの割安! おすすめしたい3つの理由をご紹介するにゃ。

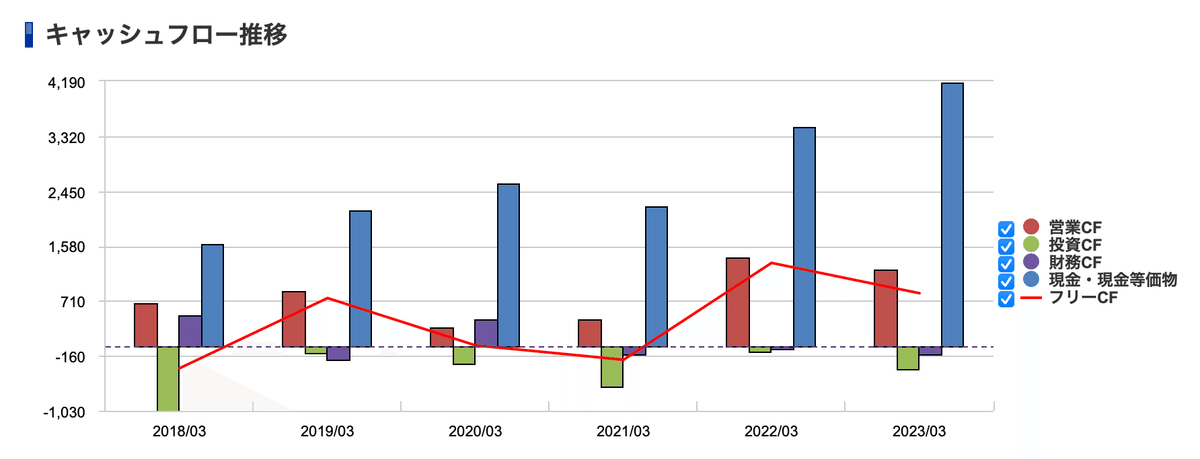

おすすめの理由①:新興企業の割にしっかりとしたキャッシュフロー

上場前からきっちりと営業キャッシュフローはプラスで推移、現金もしっかりと積み上がっている状況。特に22年、23年と営業CFの水準が切り上がっており、2期平均の株価キャッシュフロー倍率・PCFRは5.6倍と、時価総額100億円未満の新興企業の割に現金創出力はしっかりとしていて、その上かなりの割安水準にゃ。

その強さの源泉をざっくり探っていくと、単なるデザイン屋、内装工事屋ではなく、データを軸にアフターサポートも含めた総合ソリューションを提供するIT企業的な色合いがとても特徴的にゃ。ただ工事の請負で終わらせず、ある種のストック型ビジネスで顧客との関係性を構築することに成功していることが、ヴィスの特長と言えますにゃ。

おすすめの理由②:グロース株なのにPER10倍以下

そんな成長の波にのるヴィス。予想EPSも切り上がっていて、PERはなんと7.5倍とひと桁! 株価は緩やかに上昇しているのに、PERは過去の安値平均実績に近い水準のまま。今年初めに上場来高値の1284円をつける場面もあったけど、その後は1000円を下回っている状況。ただ、PERの下げの方が大きく、ちょっと売られすぎなんじゃないの?って思ってしまうにゃ。PBRも1.45倍と非常に安心できる水準だし、超割安成長株と位置付けていいんじゃないかにゃ?

おすすめの理由③:ほどよい成長スピード

グロース株なのに安値で放置されている理由として考えられるのは、ここ最近の増収率の伸びがちょっと落ちて来ているところかにゃ? 来期にかけての予想増収率も8%台と、成長株というジャンルで見ると巡航スピード。ただ、ROEも17%→19%と上昇しているし、ROIC(17.4%)からWACC(7.5%)を引いた価値創造力もほぼ10ぴったり。今後も着実に増収増益が十分に期待できる収益力を持っているにゃ。

留意点:流動性の低さ

いかんせん時価総額100億円未満の超小型株ということもあって、日々の出来高もだいたい数千株と流動性が低い点には注意しておきたいにゃ。

ただ、上場してからのチャートは非常に綺麗で安定した波動を描いているので、比較的安心して買いに行ける銘柄ではあると思うにゃ。

目標株価:2000円

四季報が独自に予想する25年3月期のEPS127.7円に平均的なPER15倍をかけると1915円ぐらいになるので、期待を込めて2000円を目標に据えたいにゃ。