2024年9月以降 日経平均株価の月間パフォーマンス解析:投資家が知るべき最新トレンド、金利低下の影響を受ける投資対象とは?期待できるリターンを探る

以下の観点から考察し、9月以降の動向をまとめます。

この記事を読んでわかる事

・日経平均の月毎パフォーマンス

・WTI原油価格のガソリン価格への影響

・WTI原油価格と円の関係

・米国の株価の今後の動向

・サーム・ルールの定義

・米国金利の動きとその影響

・米国金利上昇からどの投資対象が上昇するか

・結論まとめ

・(おまけ)ドルに両替する手数料が安いルート

一部推察、考察を含みます。

#2024年9月 #米国株の市場動向 #景気動向 #サームルール #米金利と国債価格の相関と推移 #日経平均株価 #WTI原油価格の推移 #ガソリン価格の関係

日経平均株価の月間パフォーマンス解析:投資戦略に活かす方法

まず初めに、日経平均株価の月間の平均パフォーマンスを見ていきましょう。

年別の月毎の平均はこちらの図のようになっています。

見てみると、8月、9月のパフォーマンスが特に悪いことが分かります。また日経平均は1945年から測定されています。

今は、9月の上旬という事で、最近の日経の推移を見ていきましょう。

下図は、2022年からのパフォーマンスです。

確認すると、やはり8月、9月にかけて下がっている事が読み取れます。(赤枠部分)

すでに、2024年は9月頭で12%程調整をしていて下値に来ているので、過去の下落率から考えると、今後の2ヶ月間ではそれほど下がらないと考えた方が自然かもしれません。(マクロの観点から)

ここで、次は原油価格からガソリン価格、ドル円への影響に対し、読み取れる事を確認していきます。

WTI原油価格とガソリン価格の関係:価格動向を予測する

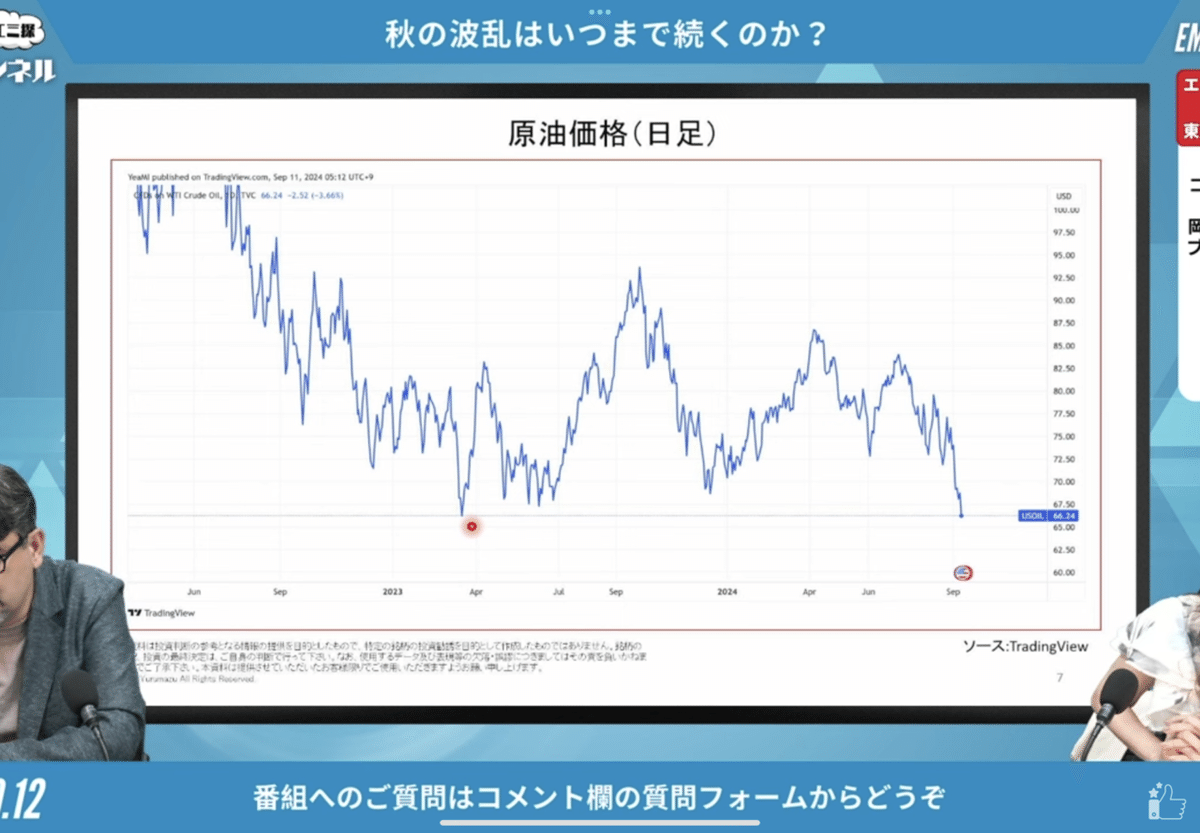

次に原油価格の動向を確認していきます。

下のグラフから、WTI原油価格を確認すると、以下の事が読み取れます。

・徐々に価格が下がってきています。景気動向が悪くなり、価格が下がってきていると考えられます。

・去年の12月水準まで下がってきています。(下図より)

また、最近円高方面に動いている事からもガソリン価格にはどのように影響するか?を考えていきます。

・WTI原油価格とガソリン価格の推移の相関は?

・期間としては、どの程度ズレるのか?

の観点から考えます。

下図が参考グラフになります。

原油価格(ドバイ)(青点線)から、約1ヶ月遅れてガソリン価格(赤線)が推移している事が見て取れます。

これより、一ヶ月前の原油価格の動向(現在時点で8/12頃)を見る事で、現在のガソリン価格の推移を予想できます。では、先ほどのWTI原油価格グラフの8月以降の価格推移に着目します。

8月頭は一時的に上昇していますが、半ばで下落、以降9月に入ってからも急落が続いています。

まとめると、

・8月後半からは下落😼

・9月は急激に下落傾向

この事から今後は約1ヶ月間(10月初旬ごろまで)は、ガソリン価格も下落傾向になる、と考えられるでしょう。

★是非ガソリンを入れる際の価格の変化に着目してみましょう。

(★が合っていたら記事にいいねを付けて頂けると幸いです。)

次に、この結果の原油価格がドル円にどのような影響を与えるか?を考えていきます。ここから、さらに株価への影響も見ていきます。

WTI原油価格とドル円相場の関連性:影響を理解するポイント

では、WTI原油価格はドル円に対してはどのような影響が考えられるかという点についてです。

まず原油価格が下落する事で、日本の輸入価格が下がります。当たり前ですがこれがガソリン価格が下がる事にも繋がります。

ここからの因果関係を考えます。

日本の輸入価格が下がる。

⇒日本の経常/貿易収支が良くなる(損失が減るため)

⇒円買いが起きている理由につながる

⇒円高に寄与する。

この事は、最近円高がさらに進んでいる事とも合致していると考えられます。(もちろん米国10年金利が下がっている事も影響しているとは言えます。)上の9月初頭は特に急激に低下。

ではドル円を見てみるとどうか?

下図から、9/2以降は急激に低下しています。

(9/3,9/4は特に)→確かに、原油価格と重なります。

米国経済の動向と見通し:投資家が知るべきポイント

次は米国の景気動向について分析していきます。サーム・ルールから米国景気がどうなるか。★がポイントです。

サーム・ルールの基本とその重要性:初めての方でも理解できる解説

サーム・ルールについて説明します。

"サーム・ルール"の定義=

「失業率の3ヶ月移動平均」が、「過去12ヶ月間で最も低い失業率を0.5%上昇した時に景気後退」が示唆される。

下図で、過去どのタイミングでサーム・ルールになっているか、その時の米国の景気動向を確認します。(下図の赤い点線がサームの閾値。灰色がリセッション、景気後退です)

★景気後退は、入った時点ではわからないもので、後になってから判明する。

また、1990-91年代、2000-2001年、08-09年(リーマン)、2020年(コロナ)が灰色になっている事が確認できます。つまり景気後退しています。

今後のマーケット展望:9月以降のシナリオを予測する

ここから先は

¥ 200

この記事が気に入ったらチップで応援してみませんか?