9/19-23振り返りと9/26-30展望

今週もお疲れ様でした。

【9/19-23振り返り】

<<FOMC>>

米当局は二ヶ月ぶりの会合で0.75bpの利上げを実施しFF金利を3-3.25%としました。

こちらに関してはノーサプライズで市場予想通りでしたね。

一方で11月会合以降の利上げ見通しが市場の織込みよりやや高く、結果的に市場の反応は金利高-株安-ドル高となりました。

(事前の織込みが甘かった米株が一番大きな動きとなりました)

パウエル議長会見も真新しい内容こそないものの、ハト派解釈の余地を作らずタカ派的なものとなりました。

『大きくは2つのシナリオで考えています。

1.金利見通し(ドットチャート)でターミナルレートが大きく上昇

金利上昇-株安-ドル高

2.タカ派堅持も市場が想定範囲の内容

金利低下-株高-ドル安』

上記は前回記事の抜粋ですが、1.と2.の間くらいの結果だったと言えるかなと考察しています。

現状直近三ヶ月の見通しとしては

11月+0.75、12月+0.5、2月+0.25

となっており来年2月での利上げ一旦終了も見えてきていますが、

他の様々な要因もありドル高が落ち着く気配がありませんので

大局ドル高目線はまだまだ継続となりそうです。

<<米株>>

2週連続の大陰線でダウは年初来安値更新、S&P500とナスダックは同安値目前となりました。

火曜から下落が始まり水曜FOMC後に下げが加速、木金も下げ4日続落といった流れ。

金曜日の下落に関しては英国の減税による景気刺激策発表や欧州圏PMI悪化を受け、インフレ高進が金利上昇につながるとの懸念が高まり、世界的なリセッション(景気後退)に関する不安が米株にも波及するかたちとなりました。

<<ドル円>>

木曜日財務省が24年ぶりの円買い介入に踏み切りましたが、週足6連騰の十字小幅陽線。

週足では陰線にすらなりませんでした。

とは言えしばらくは財務省も面子にかけて介入を行うでしょうし、少なからず大口も今まで通りには買いづらくなるでしょう。

ひとまず最終週の月足確定に向けて財務省が再度動くのか、急上昇がなければステイなのか見定めていきたいと思います。

<<マクロテーマ状況>>

◆景況感-低下

◆物価先高観-やや上昇

<<要点>>

○金利→⬆️FOMCにて利上げ見通し引上げで続騰を後押し

○米株→⬇️金利上昇を嫌気して2週連続の大陰線、年初来安値圏

○原油→⬇️大陰線で4週続落、金曜に世界景気懸念で急落

○ドル円→⬆️十字小幅陽線で6連騰、日銀円買介入も陰線にすらならず

○ドルは利上げ見通し拡大と世界景気不安で上昇、円は為替介入実施で上昇

【9/26-30展望】

<<トレード目線>>

○USDJPY

139付近まで押してくれる場面があればL検討

↑再度円買い介入があると139円で止まらない可能性も大きくなるので、絶対に焦らずチャンスを狙いたいと考えています。

○ドルストレート

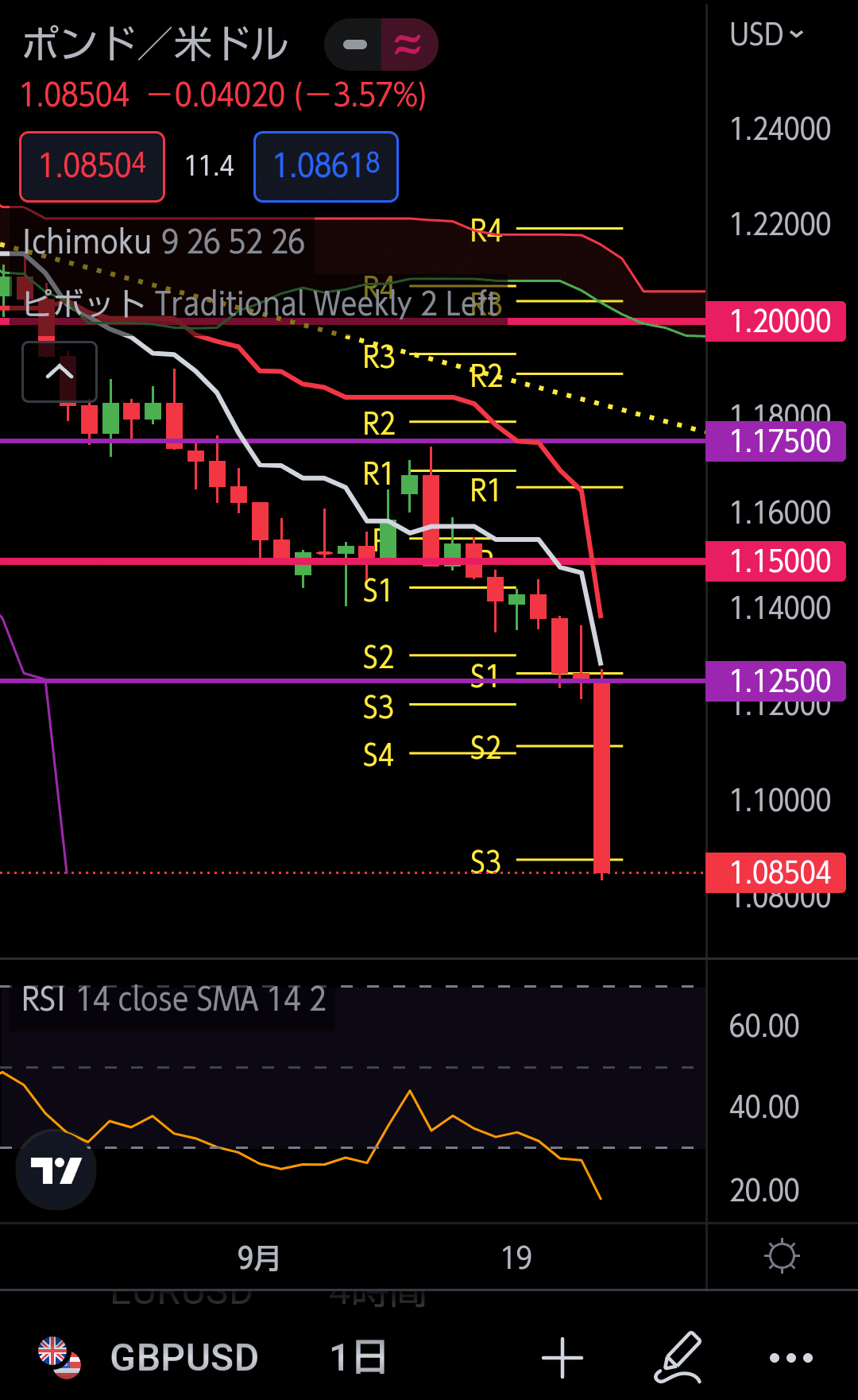

GBPUSD

1.125付近まで戻ってくれる場面があればS検討

↑金曜日にはファンダ起因とは言え1日で400幅落ちるとんでもない相場になりました。

引き続きしっかり戻った場合のみエントリーを検討していきます。

○クロス円

円買い介入実施により急落していますが、

引き続き大局がドル高-円安基調なので原則トレード対象外とします。

つまり大局円安の中で当局による円買い介入が始まりましたのでトレードに適した環境でないと捉えています。

○他通貨

英国ポンドのスタグフレーション懸念が加速し金曜に大暴落となりましたね。

元々エネルギー高などにより景気不安が強く、特に対ドルで売り込まれていましたが更なる下落となりました。

BOEが緊急利上げ実施するのではといった思惑も出てきており注視していきたいトピックです。

直近の主要通貨の強弱感としては

ユーロ≒豪ドル>ポンド

で捉えています。

<<PCEデフレーター>>

PCEデフレーターはFRBが最も重視している物価指標として知られ、CPIより広範囲の物価動向を反映しているとされています。

FOMCの見通しにも項目があり総合コアともに2022年見通しは今回上方修正されています。

よって今回の数値が市場予想やFOMCの見通しに対し乖離したものとなればマーケットの反応も期待できると考えています。

最終週に関してはその他に大きな指標発表はありません。

月曜から月末フローを意識しつつ、ラガルド総裁やパウエル議長の発言をチェックし金曜日にPCEデフレーターで物価動向の確認といった流れになります。

<<金利>>

今週も長短ともに大幅上昇でした。

FOMCのドットチャートからFF金利は2022年-4.25%、2023年-4.5%

がコンセンサスとなりましたので連動が強い短期金利は目先4.5%水準に注目しています。

長期は3.5%を超えてきたので次の大きな節目は4%。

世界的な景気後退懸念が本格化してくる雰囲気もありますので短期と比べるとモメンタムは弱いと捉えています。

<<米株>>

ファンダメンタルに沿って下げが加速していますね。

直近上昇があるとすれば

・年初来安値付近の為ショート利確

・月末フローで手仕舞い

くらいでしょうか。

目先S&P500、ナスダックで年初来安値更新に注目し

安値を割る様であればS&P500の3,500付近での攻防を注視していきます。

長期では早くともインフレ継続低下→米利上げターミナルレート到達

までは反発上昇を挟みながら下値を探っていくことになりそうです。

<<原油>>

金曜日に英国起因の世界景気懸念により急落し週足でも陰線となりました。

目先WTI77$を割れるとしばらく目立った水準がないので注目しています。

原油は来月以降のCPIの鍵を握るファクターになりますので引き続き注視です。

原油上昇で物価高懸念

原油下落で景気後退懸念

が連想されどちらにしても現状の大きなテーマと紐ずいてきますね。

<<要点>>

○ドルは上目線→様々な要因から現状売られる理由がないし売られる気配もない

○米株は下目線→年初来安値更新の場合S&P500で3,500の攻防に注目

〇注目イベントは欧米要人発言と金曜PCEデフレーター

それでは皆様良い週末を。