経営を知る ~コンビニから覗く総合商社の世界~

「経営コンサルティングの世界で活躍したい」

「総合商社で事業開発に携わりたい」

「いずれ起業したい」

「事業会社で事業責任者を務めたい」

経営の世界に興味があるすべての人の生活に「経営視点」を。

そんな思いではじめた本アカウントの処女作です。

テーマは ”総合商社の経営”。

是非最後まで読んでいただければと思います。

はじめまして。キバです。

普段はスタートアップ企業でCEO(最高経営責任者)を生業としています。

高校入学と同時に株式投資の世界にのめり込み、大学では経営戦略分野を専攻しました。

株式投資と幾つかのスモールビジネスで生計を立てた学生時代。

コンサルティング業界にも片足を突っ込みつつ、幾つかの事業立ち上げを経て今に至ります。

理論と現場。投資家と経営者。コンサルタントと事業家。

さまざまな立場で経営の世界に身を置いてきた一介の経営オタクです。

本noteを読んで「ビジネスとはこんなにも奥深いのか」と社会の見えない仕組みに感動していただいた方は、いいねと拡散を是非お願いいたします。

1. noteの目的

早速ですが、本noteの目的は、皆さんの「世界の見方を変える」ことにあります。

少し壮大に聞こえるかもしれませんが、読み終わった頃にはその意味が分かっていただけるはずです。

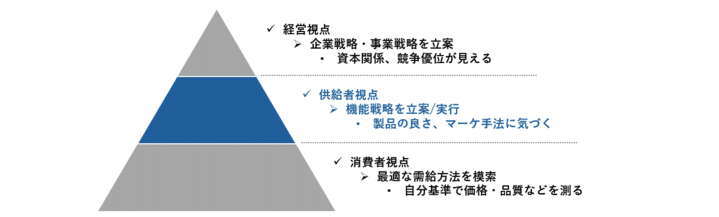

そもそも皆さんは人生を歩むに連れて、以下のように「世界の見方」を変えていくことになります。

①消費者視点→ ②供給者視点

最初のきっかけは、「アルバイト」でしょうか。

マクドナルドは「お金を払えばハンバーガーが出てくる場所」から「お金を受け取る代わりにハンバーガーを提供する場所」に変貌します。

そして、就活生や内定者にとって「就職」もまた、「世界の見方が変わる」大きなきっかけと言えるでしょう。

そこにある街は「誰かがつくった街」から「僕らがつくる街」に。

今身に付けている化粧品は「お金を払って自分を彩るブランド品」から「誰かを美しくするための私たちの作品」に。

ふと目に入るユニークな広告が「誰かのアイデア」から、「かつての友人のユーモアの結晶」に代わったり。

挙げればキリがありません。

恋人のクリスマスプレゼントを探すとき、「プレゼントに選んだ服」も、「商品を買った百貨店」も、「行きの電車」も、はたまた「プレゼントを包んだ紙袋」や「事前調べのスマートフォンと記事」さえ、その裏には必ず「人がいる」ということを知ることになります。

時折茶番に見える就職活動に大きな意義があるとすれば、このような「世界の見方」の変化を通じて、「大人になることができる」点にあるのかもしれません。

しかし、本noteの目的は、更にその先にあります。

いつの日か

国を動かす事業開発を牽引するために。

他社の未来を描き、伴走するプロフェッショナルになるために。

大きなビジョンを小さな企業に乗せて道を切り拓くために。

大げさではありません。

私にとっては、あるいはこのnoteを読んでいる一部の皆さんにとっては、当たり前のキャリアビジョンであるはずです。

カタチはなんであれ、ビジネスの世界で活躍していくためには、もう一段階「世界の見方」を変えなくてはなりません。

それが「経営視点」の獲得です。

本noteでは、未だ「消費者視点」に片足を突っ込んでいるであろう皆さんに向けて、「消費者からみた景色」の裏側にある「経営の世界」をお見せします。

したがって、本noteは決して経営学を解説した記事ではありません。

経営という壮大で身近なテーマを題材にした、新しい冒険への手引きです。

日々実務に関わり、意思決定を繰り返す事業経営者としての視点と、理論的に経営戦略を学んできた者としての視点、その双方からバランス良く描くことを強く意識しています。

最大のテーマは、いかに我々の日常生活と密接に ”「経営のダイナミズム」が存在しているか ”

イメージを容易にするため、今回の主人公には、誰もが利用するであろう「コンビニエンスストア」を選びました。

そして今回鍵になるのは、「コンビニ」だけではありません。

裏テーマは、コンビニ経営の裏側にいる巨大企業「三大商社」の経営。

商社志望の読者には是非、その魅力を存分に味わっていただきたいと思います。

noteを読んだ後、何気なく素通りしていた小さな情報の一つ一つが、奥深い学びを生む「気づき」になること。

あるいは、総合商社の経営の「ダイナミズム」に圧倒されること。

はたまた、学びに富んだ「世界の見方」によって、

皆さんの「見ている世界すら変わる」ことを願っています。

When you change the way you look at things, the things you look at change.

日常に溢れた「経営」をすべてのひとに。

一人でも多くのアントレプレナーを生み出すために。

常に本noteのテーマを意識しながら、読み進めていただければと思います。

2. 導入

⑴ noteの読み進め方

本noteには、二つの絶対的な「ルール」がある。

ルールは以下の通り。

①「気づき」から考える

②「仮説」を持つ

それぞれについて説明しよう。

ルール①「気づき」から考える

noteは常に以下の3STEPで進んでいく。

1. 気づき

・消費者視点の気づき

・財務視点の気づき

2. 背景の理解

3. 考察

本noteでは常に、小さな「気づき」から「疑問」を設定する。

そして、その「疑問」とともに、背景にある「経営的意図」を探っていくという形式である。

したがって、中には皆さんも日常生活で心当たりのあるものが多く含まれているはずだ。

是非、身近なコンビニに足を運んだり、日々の記憶に思いを馳せたりしながら、「気づき」と「まなび」のネットワークを追体験してみてほしい。

ルール②「仮説」を持つ

本noteでは、常にすべての「疑問」に対して何かしらの「解」を用意する。

「解」は、いずれも「経営的背景」に起因するものであり、その多くは、聞けばおおかた納得できるものとなっている。

しかし、その「解」を読む前に、皆さんには「仮説」を打ち立ててみて欲しい。

たとえば、

「なぜセブンイレブンは ”7と11”なのか?」

という小さな「疑問(=気づき)」があったとする。

※「当たり前やろ」と思う方もいるかもしれないが、24時間営業の世界しか知らない世代では意外と知らない人も多いようだ。

そこで、すぐにnoteをスクロールするのではなく、

「創業者の誕生日が7月11日だったんでは?」

「創業者はギャンブル厨だったんでは?」

(7はラッキーセブン・11はカジノでラッキーな数字として知られる)」

など、仕様もない仮説を打ち立ててほしい。

※実際は、皆さんもご存じの通り「かつての営業時間がAM7:00からPM11:00までだったから」

ここで重要なのは、

「仮説(=現状持ちうる情報から想定される答えの中で最も確からしい仮の答え)」

を必ず持って解説を読んでいただくことだ。

兎も角、本noteでは、小さな「気づき」と、「仮説」を徹底的に大切にしてほしい。

⑵ 登場企業

今回の主人公は、誰もが知る大手コンビニエンスストア(以下、CVS)3社。

⑴「セブンイレブン」

⑵「ファミリーマート」

⑶「ローソン」

CVS業界では、上記の大手三社が売上高全体の9割を占めるという圧巻ぶりである。

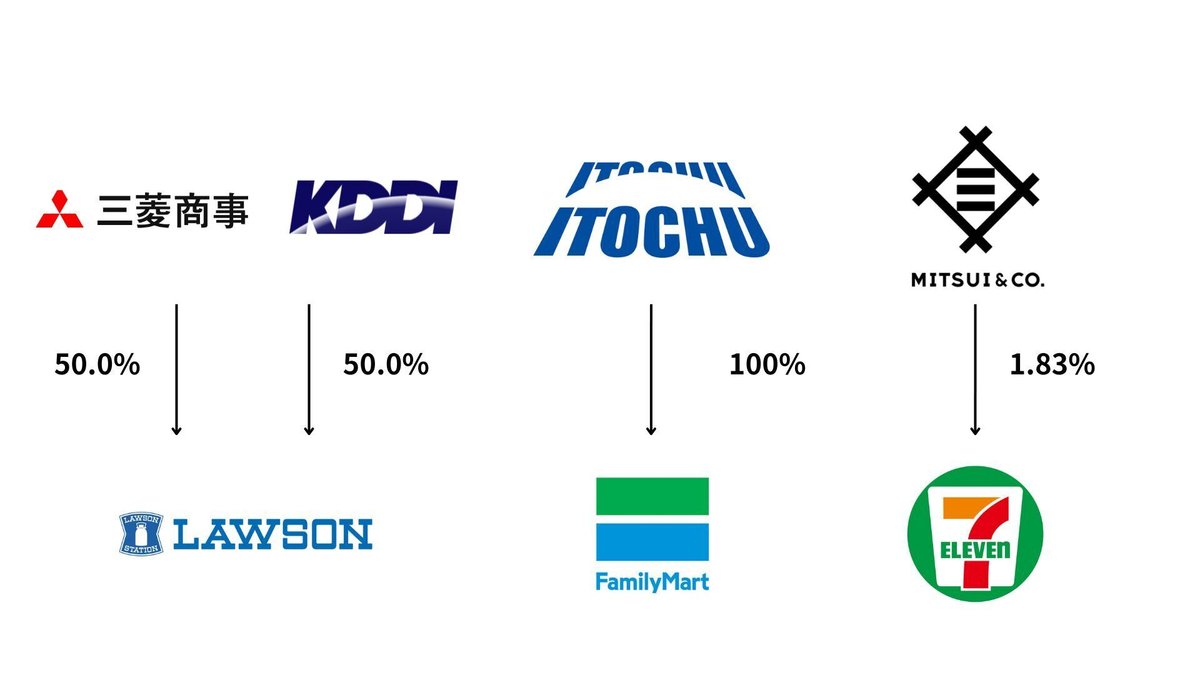

そして、今回のnoteに欠かせない裏主人公は、皆さんもよくご存知の「三大商社」

そして、「KDDI」である。

「KDDI」は一見聞き馴染みのない名前かもしれないが、「au」の提供事業者といえば分かりやすいだろうか。

以下の企業群も登場する。

中には聞いたことのある企業/利用したことのあるサービスも多いのではないだろうか。

経営の世界には「エースの父親はロジャーらしい」と言ったことが頻繁に起きる。

「今ドラマで共演している芸能人AとモデルBは、高校時代のクラスメイトだった」といった胸熱エピソードも珍しくない。

特に、日本特有の巨大ファンド 「三大商社」はその最たる例で、経営の世界における”ガーシー”と言わんばかりに気が狂った頻度で顔を出してくる。

そんなわけで、コンビニ大手三社の経営も、皆さんよくご存知の「三大商社」を避けて語ることはできない。

名だたる過去キャラの怒涛の再登場と、結果としての「思い当たる節のある」小さな違いに、知のネットワークを体感してほしい。

⑶「総合商社」と「CVS」を知る

・総合商社とM&A

さまざまな「気づき」を探っていく前に、まずは

「三大商社」と「CVS 3社」について基本情報とその歴史を整理しておこう。

まず、それぞれの資本関係は、数年前まで以下の通りであった。

※矢印横に記載の数字は出資比率を表している。

「総合商社」と「CVS」の資本関係は、伊藤忠商事がファミリーマートの株式を取得した1998年まで遡る。

2000年、続くように三菱商事がダイエーからローソン株の一部を買い取った。

僅かな出資比率を考えれば、資源分野から川下への事業拡大が謳われはじめた当時としては比較的想像に容易い流れであった。

大きな変化が起きたのは2016年。

「利は川下にあり」

同年、代表取締役会長CEOに就任した稀代の経営者 岡藤正広氏のもとで、徹底した「非資源戦略」に舵を切ったのは "非財閥の雄” 伊藤忠商事。

財閥大手二社を大きく引き離し、純利益で初めて商社首位となった。

同時に、初の連結最終赤字となった三菱商事と三井物産は、資源分野からの事業ポートフォリオ変革を迫られることとなる。

その経営方針を象徴するかのように、年の瀬である12月22日、三菱商事がローソンへの株式公開買い付け(TOB)を開始した。

※TOB:株式公開買い付け

当時の出資比率は33.40%。

会計上は持分法適用会社に該当する資本関係である。

※持分法適用会社:ここでは、完全子会社(過半数の株式を保有)まではいかないものの、決算の一部を連結財務諸表に適用する「プチ子会社」のような存在と考えればよい。

ローソンを持分法適用会社としていた三菱商事は、すでに重要な経営事項に対する拒否権を有していたが、三菱商事は、ローソンの過半数に該当する株式をおよそ1400億円で買い取った。

非資源分野への同社の明確な舵切りが垣間見える買収だと言えるだろう。

さらには2018年、後を追うように伊藤忠商事が、ファミリーマートをTOBで連結子会社化。

それ以来、伊藤忠商事、三菱商事は互いにCVS大手二社への出資競争を繰り広げることになる。

当時の私は高校生であった。

プチ投資家としてM&Aに興味を持ち始めた私にとって、聞き覚えのある企業同士の買収合戦と、その裏で巨大な財閥に立ち向かう非財閥 "野武士集団"の存在。

そして、数千億という途方もない金額が動く巨大ディールの数々。

経営という戦の前線で闘う経営陣たちの迫力を、まるで戦国時代の名将を見る小学生男子かのような眼差しで追いかけたことを覚えている。

”川下”の代名詞である「CVS事業」を通して一進一退を繰り広げる、日本の巨大ファンド「三大商社」経営陣たちの戦は、それ以降私にとって一つのジャンプ掲載漫画のような高揚感を与えてくれる存在だ。

さて、それはさて置くとして、「資源分野」に最も比重を置いていた三井物産は、セブンアイHDという大きなホールディングス親会社の影響もあり、この動きに遅れを取ることとなった。

改めて、数年前までの資本関係を確認しておこう。

そして、コロナ渦で多くの店舗型販売事業が低迷する中、たった数年で資本関係は以下のように豹変することになる。

最初に大きく動いたのは、またも、伊藤忠商事であった。

※ちなみに私は、戦略論を深く学んできた一人の人間として、同時に、スタートアップを経営する一人の事業家として、伊藤忠商事の経営が堪らなく好きだ。

徹底した取捨選択によるスピード感、差別化、合理主義、そのすべてに、圧倒的な経営センスと会長イズムが組み込まれている。

過去、これほどまでに短期間で財閥の頭を飛び越え、その地位を確立した企業は指折り数える程度だろう。

新型コロナウイルス感染症が蔓延する直前の2020年。

50.1%のファミリーマート株式をすでに保有していた伊藤忠商事は、財務アドバイザーに野村證券を選任し、1株2,600円のTOB価格を提示する。

この買収劇は非常に興味深いため、M&Aに関心がある方のために少しだけ詳細に説明しておきたい。

※筆者は学生時代からM&A・ファイナンス戦略に最も興味の比重を置いてきた。ファンドとしての性質を増す総合商社の存在を考えても、知っておいて損はないだろう。M&Aは、現代の経営の基盤となる重要な経営手法だ。

ここからは、続々と登場する馴染みあるプロフェッショナル企業群に、「ビジネスの総合格闘技」と呼ばれるM&Aの醍醐味を体感していただこう。

まず、買収を打診されたファミリーマートはメリルリンチ日本証券を財務アドバイザーに選任し、社外取締役3名による特別委員会を組成した、

このとき特別委員会はファミリーマートとは別に、PwCを財務アドバイザーとして選任して企業価値算出を実施している。

買い手である伊藤忠商事の公開したTOB価格は1株2,600円。

この数字を巡って本案件は日本のM&Aの歴史でも異質な展開を生むことになる。

通常、企業価値の算出方法には幾つか種類が存在するが、

最も一般的とされるDCF法による算定結果では、野村證券は下限を1,701円と算出した。

※DCF法:Discounted Cash Flow/将来生み出すキャッシュフローの現在価値をその企業の評価額とする算定方法

一方のPwCが算出した下限は2,472円。

メリルリンチも2,000円を超える額を下限に設定していた。

つまり、安く買いたい伊藤忠商事と、高く売りたいファミリーマートで、算定結果に大きな差が開いてしまったというわけだ。

他にも、市場株価平均法・類似会社比較法、いずれの算定法においても、野村證券の算定結果は著しく他2社と乖離することとなる。

少しでも安く買収したい伊藤忠商事は更に、新型コロナウイルスによる外部環境の悪化を理由に、TOB価格を2,000円まで引き下げるよう主張した。

特別委員会はその要求に強く抵抗したが、伊藤忠商事は価格引き上げに一切応じる姿勢を見せず、買収劇は難航することになる。

結果、特別委員会が雇った中村・角田・松本法律事務所やPwC、更にはファミリーマートが雇った森・濱田松本法律事務所やメリルリンチは、特別委員会に対して伊藤忠との買収協議を終了し、賛同の意向を下げるべきであると助言する。

最終的には、伊藤忠商事側が買い付け予定枚数の下限設定を条件に、ファミリーマート側はTOBに応じることとなり、同年8月25日にTOBは成立した本件であったが、このとき、買取価格に不満を持った一部株主は本買い付けに応募しなかった。

しかし、彼らはその後ファミリーマートの上場廃止に伴い、同額での強制買取に応じることになる。

この買取価格に対して、米アクティビストのRMBキャピタルをはじめとする一部投資家はTOB価格が”安すぎる”として、公正価格の決定を裁判に申し立てた。

東京地方裁判所は最終的に「適正水準より300円安かった」という判決を下し、日本では異例の買取価格見直しが行われることとなった。

ちなみに、日本ではクラスアクション制度(※共通の権利・義務を持つ一定範囲の者から一部の者が代表して訴訟を提起した場合、判決の効力を上記範囲の者全員に及ぼすという制度。米国における民事訴訟のひとつ。)が存在しないため、東京地裁による価格見直しに伴う差額支払いは、訴訟を提起したごく一部の投資家にのみ適用された。

このような ”異例のTOB” を乗り越えた伊藤忠商事は、6,000億弱という”比較的安い額で”ファミリーマートを完全子会社化し、上場廃止させることに成功する。

※出資比率は100%に。

一方、依然として出資比率を50.1%(過半数)に維持していた三菱商事では、まったく逆の動きがみられることになった。

記憶に新しい2024年2月6日。

三菱商事とローソンの合同記者会見には、三菱商事 中西社長とローソン 竹増社長(元三菱商事)という馴染みの顔ぶれに加えて、KDDI 高橋社長CEOの姿があった。

これまでローソン株式を2%程度保有していたKDDIが、出資比率を50%に引き上げることを決定する旨の会見である。

本TOBのアドバイザリー体制は以下の通り。

KDDI

FA(財務アドバイザー):UBS證券

LA(法務アドバイザー):西村あさひ

三菱商事

FA:三菱モルガンスタンレー証券

LA:長嶋大野常松

ローソン

FA:SMBC日興証券

LA:アンダーソン毛利

特別委員会による第三者算定期間

FA:大和証券

LA:中村角田松本

公開買付代理人

野村證券

TOB価格は10,360円。

前営業日である2/5終値対比18.79%、直近1ヶ月間の 終値平均対比27.05%、直近6ヶ月間の終値平均対比42.62%のプレミアムとなった。

※プレミアム:有価証券の額面に対して売買価格の際に上乗せされた超過額のこと

公開買付の本案件でのポイントは大きく2つだ。

①三菱商事の出資比率が50%に低下したことで、ローソンは三菱商事の連結子会社から外れ、持分法適用会社へと変更される。

②三菱商事にとってローソンの連結切り離しは、垣内会長(当時の社長)案件からの一部撤退を意味する

①ローソンは連結子会社から外れ、持分法適用会社へと変更される。

本件では、KDDIが出資比率を50%に引き上げたことに注目の的が行きがちである。

しかし、同時に三菱商事の出資比率が50.1%から50%へと目減りすることを忘れてはならない。

たかが0.1%。

されど0.1%。

会計上では、過半数(つまり、50.1%以上)の株式を保有した場合、対象企業を”連結子会社”として連結財務諸表に完全統合しなくてはならない。

逆に、出資比率が20%から50%のレンジに収まる出資先は、「持分法適用会社」と呼ばれ、利益または損失のうち保有比率を乗じた分のみが計上される。

親会社は、連結子会社についてのみ、貸借対照表(以下、BS)まで自社の決算に反映しなくてはならないということだ。

※貸借対照表(BS):企業の保有資産について説明したもの 程度でとらえておけば良い。

※つまり、親は、子会社(責任を持たなくてはならない自分の子供)の成績については、一年間の利益や損失だけではなく、その持ち物や口座残高(BS)まで自分の成績として発表しなくてはならない。しかし、持分法適用会社(姪っ子程度の関係値)については、利益と損益の一部は責任を持つが、持ち物や口座残高(BS)については自分の成績とする必要がない。といった具合である。

つまり、三菱商事が手放した0.1%は

三菱商事の連結財務諸表からローソンのBSが切り離される

という大きな意味を持つ。

通常CVS事業は店舗経営を主軸とするため、アセットが重い。

ローソンの総資産2.2兆円が連結から外れることで三菱商事のROAは大きく改善されることになる。

※ROA:総資産利益率/事業利益を総資産で割ったもの。高いほど資産収益効率が優れているとされる。

持分法適用会社の場合も、出資比率の50%分は利益が計上されるため、三菱商事は右肩上がりに業績を上げるローソンの旨味だけを享受できるというわけだ。

背景には、三菱商事が2022年の中期経営戦略で掲げた「循環型成長モデル」があるのだろう。

同社CFO野内雄三氏は「利益は出ていても、われわれのガイドラインレート(期待利回り)を超えていないものは売却していく」と語っており、ローソンに続いて日本KFC(ケンタッキー・フライド・チキン)の全株式売却も検討中という話もチラホラ。

②三菱商事にとってローソンの連結切り離しは、垣内会長(当時の社長)案件からの一部撤退を意味する

非常に生々しい話をしよう。

その事業規模の大きさと社内政治の激しさから、度々「民間の官僚」とも称される三菱商事では、総合商社業界全体を牽引してきた垣内会長の存在感が絶大である。(岡藤"天皇"とはまた異なる空気感だ)

ローソンの買収を手掛けたのは、当時社長であった垣内威彦氏。

※因みに筆者はプライベートで一度お会いしたことがあるが、正直言って腰が抜けるかと思うほど目に覇気がある。これが世界に誇る三菱の舵を切る経営者のオーラかと、今でも記憶に残っている。

一時は「異形の独裁」などと揶揄されたり、あまり大きな声で言えないが縁故採用禁止の総合商社で娘を採用するなど、まあまあ好き放題してるらしい。※そりゃそう

その垣内会長が買収し、バリューチェーン改革から高級スイーツへの参入まで、全社をあげて築き上げてきたローソン経営を、三菱商事は一部手放したことになる。

実際、業績は右肩上がりであるものの、CVS大手二社との差は大きく開き、苦しい経営を強いられているのも事実だ。

三菱商事代表取締役社長の中西氏による新たな経営の一端が垣間見える。

さて、このように、総合商社大手三社はまるっきり逆とも言える「CVS経営」を取ってきた。

余談ではあるが、丸紅はイオングループに、住友商事はサミット・トモズに出資しており、規模は違えど、五大商社は各社残らず「小売業界」へとその触手を伸ばしていることになる。

総合商社を支えてきたM&Aについて。

CVS事業を通して少しは解像度が上がっただろうか。

・総合商社と「バリューチェーン」

ではそもそも、総合商社にとって「CVS事業」はなぜそれ程までに重要なのか。

話が脱線しすぎては困るので、「垂直統合ビジネスと事業投資を知る 総合商社という名の巨大ファンド」という別noteで詳細は解説することとする。

念のため、全く想像がつかない一部の読者にむけて非常に簡略に説明しよう。

総合商社は、「トレーディング」、すなわち商材を供給する物流網を構築し、その利ザヤを抜くビジネスから生まれた。

※言い方をあえて過激かつ分かりやすくするなら、”転売ヤー”である。(ビジネスの基本は転売だ)

物流オペレーションがアナログだった時代において、島国である日本における「トレーディング」の価値は非常に大きく、加工貿易とともに日本産業の発展を下支えしてきた。

しかし、インターネットの登場や技術の発展とともに物理的距離が縮まると、トレードマージンの価値は目減りし、総合商社は「冬の時代」へと突入する。

「総合商社不要論」さえ謳われる中、彼らは事業そのものの在り方を見直すことを迫られた。

そこで総合商社が取ったのは、オペレーションコストそのものを下げるため、川上から川下まで、垂直型の経営統合を繰り返す戦略だ。

資源開発から、メーカー、卸売、小売、物流、金融…

自社ですべて行うことで、更に供給業者に対する利ザヤを排除・同時にオペレーションへの一貫性を用いて事業効率化することができる。

サプライチェーンにおけるあらゆる事業者への投資を通じて、事業収益による拡大を図ったわけだ。

その経営方針は大きく当たり、いまや ”巨大ファンド”とさえ言われるほどあらゆる事業者に資本参入するようになった。

そういった背景を踏まえれば、消費者との接点が大きく、多様な商材を扱うサプライチェーンの最下流領域である「CVS事業」が、なぜそれだけ重要な事業領域であるかは想像しやすいであろう。

つまり、川上から日本のあらゆるサプライチェーンを支配してきた総合商社にとって、CVS事業への資本参入は「バリューチェーン構築」における最後にして最大の支配拡大であるというわけだ。

さらに言えば、財閥二社が保有する、再現性の無い資源アセットに苦汁を嘗めてきた伊藤忠商事が、差別化戦略による下剋上の一環としてその口火を切ったことも納得できるだろう。

いずれにしろ、川上の観点から見れば、食品メーカー(三菱食品・伊藤忠食品・三井食品)から飼料・倉庫・輸送とあらゆる企業を子会社に持つ彼らにとって、小売における価格競争力と商材開発力の優位性は絶大だ。

川下の観点で見ても、小売業を確保することで、決済サービスから消費者データ収集、さらには広告まで、彼らにとって ”支配すべき” バリューチェーンを刈り取る大きなきっかけとなる。

総合商社にとって、「CVS事業」は総合商社を救い、日本の産業を牛耳る存在へとのしあげた「バリューチェーン構築ビジネス」の集大成とさえいえることがお分かりいただけただろうか。

長い前置きはこれまで。

M&Aの歴史から、バリューチェーンの重要性まで。

話の概要がわかったところで、早速「コンビニエンスストア」の経営を、

いや、”日本の巨大ファンド” の壮大な経営を、身近な消費者目線と絡めて紐解いていこう。

3. 日常の「気づき」を「経営」で紐解く

(0)「気づき」のまとめ

早速だが、以下に日常生活でコンビニを利用する中で生まれる「気づき(≒疑問)」を幾つか列挙した。

⑴ なぜセブンイレブンの弁当は他社に比べて圧倒的に美味しいのか

(最近はそうでもないという声もチラホラあります)

⑵ なぜセブンイレブンは、同じ交差点に2つの店舗を出店しているのか

⑶ なぜ沖縄にはセブンイレブンが殆どないのか

⑷ なぜファミリーマートの一部店舗には、レジの上に3つの電子掲示板があるのか

⑸ なぜローソンだけはUber Eatsが利用できるのか

⑹ なぜファミリーマートではシャツや下着が売っているのか

⑺ なぜローソンの一部店舗では無印良品の商品が売っているのか

果たして皆さんは共感できただろうか?

これら殆どすべてに「総合商社」が起因していると言われれば、彼らの経営がいかに壮大かわかっていただけるはずだ。

中には「言われてみればハッとなる」ものもあれば、「全く見当がつかない」ものもあるだろう。

特に「沖縄にセブンが少ない」は、イメージしづらいはずだ。

逆に、すぐに確認できるものもある。

Uber Eatsのアプリを利用している人はぜひ画面を開いてみて欲しい。

多くの地域において、ローソンだけが配達依頼可能になっているはずである。

なぜだろうか?

本noteのテーマは、このような小さな疑問の裏側に "必ず" 隠れている経営意思決定を探ることである。

数多存在するこの世のサービスの裏側に「必ず人がいた」ように、皆さんが消費者視点で見ている小さな違いを生み出すのも、常に「人」による「経営」であることを念頭に。

馴染みのある”気づき”をひとつひとつ紐解いていこう。

⑴ なぜセブンイレブンの弁当は「美味しい」のか

疑問:なぜセブンイレブンの弁当は他社に比べて圧倒的に美味しいのか?

”いきなり主観丸出しかよ!” などという批判の声に備えて、今後の人生で二度と使わないであろうエビデンスを用意した。

事実、セブンイレブンの弁当・食品は他社と比較して圧倒的に「ウマい」。(少なくとも執筆時点では)

※間違いなく個々の味覚の問題であるが、客観的なデータから一旦そうで

あることを認めていただかないと話が進まないため、今回は勘弁してほし

い。

ちなみに、コンビニ弁当を口にしたことのない方は是非セブンイレブンとファミリーマートの弁当を食べ比べていただきたい。

他にも、セブンイレブンの「商品力」はさまざまな部分に現れている。

今や当たり前になっている以下の商品をコンビニで発売し始めたのもすべてセブンイレブンである。

① おでん

② コーヒー

③ おにぎり (海苔をパリパリなまま食べることができるお馴染みのミシン目フィルム「パリッコフィルム」を開発)

では、なぜ同じコンビニでもこのような「商品力」に違いができてしまうのだろうか?

直接的な答えを用意するなら「圧倒的開発力を誇る自社ブランド(=セブンプレミアム)を保有しているから」といえるだろう。

「なるほど!そうなのか!」と思ったそこのあなた。

あるいは、「そんな当たり前のことを太字にするな」と思ったあなた。

経営の世界では、もう一度 "Why?"を繰り返してみて欲しい。

なぜセブンイレブンは「圧倒的開発力を誇る自社ブランドを保有できる」のだろうか?

自分の頭で「仮の答え」を置いてみてほしい。

それでは、解説していこう。

ここからはいよいよ経営の世界だ。

「消費者には見えない世界」に答えがある。

理由は大きく二つある。

①研究開発費の額が桁違いである。

②商品の殆どを自社専用工場で製造している。

いずれも、非常にシンプルだ。

しかし、経営の世界ではこの「シンプルな強み」が非常に重要になる。

まず、①研究開発費が段違い について

セブンイレブンは、少なくとも2020年時点まで、CVS他社と比較して圧巻の開発投資額を誇っていた。

※ファミマの上場廃止およびセブン&アイHDの連結決算の関係でエビデンスを用意できておらず申し訳ない。

同時に、②自社製造工場で開発している点にも注目したい。

公式HPによると、セブンイレブンは全国におよそ150以上のセブンイレブン”専用”工場を保有している。

結果として、セブンイレブンは多様なブランド展開と、徹底した品質追求を実現している。(興味がある方は以下詳細まで)

早速だが、ここでもう一度、"Why?" を繰り返してみよう。

なぜセブンイレブンは多額の「研究開発費」を出せるのだろうか?

途中で止めがちな Why? を人一倍繰り返すだけでも、論理思考の基盤と大抵の知的好奇心は満たされるずだ。

その答えは、「圧倒的な営業利益率」にある。

CVS事業は、「小売業」の一種だ。

そのうえ、CVS事業は比較的単価が安い「小売業」の中でも際立って販売単価が低い。

そのため、CVS事業では一般に「原価率」(ここでは、商品の製造に直接かかった費用と抑えていただいて構わない)が他業種と比べて非常に高くなる傾向にある。

しかし、セブンイレブンは他社と一線を画した営業利益率を誇っている。

特に、販売費及び一般管理費の割合は

セブンイレブン:64%

ファミリーマート:80%

ローソン:81%

その差は歴然だ。

なるほど!販管費の割合が小さいからか!などと分かった気になってはならない。

まだまだ。もう一度 Why? を繰り返そう。

なぜセブンイレブンの営業利益率は他社と比較して高いのだろうか?(販管費は他社と比較して安いのだろうか)

彼らの圧倒的な営業利益率の秘密は、「ビジネスモデル」にある。

その正体が、「FC(フランチャイズ)モデル」と「金融ビジネス」である。

① FC(フランチャイズモデル)

一般に小売業は利益率が低いとされるが、セブンイレブンは業界で最も「FCモデル」と呼ばれる高収益事業形態を採用した。

フランチャイズモデルとは、本部の有する商標や販売・経営ノウハウなどを加盟店に与えるかわりに、ロイヤリティを対価として加盟店が本部に支払うシステムのことである。

つまり、セブンイレブンのブランドとノウハウを付与する代わりに、イニシャルコストの一部を含む事業リスクをフランチャイジー(加盟店)に負担させるという形式だ。

本部は看板を貸すだけでロイヤリティを受け取ることができるため、原価はほぼゼロ。

コメダ珈琲・ケンタッキー・ココ壱番屋など、おなじみの企業も多く採用しているビジネスモデルとなっている。

② 金融ビジネス

セブンイレブンは、セブン銀行と呼ばれる金融関連事業を保有している。

※正確にはセブン&アイHDの事業だが、セブンイレブンへの開発予算の資金源という意味で含めている。

金融事業ではATMでの手数料フィーから、リテール・法人ビジネス、金融ソリューション事業部まで、立派な銀行業を行っている。

そして金融事業は、利益率がべらぼうに高い。

幾つかの特徴に起因するものだが、金融事業は所謂サービス業に含まれることが多く、業界平均の営業利益率は低くても10%前後、ネット証券では下手すると20%程度が相場である。

無形資産を活用していること、その中でも金融資産を商材としていることから、原価ビジネスの小売業とは一線を画した利益効率だ。

金融事業に自ら事業ドメインすることで、生み出された莫大な利益を開発投資に充てているわけだ。

「セブンイレブンの弁当がウマい」という稚拙な「気づき」と、

「なぜセブンイレブンの弁当は美味しいのか?」という何気ない「問い」、

そして、

用意した仮の答えに対する「検証のリサーチ」は、

皆さんが見過ごしている小さな情報を、大きな ”学び” に変換してくれる。

因みに、高い営業利益率による「開発力」は、更に営業利益率を高める正のサイクルを生むことになる。

セブンイレブンの顧客単価が他社比較で高くなっているのも、品質を厳しく追求した結果と考えれば頷けるだろう。

セブンイレブンは、コンビニ大手他社と比較して、顧客単価が高いことがお分かりいただけるだろうか。

都心への出店率の高さに加え、高い商品開発力が功を奏し、客単価を上げることに成功している。

営業利益率の高いビジネス→多額の余剰資金→集中的な開発投資→顧客単価向上→営業利益率が上がる…

まさに業界王者たる無敵のサイクルだ。

当然、この世界で殆どの事象は表裏一体を伴う。(良いことばかりではない)

実際、最新の2024年6-8月度決算で、セブンイレブンは「独り負け」であった。

客単価が高いセブンイレブンは、景気変動による売上低迷の影響を他社よりも大きく受けたというわけだ。

特に米国ではその影響が顕著であった。

米国では、23年に実施されたフードスタンプ(食料配給券)の適用拡充や学生ローン返済猶予など、新型コロナウイルス渦の景気刺激策が軒並み終了し、消費者の経済動向に鈍化の様子が見られている。

インフレ・材料価格高騰などあらゆる景気停滞要因に対し、比較的高単価で商品を提供するセブンイレブンは商品の販売価格を据え置く戦略を選択。

大手二社が増収するなか、低所得者層を中心にたばこ販売の影響などが大きく低迷し、売上・営業利益・純利益共に唯一落ち込む結果となった。

とはいえ、セブンイレブンはまさに業界王者としての特徴をすべて満たしていると言えるだろう。

本セクションの学びを纏めておこう。

セブンイレブンは、

①FCモデル

②金融事業

という営業利益率の高いビジネスを業界最速で採用した。

それ故、他社よりも多額の余剰資金を生み出す仕組みが出来上がっている。

さらに彼らは、その資金の多くを開発費用に投資。

結果、自社製造工場をはじめとする商品開発に注力することができているということだ。

なるほど、だから「セブンイレブンの弁当はウマい」のか。

このように。

オマケ知識として、顧客単価の向上が ”諸刃の剣" であるという点についても、頭に入れておくと良いだろう。

⑵ 「セブンイレブン」が同じ交差点に2つの店を出すのはなぜか

二つ目の「気づき」は、「ドミナント戦略」に関するものだ。

※比較的有名な話のため、先にワードだけ触れておこう。

実際はすべてのコンビニが取っている戦略だが、特にセブンイレブンの立

地戦略は徹底している。

皆さんも一度は見たことがないだろうか。

交差点の対角線上にセブンイレブンが2つ並んでいる異様な光景を。

「どうしてこんな近くに同じ店が2つもあるのだろう?」と不思議に思ったことがある人も少なくないはずだ。

疑問:なぜセブンイレブンは同じ交差点に2つの店舗を出店するのか?

この背景に存在している経営戦略が、「ドミナント戦略」である。

ドミナント戦略とは、特定のエリアに複数の店舗を密集させることで、効率的な物流と強固な地域支配を実現する立地戦略のことを指す。

この集中立地戦略には、大きく2つのメリットがある。

「ドミナント戦略」の2つのメリット

①物流を効率化することができる

②需要を細分化してエリア内の市場を刈り取ることができる

①物流を効率化することができる

ドミナント戦略を取る理由の一つとして、物流の効率化が大きな役割を果たしている。

セブンイレブンは、特定のエリアに集中して店舗を配置することで、物流センターからの効率的な配送を実現している。

店舗間の距離が短ければ、一度の配送で複数の店舗に商品を供給できるようになり、トラックの走行距離や配送時間を短縮することが可能になるというわけだ。

ここで登場した「物流」という概念は、CVS事業における最重要キーワードである。

セブンイレブンは、物流効率化を通じて二つのKSF(Key Success Factor=重要成功要因)をカバーすることに成功している。

CVS事業が位置づけられる小売業界では、2つの大きなKSFが存在する。

※当然、企業ごとにその対象は異なるが、一般に小売業界で重要視されがちな指標を挙げておこう。

・在庫管理

まずは、一般に「棚卸資産回転率」などの指標で評価される”在庫管理能力”である。

小売業界では、徹底した在庫管理による以下2つのリスク管理が重要となる。

(ⅰ) 欠品リスクの低下

(ⅱ) 売れ残りリスクの低下

(i) 欠品リスク

店舗型toC事業では特に、欠品による機会損失の影響は非常に大きい。

場合によっては一日単位で仕入を更新することで、消費者の細かい需要変動に対応することが求められる。

(ⅱ) 売れ残りリスク

在庫を抱える小売業界では、「売れ残りリスク」の与える影響は絶大だ。

特に、CVS事業が扱う商材には消費期限のあるものが多く、在庫が残る=廃棄となり赤字が出る と言って良いほどその損失は莫大である。

これら二つのリスクを、「ドミナント戦略」は解決してしまう。

出店地域を狭い範囲に固めているセブンイレブンは、生産工場と配送センターを比較的近距離に集中させることができる。

その結果、温度をコントロールできる配送システムを構築し、一日数回にも渡って至近距離の工場から直接店舗に製品を補充することを実現している。

結果として、「出来立てパン」のような高い品質の製品を提供できるだけでなく、①欠品リスク ②在庫リスク を同時に抑えるためのアジャイルな物流網が完成しているというわけだ。

少し余談であるが、「在庫リスク」の解消方法は非常に多様である。

誰もが知っているであろう有名ブランド、ZARAを展開するアパレルメーカー”インディテックス”は、徹底したトレンド追求と後出しの製品製造で業界トップの座を獲得した。

※有名なケーススタディなので、ハーバードビジネスレビューなどで目を通しておくと良いだろう

対して、我らがジャパンが世界に誇るブランド、ユニクロを展開する”ファーストリテーリング”は、衣類の在り方そのものを変えることで、在庫リスクを残したまま、世界一位のブランド地位を獲得した。

衣類は一般にトレンド性が強く、在庫リスクは致命的である。

しかし、ユニクロが販売する服は「極暖ヒートテック」から想像できるように ”ライフスタイル性” が非常に強く、年度を超えて消費者が同一商品を購買するという特性を持っている。

”飾る手段” を売るのではなく、”継続性のあるライフスタイル” を売っているという意味で、あのブランドは世界のあらゆるアパレルメーカーと一線を画しているのだ。

このように、「在庫リスク」を解決せずに乗り切る ”天才” も経営の世界には存在している。

・価格競争力

続いては、価格競争力である。

小売業界は、仕入れるモノが似通っており、かつ顧客単価が比較的低い。

そのため、製品による差別化が他業界に比べて難しい業界であると言われている。

CVS事業はその最たる例であろう。

そこで最重要視されるのが「サプライチェーン効率化」による”価格競争力”である。

セブンイレブンは「ドミナント戦略」によって出店エリアを非常に狭く絞っている。

その結果、配送先の分散を防ぐことができ、物流コスト低下に伴う利益率改善もしくは価格競争への対応が実現できる。

②需要を細分化して地域におけるシェアを独占できる

二つ目のメリットに移ろう。

セブンイレブンの交差点戦略は、需要を「細分化」することを目的としている。

同じ交差点であっても、通勤通学の流れや時間帯によって利用する顧客は異なる。

例えば、片側の店舗は通勤する人々の朝食やコーヒーを提供し、もう一方は帰宅する際の夕食や日用品の需要に応える、といった具合だ。

このようにして、交差点全体の需要を取り込み、競合よりも一歩先んじて顧客を獲得することが可能になる。

ニーズを「細分化」し、同一商圏範囲の顧客を一度囲い込んでしまえば、他社の参入余地を奪うことにも繋がるというわけだ。

他にも、その商圏範囲における広告効果を最大化することも可能だ。

地域単位の需要が正確に捉えられることで、店舗ごとに最適な戦略を取ることができる。

最後に、立地戦略について他の2社との違いに触れておこう。

ファミリーマートは、「中規模都市への拡大」と「地域密着」を強みにしている。

特に中規模の都市や地方都市に力を入れることで、セブンイレブンが強い都心部とは全く異なるマーケットを狙っている。

そのため、「ドミナント戦略」自体には共通する点が多い。

違いがあるとすれば、そのエリアであろうか。

セブンイレブンは都心部への出店が多いが、ファミリーマートは地方都市への出店に比重を大きく置いている。

一方、ローソンは、より消費者の需要に細分化して答えるための差別化戦略を取り入れている。

例えば、地域ごとに異なる品揃えや提携した飲食店との共同プロジェクトを通じて、ローカル性を強調するなどだ。

実際ローソンでは、「ナチュラルローソン」や「ローソンストア100」といった様々なブランド展開がなされている。

商品単位で見ても、高級ブランドGODIVAとのコラボをはじめとする高級スイーツへの参入は特徴的であろう。

なぜローソンだけ種類が多いのだろう?

このような「気づき」が思い浮かんだ方は、まさにGOODだ。

彼らは同じエリアに複数店舗を集中させるよりも、各店舗が独自性を持つことで顧客に選ばれることを狙っているといえる。

細分化した需要に応えるためのブランド展開や高級スイーツへの参入は、業界三位に位置づけられるローソンにとって自然な「差別化戦略」の証と言えるだろう。

なぜ業界三位の企業が「差別化戦略」を取るのかについては、フィリップ・コトラーの「競争地位戦略」を一読しておくと良い。

さて、本セクションについても軽くまとめておこう。

セブンイレブンが同じ交差点に2つの店舗を構えているのは、

「ドミナント戦略」によるものである。

最大のテーマは、「物流の効率化」。

具体的には物流効率化による ①在庫管理リスクの低下 と ② 高い価格競争力の構築を実現している。

他にも、マーケットシェアの拡大/独占・顧客の需要細分化・広告効果の最大化まで追求した「集中立地戦略」だ。

他のコンビニ三社との比較を通じて見えてくるのは、各社が異なる方法で地域に根ざしつつ、異なる強みを生かして競争しているということだ。

セブンイレブンの店舗戦略は、より「立地戦略」によっており、店舗数が重要な因数となる小売業において、確固たる地位を築くための重要な要素となっている。

⑶ なぜ沖縄にはセブンイレブンが殆どないのか

皆さんは、沖縄旅行に行ったことがあるだろうか。

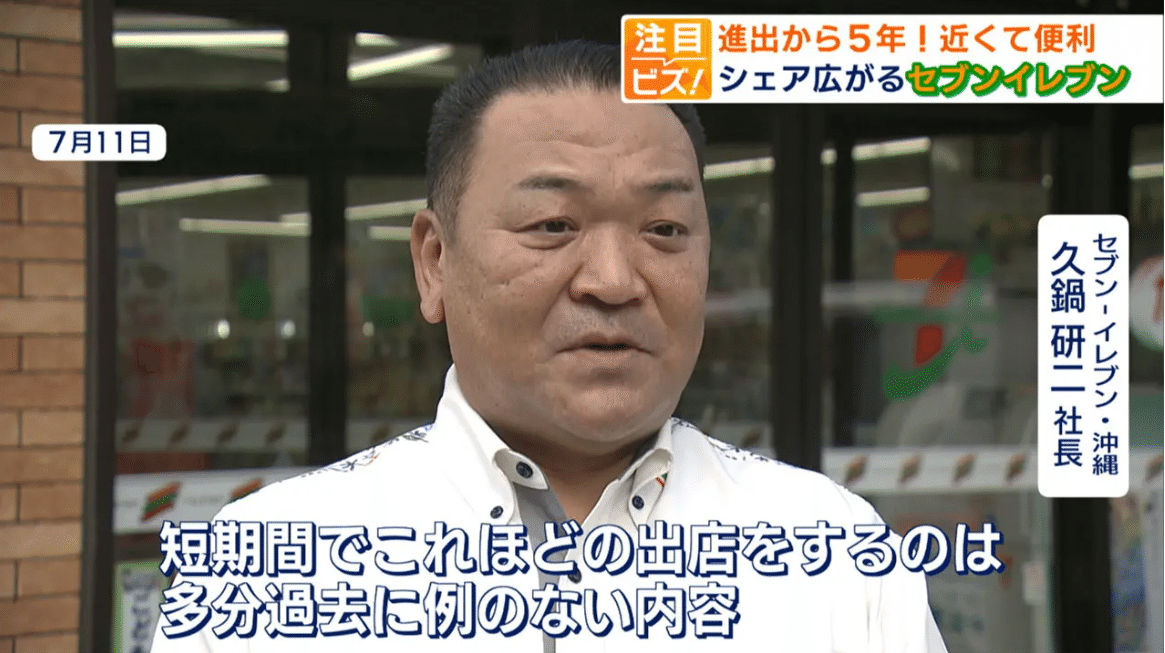

沖縄には、絶望的にセブンイレブンが少ない。

これは私が元カノ(元交際相手の女性のこと)と沖縄で優雅にドライブをしているときに実際に得た「気づき」である。

※鮮やかな海が広がる沖縄でドライブ中、助手席の彼女に「そういえば、沖縄ってなんでこんなにセブンイレブン少ないの?店舗数とか調べてくれない?」と聞いてブチギレられた経験がフラッシュバックした。

ともかく、沖縄本島には、絶望的にセブンイレブンが存在しないのだ。

そもそも、セブンイレブンは日本国内で圧倒的な店舗数を誇っている。

体感的にはそこまで店舗数に差を感じない大手三社であるが、実際は業界三位のローソンのおよそ 1.5倍 におよぶ店舗を展開している。

一方、私が沖縄を訪れた時点での各企業別店舗数は以下の通りだ。

「コンビニの王者」は南国が嫌いなのだろうか?

そこで、3つの目のテーマは以下の通りだ。

疑問:なぜ沖縄にはセブンイレブンが少ないのか

沖縄にセブンイレブンが少ない理由には、いずれも⑵で解説した「立地戦略」・「出店戦略」が大きく絡んでくる。

”沖縄セブン枯渇問題”について、以下の二つの背景から説明しよう。

①セブンイレブンは、「人口密度の高い地域」に優先して出店する

②セブンイレブンは、「物流網」が完成した後に集中立地展開を行う

①セブンイレブンは、「人口密度の高い地域」に優先して出店する

まずは、セブンイレブンの「立地戦略」から見ていこう。

以下の相関グラフを見てほしい。

このグラフは、東京都の市区町村人口と、コンビニ出店数の相関関係を示している。

グラフから読み取ることができるコンビニ大手三社の相関係数は以下の通りだ。

セブンイレブン:0.764

ファミリーマート:0.248

ローソン:0.349

このデータからも分かる通り、セブンイレブンは人口の多いところに徹底集中して出店している。

実際、東京都内でもセブンイレブンの店舗数が多いのは、「足立区」「大田区」「世田谷区」「江戸川区」だ。

これらの区は、都内で最も人口が多く、特に人口密度が高い区である。

つまり、沖縄は人口密度が低く、人口そのものも他都道府県と比較して少ないため、人口数を基準に出店地域を選定しているセブンイレブンにとっては出店優先度の低い地域であったというわけだ。

それにしても少なすぎないか?と思ったそこのあなたは、次の説明で納得していただけるはずだ。

②セブンイレブンは、「物流網」が完成した後に集中立地展開を行う

つづいては、出店戦略の観点から見ていこう。

セブンイレブンの出店戦略は ⑵で述べたように、徹底した「ドミナント戦略」に基づいている。

「ドミナント戦略」には幾つかのポイントがあったが、その中でも最大の効果である「物流効率化」を覚えているだろうか。

セブンイレブンは、物流効率化の一環として、自社工場を保有し、製造から物流、販売までを一気通貫で行っている。

出店地域を集中させることで、物流コストを大きく削減するだけでなく、製

品の在庫管理、品質維持まで実現していた。

そういった背景を踏まえると、セブンイレブンによる沖縄への展開について、”する気がない”のではなく、”時間を要する” だけであると想像できるのではないだろうか。

セブンイレブンは、少数ロットによる出店を一切行うことがない。

つまり、出店エリアを選択後、製造工場から配送センターまで、完璧な物流網の構築を着々と進めてから、該当エリアに”大量の”店舗を一気に展開して商圏を独占するという戦略を取っている。

結果として、離島である沖縄へのゼロイチの物流網構築に時間を要しているというわけだ。

ちなみに、ファミリーマートとローソンは自社製造工場への拘りが比較的弱いため、沖縄への出店に無駄な時間を要することが無かった。

特に、ファミリーマートの最大のテーマは「地域密着」であり、他社よりも「コラボ商品が多い」理由とも関連してくる。

店舗展開の際も、現地の小売業者を買収し、製造工場についても現地で提携先を見つける傾向にある。

※以下のようなコラボ商品によって消費者を囲い込む戦略を取っている

実際、沖縄でも両社は地元有名小売業者を買収し、提携することでスピーディな出店を実現した。

ファミリーマートは、県内唯一の百貨店を経営するリウボウと出資比率を51:49で分け合い、沖縄ファミリマートを設立。

県内のスーパーマーケットとの一体型店舗を多く展開した。

一方のローソンも、沖縄のスーパー株式会社サンエーと資本提携し、同じ出資比率でローソン沖縄を展開する。

いずれの企業も地元小売業者との素早い連携が際立っているが、ファミリーマートによる経済圏の確保は更に目を見張るものがある。

Tポイントを運営するカルチュア・コンビニエンス・クラブ(CCC) がまとめたデータによると、県内の7割近くがTポイントを使用しており、全国首位の圧倒的な会員割合である。

県内でTポイント提携しているコンビニエンスストアは伊藤忠傘下同士のファミリーマートのみであり、今後参入を加速させる業界王者セブンイレブンに対して、経済圏まで囲い込むことで応戦する意思だ。

しかし、ドミナント戦略による後出しでしかないことを考えれば、一度物流網を築いたセブンイレブンが、沖縄での店舗数No.1に上り詰める日もそう遠くはないかもしれない。

現に、セブンイレブンの事業ドメイン後の店舗数増加率は圧倒的であり、既に店舗数は二位のローソンに迫っている。

(以下、沖縄県内のコンビニ店舗数グラフ)

沖縄ファミリーマート 糸数社長は、「セブンイレブンの本格参入は20年以前から想定済みだ。生活総合便利店として、スマホからパソコンからあらゆるサービスをネットでも享受できる。」

と業界首位を迎え撃つ。

一方のローソンは「対面に拘ってきたという強みがある。沖縄コラボ商品に注目し、地元メーカーとともに沖縄県を盛り上げていく」と逆の戦略を銘打っている。

買収によって地元の経済圏を着々と抑えてきたコンビニ大手二社か。

あるいは、遂に本格的に参入したコンビニの王者か。

日本が誇るリゾート地で始まる「コンビニ戦国時代」に、皆さんも注目しておいていただきたい。

⑷ なぜファミリーマートの一部店舗には、レジの上に3つの電子掲示板があるのか

さて、話題は打って変わって電子掲示板に移る。

本セクションで扱う「気づき」は以下の通りだ。

疑問:なぜファミリーマートの一部店舗には、レジの上に3枚の電子掲示板があるのか

「そんなんないやろ」という声もチラホラ聞こえてきそうだが、

ちゃんとあります。

こちらの「気づき」も、経営知識に先行して日常生活で個人的に得た疑問である。

きっかけは、列に並んでいる間にふと上を見ていると、突然巨大なハンカチ王子がボールを投げ始めたことだ。

こんなところに電子掲示板あったっけ?と思いスマホでポチポチリサーチ。

これは、FamilyMartVisionと呼ばれる店内のデジタルサイネージを活用した巨大広告ビジネスである。

およそ一万店ですでに導入され、自社商品については併買率が6~7倍になったという広告効果が出ているようだ。

5年後には事業利益で約100億円を目指しているとのことである。

やはりここでも、伊藤忠商事という親会社の存在を除くことはできなさそうだ。

皆さんは、三大商社で最も広告事業に力を入れている企業が伊藤忠商事であることをご存じだろうか。

伊藤忠商事は2021年、イギリス・WPPグループと合弁で「顧客体験デザイン」と呼ばれる広告コンサルティング会社を設立した。

伊藤忠傘下のシステム開発大手・伊藤忠テクノソリューションズ(CTC)と、WPP傘下でコンサルティングを手掛けるAKQA社の出資によるものだ。

ナイキやP&Gを顧客に抱える大手コンサルティングとの提携により、伊藤忠商事はアクセンチュア・電通といった広告代理店/広告事業に参入した巨大コンサルティングファームとの競合をすでに繰り広げている。

上記三社はもはや明確に ”競合” と言ってよい。

このように、全く関係が無いように見える幾つかの事業会社が同一領域を取り合うことは近年頻繁に起こっている。

実際、伊藤忠商事の競合が楽天である。

と言っても殆どの人はイメージが沸かないのではないだろうか。

一昔前まで、CVS業界には「サークル・K・サンクス」というコンビニが存在していた。

楽天は、ポイント経済圏の獲得にあたり、どこの共通ポイントにも属していない「サークル・K・サンクス」をなんとか口説き落とし、楽天ポイント提携で合意することに成功した。

ポイントによる金融経済圏の支配を目論む楽天にとっても、CVS事業は消費者接点の大きい重要な”川下”であったわけだ。

しかし、楽天が伊藤忠商事と相対することになったのは、2015年。

伊藤忠商事率いるファミリーマートは「サークル・K・サンクス」を傘下に持つユニーグループHDを買収し、経営統合を決定した。

ファミリーマートは当然、伊藤忠商事の手掛けるTポイントの普及を狙っている。

楽天はこのとき、経営統合の結果次第で当時のポイントが絡む加盟店売上高のうち4割近くを占める「サークル・K・サンクス」という最重要加盟店を失うリスクがあった。

楽天・三木谷会長は伊藤忠商事・岡藤会長の元へ直々に出向き、「頂上会談」と呼ばれる直接交渉を行ったと言われている。

更に伊藤忠商事との交渉に難航していた楽天は、ローソンの買収に乗り出し、筆頭株主(当時の出資比率は33%)である三菱商事、Pontaを運営するロイヤリティ マーケティングの株主であるリクルートHDと日本航空(JAL) と正面衝突している。

ローソンに楽天ポイントを導入したいと申し入れた三菱商事にリクルートが「できればやっていただきたくない」と応じた会談は有名だ。

最終的には当時ローソントップの玉塚氏(元三菱商事)がJALとリクルートを説得し、経済網は共有されることとなる。

民間事業会社同士による競争は多くの場面で健全な競争によるサービスの進化を促してきたが、時にはサービスの画一性不足によるユーザー体験を阻害することもある。

如何に社会では ”複雑なステークホルダー”と利害調節しながら提案を通す力が求められるかがよく分かる話であるが、

いずれにしろ、伊藤忠商事・電通・アクセンチュア・楽天・リクルート・JALと、全く関係のないように見える日本のエンタープライズ企業同士は、常に絶妙な競合関係を保持しているというわけだ。

現に、伊藤忠商事はBCG(ボストン・コンサルティンググループ)と提携し、打倒アクセンチュアに向けた「I&Bコンサルティング」を立ち上げている。

名前どうにかならないのか?という本音はさておき、伊藤忠商事の情報・通信部門長は、「われわれの絵を完成させるためには、どうしても最上流のラストピースを埋める必要があった。そのために世界最強のパートナーと組みたいと思っていたが、それが実現した」と語っており、新たなコンサルティングファームの躍動に期待だ。

⑸ なぜローソンだけはUber Eatsが利用できるのか

冒頭で紹介した疑問について話そう。

このレベルで居住地が特定されないことを願いたい。

テーマは以下の通りだ。

疑問:なぜローソンだけはUber Eatsを利用できるのか

ローソンが Uber Eats で利用できる理由は、その特異な経営戦略に基づいている

今回も資本関係、特に「KDDI」の参入からその謎を紐解いてみよう。

ローソンが Uber Eatsで利用できる理由を端的に述べるのであれば、

” EC(eコマース)市場参入を狙っているため、その一環としてデリバリー機能を採用している”

と言えるだろう。

その詳細を説明するため、ここでKDDIがローソン出資に身を乗り出した理由を考えたい。

KDDIが通信事業者であるからと言って、CVS事業に関係が無い訳ではないということは、先述した楽天の事例からお分かりいただけるだろう。

これまでKDDIは、自社の決済サービスであるau PAYを普及させるため、ローソンのPontaカードとの連携を主軸に出資関係を築いてきた。

通信事業者にとっても、決済機能は重要な ”川下”だ。

無論、業界三位に転落し、セブンイレブン・ファミリーマートと差を離されていくローソンを再興するため、大株主である三菱商事がKDDIに声をかけたのがきっかけであろう。

しかし、三菱商事とKDDIの思惑は更にその先にある。

彼らが描く未来は、コンビニ×テクノロジー

コンビニエンスで、テックな小売業?

思い当たる企業サービスがないだろうか。

彼らが目指す先は、米国の巨大企業GAFAの一角、Amazonが提供するAmazonマーケットプレイスの日本版サービスのようなものであると考えられる。

親会社である三菱商事はマーチャンダイジングと物流を担当し、そこにKDDIの情報通信を結合することで、日本発の複合型ECサイトを展開しようという思惑だ。

現にローソンは既に、自社専用ECサイトを公開している。

Uber Eatsによる発送機能の拡充も、その一環というわけだ。

将来的にはKDDIの通信技術を活用し、無人機による遠隔地への商品配達や、衛星通信や充電スポットを充実させた災害拠点にする取り組みを実施すると考えられている。

KDDIはデリバリーサービス「menu」に過半数を出資しており、物流ネットワーク×通信ネットワーク×デリバリーサービス×金融ネットワークという最強体制を敷いて業界首位を狙っているのだろう。

そういった意味では、KDDIがローソンという”負け犬”に5,000億を出資したことも、その先に見ていたロマンの大きさから納得できるかもしれない。

参考までに、三菱商事とKDDIが描く「未来のコンビニ」を是非覗いておいてほしい

⑹ なぜファミリーマートではシャツや下着が売っているのか

⑺ なぜローソンの一部店舗では無印良品の商品が売っているのか

では、最後は2つの「気づき」をまとめて紐解いていこう。

疑問:なぜファミリーマートではシャツや下着が売っているのか

なぜローソンの一部店舗では無印良品のコーナーがあるのか

まず、ファミリーマートには「コンビニエンスウェア」と呼ばれる服が売っていることはご存じだろうか。

”なぜ売っているのか” ではない。

なぜ、”ファミリーマートが” 売り始めたのか である。

その背景にも、やはり資本関係が大きく関係している。

ファミリーマートの親会社は、これまで何度も述べてきた通り、伊藤忠商事だ。

伊藤忠商事は三大商社の中でも「非資源分野」に強みを持っていることで有名だが、その歴史を遡ると、繊維品の小売業を営んでいた近江商人「関西の糸商・伊藤家」に辿りつく。

現在、消費者事業を担うのは、伊藤忠商事を代表する新たな事業領域「第八カンパニー」。

ファミリーマートのコンビニエンスウェアを納入しているのは「伊藤忠リーテイルリンク」だ。

エネルギー・化学品カンパニーという別カンパニーの傘下企業で、繊維カンパニーと連携してファミマのウェア事業を支えている。

ファミリーマートのコンビニエンスウェアは、使い終わった古着や工場での生産時に出た、残反や裁断くずから生産されたリサイクルポリエステルを利用している。

この辺りの素材選定は伊藤忠グループらしい取り組みの特徴が色濃く出ていると言える。

この点を踏まえると、ローソンが無印良品とコラボしている理由も資本関係から紐解くことができる。

なぜ、ローソンは無印良品なのだろうか?

ウェアと同じで、”顧客が買ってくれるから”というのは自明だ。

ここで明確にしたいのは、「無印良品」が選定された理由である。

無印良品は元々、旧セゾングループに位置づけられていた。

ブランド品がもてはやされる消費文化に対するアンチテーゼとしてセゾングループ創業者が世に放った無印良品は、セゾングループ解体後、独立企業となる。

しかし、その際に資本提携を行ったのは三菱商事。

現在三菱商事は良品計画の大株主の一社となっており、その子会社であるローソンとコラボしているのも納得できる。

このように、ビジネスの世界には我々には見えない血縁関係が大量にある。

しかしそれは同時に、すべて「理由がある」ということだ。

⑸の広告と同様に、コンビニで気づく小さな違いは、実は「総合商社の違い」とほぼ同義であることが分かっていただけただろうか。

・疑問を持つ ということ

ここまで、CVS事業に関する幾つかの小さな「気づき」を「疑問」に転換し、その背景にある「経営の世界」を探ってきた。

いかがだろうか。

本noteで触れることができるのはこの程度であるが、皆さんにはまだまだ多くの疑問を持って欲しい。

・なぜファミリーマートとローソンには完全無人レジがあるのに、セブンイレブンだけ半自動なのか

・なぜファミリーマートは上場廃止したのか

・なぜセブンイレブンは日用品が充実しているのか

・なぜローソンではメルカリの発送機があるのか

・なぜミニストップではソフトクリームが売っているのか

CVSに対する疑問だけではない。

・なぜ三菱商事の利益の多くは石炭によるものなのか

・なぜLNGビジネスでは三菱商事と三井物産が先手を取ったのか

・なぜ伊藤忠商事はCREVIA(分譲マンションブランド)を、住友商事はCLASSY(分譲マンションブランド)を傘下に置いているのか

・なぜ丸紅がラコステを買収したのか

・なぜメディア事業は三井物産のBS放送と住友商事のJCOMしか算入されていないのか

・なぜ伊藤忠商事は高級外国車販売YANASEを買収したのか

・なぜ伊藤忠商事はビッグモーターを買収したのか

そのときのアドバイザリーは誰が務めたのか。なぜその企業が務めたのか。

就活生は就職活動で得られる疑問でも良いだろう。

・なぜ伊藤忠商事は録画面接を採用するのか

・なぜ三菱商事はインターン採用を実施しないのか

・なぜ三井物産はケース面接を廃止したのか

・なぜ伊藤忠社員のスーツはあんなにも青いのか

ともかく、「仮の答え」を忘れずに置いてほしい。

そして、「リサーチ」と「質問」を繰り返し、その「仮の答え」をアップデートしていただきたい。

これが知的好奇心の基本であり、すべてである。

我々の知的な旅は、常にその小さな「気づき」と「仮の答え」に対する検証とともに始まるのだ。

4. 最後に

ただ消費するのではなく、価値を創造する若輩者であるために。

自分たちの手で自分たちの未来を創り出すために。

世の中の「不」を紐解く事業者であるために。

「経営視点」を獲得すること

本note が持つ 唯一にして最大の目的だ。

今回取り上げたのは、皆さんが何気なく「コンビニ」として認識している馴染みある3つの企業。

しかし企業は、「法人格」という「人格」を持った紛れもない「生き物」である。

皆さんひとりひとりが似ても似つかないのと同じように、それぞれの会社には「オリジナルのストーリー」が存在している。

自然には二つと同じものがない。桜の花だって、一つひとつよく見れば違っている。でも、みんなばらばらでは人間が生きていくのに支障があるから、それを「桜」として言葉でまとめあげる。

そして我々は、その小さな、それでいて確かな違いを駆使して、新たな価値をこの社会に創造していかなくてはならない。

それは、他社には決して模倣できない、他人には決して追随できない、地味で目立たない、まったく新しい価値である。

その舞台が「三菱商事」であれ、「マッキンゼー」であれ、古びた雑居ビルから始まる小さな「スタートアップ」であれ、学問という社会の豊かな恵みに育てられた我々に変わらず存在している使命であると私は信じている。

大学からの帰り道。職場へ向かう満員電車の中。

何気なく通り過ぎていた無数の情報から小さな気づきを得ることで、誰もが「経営」の世界に足を踏み入れることができる。

たった数万字を読むためだけに費やしていただいたであろう皆さんの貴重な数十分間が、鮮やかに色づいた新たな景色の入り口となることを願っている。

5. おまけ

私は、「イシューからはじめよ」で有名な安宅和人氏の以下の一説がたまらなく好きだ。

人口生命という研究で、コンピューター上で生命はシュミレーションすることができる。そこで僕らが知っている進化のルールというのは、「同じ初期値であっても、同じ条件下であっても、同じ未来は絶対に起きない」ということだ。「未来を予測できる」というのは甚だ間違っており、科学的な結論ではない。未来とは、「予測する」ものではなく、我々自身が「目指し、創る」ものである。私は、「目指して創る」「ぶん回す」側の人間を一人でも多く育てたいと思っている。

「経営の世界」を覗いてみれば、そこには痺れるような大戦を繰り広げている将軍たちの姿があった。

しかし、そこに映る彼らはなぜ、日本を動かすリーダーたちはなぜ、皆叩き上げの70代なのだろうか。

名門大学を晴れやかに卒業し、着なれない高級スーツを身に纏い、華やかなビルに、誇らしげな企業ロゴの入った名刺を握りしめながら出社する日本の若きエリートたちは、自身のキャリアの先にどのような未来を描き、何を創り上げているだろうか。

私にとって「経営(=Management)」とは、未熟な無能力者が、壮大な何かを創り上げるための唯一にして最大の手段である。

「経営」とは、一人では成しえないことを成すために、ビジョンを掲げて、人を巻き込み、失敗を繰り返すことだ。

「経営」とは、小さな力で起こした小さな変化の積み重ねを、社会の大きな価値創造の一つに組み込むことができる魔法だ。

つまり「経営」とは、我々のような、無力で無謀な若き愚か者にこそ、使いこなすことができる最高の機会である。

そして「経営」とは、平等に与えられた、それでいて大きな”創造の”手段だ。

決して、出世した者たちに与えられた特権ではない。

立場と場所がどうであれ、皆さんのキャリアは、皆さんなりの「経営」に携わるものであって欲しい。

本noteを通して、一人でも多くの読者が「経営」に興味を持ち、一度きりのキャリアに「目指して創る」大義を乗せるきっかけとなるように。

欲を言えば、年を召した秀才たちが創り出した多くの「不合理」を、大きなリスペクトと共にぶち壊し、次の世代へ少しでも誇れる日本を創る、若き無謀な同志が一人でも増えるように。

かつて孫正義は、このように言ったそうだ。

男が喧嘩を売るならNTTぐらいが丁度いいんだよ。それ以下に行ったら弱いものいじめというんだ。

いつか三菱商事への入社を夢見るだけではなく、飛び越えることを夢見る学生が増えることを願っている。

志高く

そして、

就活生の皆さんへ

皆様の夢に溢れた就職活動の道に幸多からんことを。

Kiba