不況下の事業計画の見直し - 攻めるべきスタートアップ、守るべきスタートアップ

この記事は投資アドバイスを目的としたものではなく、特定の銘柄の売買を推奨するものではありません。

この記事は現在のマクロの状況を鑑みて、スタートアップがどう事業計画を見直すべきか。どういうスタートアップが攻めるべきで、どういうスタートアップが守るべきか、フレームワークを提示するために書きます。

この記事の中では現在のマクロの状況についても言及はしつつも、深い言及や分析は避けます(マクロ分析についてはそのプロの分析を頼ってください)。

もし時間がなく、一部だけ読みたい方は、「はじめに: 現状の状況と認識にについて」と「3. Burn multipleと成長率」と「最後に: 起業家の方へ」をお読みください。(でも全部読んでくれたらうれしいです)

はじめに: 現在の状況と認識について

現在の状況

2022年5月27日現在アメリカのテック企業が多く集まる株式市場であるNASDAQは2021年の最高値から30%落ち、米国SaaS企業のマルチプル(売上等から時価総額を算定する係数)は昨年1/3となっています。

コロナによって大きく業績を伸ばしたZoom、Shopifyなども5/27時点で株価が1/5となり、業績の大幅増加にも関わらずコロナ前の水準に戻ってしまいました。

アメリカに限ったことではなく、日本でも同様にOne Capitalによると上場SaaS企業の指標も1/5になってしまったようです。

今まで日本の上場テック企業も未上場テック企業の株価を支えてきた重要なプレイヤーは海外投資家です。海外市場が傷んでいるときに、日本市場だけ大丈夫、ということはありません。対岸の火事では決してないと思います。

現状の認識

これらはインフレに対応する米国の金利上昇が発端となり、現在の時価総額に対する将来生み出す利益の重みが強いテクノロジー企業への影響が特に強く出ているためです。

ではこれがまた2020-2021年の水準やマルチプルに戻るかと言うと、そうとは言えないとYコンビネーター、セコイア、a16z等の多くの投資家が考えています。なぜならば2019年までが歴史的に長い好景気であり、本来はもっと早く調整が来るはずだったのにコロナによる世界的な金融緩和で2020-2021年に更に景気が過度に助長されたと考えてられているためです。先程のNASDAQやSaaS企業のマルチプルをさらに長期間に伸ばしてみると2020-2021年の特殊性と2019年までの好景気が見て取れます。

景気が長ければ長いほど、好景気であれば好景気であるほど、反動としての不景気は強く出ると言われますが、今後どうなるかは誰にもわかりません。コロナによるサプライチェーンの断絶、ロシアのウクライナ侵攻による食料や燃料のコスト高、これらによるインフレおよび金利上昇以上の影響を今後もたらすかもしれません。

現状の認識をまとめると下記のとおりです。

- コロナの’20-21の期間のスタートアップ/グロース企業のマルチプルは特殊だった

- 現在はコロナ前の状態に戻っている水準

- 2019年まで既に歴史的に長い好景気だった

- これからどう落ちるかは未だ不明確

Yコンビネーター等、他のVCのメッセージも同様です。Yコンビネーターが出した10個のメッセージは下記のTwitterスレッドにまとめてあるのでご参考ください。

1) Yコンビネーターが今回の不景気に際して投資先に送ったメール。

— Kenichiro Hara| DCM Ventures (原健一郎) (@kenichiro_hara) May 19, 2022

他にもa16z含め多くの米国VCが伝えている内容と変わりませんが、とても大切なので、内容をあえて”解説なし”で要約します。

(僕らが具体的にどう日本の投資先に伝えているかは別途書こうかと思います)https://t.co/8hYwOrXe8J

事業計画はコンサバに。それでもテクノロジー企業は伸び続ける

以上の状況から事業計画はコンサバに計画すべきだとは思います。ただし、景気サイクルが影響を与えるのはマルチプルや評価のされ方です。これはスタートアップにはコントロールできません。いいときもあれば悪いときもある。

でも、テクノロジー企業の「実力」は伸び続けます。毎年のように便利なソフトウェアとハードウェアが出て、その性能が向上され続けるように、テクノロジーは進化しつづけます。毎年多くの企業と消費者が新たなテクノロジーを導入するように、テクノロジーは浸透しつづけます。テクノロジー企業は景気不景気に関わらず伸び続けます。

短期的にはコンサバに。長期的には楽観的に。

スタートアップのステージごとの考え方

また、この不景気は上場企業だけではないかと考える方も多いかと思いますがそうではありません。

上場株が下がるとそこでリターンが出すはずのレイターの投資家が痛み、次にレイターステージで投資を繋いでもらえるはずだったアーリーステージが痛みます。

上場企業からレイターステージへ、レイターステージからアーリーステージへと、徐々に時間をかけて「厳しさが」降りてくるのです。

さらに、トレンドに合わせて投資される資金は”旅行客のお金"(tourist money)と呼ばれます。過去数年海外から日本に投資してくれたお金、今まではスタートアップに投資しなかったけど最近投資してくれるようになったお金(一部の大企業や政府)の多くは"旅行客のお金"です。引くときは引くことを考慮にいれるべきかもしれません。

不景気の影響の強さ、影響の喫緊性はレイターステージ>アーリーステージ>シードステージとなり、それぞれのステージは下記のように考えるといいかと思います。

シード/起業前後: 不況の影響は軽微ないしはまだ受けない。カスタマーのペインポイントは景気には関係ないため、カスタマーとプロダクトに集中

シリーズA: PMFの有無次第で大きく変わる。PMFがあったとしてもいずれはシリーズBを行う必要があるため、シリーズB以降の戦略を考慮

シリーズB or 100億円以上のバリュエーション: 要注意 (今回の事業計画の見直しの主な対象

以下、シリーズB or 100億円以上のバリュエーションがついている企業を想定し、事業計画を見直すためのフレームワークを提示します。

1. Default Alive vs. Default Dead(そのままでも生存 vs. そのままだと死亡)

Default Alive (そのままでも生存)とDefault Dead(そのままだと死亡)とは、スタートアップの現在の状況を表したPaul Graham(Y-Combinator創始者)の言葉で、具体的には下記の状態を表します。

Default Alive: 資金調達を今後行わなくても、将来資金が枯渇することなく"確実に"黒字化する状態

Default Dead: 資金調達を今後行わないと、資金が将来枯渇する状態

Default Aliveとは現在黒字化しているということではありません。ほとんどのスタートアップがそうであるように、スタートアップとは、赤字を掘りながら事業と成長に投資していき、将来黒字化し大きな利益をあげます。

その赤字を掘っていく過程で資金が枯渇するか/しないか、これがDefault AliveとDefault Deadの違いです。

赤字を掘りながら黒字化を目指すことをJ-カーブなどと言ったりしますが、そのJ-カーブの過程で残りの現金(残キャッシュ)がマイナスになる状態(下図の左)はDefault Alive、真ん中の図はDefault Deadです。

また、一般的には下図の右のようにJカーブを掘りながら、何度か調達を行い、資金を注入し資金を保ちながらながら黒字化を目指しますが、Default Deadです。

つまり、Default AliveとDefault Deadが大きな意味を持つのは、"今後調達がしばらく行えないことを念頭におく"という厳しい環境で、それを考えるべきというメッセージを出したYコンビネーターはそれを想定していると言えます。

ただ、現時点でDefault Aliveであるスタートアップは、10社に1社もないと思います。もしあなたの企業がDefault Aliveなら、引き続き事業計画通り、特に後述するBurn multipleも低く、売上も強く成長しているなら、むしろチャンスで攻めるべきスタートアップと言えます。前述した通り、今後競合は守りに入らざるを得ず、 広告やマーケによる顧客獲得費用は下がり、採用もしやすくなっていくからです。

2. バリュエーションが"追いつく"期間

最初に説明したとおり、過去数年、特に'20春以降の2年間はバリュエーションが異常に高い状態と言えます。そのため、過去2年間で調達した多くの企業は、現在調達したとしたら前回より低く評価されてしまう(ダウンラウンド)かもしれません。(Yコンビネーターは過去5年が高すぎたと言っています。)

できるだけそうならないよう、前回のバリュエーションに追いつくにはどの程度の期間がかかるか、今の成長率を考えて計算すべきと思います。

計算のために、まずは現在の現実的なバリュエーションを、「現在の売上」に「現在の市場のマルチプル」をかけることで計算します。よりコンサバにさらに下がったマルチプルを使ってもいいと思います。

そしてその「現実的なバリュエーション」をベースに現在の成長率を考慮した場合に、何ヶ月追いつくのに時間がかかるか、というのが「バリュエーションが"追いつく"期間」です。

簡単な例として、今のARRが2億円だとしてコンサバにマルチプルを5xだとすると、「現実的なバリュエーション」は10億円となります。(とっても低く思えますよね。。。でもこれが現在市場で起こっていることです。)

でも、もし前回のバリュエーションは40億円だったとします。で、年間2倍成長しているなら、下記のように40億円に"追いつく"ためには2年間必要、ということになります。

このとき成長率がどの程度になるかはとても大切です。上記の例で、成長率が年間30%だった場合"追いつく"ためには5年3ヶ月かかり、20%のときは7年以上の期間が"追いつく"ために必要となります。

なので、今後はいかに成長率を下げずに、バーンを最小化できるか、これが今後は重要な視点になります。(このBurn multipleは後ほど説明します。)

それぞれの状況に応じては下記のように考えるといいかなと思います。

どんな企業でも前回と同じような条件で調達できそうなら、調達しましょう。

ただし、万が一ダウンラウンドになったとしても大丈夫。Facebookですらリーマン・ショック後にダウンラウンドを行っています。ダウンラウンドを行おうが、業績には関係ありません。強い企業は景気が戻ってきたらまた高い評価がつきます。

3. Burn multipleと成長率

バーンマルチプルの計算とGood/OK/Badの基準

バーンマルチプルは最近USでよく使われている概念です(SaaS企業に多く当てはめられますが、その他の事業モデルにも応用可能です)。Burn multipleは下記のように計算されます。

バーンマルチプル

= 一ヶ月でバーンした金額(ネットバーン)/一ヶ月で積み上げた”年換算”の売上

例1: 一ヶ月で積み上げた新規ARR1億円、 一ヶ月でのネットバーンが2億円=>2

例2: 一ヶ月で積み上げた新規ARR1億円、 一ヶ月でのネットバーンが0.5億円=>0.5

上で示す通り、新たな売上を作るにあたってどれだけ少ないバーンで事業を回したかという"効率性"を表す指標です。数字が大きければ非効率的、数字が小さければ効率的です。

LTV/CACとコンセプトは似ていますが、LTV/CACは顧客や事業ごとのユニットエコノミクスの効率性ですが、Burn Multipleは会社全体の効率性を表しています。

つまり、バックオフィスのコストや営業マーケ以外の人件費などLTV/CACには現れない効率性も見ることが出来ます。

どの程度なら効率的/非効率的、様々な人がいろいろな基準を提示しています。下記はa16zが出しているもの。

このは米国企業の基準なので、これをベースに僕が日本向けに調整したものが下記のものです。(上のもののARRを1/4に、Burn Multiple自体を1.25倍に、つまりやや非効率でもOKにしています)

売上が大きくなれば、一般的に効率的になっていきますが、1を切っていたらGood、1.5前後ならOK、2.5や3超えたらOKという感じかと思います。この数字は厳密性を求めるというよりは「ざっくりとした目安」として捉えてください。その他の方が提示している基準は以下のとおりです。

前田ヒロさん

Craft Ventures (SaaS特化ファンド)

このように各社差はあれど、同じような基準感です。ざっくりと、今の自社がどのGood/OK/Badのどの位置にいるのか把握してみてください。

この指標はSaaS企業以外でも使えます。毎月売上が上下する企業 (大抵のSaaS企業以外) の場合、 直近3ヶ月のバーンの平均を使ったり、直近3-4ヶ月の売上の増加分の年換算で計算したりしましょう。過去3ヶ月の平均がいいのか、過去半年の平均がいいのか、できるだけノイズを除き自社の"正しい"バーンマルチプルを出すことが大切だと思います。

粗利率が70%以下の企業や、チャーンしやすい企業であれば、粗利で計算したりチャーンも考慮するのもいいかもしれません。

ここでは、なるべくノイズを除いた会社の本当のバーンマルチプルを把握し、正確さには過度にこだわらずGood/OK/Badのどこか判断するといいと思います。

バーンマルチプルと成長率による事業計画

上記で計算されたバーンマルチプルと、会社の成長率(年間2倍以上ならGood、それ以下ならNot Good)の中で、自社が取るべき事業計画は変わってきます。

また、この局面においては、多くの企業にとってバーンマルチプルの最大化が成長より優先されることになります。

もしBurn multipleがGoodであり、かつ、成長率もGoodな場合、このときは攻めるべきだと思います(もちろん残りのキャッシュが少ない場合は注意)。

Burn multipleがBadなら問答無用でバーンを削りましょう。この局面においては、バーンマルチプルが優先です。

問題は、上の図の黄色のスタートアップです。さらに問題なのは、かなり多くのスタートアップがこのセグメントだからです。

この黄色に位置するスタートアップが取りうる事業計画の見直し方は、ケースバイケースです。偉そうに書いて申し訳ないのですが、本当にその会社の状況次第だと思っています。

そのスタートアップの競争環境(どれだけ競合がいて、どれだけ激しくお互いキャッシュを燃やしているか)、市場の大きさ、残りのキャッシュ、プロダクトの強さ、今後の成長の見込み、バーンの削りやすさ、すべてで変わってくると思います。

今回このNoteを書いた理由もここにあります。「冬に備えよ、バーンを極限までカットせよ」という一般的なアドバイスはもちろん正しいですが、中には今こそ成長のチャンスになるスタートアップもあるはずです。

投資家を活用する

じゃあどう判断すべきか、これはそのスタートアップの内情やこれまでの成長の仕方、経営陣、組織を深く理解している人(おそらく株主である投資家)と深く議論してください。今こそ株主であり投資家の力が試されると思います。これが正しく出来る/出来ないは投資家次第ですが、ここが投資家の価値の使い所の一つではないかと思います。

このアドバイスは経営陣の性格によっても違うと思いますし、同じARRで同じバーンマルチプルで同じ成長率の企業でも結論が異なることもあると思います。なのでそのスタートアップの事業と競合環境と経営陣を深く理解しているはずの既存投資家が最適なのではと思います(ただし、性格も能力も信頼できる方なら)。

4. バーンの"機動性"

この局面では多くの企業がバーンをコントロールしようとすると思いますが、そのバーンには落としやすさ、落としづらさがあります。

落としやすいバーン: ウェブ広告費、採用費用、クーポンなど

落としづらいバーン: 人件費、オフィス費用、配送費用など

上記した「落としやすいバーン」は落とそうと決断した翌月には削れるコストかもしれません。一方で、人件費やオフィス費用などは、落とそうと決断しても、コストが翌月に落とせることはありません。テレビCMなども数ヶ月のタイムラグがあると思います。

これらをベースに、自社でコストを本当に落とそうと決断したら、翌月にはいくら落とせるのか、3ヶ月後にはどれだけか、6ヶ月かかるものはどの程度か、バーンの"機動性"を把握してください。

また、バーンの"機動性"を考える際には、コストだけではなく売上やキャッシュフローも意識する必要があります。

顧客を失いすぎることなく価格を上げることができるならネットでのバーンは落ちます。その他キャッシュを最初にもらったり、コストの支払いを遅らせることができるならキャッシュフローは改善されます。

これらの打ち手がどれだけ瞬時にできるか。

バーンの"機動性"が高く最悪1-2ヶ月でバーンを一度に改善できる見込みがあるなら、やや攻めの姿勢を保ってもいいと思います。ただし、バーンを落とすのにかなり時間がかかる(例、コストがほとんど人件費で、高額のオフィスの契約が長期間残っている)なら、いち早く手を打たないと手遅れになる可能性もあります。

5. カテゴリごとの売上への影響

この不景気は自社の事業の"売上"にどの程度影響があるでしょうか。忘れてはならないのは、「企業のコストは、誰かの売上」ということです。

採用費を削ったなら採用企業の売上は減ります。広告費を削ったなら広告企業や代理店の売上は減り、SaaSツールを見直したなら当然その企業の売上が減ります。

不景気では、誰かがコストを削り、それが誰かの売上減になり、その企業がコストカットを行い、という循環が続いていきます。

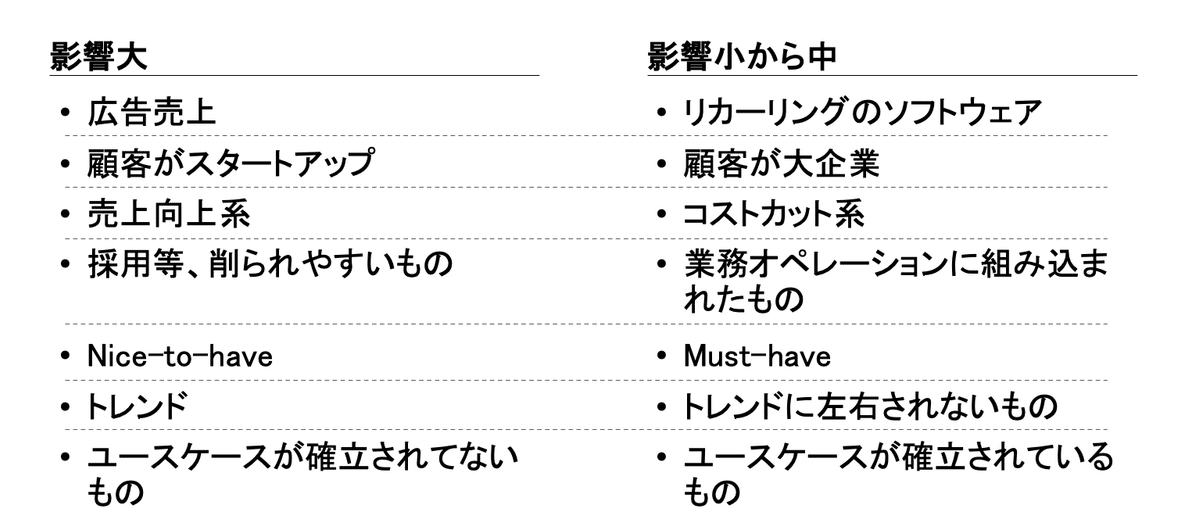

自社の事業が、どれくらい影響を受けるかを簡単に比較したものが以下になります。(影響がないというのは楽観的な予測かと思います)

事業内容だけでなく、どういう顧客を対象にしているか、も大切になるかもしれません。顧客であるスタートアップは新しいツールの導入の意思決定が早く、大企業は時間がかかります。逆もまた然りで、あるツールを削ると決めて実際に削るのに数日とかからないのがスタートアップですが、逆に時間がかかるのも大企業です。

楽観的になりすぎずに、実際自分たちは不景気にどれだけ強いのかを判断してください。この多くはいい悪いではなく、スタートアップだけでなく景気のサイクルに影響を受けやすい企業、受けづらい企業というものがあり、景気の影響を受けやすい企業は、景気がいいときには他より伸びるという性質を表しているものです。

最後に: 起業家の方へ

テクノロジーの未来は明るい

昨今、「冬に備えよ」という言葉をよく聞きますが、繰り返しとなりますがこの「冬」は、景気サイクルを表したものでしかありません。避けようもない代わりに、待てば終わりまた「春」が来る。たまたま今まで「夏が」とても長かったから恐ろしいだけ。

ここから日本を代表する企業を作っていく未来の偉大な経営者の皆さんはこの夏と冬を何度も経験する。これから少し冬が来て、また春が来る。それだけです。

一方で、冬など関係なく、これからもほぼ永久に「春」が続くものがあります。「テクノロジーの進化と浸透」です。これまでもそうだったように、景気だろうが不景気だろうが、僕たちが使うコンピューターやモバイルの性能は上がり続けるでしょうし、より多くの人や企業がこれからも新しいテクノロジーを導入していくでしょうし、世の中は便利になりつづけます。テクノロジーは今後も進化し、浸透していきます。

なのでテクノロジーに関わる事業を行っているスタートアップの未来は長期的には間違いなく明るいと信じています。

スタートアップに冬は関係ない

また、これから起業を検討している人は、「景気が悪くなりそう」と起業を躊躇するかもしれません。でも、UberもSlackもOktaもPinterestも2009年(リーマンショック直後)に作られた会社です。 テクノロジーがこれからも進化、浸透していくように、景気が悪くなってもユーザーのペインは消えません。

セコイアの創始者のDon Valentineによる言葉です。

不景気でも、どうせ元から売上なんてないようなもんだし(プロダクト開発中だから)、どうせ銀行なんて元からお金を貸してくれない。不景気はベンチャー投資をする最高なタイミング。

- Don Valentine

試されるリーダーシップ

ここまで主に「事業計画」という無機質にも思えることに触れてきましたが、バーンのカットを行うということはまず第一に誰かの生活を直接脅かすことかもしれません。事業計画の変更は従業員への期待値を損ねることかもしれません。不景気で幸せになる従業員は一人もいません。

なので全てのコミュニケーションを真摯に行い、組織文化を保ち、また組織を前向きな未来に向けて動かせるかどうか、は経営者のリーダーシップ次第です。今こそリーダーシップが試されるときだと思います。

「深く関わる投資家」

この記事の最後に投資家についても述べたいと思います。これまでのフレームワークを読んでいただいて「結局どうすればいいかわからない」という起業家の方は多いと思いますし、実際攻めるべきか、守るべきか、は個社ごとの状況によって大きく変わるのです。

そのため、「3. Burn multipleと成長率」の最後で述べたように、御社の事業とこれまでの推移、競合環境、経営陣と組織を「深く理解した」株主である投資家と議論するのがいいと思います。

すべての株主や投資家が御社のことを社内の人ほど「深く理解している」ことはないと思います。ただ、できるだけ投資先の事業と経営陣と状況を深く理解し、歴史や他の業界を研究することで社内の人とは違うタイプの「深さ」を提供できることはあると思います。僕個人としてはそのように投資先と歴史を深く理解した投資家となれるよう日々努力しています。

ちなみに、セコイアのパートナーが「セコイアでは投資先と深く関わるために年間新規投資をパートナー一人あたり1-2件、多くても3件にしている」と言うように、多くのアーリーステージのVCが年間の新規投資を1パートナーあたり1-2件、全担当先数を10社程度に絞っています。一つ一つの投資先を深く理解するためには、自分の脳みそのキャパシティを相当使わないといけないからです。

DCMでは起業家の方対象にオフィスアワー(オンライン相談会)や起業家、起業したい人向けにウェビナーなどを定期的に実施しています。その告知はTwitterで行っているのでフォローいただけたらうれしいです。

また、今回の記事の内容を踏まえたウェビナー形式での質問セッション(6/2木曜日)を行います!ご興味ある方はぜひ!

↓応募フォームhttps://dcm.zoom.us/webinar/register/WN_wawz3p78RGqUd6FH74N7VQ