効率的フロンティアとは?投資初心者にもわかる賢いポートフォリオの基本

投資を始めるとき、多くの人が「リスクをどれだけ減らせるか?」を考えます。

リスクを適切に管理することは、資産を守りながら増やすための重要なステップです。

その中でも、「効率的フロンティア」と「分散投資」は、リスク管理を実現するための統計学的な理論です。

本記事では、これらの基本概念をわかりやすく解説し、ポートフォリオ分散の効果と限界についても触れます。

効率的フロンティアとは

効率的フロンティアは、「同じリスクで最大のリターンを得られる資産配分」を示す曲線です。

1952年にハリー・マーコウィッツ博士が提唱した現代ポートフォリオ理論の基盤となる概念です。

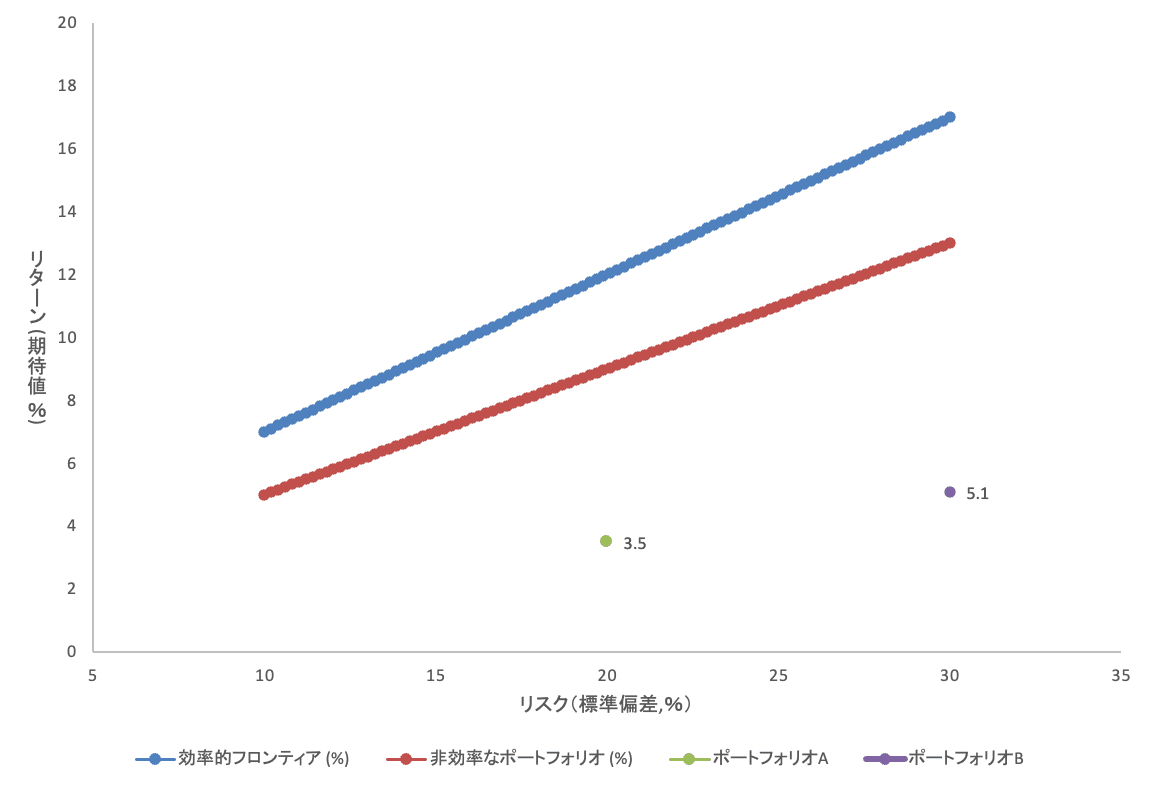

効率的フロンティアのイメージ

効率的フロンティアをイメージするために、ポートフォリオのリスクとリターンを仮にグラフにすると、以下のような曲線が描かれるはずです。

1. 青いラインが効率的フロンティア(最適なポートフォリオの集合)

2. 赤い破線は非効率的なポートフォリオ(選ぶべきではない)

3. 緑のポイントAは、リスク20%でリターン3.5%のポートフォリオ

4. 紫のポイントBは、リスク30%でリターン5.1%のポートフォリオ

同じリスクでより高いリターンを得られる

効率的フロンティアとは、同じリスクで最も高いリターンを得られるポートフォリオの集合を示したグラフです。

上のグラフは次のような特徴があります。

効率的フロンティア上のポートフォリオ(青いライン)

• このライン上にあるポートフォリオは、同じリスク水準で最大のリターンを提供します。投資家にとって理想的な選択肢です。

非効率なポートフォリオ(赤いライン)

• 無駄にリターンを捨てている状態なので、選ぶべきではありません。

無駄なリスクを回避できる

効率的フロンティア上にないポートフォリオを選ぶと、無駄なリスクを取ってしまう可能性があります。

つまり、効率的フロンティアは、グラフ上で最も効率の良い資産配分を示す部分で、これを超えるリターンを得るには追加リスクを取る必要があります。

たとえば、ポートフォリオ全体のリスクを表す数式は以下の通りです。

• w_i, w_j : 各資産の配分割合

• σ_i, σ_j : 各資産のリスク(標準偏差)

• ρ_ij : 資産間の相関係数

相関係数(ρ_ij)が小さい、または負の場合、リスクはさらに低減されます。

つまり、異なる値動きをする資産を組み合わせれば、ポートフォリオ全体のリスクを減らせるということです。

ポートフォリオに関しては以下の記事も参照ください。

投資先を増やすとリスクはどう変化する?

分散投資の基本は、複数の資産を組み合わせ、リスクを低減することです。

たとえば、株式だけでなく債券や不動産などをポートフォリオに組み込むと、個別資産の価格変動リスクが平均化されます。

リスク低減のメカニズム

リスク低減の効果を具体的に理解するには、数式とともにイメージすることが役立ちます。

• ポートフォリオの分散リスクは、以下の式で計算されます:

リスク(標準偏差) = σ ÷ √ n

• σ : 各資産のリスク。資産価格の変動幅と考えてください。

• n : 投資先数

この式は、投資先を増やすほどリスクが減少することを示しています。

たとえば

• 投資先が1つの場合、リスクはそのままσです。

• 投資先が4つになると、リスクはσの半分になります(√4 = 2)。

• 投資先が16になると、リスクはσの4分の1です(√16 = 4)。

分散投資の限界

リスクがゼロにならない理由

「投資先を増やせばリスクがゼロになるのでは?」と思うかもしれませんが、実際にはリスクはゼロにはなりません。

その理由は、市場全体に影響を与える市場リスク(システマティックリスク)があるからです。

市場リスクとは、経済危機や金利の上昇、インフレなど、特定の資産ではなく市場全体に影響を与える要因のことです。

このリスクは、どれだけ分散投資しても避けることができません。

一方、個別の企業や資産に特有のリスク(非システマティックリスク)は、投資先を増やすことで効果的に分散できます。

このため、分散投資はリスクを大幅に減らすことはできますが、完全にリスクを消すことはできません。

イメージで理解する分散効果

次の例を考えてみましょう:

1社に投資

その会社の倒産リスクや業績悪化リスクを全て引き受けることになります。

10社に投資

1社の株価が下がっても、残り9社がカバーする可能性があるため、リスクは分散されます。

100社に投資

1社の業績が悪化しても、全体に与える影響はごくわずかです。ただし、リーマンショックのように市場全体が悪化する場合、全体のリスク(市場リスク)からは、逃れられません。

分散投資の効果を計算してみる

たとえば、各資産のリスク(σ)が20%の場合で考えます。

投資先数とリスクの関係

• 投資先が1つ:リスク = 20%

• 投資先が4つ:リスク = 20% ÷ √ 4 = 10%

• 投資先が16つ:リスク = 20% ÷ √16 = 5%

投資先を増やすほどリスクが減少しているのがわかりますね。

ただし、市場リスクが10%存在する場合、リスクは最小でも10%で止まります。

分散投資で目指すべきポイント

分散投資を活用する際のポイントは次のとおりです。

• 投資先を増やす

最初の数社への投資で大きなリスク低減効果があります。一般的には20〜30社に投資すれば、十分な分散効果が得られると言われています。

• 相関を考える

値が同じように動く資産ばかりでは効果が薄れます。株式と債券、国内資産と海外資産など、動きが異なる資産を組み合わせるのが適切です。

• 市場リスクを受け入れる

市場全体のリスクを理解し、自分のリスク許容度に合わせた投資を行うことが重要です。

まとめ

分散投資は、投資リスクを減らすための非常に効果的な方法です。

投資先を増やせば、固有のリスクを抑えることができますが、市場全体のリスクは完全には避けられません。

この仕組みを理解し、リスクとリターンのバランスを考え、賢い投資をしていきましょう。

これは個人の資産運用に限らず、企業の設備投資や、人への投資などにも同じことが言えると思います。

ぜひ、学習してみてください。

最後まで読んで頂き、ありがとうございます。

よろしければフォロー頂けると、大変嬉しいです。

またコメントもお待ちしております。

いいなと思ったら応援しよう!