PBR1倍未満のオンパレード:地銀の将来性とリスク

地銀の将来を語る上で避けて通れない指標がPBR(株価純資産倍率)でしょう。

全ての地銀がPBR1倍を大幅に下回っていますが、この数値が示すのは単なる「割安株」というだけではありません。

市場が地銀に対して抱く深刻な不安や経営課題が隠されていると考えます。

この記事では、地銀のPBR1倍未満の実態とその背景にある経営戦略の問題を掘り下げ、さらに今後の成長機会についても考察します。

PBRとは

PBR(株価純資産倍率)とは、企業の株価が純資産と比べてどの程度の価値を持っているかを示す指標です。

具体的には、「株価 ÷ 1株あたりの純資産」で計算されます。

PBRが1倍の場合、その企業の株価は純資産と同じ価値があると評価されていることを意味します。

一方で、1倍を下回る場合は、市場が企業の将来の収益性に不安を抱いているため、純資産よりも低く評価されていることを示します。

逆に、1倍を超える場合は、成長期待が大きく、市場が企業を高く評価していると言えます。

また、PBRは、株価が割高か割安かを示す指標でもあります。

地銀のPBR

地銀は、純資産を背景にした融資や投資が中心のビジネスモデルです。

地銀は、基本的に地域内の企業や個人に対してお金を貸したり、投資を行うことで収益を稼ぎます。

このとき、銀行が持っている「純資産」は非常に重要な役割を果たします。

純資産とは、銀行が持つ自己資金のようなもので、これが多ければ多いほど、リスクを取ってお金を貸すことができるし、金融機関としての信頼も高くなります。

では、PBRがどのように関係してくるのか説明します。

PBRが1倍未満というのは、株式市場が銀行の純資産に対して「将来の利益を生む資産としては、あまり期待できない」と評価している状態です。

つまり、PBRが低い銀行は、純資産を持っているけれど、その資産をうまく使って利益を出せていない、または将来も利益を出す見込みが少ないと見られているということです。

これは、地銀の経営戦略が評価されていないことの証明ともいえます。

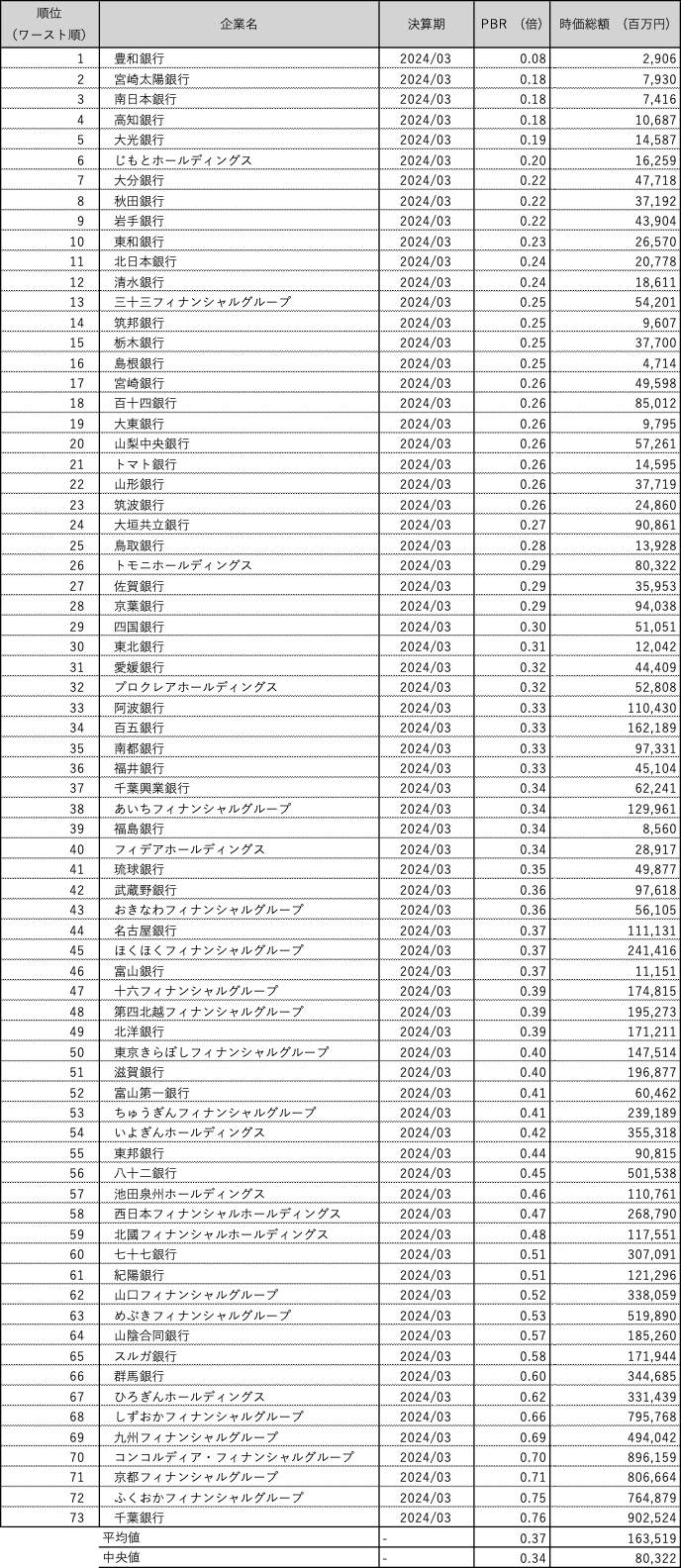

地銀のPBRを確認する

それでは、地方銀行のPBRを確認してみましょう。

PBRを計算するためには株価が必要です。

そこで、上場している地方銀行や金融持株会社の株価を、2024年3月末の決算時点で調べてみました。

以下はその計算結果です。

PBR1倍未満が示す市場の懸念

PBRが1倍未満という現象は、市場が地銀の将来の収益性に対して大きな懸念を抱いていることを意味します。

例えば、上記データで確認したように、豊和銀行のPBRは0.08倍と極端に低い数値です。

また、国有化された、じもとホールディングスは0.20倍と、やはり低い数値です。

この低いPBRは、現状の経営体制や地域経済の停滞に対して、市場が厳しい評価を下していることを示しています。

ただ、地方銀行のPBRが1倍未満という状況は、残念ながら近年では標準的な状態です。

これは、地方銀行を取り巻く経営環境や市場の評価が厳しいことを反映しています。

主な要因は以下と考えます。

地域経済の低迷

地方銀行はその名の通り、地域経済と強く結びついています。人口減少や地方産業の衰退により、貸出需要が減少し、収益力が低下していることが、PBRの低迷につながっています。また、地方経済が成長する見込みは薄く、成長余地が限られているという市場の評価がPBR1倍未満の状態を引き起こしていると考えられます。

金融業界全体の低金利環境

日本全体で続く超低金利環境も地方銀行の収益性に大きく影響しています。低金利のため、銀行の主な収益源である融資による利ザヤは縮小し、結果として収益性が悪化しています。つまり、地方銀行のPBRは低水準に固定されてしまっている状況です。

デジタル化の遅れと競争激化

地方銀行はメガバンクやネット系銀行などに比べて、デジタル化の対応が遅れていることも問題です。フィンテックやデジタルバンキングの普及が進む中で、地方銀行はその競争力を失いました。この競争力の欠如が、市場からの評価を押し下げ、低いPBRに留まる要因となっていると思います。

このような要因から、PBRが1倍未満は、地方銀行の共通する現象であり、現在の経営環境下では標準的な状態といえます。

ただし、これは理想的な状態ではありません。

ビジネスモデルの早急な改革が求められる状況ともいえるでしょう。

地銀の改革

この状況を打開するためには、経営者は短期的なコスト削減や効率化に加え、中長期的なビジネスモデルの転換を模索しています。

たとえば、地銀の多くは不動産担保に依存する傾向でしたが、デジタル金融サービスや地域密着型の非金融サービスの展開による新たな収益源の確保を図ろうと、金融持株会社化などを進めています。

また、このような状況下が続けば、地銀再編が進む可能性があります。

すでに地域銀行同士の合併が進んでおり、規模の経済を活かした効率化が期待されています。

しかし、再編によってすべての銀行が生き残れるわけではなく、経営のスリム化とデジタル化が進まない限り、株価の回復は難しいでしょう。

企業価値と資本コストの視点

企業価値は、純資産に対する期待収益とリスクのバランスによって決定されます。

このバランスが崩れると、市場からの評価が厳しくなり、株価やPBRの低迷につながります。

地方銀行においては、ROE(自己資本利益率)が低迷していることが企業価値に大きく影響を与えており、経営課題として重要視されています。

今回、地銀のROEとROA(総資産利益率)についても調べてみました。

地銀においては、ROEが低迷していることが大きな問題と考えます。

地銀の資本コスト

地銀のROEは平均 4%未満という状況にあり、これは資本コストを下回っている可能性が高いと考えます。

資本コストとは主に自己資本コスト(株主の期待リターン)と他人資本コスト(銀行でいうと、預金者に支払う金利)で構成されます。

地銀の資本コストは最低でも5〜6%前後と推測します。

現状、多くの地銀は資本コスト(5〜6%前後)以上に稼げない状態に陥っているといえます。

そのため株価が上昇する可能性は極めて低いと考えます。

日本の株式市場におけるリスクプレミアム

自己資本コストを推定する際には、株式市場のリスクプレミアムが基準となります。

リスクプレミアムとは、株式投資がリスクのない国債などに比べてどれだけ高いリターンを求められるかを示すものです。

日本の株式市場では、通常リスクプレミアムは5%前後であるとされています。

これに対して地銀は、地方経済に依存しているため、業績や成長性に対する不確実性が大きく、投資家が期待するリターンはさらに高くなります。

低金利環境でも高いリターン要求

日本全体が長期にわたる低金利環境にあるため、他人資本コスト(預金者に支払う金利)は低い状態です。

ただ、自己資本コストは企業ごとに異なり、特にリスクが高い銀行ほど投資家からは高いリターンが求められます。

地方銀行はメガバンクに比べ、収益の安定性が劣り、リスクも高いため、株主や投資家は通常よりも高いリターンを期待します。

このため、自己資本コストは4%以上になると考えられます。

経営環境のリスク

地方銀行は特に地域経済の低迷や人口減少、産業の衰退などの影響を受けやすく、成長期待が限られています。

これにより、事業の安定性が低く、将来のリターンに不透明感があるため、投資家はリスクプレミアムを上乗せし、通常よりも高いリターンを要求します。

この点も資本コストを引き上げる要因となります。

以上の理由から、地銀の資本コストは4%を超えることが十分に考えられます。

ROEがこれを下回る場合、資本を効率的に活用できていないと市場に見なされ、株価が低迷する一因となります。

つまり、現在の地銀のビジネスモデルでは、資本コストを上回るリターンを提供できていないため、株価が純資産を大幅に下回る水準で取引されています。

これを解決するためには、資本効率の改善が急務です。

例えば、非効率な店舗網の削減や、デジタル化によるコスト削減が有効な手段と考えます。

地銀の株式に投資する際のリスク

PBRが低い株式は、投資家にとって割安であると感じられる一方で、リスクが非常に高いことも忘れてはなりません。

特に、地銀が抱える問題は構造的であり、短期間で解決するものではありません。

地域経済の低迷やデジタル化の遅れは、株価回復の障壁になるでしょう。

一方で、地銀が将来的に再編を進め、効率化やデジタルサービスの拡充を実現できれば、大きな成長が見込める可能性もあります。

具体的には、経営統合によるシナジー効果や、地域密着型の新たな金融サービスが収益を押し上げる可能性があります。

したがって、投資家は長期的な視点で地銀株にアプローチし、再編が進んでいる地域の地銀を注目することが重要だと考えます。

経営者が取るべき戦略

地銀の経営者にとって、PBR1倍未満の状況は企業の信用や将来性が市場に十分評価されていないことを意味しており、経営を委託された身としては責任を果たしていないといえます。

この状況を打破するためには、収益構造の多様化が必要だと考えます。

たとえば、銀行が提供するサービスを地域のニーズに応じた非金融サービスへと拡大し、新たな収益源を確保することが考えられます。

また、デジタル化によるコスト削減や、事業領域の拡大も重要な戦略の一つです。

さらに、地域経済の活性化を促すために、地元企業や自治体との連携を強化し、地域経済全体を巻き込んだエコシステムの構築も求められる戦略の一つでしょう。

このような戦略を取れば、地銀はPBRの改善だけでなく、地域社会に貢献する持続可能なビジネスモデルを構築できるかもしれません。

地域経済の活性化と経営の効率化が進む中で、地銀の役割はますます重要になってくるはずです。

最後まで読んで頂き、ありがとうございます。

よろしければフォロー頂けると、大変嬉しいです。

またコメントもお待ちしております。

いいなと思ったら応援しよう!