資本政策とかSOとかスタートアップのお金に関するあれこれ(アイデミー編)

I. 概要

5月19日に上場承認され、6月22日に上場したアイデミー社の資本政策とSOについて詳細を深掘りする。

why アイデミー?

オーソドックスな資本政策とSOの付与であるため、多くのスタートアップにとって大いに参考になる事例である

創業者から経営陣への株式譲渡をしており、事例としても面白いと思ったから

本題に入る前に会社の概要からスタートする。

(1)事業内容

AI/DXプロダクト事業とAI/DXソリューション事業を運営。

これを代理店含むB2B、B2Cで展開(以上Ⅰの部より)。

とりあえず、ビジネスを掘り下げる趣旨ではないので、事業についてはこんな感じで軽くにとどめておく。

(2)売上高と利益

N-1期の売上が11.6億、利益が▲0.09億。

ここに至るまで、売上の推移がN-5期:0.3億、⇒ N-4期:1.3億、⇒ N-3期:3.8億、⇒ N-2期:6.0億ときれいなT2D3(前年比3倍の売上成長が2年間継続、その後2倍の売上成長が3年間)を描いている。

また、利益の推移がN-5期:▲0.3億、⇒ N-4期:▲0.7億、⇒ N-3期:▲2.2億、⇒N-2期:▲1.8億

と、こちらも綺麗なJカーブを掘っており、スタートアップの成長曲線としては売上利益ともに理想的に推移している。

以上、前置きはこの程度にして本題に入る。

II. 資本政策の概要

(1)IPO直前の持分割合

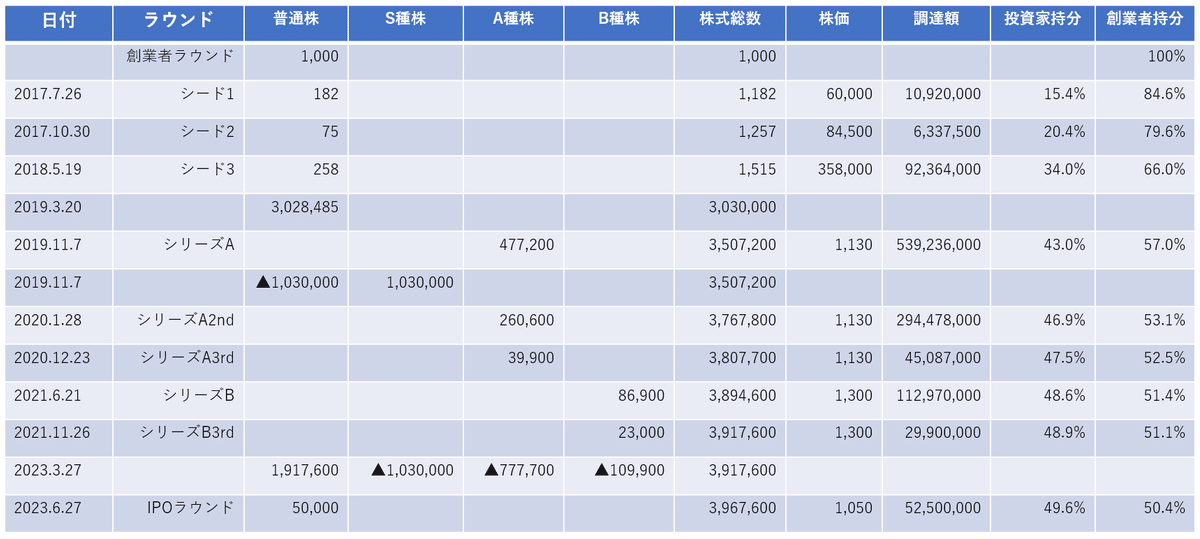

まずはIPO直前の株式の保有割合から見てみよう。

創業者持分が50%を超えており、会社の人事権や報酬額を1人で決定できる水準である。つまり、株主総会での普通決議を単独の意思で決定できる持株割合を有していることになる。

(2)ラウンドごとの調達額とバリュエーションと希薄化率

続いて各ラウンドの資金調達額、バリュエーション、希薄化率を見てみる。

複数回のラウンドを重ねてIPOまで辿り着いており調達総額は11.3億円。

普通株で3回調達しており、2回目(2017.10)から3回目(2018.5)までの間にPMFが見えてきたのか?バリュエーションを上げて(1億⇒4.5億)、0.9億円の調達をしている。

そして、さらにPMF成立後のシリーズAで一気にバリュエーションを上げて1st 5.4億、2nd 3.4億と合わせて9億円ほど調達をしている。2019年-2020年という全体的にバブっている時期とも相まって、高いバリュエーションで大きな調達をしている。

一方で、シリーズBでは1.4億円と控えめな調達で事業会社中心のラウンドになっている。資本業務提携目的でそれほど資金需要がなかったのか?と考えられる。

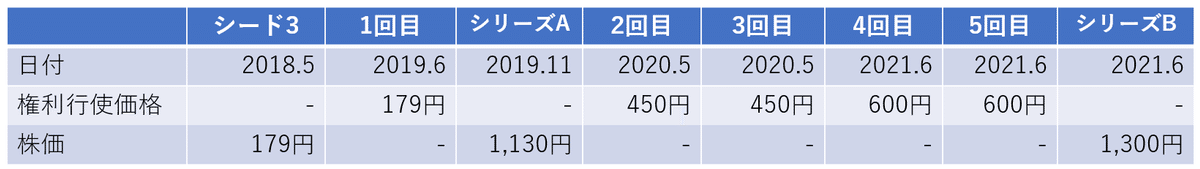

(3)株価の推移

株価の推移をみると以下のような感じ。(途中で株式を2,000分割しているため、株式分割後換算の株価の推移)

繰り返しになるが、3回目の普通株の調達とシリーズAのA種種類株の調達の際には大きく株価を上げている。

ちなみに、IPO時の公募価格1,050円とシリーズBの株価1,300円に比べて下がっており、いわゆるダウンラウンドとなっている。

III. SOの概要

続いて、SOについて見てみよう。

(1)オプションプール

発行済株式に対して全体でどれほどSOを付与しているかについて見てみよう。

全体でSOを483,800株分発行している。このうち、IPOまでに25,800株分が退職等の理由で失効しており、今後株式に転換されるSO数が458,000株残っている。

IPO時点における発行済株式が3,917,600株であり、うち483,800株分をSO発行し、残っている分が458,000株分ある。株数+SO数を分母に発行SO数、残っているSO数を分子にそれぞれオプションプールを計算すると、10.5%と11.0%となる。

一般的に言われるオプションプール10%をやや超えている水準だ。

(2)SOの種類

無償SO、有償SO、信託SOと3種類のSOを発行している。

2023年5月の国税庁の発表の影響を受け、信託SOが税制のメリットを得られた形のインセンティブ報酬になり得るか分からないが、信託SOの割合が高いことが分かる。

(3)発行ごとのSOの内容

発行ごとにSOの内容を見てみよう。

1回目、2回目、4回目が無償SO。

3回目が信託SO。

5回目は有償SOとなっている。

無償SOは3回発行。そして、その時の発行済株式総数に比して1-2%ずつSOを発行していることが分かる。

(4)SOの配分

次はどの属性の人にどれくらいSOを配っているか見てみよう。

信託SOを除き、それぞれのSOの発行割合を算定したら上記の通り。

SOの配り方として、一定役職者以上の経営幹部のみに配るパターンと広くメンバーに配るパターンの2つに大別されるが、後者を採用しているようだ。

通常監査役は税務上非適格になるため(税務上不利になるため)、一般的に監査役にSOを付与することは一般的ではないが、常勤、非常勤含めて付与している。

ちなみに、社外取の方にはSOではなく、生株を買ってもらっている。

さらに個人別に深掘ると以下のような感じ。

無償の適格SOで付与した分を左に、信託SOを仮にプロラタで按分した場合の付与数を右にそれぞれ示した。示している割合は発行済株式総数に占めるSOの割合。

役員であるCXOの方々には1%~2%前半と一般的な水準を付与している印象。

従業員の方にも全体の2.33%をアロケーションしている。

詳細は分かり兼ねるもののマネージャークラスの方には0.1%-0.2%程度を付与しているのではないかと推測される(Ⅰの部を読んだ際の主観)。

IV. 役員報酬、給与、監査報酬

資本政策とSOについての概要は一旦終了し、詳細な説明は後に置いておくとして、

続いて、下世話ながら給料を見てみよう。

役員の給与、監査役の給与、監査コストなど一体いくらくらいか気になる方も多いと思うからだ。

(1)役員報酬

役員報酬は開示項目ではあるものの、基本的に取締役全員の報酬の総額記載になっている。

個人別の給与の額が晒すというのは如何なものか?という個人情報への配慮からだ。

従って、総額で記載された情報を頭数で除して、1人当たりの相場観をつかむ程度しかできない。

取締役5名で6,570万円。1人当たり1,314万円。

社外取2名で390万円。1人当たり195万円

監査役は3名で766万円。しかし、常勤監査役1名と非常勤監査役2名の合計額とされており、これは単純に監査役の頭数3で除すのは妥当でないので1人当たりの金額の算定は控えた。

(2)従業員給与

平均給与が649万円。他のグロース市場の上場会社と比較してもやや高いという印象。

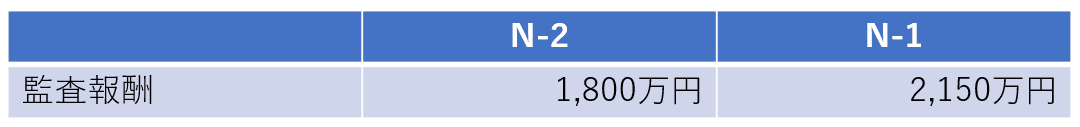

(3)監査法人への支払額

監査法人はKPMGあずさ監査法人。そのあずさ監査法人に対する支払がN-2期で1,800万円、N-1期で2,150万円。上場申請期は2,500万円くらいか?(主観)

V. 資本政策とSOの詳細

以下、少し細かい資本政策の論点を見ていく。

(1)創業者及びエンジェルから役員へ株式の譲渡

創業者から役員への株式譲渡

2020年12月に創業者が役員(経営メンバー)4名に対して、自身が持つ株式14,500株を一株当たり450円、総額6,525,000円で譲渡している。

シリーズAを終え、ここからIPOに向けて経営メンバーとしてコミットしてもらうために株式を持ってもらったと推測される。

創業者が持つ普通株式を譲渡しているが、シリーズA時点のA種種類株の株価は1,130円であり、譲渡価格450円との差額680円は優先株の価値と考えることができる。

エンジェルから役員への株式譲渡

2020年12月にエンジェルが役員(経営メンバー)4名に対して、自身が持つ株式14,500株を一株当たり465円、471円にて、総額6,812,100円で譲渡している。

譲渡理由は同様にここからIPOに向けて経営メンバーとしてコミットしてもらうために株式を持ってもらったと推測される。

エンジェルが持つS2種株を譲渡しているが、シリーズA時点のA種株の株価は1,130円であり、譲渡価格465円、471円の差額665円、659円はS種とA種の優先株の価値の差分と捉えることができる。

しかし、S2種種類株とA種種類株が実際にどのような種類株式になっているか分かり兼ねるので、言及は差し控える。

(2)VCから事業会社への株式の譲渡

シリーズBのタイミングでシード投資家スカイランドベンチャーズの2号ファンドから事業会社へ株式譲渡が行われている。

「両者の合意があったから」とⅠの部に説明されている、未上場スタートアップで株主が他者に株をするのは一般的ではなく、会社が発行する新株を引き受けるのが一般的。新株発行により会社に成長資金が入るからだ。

この点、株主になりたい事業会社側の強い意向がある一方で、アイデミーはそれほど資金需要がなく、かつ、創業者持分が50%を切るのを懸念したのではないかと推察される。

結果として、シード投資家のSV2号ファンドがIPO前に早期イグジットしたのではないかと推察される。

また、SV2号ファンドが持つS1種株を譲渡しているが、シリーズB時点のB種株の株価1,300円で譲渡している。S1種種類株とB種種類株が実際にどのような種類株式になっているか分かり兼ねるので、言及は差し控える。

(3)株価とSOの権利行使価格の関係性

適格SOの場合、権利行使価格(SOを行使して株式をgetするために会社に払い込む金額)はその時点における普通株の時価以上とする必要がある(この普通株の時価については2023年5月に国税庁が発表したセーフハーバールールにより考え方が大きく変わっている)。

SOの1回目。2019年6月時点における権利行使価格は179円は2018年5月の3回目の普通株での資金調達の際の株価がそのまま参照されている。

一方で、シリーズAの株価1,130円で2019年11月に調達を行っているが、その後2020年5月の2回目のSOの権利行使価格は450円とこれを大きく下回っている。1,130円は種類株の時価であり、普通株の時価450円の差額が680円が優先株の価値と考えられる。なお、この450円は2020年12月に創業者から役員に株式譲渡を行った際の普通株の時価450円と一致している。

シリーズBとほぼ同じタイミングで発行された第4回目のSOの権利行使価格は600円でシリーズBの時価1,300円を700円下回っている。シリーズB時点での普通株の時価は600円ということになり、差額700円が優先株の価値と考えられる。

余談-国税庁のセーフハーバールールを適用すると、、、

この普通株の時価を、取引価格(株式の発行価格)をベースに算定していたが、2023年5月に国税庁の発表により、バランスシートの純資産価額をベースに算定することが可能となった。

スタートアップは株価に比して純資産が著しく小さくなる傾向が強いため、場合によっては純資産をベースにした普通株の時価が1円となり、権利行使価格が1円になることも可能となった。

(4)CaptableとSO発行の全容

Captable

これがIPOまでの株式発行の全容だ。

3点だけ補足しておく。

2019年3月20日:株式分割(1株を2,000株に分割)を行っている。

2019年11月7日:シリーズAと同じタイミングでSV2号ファンド、UTEC4号ファンド、エンジェル数名の普通株式をS種種類株に転換している。想像の域を出ないが、A種種類株と同じ条件にしたのではないかと推測される。

2023年6月27日:東証への上場申請に向けて、種類株を普通株に転換している。

SOの発行

これがSOの発行の全容だ。

シリーズA前の早いタイミングから従業員にまで広くSOを付与しており、創業者の思想が反映されている。(最初は幹部のみ、IPOの少し前に従業員まで広く配るというのが一般的だからだ。)

信託SOを活用する予定だったが、これがインセンティブ報酬として機能するのかどうかは分かり兼ねる。

さいごに

今回はアイデミー社の資本政策とSOを中心にお金にまつわる諸々を上場申請時に東証に提出するⅠの部のみを用いて分析した。

ファイナンスとSOはヒト、モノ、カネという経営リソースと言われるヒトとカネに係る重要な意思決定に絡むものだ。そして、後戻りができないと言われている。

これに関して答えはない。しかし、参考にするべき事例はあるし、相場観もある。

今後もIPOの事例をベースに多くの人が気になる資本政策とSO中心にお金に関する情報を分析したい。

これが特にフェーズの早い起業家の参考になれば幸いだ。

disclaimer

新規上場申請のための有価証券報告書、通称Ⅰの部のみを閲覧し情報を取りまとめた。

理解に齟齬があり、情報が誤っている可能性がある点予めご了承いただきたい。