デラウェア州に本社を移すスキーム

1.はじめに

日本取締役協会が世界で勝てるスタートアップ(G型スタートアップ)を作るための提言を発表した。

https://www.jacd.jp/news/opinion/230425startup.pdf

この中で、グローバルのスタートアップのデフォルトの型として将来的にはNASDAQにIPOすることを前提に、デラウェア州に本社を置くスキームを提唱されている。

デラウェア州の会社法は最も利用しやすいと言われており、ビジネスをする上では最適な環境と言われているが、、、でも、既に日本で会社を立てて、ビジネスを行っている場合、具体的にどうやって本社をデラウェア州に置くのか?という疑問がわく。

そこで、日本に本社を持ち、日本で事業を既に行っており、かつ、外部の投資家も入っている会社を前提に、デラウェア州へ本社を移すスキームと税務・会計上の論点について具体的に以下に取りまとめた。

2.スキーム

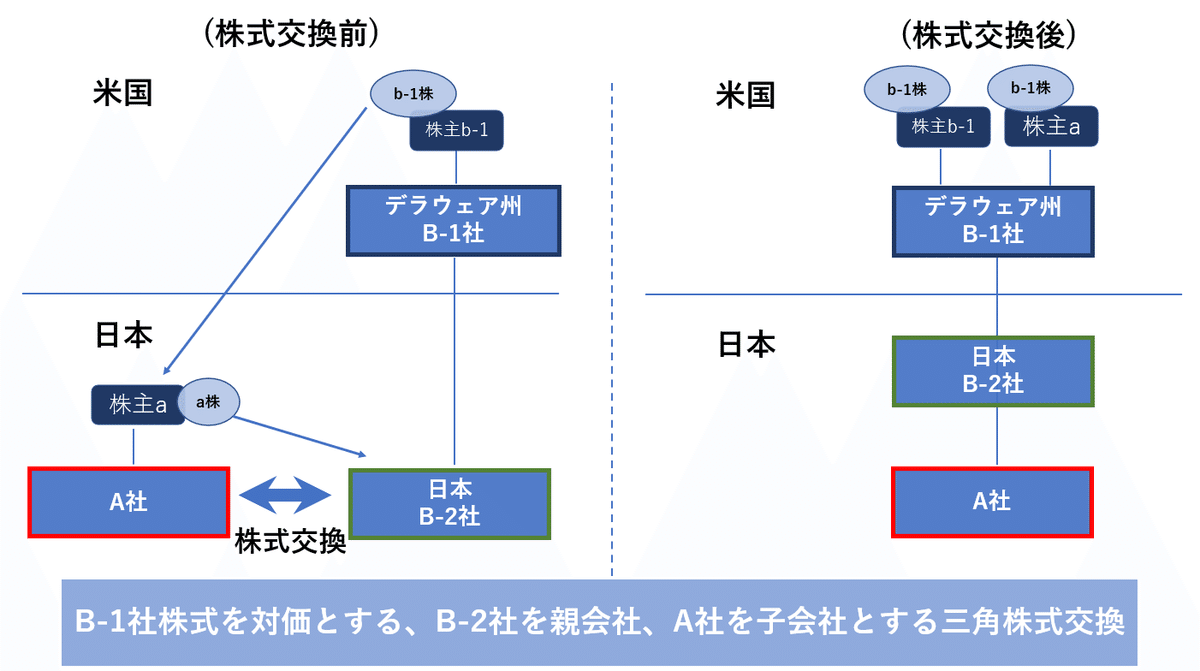

(a)デラウェア州法人株式を対価とする三角株式交換

手法は沢山あるが、税金の観点から「デラウェア州法人株式を対価とする三角株式交換」一択だろう。手順を説明する。

デラウェア州に法人(B-1社)を設立する

デラウェア州法人の子会社として日本法人(B-2社)を設立する

日本に設立したデラウェア州法人(B-2社)との間で、B-2社の親会社であるデラウェア州法人(B-1社)の株式を対価とする三角株式交換を行う

これにより、当社(A社)はデラウェア州法人の子会社である日本法人(B-2社)の子会社になり(つまりデラウェア州法人の孫会社になり)、デラウェア州法人を親会社とする企業グループが完成する

(b)さらに連続して逆さ合併

株式交換後に、連続してデラウェア州法人の日本の子会社(B-2社)を消滅会社、孫会社である当社(A社)を存続会社とする子が親を取り込む、いわゆる逆さ合併によりグループ構造をさらにスマートにできる。

3.背景

日本の会社法上、外国法人との株式交換は認められていない。 従って、デラウェア州法人の日本子会社を設立し、その日本子会社(B-2社)と当社(A社)で株式交換を行う。 一方、対価を親会社であるデラウェア州法人の株式とする三角株式交換により当社の既存株主は当社の株をデラウェア州法人の子会社である日本法人に渡して、デラウェア州法人の株式を取得することで、デラウェア州法人の株主の地位を承継できる。

また、当社の株式はデラウェア州法人の子会社である日本法人が株式交換によりすべて取得することから、当社はデラウェア州法人の子会社である日本法人(B-2社)の子会社となり、結果、デラウェア州法人の孫会社となることができる。

4.論点

(a)税務上の適格組織再編の該当可能性

端的に申し上げると、「株式交換により税金はかかるのか?」という論点と読み替えることができる。

株式交換の税務の論点は株主課税の論点と会社の法人課税の論点と分けて考える必要あり。以下でそれぞれ検討する。

(i)株主課税

株式交換という会社法上の組織再編行為で行われた場合、適格株式交換/非適格株式交換いずれに該当しても株主課税は生じない。つまり、当社(A社)の既存株主は、形式上は当社の株式を引渡し、新たにデラウェア州法人の株式を取得することになるが、この株式の交換取引について課税は発生しない。

(ii)会社の法人課税

これは、株主課税とは結論が変わる可能性がある。当社に法人税が課税される可能性もあれば、課税されない可能性もある。これは、上述の適格株式交換か?非適格株式交換か?この判定により結果が分かれることになる。

結論、適格株式交換に該当すれば、課税は発生しない。一方で、非適格株式交換に該当すれば課税は発生するということになる。

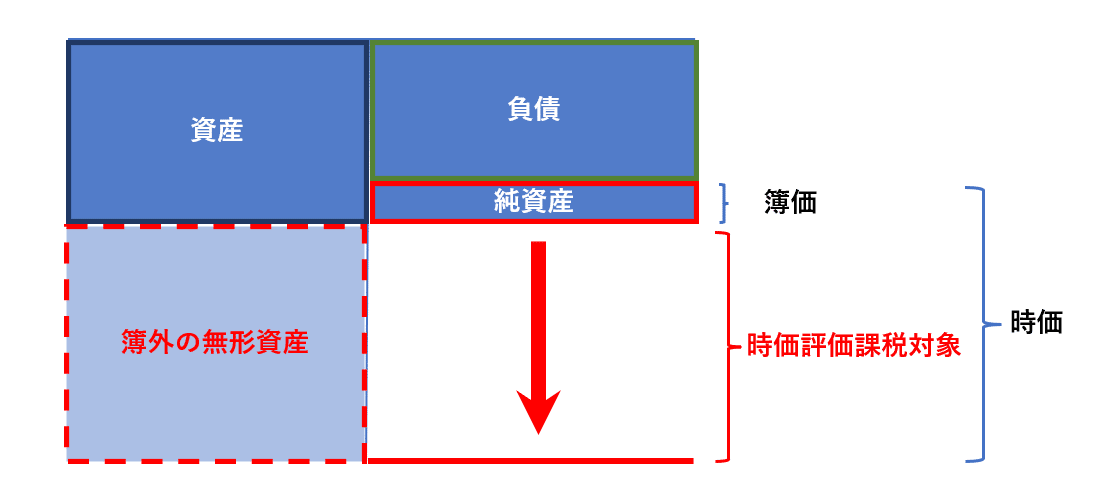

非適格株式交換に該当すれば、当社のバランスシートすべてを時価で再評価することが求められ、この時価評価分に対して課税されるイメージである。

スタートアップはインターネットを活用するという特性上BSが軽いのが一般的だ。

一方で、事業の将来性を根拠に高いバリュエーションをつけて投資家から資金調達を行うことが一般的だ。

これによりライトなBS上の純資産の簿価と将来の成長を織り込んだ時価の高い株主資本に大きな乖離が出ることが考えられる。

つまり、BSを時価で再評価すると、以下の図のようにBSに計上されていない多額の無形資産が識別され、それらがすべて時価評価課税の対象となり得るのである。

この点、2023年5月に国税庁から発表されたストックオプションの権利行使価額を決定する際のセーフハーバールールを準用できるか?という点が気になるところではある。

国税庁からは明言されていないが、個人的には厳しいものと考えている。このセーフハーバールールはストックオプションの権利行使価額を決定する際に限定されており、組織再編行為のような他の取引にまで拡大して考え方を準用することを国税庁は許容しないだろうと考えられるからだ。

(iii)三角株式交換の適格性の判定

ここで、適格株式交換に該当するかが論点となる。

まず前提の整理として、三角株式交換であっても、また、株式交換の対価に外国法人の株式を交付する場合であっても、通常の株式交換の場合と同様に適格性を判定をすることになる。

以下で株式交換の適格性の判定について見てみよう。

株式交換を含めて、合併などの組織再編行為は、再編前の買う側と買われる側の関係性に応じて、以下の3つに区分され、それぞれ要件のレベルが異なる。

完全支配関係

支配関係

共同事業再編

要件はそれぞれ以下の通り

このうち、事業関連性要件以外は満たすことはそれほど難しいことではない。よって、デラウェア州法人の日本子会社(B-2社)と当社(A社)の間で事業関連性要件を満たすかどうかが適格要件を満たすために最大のポイントになる。

事業の「関連性」という点から親会社と子会社の間で関連する事業を営んでいることが前提となっている。つまり、デラウェア州法人の日本子会社(B-2社)は事業を営んでいないペーパーカンパニーではこの要件を満たすことはできない。従って、B-2社は当社(A社)の事業と関連する事業を営む必要がある。

この点、国税庁は通達で、「事業が関連している」ことを以下のように定義している。

事務所がある

役員、従業員がいる

以下の活動をやっている

商品販売

広告、宣伝、契約の折衝

市場調査

事業に必要な許認可の申請

知財の取得のための申請、登録

https://www.nta.go.jp/law/joho-zeikaishaku/hojin/6037/01.pdf

適格要件を満たすためには、少なからずデラウェア州法人の日本子会社(B2社)は上記の要件を満たす必要がある。

(iv)逆さ合併

デラウェア州法人の株式を対価とする三角株式交換が実現すれば、デラウェア州法人(B-1社)を親会社、デラウェア州法人の日本法人(B-2社)を子会社、当社(A社)を孫会社とする3層の連結構造が成立する。

これでも特段問題はないが、効率性の観点からも日本法人であるB-2社とA社を合併することにより法人格を1つにまとめることが望ましい。

この合併をする際に以下が論点として挙げられる。

B2社を存続会社とするか(=A社を消滅会社とするか)

A社を存続会社とするか(=B社を消滅会社とするか)

A社を存続会社にしても、B-1社を存続会社にしても、いずれでも実質的な問題は生じないが、実質的に事業を行ってきた当社(A1社)を存続会社、デラウェア州法人を親会社とするために設立されたB2社を消滅会社とする方がより望ましい。(なお、当社(A社)が規制省庁の免許事業を営む場合、当社を存続会社にしないと官庁から得た免許が消滅する点留意が必要である。)

これにより、孫会社である当社(A社)が子会社であるB2社を吸収するいわゆる逆さ合併となる。

しかしながら、B2社と当社は三角株式交換により完全支配関係(100%の親子関係)であることから、当該合併は基本的に適格合併となり、本合併から課税は発生しない。

(2)会計上の取得企業の判定?取得か?逆取得か?

企業会計上、支配を目的に株式を取得する場合、買収される会社のバランスシートを時価評価するという実務が求められる。これは、会社を買う場合、その時点の時価で買ったとみなされるからである。

本スキームでは、デラウェア州法人の日本子会社(B-2社)が三角株式交換により当社(A社)を子会社化するため、買収する企業(B-2社)が買収される企業(A社)を時価で取得したとみなされ、買収される当社(A社)のバランスシートが時価評価されるように思われる。

しかし、買収される側の当社の株主が最終的にデラウェア州法人(A-1社)の株式の過半数を取る場合、当社は孫会社でありながら、最終的には親会社であるデラウェア州法人を当社の現在の株主が支配することになる。これは「買われた側が支配しちゃった」といういわゆる逆取得に該当し、当社のバランスシートは時価評価せず、当社を買ったものの支配されちゃった企業であるデラウェア州法人の子会社である日本法人(B-2社)のバランスシートを時価評価することになる。

この点、B-2社に事業の実態があるケースであっても、一般的にはそこまで大きな額を時価評価で計上されることはないと考えられる。

なお、この時価評価は連結決算の手続の中だけで行われるものであり、税務上行われるものではない。つまり、デラウェア州法人の子会社である日本法人(B-2社)のバランスシートを時価評価することで税金は発生しない。

5.さいごに

ここまでデラウェア州に本社を設立するスキームについて解説してきたが、これは別にデラウェア州に限定する話ではない。基本的に現在日本で株式会社を設立し事業を営んでおり、本社を海外に移転させたい場合は、基本的にこのスキームで実現できるものと考えられる。

しかし、親会社を設立する国の法制度、税制については別途詳細な検討が必要である点改めて申し添える。

また、本スキームは新たに海外に法人を設立し、その法人を親会社とする場合に限定される。つまり、既に海外に子会社を設立し、日本法人を子会社化し、その海外の子会社を親会社とするような親子関係をひっくり返す、いわゆるコーポレートインバージョンについては、当てはまらないため留意が必要である。