フィランソロピーのニューフロンティア〜新しいお金の流れ〜

「フィランソロピー」と言うと、ボランティア、寄付や助成金などをイメージされる方が多いかと思います。

現代ではそのような一般的な「フィランソロピー」だけではなく、金銭的リターンも追求する新しい団体やツールが登場してきています。そのような新しい活動体は「フィランソロピーのニューフロンティア」と名付けられ、非常に注目されてきています。

今回はそんな「フィランソロピーのニューフロンティア」について、概念と実際に活動している組織を紹介していきます。

フィランソロピーのニューフロンティアとは

「フィランソロピー」とは日本語ではボランティアとほぼ同義として扱われているように見えますが、欧州では主に「寄付・ボランティア・民間財団による助成・企業の社会貢献」などの多様な活動を包括的に表現した概念として使用されています。

この「フィランソロピー」において新しい手法や機関が登場してきたことを受けて、ジョンズ・ホプキンス大学市民社会研究所のL・M・サラモン教授は「フィランソロピーのニューフロンティア」という新しい概念を提唱しました。

サラモンはフィランソロピーを「社会的または環境的目的のための民間資金の提供」と再定義し、「フィランソロピーのニューフロンティア」として社会的な課題解決のために民間投資を活用する社会的投資(社会的インパクト投資)など、新しい手法や機関の台頭を考慮した考え方を包括しようと試みています。

サラモンは財団や個人、企業による社会貢献に頼っており、無償で資金提供してその金銭的リターンは求めない「伝統的なフィランソロピー」から、広範な民間金融アクターを通じて一定の経済的リターンを求めつつ社会貢献を実現しようとする「フィランソロピーのニューフロンティア」へ変化していることを主張しています。

その対象は、銀行、年金基金、保険会社、投資アドバイザー、専門投資ファンド、フィランソロピー銀行としての財団などが挙げられます。

こうした新たな投資家たちは、社会的リターンと金銭的リターンの双方に注目して、永続的な効果をもたらす持続可能な投資システムの構築を目指しています。そのため、自己資金による小規模なレバレッジに限らず、資本市場による巨大な資金集積をレバレッジにかけようと試みています。

特に日本では社会貢献というと、「陰徳」に示されるように、「無償で」、「隠れて行い」、「リターンは求めないもの」として捉われがちです。

しかし、他国では社会貢献と同時に金銭的リターンを得ることで、持続的に社会貢献をするという発想に転換されています。非営利組織もフィランソロピーも、「お金を儲けていけない」わけでは決してないのです。まずはこの考え方が日本にも広まるべきだと思われます。

「フィランソロピーのニューフロンティア」のメカニズムを図式化すると上図の通りになります。

金融機関や投資家、財団など広範な資金源から提供されるお金が、社会的インパクト投資組織や新しい助成財団などのアクターと、社会的インパクト投資などのツールを経由して、非営利組織や社会的企業などのターゲットに投じられ、結果的に貧困や環境などの諸問題改善に繋がっていくというものです。

社会的インパクトとは「活動や投資によって生み出される社会的・環境的変化」のことを言います。社会的とは平等・生活・健康・貧困・安全・教育などを指し、環境的とは環境保護・エネルギー・ゴミ・環境衛生・資源枯渇・気候変動などが含まれています。

つまり社会的インパクト投資とは「特定の社会的目標の達成と同時に金融リターンの獲得も明示的に目指し、このため両者の達成度を測定しようとする投資」という意味になるのです。

新しいアクター

フィランソロピーのニューフロンティアでは、上図に示すように新しい担い手(アクター)たちが台頭しており、多くの機関が誕生してきていることが分かります。それぞれ簡単に説明します。

1.社会的インパクト投資機関

アクターとしての中心的存在が「社会的インパクト投資機関」です。

・社会的投資仲介機関

非営利組織や社会的企業に投資するために、投資家や投資機関から資金を募る組織のことです。

寄付者が財団などの資金提供者は必ずしも直接投資を行うわけではなく、仲介機関を通して間接投資を行なっています。いざ我々が寄付しようとも、どこに寄付していいか分からないという人は多いかと思います。だからこそ、仲介機関の存在意義は大きいのです。

その形態もツールも、極めて多様なことが特徴です。形態としては、コミュニティ開発金融機関・NPOバンク・信用組合など様々あり、非営利組織の場合もあれば営利組織の場合もあります。

具体例としては、発展途上国向けに投資を行う「アキュメンファンド」や、貧困層向けにマイクロファイナンスを行う「グラミン銀行」などが挙げられます。彼らは社会的リターンと金銭的リターンの双方を生み出すために規律ある投資ポートフォリオを組み、努力を積み重ねています。

・流通市場

「流通市場」とは有価証券を新たに発行する「発行市場」に対し、既に発行された有価証券を売買する市場のことを指します。

つまりここでいう流通市場とは、前述した社会的投資仲介機関の発行済有価証券を購入し、これを通じて社会的投資機関が追加ローンを発行できるように再編する機関のことをいいます。低所得層の住宅建設支援を行う「ハビタット・フォー・ヒューマニティ」が流通市場事業者の例として挙げられます。

・社会的証券取引所

株式などの有価証券を取り扱う一般の証券取引所と構造は同じく、非営利組織や社会的企業が社会投資家などから資金を調達するための証券取引所です。

非営利組織は株式の発行は制限されていますが、代わりに機関債や私募債を発行します。実際、学校や病院などの非営利組織は「学校債」や「病院債」などの機関債を発行して資金調達を行なっています。

イギリスの「ソーシャル・ストック・エクスチェンジ(Social Stock Exchange : SSE)」、モーリシャスの「インパクト・エクスチェンジ(Imapact Exchange : iX)」、シンガポールの「インパクト・インベストメント・エクスチェンジ(Impact Investment Exchange : IIX)」などが挙げられます。

・準公的投資ファンド

社会的投資仲介機関とは異なり、公共部門の資金を基に社会的投資を行う機関のことを指します。

「国際金融公社」という世界銀行の系列機関が、ポートフォリオとして社会的投資イニシアティブを加えていることが一例となります。また英国では、宝くじの収益を「NESTA」と呼ばれるソーシャルイノベーション財団設立に充当しました。

・フィランソロピー銀行としての財団

従来存在していた財団が、社会的投資の様々な手法を取り入れたことにより、社会的投資仲介機関として機能し始めていることを「フィランソロピー銀行としての財団」として表記しています。

アメリカに数多くある中規模財団から、「ケロッグ財団」・「クレスゲ財団」・「ロバート・ウッド・ジョンソン財団」など最大規模の財団まで、多岐にわたる財団が社会的投資手法を取り入れ始めているそうです。

2.社会的インパクト投資支援組織

中心的存在である「社会的インパクト投資機関」を支援するための事業者が「社会的インパクト投資支援組織」です。

・社会的投資ブローカー

社会的インパクト投資機関が社会的・金銭的リターンの双方を得られる有望な組織を見つけ出したり、彼らにとって最適な投資家達を見つけ出すのを支援するという仲介機能を成しているのが社会的投資ブローカーです。

また、投資先のデュー・デリジェンス(企業の資産価値を適正に評価・査定する業務のこと)を行ったり、投資レポートを作成するなどのコンサルティング業務も行うのが特徴です。大手コンサルティング会社が一業務として行なったり、あるいは専門特化した会社もあったりと、多様な層が関わります。

・キャパシティ・ビルディング支援組織

そもそもキャパシティ・ビルディング支援組織は存在していました。資金調達や財務面でのサポート、理事会の強化、ITシステムの整備や人材育成など、組織能力の構築・発展を助けるのがそれらの組織ですが、それとは別に「新たなキャパシティ・ビルディング支援組織」が生まれつつあります。それは、組織の持続可能性とスケールアップを焦点に当てた支援です。

これらには主に2つのグループに分けられており、1つが「ベンチャー・フィランソロピー」です。これは、支援先への資金提供に加えて経営コンサルティングや技術支援、ネットワーク形成など様々な非資金的支援を通じてキャパシティ・ビルディングを行う組織のことを指します。「ソーシャル・ベンチャー・パートナーズ(Social Venture Partners : SVP)」や「ベンチャー・フィランソロピー・パートナーズ( Venture Philanthropy Partners : VPP)」などがあります。

もう1つが「コンサルタント」であり、組織の持続可能性の促進を焦点に当て、組織の拡大と共に必要となるスキルや能力の開発支援を行うものです。財政支援は行いません。事業収入拡大を支援する「コミュニティ・ウェルス・パートナーズ(Community Wealth Partners)」や、組織の財務経営を支援する「ノンプロフィット・ファイナンス・ファンド(Nonprofit Finance Fund)」などが挙げられます。

・インフラストラクチャー組織

キャパシティ・ビルディング支援組織が各組織の支援を対象とした個別レベルの支援であることに対し、インフラストラクチャー組織はよりマクロな視点で、全体レベルで組織の支援を行います。

具体的にはアクターのネットワーク形成、新規参入者や外部支援者の呼び込み、法や規制の設立・強化などがあります。「コミュニティ開発ベンチャーキャピタル連合」や「全米コミュニティ開発信用組合連盟」などが挙げられます。

3.新たなタイプの助成団体

社会的インパクト投資関連のアクターとは別に、慈善活動の中で新手法を導入しようと試みている団体もあります。

・オンライン寄付サイト・投資サイト

日本でもよく耳にするクラウド・ファンディングもこれに該当しますが、その手法やリリースは多様です。オンライン寄付・投資サイトでは主に以下3点を仲介するものだからです。

①資金リソース(事業資金、長期投資資本など)

②現物リソース(IT関連のハードウェア/ソフトウェア製品、医薬品、食料品など)

③役務リソース(有料サービス、ボランティアなど)

資金リソースでは「ネットワーク・フォー・グッド(Network For Good)」や「Kiva」、現物リソースでは「テクスープ・グローバル(TechSoup Global)」、役務リソースでは「Care2」や「Idealist」が有名な事例となります。その他似たようなサイトは数多く存在します。

・企業設立寄付年金

投資会社銀行などの大手金融機関が設立した巨大な寄付基金のことを指します。

ここでは寄付者がその基金に自分の口座を開設して入金し、寄付金の運用・寄付先の選定・寄付金額・寄付のタイミングについて決定することが出来る「ドナー・アドバイズド・ファンド」と呼ばれる独自の形態を取っています。企業が資金源である「企業財団」とは異なる形態であることに留意しましょう。

・転換財団

公的資産や準公的資産の民営化プロセスにより設立されるのが転換財団です。

公営企業や政府保有の建物や不動産、政府下の特別収入源(宝くじなど)などが対象となります。転換財団は世界中で500以上あるとされ、その資産額は少なくとも1,350億ドルにのぼるとされています。

・共同資金支援

個人や組織が独立ではなく、共同で寄付や助成・投資を行うというものです。社会的課題の増大・複雑化により、単独支援に限界を感じることから生じた流れにより生み出されたアイデアです。

自身の資金を一定額プールし、支援対象を共同で決定する「ギビング・サークル」と呼ばれるグループが一般的な事例として挙げられます。社会的インパクト投資分野では、「TONIIC」と呼ばれる有望ベンチャー情報の共有・デューデリジェンスの共同実施・共同投資を実施する団体があります。

アクターが使用するツール

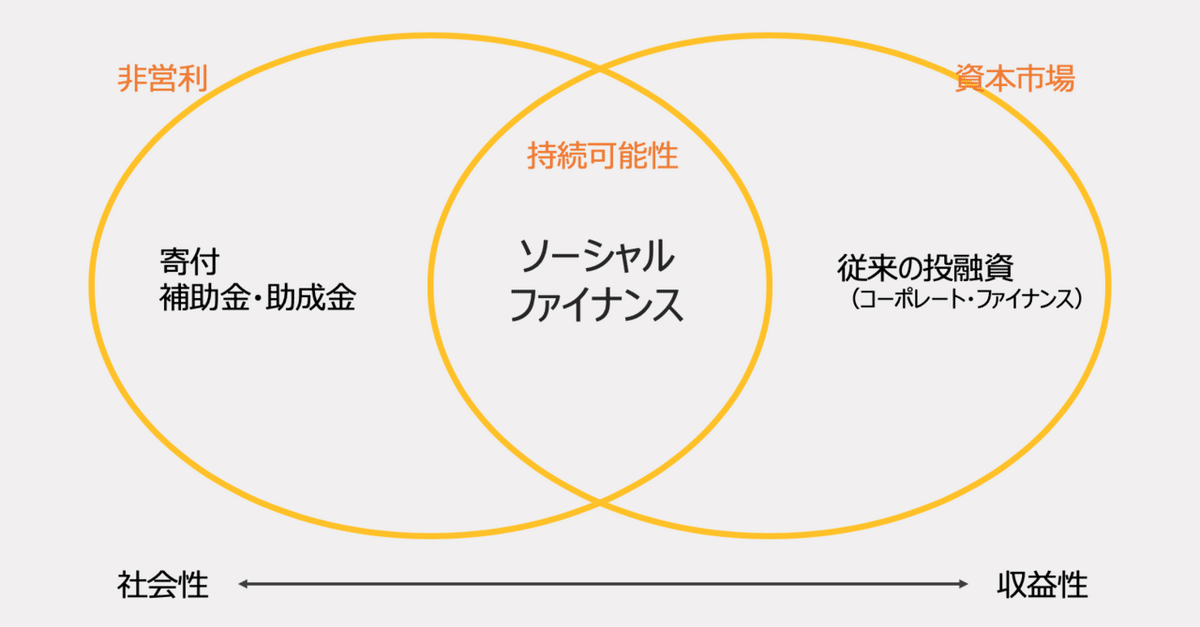

最近になって、社会性と収益性の双方を兼ね備えた投資方法が生み出されています。社会性と収益性が各々50%ある、いわば社会に貢献しながら少しだけ金銭リターンも得られる、そんな投資方法があるのです。それが「ソーシャル・ファイナンス」と言われるものです。

このソーシャル・ファイナンスがより多くの日本国民に認知されれば、投資に興味を持つ者も増えてくるように思います。

単にお金を儲けることに対して後ろめたさを感じる人々は多いと思いますが、「社会に貢献できる」投資ならば、関心を示すのではないでしょうか。そうすれば現預金で50%を占める日本の資金が投資に向かい、日本におけるお金の巡りはより良くなるかもしれません。

フィランソロピーのニューフロンティアにおけるアクターたちは、このソーシャル・ファイナンスを駆使して非営利組織や社会的企業に投資を行なっています。

先述した社会的インパクト投資はまさにソーシャル・ファイナンスの一種です。上図の通り、その方法はいくつかに分けられます。また、サステナブル投資など、社会的インパクト投資以外にもソーシャル・ファイナンスは存在します。ここでは代表的なものを簡単に説明していきます。

・確定利付証券

確定利付証券とは「借り手が特定の満期日・利子額・支払い回数などを定めた契約を貸し手と締結して調達するデット(社債発行や銀行借入などにより調達する他人資本)手法」のことを言います。

銀行などと直接契約を結ぶローンとは異なり、投資銀行や証券会社などの仲介機関を通じて契約する形態です。

確定利付証券による資金調達は、株式を発行できない非営利組織などが大規模な資金を調達する際に有効なツールとなり、組織を拡大していく上では非常に重要となっていくことが予想されます。

・社会的インパクト債(ソーシャル・インパクト・ボンド)

社会的インパクト債とは「ある社会的介入措置を実施するための資金を民間の社会的投資家から募り、一定の社会的インパクトが達成された場合、その達成度に応じて金銭的リターンを支払うメカニズム」です。

例えば政府以外の団体が社会的インパクト債の資金を使用して、政府や公的機関が従来実施してきた施策より安い経費で社会的インパクトを達成することが出来るようになったとします。そうすると政府は、安くなった経費の一部を社会的投資家に金銭的リターンとして還元することになります。これは政府からすると財政削減に繋がるため、非常に有難い仕組みであると言えるのです。

この手法は欧米や韓国でも導入されており、事業分野も拡大されてきています。これらは結果の測定ができないことには達成度を確認できないため、透明性・客観性のある測定が必須条件となります。そのため、青少年の非行矯正・再犯防止・ホームレス対策・失業対策・省エネルギー化などの予防的施策が有効であるとされています。

・サステナブル投資

サステナブル投資とは、名称がサステナブル(Sustainable = 持続可能)である通り、経済・環境・社会の持続性に配慮した投資手法であり、投資において経済的なパフォーマンスに加え、社会性に配慮することがサステナブル投資と言えるでしょう。社会的責任投資(SRI)やESG投資がこれに該当します。ほぼ同義であると言って良いかもしれません。

長期的に眺めて、社会性かつ収益性を得られる企業はどのようなものでしょうか。それは財務数字に限らず、企業の環境(Environment)、社会(Social)、ガバナンス(Governance)であるESGの側面も評価することが極めて重要になります。

環境問題や格差が広がるグローバル社会において、社会の課題解決に繋がるビジネスをしているか、そして相応の競争力を持っているか。優秀な人材がやってくる企業風土があり、ステークホルダーに対して透明性のあるコミュニケーションができているか。意思決定のプロセスは適切か。相応の組織体系になっているか。これらがクリアされるからこそ企業は生き残っていけるという考え方が、サステナブル投資の背景にあります。

例えば日本では、女性の社会進出が挙げられます。

企業の女性活用については既に検証が進んでおり、女性を管理職として積極的に登用している企業ほど株式リターンが高いという結果も出ているのです。

日本企業における女性登用の動向と企業パフォーマンス - 大和総研

このレポートは2011年初から2015 年までの約5年間における株式リターンとの女性活用の関係について検証したものです。

分析期間中の配当込みTOPIXの年率リターンが14.6%であったのに対し、①管理職女性比率が20%以上の企業で構成したポートフォリオのリターンは22.2%、②女性役員数が3人以上の企業は19.6%、③女性役員を2人以上増やした企業は19.9%と高い数値になっています。

一方で、女性管理職が存在しない企業のリターンは12.8%、女性役員が存在しない企業は13.9%で市場全体のリターンを下回わりました。女性を積極的に登用している企業としていない企業との間で、リターンに大きな差が見られたのです。

このように、投資する際に環境に人材の多様性に配慮した企業を選定して投資することで、社会に貢献しながら金銭リターンも得ることが可能になってくるのです。

日本における「ニューフロンティア」の動向

こうした新たなアクターやツールの登場は、社会を豊かにすることを見据える上で極めて重要となるでしょう。これらを活用することで、多くの組織において、事業収入の拡大や組織のスケールアップに繋がるからです。

では、日本において「フィランソロピーのニューフロンティア」はどのような状況にあるのでしょうか。実は日本でも新しいアクターが徐々に誕生してきています。まだまだ認知は低いですが、これから重要度も影響力も高まることでしょう。そんな日本のアクターを紹介していきます。

・ソーシャル・インベストメント・パートナーズ(SIP)

「ソーシャル・インベストメント・パートナーズ」公式HPの図表を元に筆者作成

日本初のベンチャー・フィランソロピー組織として誕生したSIPは、日本財団と共同で日本ベンチャー・フィランソロピー基金を運営し、支援先へ投融資、ならびにキャパシティ・ビルディング支援も実施しています。

1件あたり2〜3千万円という比較的高額な助成/融資を実施し、パートナー企業(専門コンサルティング企業)による経営支援により、長期にわたって支援を行っています。

・ソーシャル・ベンチャー・パートナーズ東京(SVP東京)

「ソーシャル・ベンチャー・パートナーズ東京」公式HPの図表を元に筆者作成

米国に本部を置くソーシャル・ベンチャー・パートナーズ・インターナショナル(SVPインターナショナル)の加盟団体であるSVP東京は、パートナーと呼ばれる団体会員が拠出した資金を基に、将来性の高いソーシャル・ベンチャー企業を選定して年間100万円を限度とした資金を提供しています。併せてパートナーが独自の専門性を活かしてキャパシティ・ビルディング支援も行なっています。

・NPO法人による信用保証制度が利用可能に

2015年より、商工中金・信用保険法の改正によりNPO法人についても信用保証制度が利用できるようになりました。

信用保証制度とは「事業者が金融機関から資金を借り入れる際、信用保証協会が公的な保証人になることにより、融資が返済不履行になった場合に金融機関に対し代位弁済を行う」ものであり、第三者として信用保証協会が入ることで、資金繰りが円滑になるというものです。

契約には一定額の保証料が必要になりますが、融資を返せなくなった場合に代わりに返済してくれる、保険のような制度です。

参考:特定非営利活動法人(NPO法人)が信用保証制度をご利用いただけるようになりました - 全国信用保証協会連合会

・日本政策金融公庫

政府出資の政策金融機関として中小企業や小規模事業者、農林水産業者への融資を行なっている日本政策金融公庫は、ソーシャルビジネスを営む非営利組織や社会的企業向けの「ソーシャルビジネス支援資金」を設けています。

担保有無を選択でき、年利も1%代と非常にお得な融資制度を利用できます。利用ニーズも高まり、ソーシャルビジネス関連の融資実績は2017年度に融資件数1万件、融資総額800億円を超えています。

・信頼資本財団

京都にある信頼資本財団は、社会起業家に対して最大300万円を無利子・無担保で融資する「共感融資」という制度を設けています。

また、京都信用金庫・日本政策金融公庫と連携し、最大2000万円を無担保・年利1%で貸し出す「ソーシャルビジネス共感融資」もあります。社会起業家は利子として社会事業の知恵・知見を提供し、それを公開するという条件で融資を引き受けられることから、無利子として成り立っている制度です。

・信用金庫・地方銀行によるNPO支援融資制度の拡大

信用保証制度がNPO法人にも適用されることになったこともあり、NPO向けの融資制度を設ける信用金庫や地方銀行が増えてきています。数十年前までは全く当てにならなかったが、徐々に有望な資金調達先へと様変わりしてきています。

以下のサイトにてNPO法人向け融資制度が一覧としてまとめられています。

・NPOバンク(非営利金融機関)

20~30代の若者が中心となって設立された「コミュニティ・ユース・バンクmomo」は、出資者から得た通称「志金」を非営利組織やコミュニティビジネス向けに融資を行うNPOバンク(非営利金融機関)です。

2019年5月末時点で517人から総額4,400万円以上の出資があり、総額1億4千万円以上の融資を実施しています。2014年からは地方公共団体や地域金融機関と連携して協調融資や創業支援を行うなど、その支援範囲を拡大させています。

・三菱商事復興支援財団

東日本大震災による被災地の復旧・復興支援に取り組むことを目的に4年間総額100億円の「三菱商事東日本大震災復興支援基金(復興支援基金)」を創設した三菱商事復興支援財団は、地元の金融機関等と連携して事業者に対して投融資を実行しています。事業が軌道に乗るまで配当を猶予し、配当が出た場合は被災地域に再投資することで資金を東北各地に巡らせています。

・社会的投資ファンド

「コモンズ投信」公式HPより

個人や企業からの出資金を原資に社会的企業に投資するファンドも増えてきています。

「ARUN」は貧困解決などに取り組む途上国の起業家へ社会的投資を展開する社会的投資ファンドのパイオニア的存在です。投資に加え、投資先のモニタリングを通して情報を取得・評価しステークホルダーに共有・対話を促すことで、投資先の事業改善に繋げています。

鎌倉駅から徒歩20分ほどに位置する古民家を本社として構える「鎌倉投信」は、社会の持続的発展に貢献することを目的に「いい会社」に株式を投資する投資信託「結い2101」を運用しています。「R&Iファンド大賞2019」を受賞するなど、高い実績を残しています。

「今日よりも、よい明日」をテーマに設立された「コモンズ投信」は長期的に進化していく企業30社を厳選して投資する「コモンズ30ファンド」を運用しています。また、信託報酬の一部を社会起業家に寄付する「コモンズSEEDCap」プログラムも継続的に実施し、社会貢献を続けているのが特徴です。

・マイクロ投資ファンド

「セキュリテ」公式HPより

寄付や物品購入などを通して支援するクラウドファンディングが活況を見せる中、「マイクロ投資ファンド」と呼ばれる出資型のクラウドファンディングも登場しています。

マイクロ投資ファンドとは「市民から少額の出資金を集めて、金融機関が融資しにくい事業やプロジェクトに投資を行う」形態のクラウドファンディングであり、元本保証はありませんが、自身が応援したい事業を選んで支援することができます。有名な例として、ミュージックセキュリティーズが運営する「セキュリテ」があります。

・ソーシャル・レンディング

「ネクストシフト・ファンド」公式HPより

融資型のクラウドファンディングを「ソーシャル・レンディング」と言いますが、社会的インパクト投資手法を用いて課題解決に取り組む金融機関も出現しています。

例えば鳥取に拠点を置いている「ネクストシフト」は、社会的インパクト投資に特化したソーシャル・レンディング「ネクストシフト・ファンド」を運営しています。

・ファンドレックス

「ファンドレックス」は非営利組織や社会起業家向けに特化したコンサルティング支援サービスを行なっている株式会社です。ファンドレイジング・創業支援・ICTによる経営高度化など、支援範囲は多岐にわたります。

・Social Value Japan

「特定非営利活動法人 Social Value Japan」(旧SROIネットワークジャパン)は社会的インパクトに特化した非営利のコンサルティング・ファームです。社会的インパクトの評価手法の研究や教育を通じて社会課題の解決に貢献すべく、様々なトレーニングサービスやコンサルティングサービスを提供しています。

・公共経営・社会戦略研究所

「株式会社公共経営・社会戦略研究所」は社会的インパクト評価・投資などをテーマとして評価・コンサルティング・調査研究・研修・ネットワーク事業を行う明治大学発のシンクタンクです。非営利組織に限らず政府・民間営利企業・金融機関等も対象に各種サービスを提供しています。

・Impact HUB Tokyo

HUB Tokyoが運営する「Impact HUB Tokyo」は、社会的インパクトを生み出そうとする社会起業家のコミュニティです。世界約90都市、のべ15,000人を超えるImpact HUBネットワークの一員であり、社会起業家に限らず投資家・NPO関係者・フリーランサー・エンジニア・アーティストなどが介在する多様性あるコミュニティへと成長しています。

フィランソロピー精神をさらに発展させて

ここまでフィランソロピーのニューフロンティアについて簡単に見ていきました。これらは従来のフィランソロピーとは異なった、新しい価値観を私たちに提供してくれます。

また、彼らに限らずとも、本業(CSV)やCSRを通じて社会貢献を進めていこうとしている企業もまた増えていきます。利益だけを追い求めた企業はいずれ排除されていくかもしれませんし、それは我々市民にとっても大変有難いことだと思います。

成熟しきった現代は、まさに過渡期にあります。企業に限らず、単にお金を稼げれば良いのではなく、何らかの形で社会に貢献したいという気持ちを持った人々も増えてきていると思います。そうした意志ある人々が、フィランソロピー精神を新しいフェーズに持っていくのでしょう。数十年後、日本は、世界はどうなっているかが、非常に楽しみです。

参考文献

◇フィランソロピーのニューフロンティア関連

フィランソロピーのニューフロンティア〜世界の「ソーシャル・ファイナンンス革命」の現状と日本の可能性〜

フィランソロピーのニューフロンティア -社会的インパクトを実現する新たなソーシャル・ファイナンスの可能性-

◇ソーシャル・ファイナンス関連