ヤフーファイナンスだけで始める米国株投資(MBAで学んだバリュー投資)

かのウォーレン・バフェット氏も採用している投資手法であるバリュー投資。バリュー投資とは、「ある企業の利益水準や資産価値などから判断してその企業の株価が割安にある銘柄を買い付ける」投資手法です。

私の通うビジネススクールには株式評価の授業があり、バリュー投資についても学びました。そこで学んだバリュー投資の理論は案外シンプルであり、また、私が実践する中で、一定程度の株式評価については、米国版のヤフーファイナンスにおいて無料で得られる情報のみで行えることが分かりました。そして、これを用いて投資した米国個別株については現在のところ、含み益となっています。

そこで今回は、

・バリュー投資の理論

・ヤフーファイナンスを利用した割安銘柄の見つけ方

について、ご紹介しようと思います。

なぜ、米国株のみか、というのはひとえに日本版のヤフーファイナンスやその他の証券サイトにおいて、私の知る限りでは、必要な情報が無料で簡単には得られない(もちろん企業の決算資料までさかのぼれば得られるのですが、非効率的)から、という理由です。そのため、ここで紹介するバリュー投資の理論は、日本株にも通用します。

この記事は、以下の方におすすめです。

・簡単にバリュー投資の理論を知りたい方

・米国個別株に投資してみたい方

「ヤフーファイナンスを利用した割安企業の見つけ方」のパートでは、実企業を例にして割安か否かの計算をしてみようと思います。そこで使用したエクセルファイルは他の企業で使いまわせるように、テンプレートとして有料版で掲載します。その他の説明部分については全て無料で掲載します。

1. バリュー投資の理論

バリュー投資において最も重要なのは「株価」です。株価を基に企業価値(Enterprise Value)が計算されます。バリュー投資において、この企業価値は以下の3つの要素から構成されていると考えます。

①Invested Capital(投資資本)

企業が現在のビジネスを行うのにどれだけ資本を投資したかを表します。

会計的には、

(流動資産(Current Assets))-(流動負債(Current Liabilities))+(純有形固定資産(Property、Plant、Equipment(net))です。

企業は最低でもこの投資資本以上は稼ぐ必要があります。

②Present value of competitive advantage(企業競争力の現在価値)

企業の現在の実力を表します。つまり企業が稼いだ金額から、①投資資本を引いた金額となります。この「企業が稼いだ金額」は、営業利益(Operating income)からこの営業利益に対応する税金を引いたNOPAT(Net Operating Profit after Tax、利息控除前税引後営業利益)と定義します。

つまり、

(②企業競争力の現在価値)= (NOPAT)-(①投資資本)

となります。

③Market Implied value of NOPAT growth (市場が考えるその企業の成長期待)

市場による成長期待とは、「今後企業の価値がここまで上昇するだろう」というマーケットからの期待です。株価には、市場参加者が考えるその企業の将来期待が織り込まれています。例えば、Appleのような企業はマーケットからの成長期待が高いため、実際に企業が稼いでいる金額に見合う評価よりも非常に高い株価となっています。

つまり、

(③Market Implied value of NOPAT growth)=(株価)- (①Invested Capital)- (②Present value of competitive advantage)

となります。

株価が割安か否か判断するには、この「Market Implied value of NOPAT growthが株価に占める割合」が高いか否かで判断します。他の競合企業よりも、ターゲット企業の「Market Implied value of NOPAT growthが株価に占める割合」が低い場合、市場参加者に期待されていないと判断し、割安株である可能性が高いと判断します。ただし、ターゲット企業の運営状態が正常である場合には割安株として投資すべきですが、運営状態が正常でない場合には投資すべきではないので、そこからは個別企業の決算情報を見る必要があります。

従って、手順としては、以下のものとなります。

①ターゲット企業と競合企業を見つける

②それぞれの企業につき、ヤフーファイナンスで決算・株価情報を拾う(後ほど紹介します)

③「Market Implied value of NOPAT growthが株価に占める割合」を計算する

④③の結果を比較し、割安か否かを判断する

⑤割安である場合、そのターゲット企業の決算情報を精査し投資判断を行う

以下に続く部分では実例を用いて、①から④までの流れを説明します。

2. ヤフーファイナンスを利用した割安銘柄の見つけ方

ここからは米国版ヤフーファイナンスを利用した割安銘柄の見つけ方について、実例を用いて説明します。

①ターゲット企業と競合企業を見つける

ターゲット企業は、医療関連会社のDanaher(ダナハー)とします。

ダナハーは、ライフサイエンス・医療診断機器などの分野における工業製品メーカーを保有する株式会社です。アメリカ合衆国・ワシントンD.C.に本社を置き、多数の企業を統括しています。ダナハーは、多くの企業を買収し、日本企業の「カイゼン」の手法を導入した継続改善を主眼とした経営手法(ダナハー・ビジネス・システム(DBS))を展開し、規模の拡大を図っています。(ウィキペディアより抜粋・一部編集)

次に、競合企業を見つけます。ヤフーファイナンスのDanaherのページにいき、「Profile」というタブを選択すると、Danaherが所属するSectorとIndustryが出てきます。DanaherのSectorはHealthcareで、IndustryはDiagnostics & Researchとなります。

ここで、グーグル検索で「Yahoo Finance Healthcare stock」などと検索すると、セクター情報のページに飛ぶことができます。そのトップページの下部に「Largest Companies in This Sector」があるので、この右上の「View More」をクリックすると、同じHealthcareに所属する銘柄の一覧が出てきます。ここから、似た規模や似たindustryの企業を5~10銘柄選択し、競合企業とします。

②それぞれの企業につき、ヤフーファイナンスで決算・株価情報を拾う

次に、各個別企業の株価ページに戻り、決算情報及び株価情報を入手します。Danaherを参考にして説明します。

1)総収入(Total Revenue)からNOPATを求める

「Financials」のタブをクリックし、「Income Statement」を選択して、以下の数値を入手します。TTM(直近12か月)か直近決算のいずれかで構いませんが、競合企業と基準は揃えましょう。

Total Revenue:総収入

Operating Income:営業利益

Pretax Income:税引前利益

Tax Provision:税額

ここから、以下の値を計算します。税率を求めた後、この税率を営業利益に掛けて営業利益にかかる税金を算出し、営業利益から控除することでNOPATを求めます。

(Tax rate) = (Tax Provision) / (Pretax Income)

(Tax for Operating Income)= (Operating Income)×(Tax rate)(NOPAT)= (Operating Income)- (Tax for Operating Income)

2) Invested Capital(投資資本)を求める

同じく「Financials」のタブをクリックし、次は「Balance Sheet」を選択して、以下の数値を入手します。

Current Assets:流動資産

Current Liabilities:流動負債

PPE (net):純有形固定資産

先述の通り、(Investment Capital)=(流動資産(Current Assets))-(流動負債(Current Liabilities))+(純有形固定資産(Property、Plant、Equipment(net))ですので、この数値を計算します。これが、Invested Capitalです。

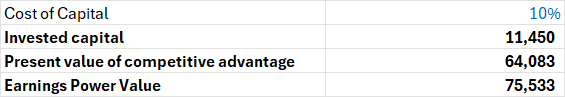

3) 資本コストは10%とおき、Invested Capital(投資資本)の価値とPresent value of competitive advantageを求める

資本コストは常に変動し続け、会社によっても異なりますが、ここでは簡易的にまた企業ごとの横比較がしやすいように10%と置きます。

以下の計算を行います。

(Invested capitalの現在価値)= (Incested capital)÷ 10%

(Earnings Power Value)= (NOPAT)÷ 10%

(Present value of competitive advantage)= (Earnings Power Value)- (Invested capitalの現在価値)

これで、株価の要素のうち、2つが求まりました。

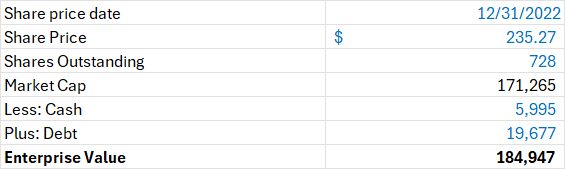

4) 株価情報から企業価値(Enterprise Value)を求める

「Historical Data」のタブをクリックし、以下のデータを入手します。

Share price date:株価の基準日

Share Price:株価

ついで、「Financials」のタブをクリックし、「Balance Sheet」を選択して、以下の数値を入手します。

Shares Outstanding:株式数(Ordinary Shares Numberを選択)

そして、時価総額(Market Cap)を計算します。

(Market Cap)= (Share Price)×(Shares Outstanding)

企業価値(Enterprise Value)は時価総額から現金を引き、有利子負債を加えたものですので、「Balance Sheet」を選択して、以下の数値を入手します。

Cash:Cash, Cash Equivalentsを選択

Debt:Current DebtとLong-term Debtの和

(Enterprise Value)= (Market Cap)- (Cash)+(Debt)

③「Market Implied value of NOPAT growthが株価に占める割合」を計算する

(③Market Implied value of NOPAT growth)= (Enterprise Value)-(①Invested capitalの現在価値)- (②Present value of competitive advantage)です。

そして、(③Market Implied value of NOPAT growth)/((Enterprise Value)を計算することで、が計算できます。ここでは、Danaherのレートは59.2%となります。

④③の結果を比較し、割安か否かを判断する

同様の作業を競合企業でも行います。一覧化した結果は下記の通りです。

これを見ると、Danaherの「Market Implied value of NOPAT growthが株価に占める割合」は競合企業と比較して低いことが見て取れます。そのため、今回の分析においては「割安株」であり、投資に適している可能性が高いと判断できます。

結果的には、ダナハーの株価は私が投資判断を行った2023年11月2日の株価$192.98から、本日2024年2月16日の$250.00まで29.5%上昇し、同期間のS&P500の上昇率の15.9%の約2倍の上昇率となっています。

3. テンプレート

テンプレートは以下です。青字のデータをヤフーファイナンスから入手することで、他の銘柄にも応用することができます。

ここから先は

¥ 300

この記事が気に入ったらチップで応援してみませんか?