福祉用具レンタル卸はドル箱?!日本ケアサプライの事業を徹底分析~医療・介護系企業分析シリーズ⑬

サマリー

売上高、営業利益、ROA共に現在は好調。しかし、将来的なリスクとして市場の縮小や事業構造の変化が考えられる。そのため現在の事業構造を変革する形で事業を拡大する方針を取ることが好ましい。

記事の構成:

1.会社概要

- 1_a 歴史

- 1_b 事業内容

2.福祉用品レンタル卸事業分析

- 2_a 自社分析

- 2_b 市場分析

- 2_c 競合と自社ポジションの分析

- 2_d 今後の戦略

3.全体サマリー

4.評価

- 4_a 現状に対する評価

- 4_b 将来に対する評価

- 4_c 今後取るべき戦略の提案

1.会社概要

1_a 歴史

1998年 設立、福祉用具レンタルサービス事業を開始

2000年 介護保険制度開始と同時にレンタル事業本格稼働

2004年 東証マザーズ上場

「福祉用具の消毒工程管理認定制度」の取得開始

2005年 プライバシーマーク認定取得

2006年 グリーンメディ株式会社を設立

2007年 株式会社グリーンケアブリッジを設立

2008年 株式会社三越ライフタイムの株式取得

2011年 株式会社ライフタイムとグリーンメディ株式会社が合併

2012年 株式会社ブリッジサポート設立

2014年 東京証券取引市場第二部銘柄に指定される

1_b 事業内容

・福祉用具サプライ事業

福祉用具メーカーと事業者の入り、介護保険の給付対象となる福祉用具の貸与対象品目を全国の事業者にレンタルする。また、オリジナル介護用具の販売も行っている。

・在宅介護サービス事業

通所介護、訪問介護・リハビリテーションサービス、配食サービスなど複合的な在宅介護サービスを提供。

ケアサプライホールディングスは福祉用具レンタル卸業者で、三菱商事の子会社である(三菱商事約75%所有)。

主に福祉器具メーカーから商品を買い取り、それを事業者にレンタルで卸している。87の拠点を全国に持つ、福祉用具レンタル卸業者の最大手である。

レンタル卸が主な事業だがその一方で在宅介護も行っており、食事の宅配などを中心に介護サービスに事業を拡大することを目標としている。

福祉用具サプライ事業の顧客は基本的にはケアサプライと契約している福祉用具等を貸与する業者となる。在宅介護サービス事業では顧客は通所介護事業者である。

2.福祉用具レンタル卸事業の分析

2_a 自社分析

売上:堅調に増加。5年間で約28%増加した。

営業利益率:堅調に増加。5年間で約35%増加した。

2014年時点で約8%だった営業利益率が2018年度に12%まで増加している。5年間で順調に増加することで回復しているため、本業が好調であることが分かる。

(自己資本比率)

(ROA)

ケアサプライはレンタル卸業者であるため自己資本利益率は購入した製品の回収率を測るうえで有用といえる。ケアサプライのROA比率は2015年から順調に伸びており、4年間で2倍以上となっている。競合と比較しても4年間で大きな伸びを見せており、2017年度では業界でトップのROA比率である。

投資に対して回収が堅実に行われていると言える一方で、投資したレンタル商品の販売数が落ちる可能性もリスクとして孕んでいる。

(貸借対照表比較表)

2016年度の自己資本比率の落ち込みは、設備投資などを目的とした固定負債の増加によるものである。貸借対照表(バランスシート)からもわかるように、5年間にわたって純資産が固定負債を上回り続けている。そのため、固定負債を純資産で支払う能力があることが明らかである。

しかし、安全性が高いと判断できる一方で、投資額が少ないために、今後の成長が疑問視されるということもいえる。

(流動比率)

流動比率は2015年度を除き、200%前後で推移している。2015年においては流動比率が減少し160%を下回っている。これはレンタル資産の増加に伴う支払い費用や増加したレンタル資産の保守・管理費用、営業拡大による人件費の増加が理由である。

(KPI分析)

福祉用具レンタルのサプライ拠点は5年間にわたって大きな変化は見られない。その一方で拠点当たりの販売実績(レンタルによる売上)は増加している。

在宅介護では従業員の増減が100人前後で毎年少なからずみられる。2018年度には従業員の3割以上を臨時職員にしている。従業員の増減や臨時職員の増加などの工夫がみられる一方で、従業員あたりの売上では殆ど変化が見られない。

(拠点分布)

2019年現在国内に87カ所の拠点を保有している。北海道から九州まで拠点が分散されている。

(自社分析まとめ)

ケアサプライは三菱商事を親会社に持つ福祉用具レンタル卸会社である。事業としてはメーカーから福祉用具を購入し、それを福祉用具の貸与事業者に卸している。売上高、営業利益率は5年間増加し続ており、ROAも(競合と比較したうえでも)増加している。

投資活動が活発に行われていないことが難点だが、基本的には安定して、利益を得ている優良企業であるといえる。

2_b 市場分析

(市場規模)

福祉用具産業の市場規模は約1兆4000億円である。2009年ごろから増加し続けている。

中でもパーソナルケア関連の商品が大幅に増加している。また、割合としてはコミュニケーション機器の割合も一定的に多い。

ケアサプライは移動機器や家具、装具などの製品を特に強化している。

(事業構造)

利用者に福祉用具を販売・貸与する事業者の中ではレンタル卸業者からレンタルする事業者と自らメーカーで購入して管理し、利用者に貸し出す事業者と2種類存在する。

福祉用具は利用者個人の身体的特徴などに合わせて利用されるため、貸与事業者は専門的な知識や手厚いサポートが必要となる。また介護用具であれば介護支援専門員との連携が重要となってくる。

そのため貸与事業者は地域密着型の小規模な企業であるケースが多く、レンタル卸事業者がハブとなって福祉用具を提供している。介護用具販売・貸与事業は、要介護者増加による需要の拡大が見込める一方で、介護サービス事業のように人件費などのコストが抑えられる事業である。そのため介護関連事業としては利益を得やすいと注目が集まっている。

(介護保険別対象品目)

福祉用具は基本的に介護保険が適用される。そのため現在要介護者が増加するとともに介護用具の費用は増加し続けている。介護保険法では貸与される福祉用具と購入可能な福祉用具が指定されており、再利用が難しい福祉用具の購入には介護保険が適用される。

(福祉用具貸与の費用額)

(特定福祉用具販売の給付額の推移)

福祉用具の貸与の問題点としては以前から貸与価格の不平等が存在する。価格の不平等を緩和するため、政府は2014年の3月から福祉用具貸与価格情報を公開し、福祉用具の貸与価格の適正化を図った。また、2018年10月からは福祉用具貸与価格の上限が設定され、業者に対して貸与価格を引き下げることが要求されるようになった。

このように、福祉用具の販売・貸与事業では介護保険制度、介護報酬制度の改定や価格に関する政府の介入に大きく影響を受ける。そのため、レンタル卸業者としては貸与事業者の事業環境の変化に合わせたサービスを行っていく必要がある。

(市場環境のまとめ)

福祉用具販売・レンタル事業の市場規模は要介護者の増加に伴う需要の増加や介護保険の影響を受けて年々増加している。市場の構造としてはメーカー、レンタル卸、貸与業者などがプレーヤーとして存在し、福祉用具を全国に供給する形となっている。

福祉用具の費用の増加や価格の不平等性を測るために政府が2010年代から価格の公開制度や価格の引き下げ制度を定めるようになり、一部の業者がその影響を受けていることが予測される。

2_c 競合と自社ポジションの分析

日本ケアサプライは福祉用具レンタル卸では最大手企業であり、やや寡占状態であるともいえる。競合トーカイやニチイ学館が運営するニチイケアネット、豊田通商の子会社である豊通オールライフ、小山株式会社などが存在する。ニチイケアネット、豊通オールライフ、小山株式会社らは非上場会社となる。

2_d 今後の戦略

ケアサプライの今後の戦略としては福祉用具のレンタル卸のサービスの質の向上に努めながら、在宅介護サービスのニーズの対応力を高め、事業拡大を目指すとしている。レンタル卸のサービスでは福祉用具の新商品やニーズに対応した商品などの拡充を行うとともに、購入可能な福祉用具の直販サービスも自社独自のECサイトで行っている。また、自社製品の開発や貸与業者に関する業務改善サービスも行っている。在宅介護サービスでは、通所サービスを受けている要介護者などに対して配食サービスなどを行っている。

基本戦略としては福祉用具レンタル卸サービスを軸に介護関連サービスに事業を拡大していく予定であると思われる。

3.全体サマリー

ケアサプライは福祉用具レンタル卸の最大手企業である。三菱商事の75%子会社となっている。

2014年3月期から2018年3月期までの5年間で売上高、営業利益率ともに30%前後の伸びが見られている。また、ROAが堅調に増加しており、レンタル製品の回収率が高いことも明らかである。2015年から2016年で介護製品の新規購入やそれに伴う営業のための人件費の増加によって固定負債、流動負債が増加している。しかし、純資産を一定以上保有しているため、安全性が高くリスクの少ない業績であるといえる。

安全性が高い一方で投資ではなく配当や内部留保に利益を投入しているため、今後の成長が疑問視される。

4、評価

4_a 現状に対する評価

◎(順調)

(現状の事業)

・福祉用具のレンタル卸

・自社製品の開発、福祉用具の通販

・貸与事業者への業務改善サービス

・在宅サービスや配食サービス

主要な事業はレンタル卸であり、その他直販や在宅サービスは現時点で副次的な事業である。

福祉用具の貸与は利用者個人のさまざまな特性に合わせて行われ、介護支援専門員との面談やアフターサポートなどが要求される。そのため福祉用具貸与業者は地域密着型でサービスを行う傾向にある。この場合、様々な種類の福祉用具が定期的に手に入る流通手段が求められる。ケアサプライはそのニーズに応える形で全国各地に拠点を置き、商品を卸している。福祉用具の市場としては需要の増加により増加傾向にあり、今後もある程度伸びるということが予想される。

(現状での結果)

・売上高、営業利益率、ROAともに増加傾向

・福祉用具のレンタル事業卸業界で最大手

福祉用具の貸与の価格に対しては政府から価格引き下げの圧力がかかりつつあるが、その状況下でもケアサプライは施設に直接用具を支給する貸与業者と比較してあまり影響を受けていない。ROAが上昇傾向にあり、現在堅実な数字を出しているということからもレンタル商品の回収率が高く、効率性の高い事業を行っているといえるだろう。

4_b 将来に対する評価

×(課題あり)

ケアサプライは将来的なリスクに対応しきれず、縮小する可能性がある。リスクは大きく以下の通りに予測される。

①市場の縮小

福祉用具を使用する要介護者や障碍者の数が減少し得る。障碍者の数は日本の人口が減少することによって減少するとされており、要介護者は現在増加傾向にあるものの2050年以降はその増加が止まり、減少傾向に移っていくことが予測されている。その結果需要が減少し、介護用具の市場が縮小する可能性がある。

②政府の介入

介護保険が適用される福祉用具の需要が増加すると政府の費用負担も増加する。そのため今後規制がかかる可能性がある。実際2014年に介護用具の貸与価格の適正化、2018年に介護用具の価格の引き下げの動きがおこっている。この動きはこのさき貸与業者だけではなく、メーカーやレンタル卸事業者にまで及ぶ可能性がある。

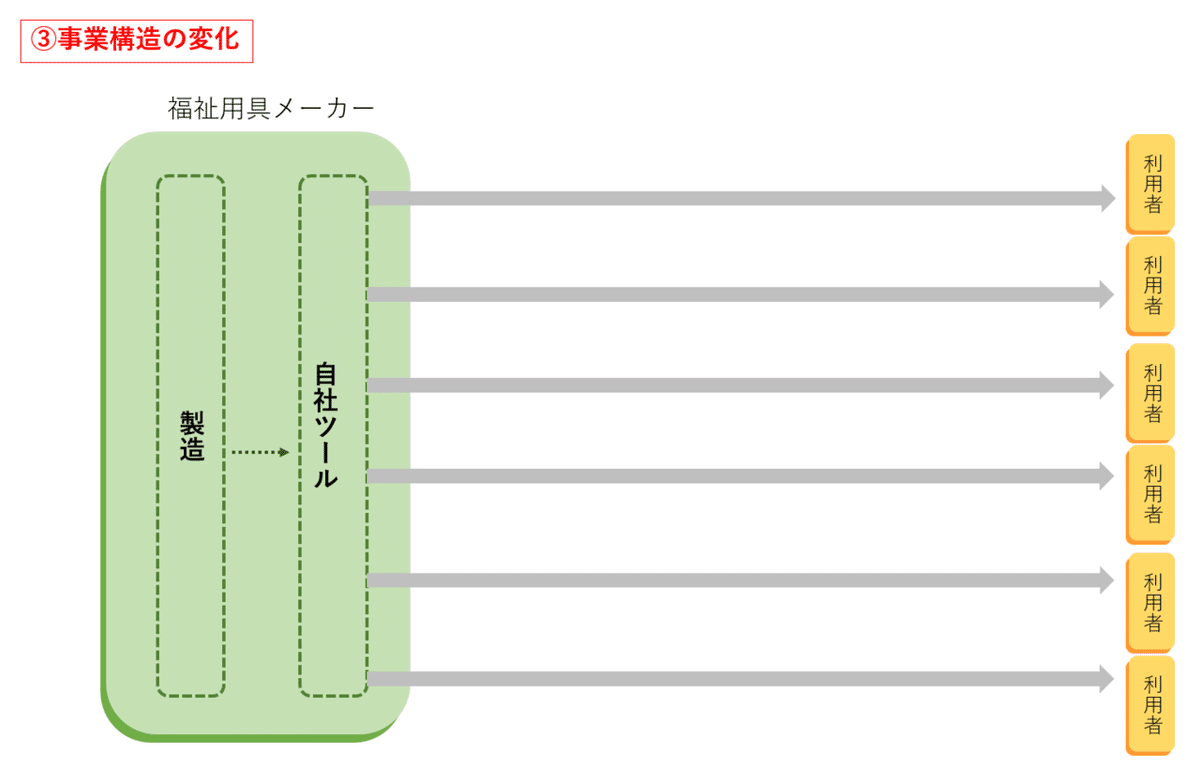

③事業構造の変化

現在ITの活用や流通手段の発達によって誰にでも安く、早く商品を届けることが可能になっている。そのため、メーカーが直接利用者に福祉用具を販売、貸与する「中抜き」が起こり得る。また、製造手段の発達により、製造コストが大幅に減少しているため、全く新しい事業者がITを使ってより効率的に同様のサービスを行うこともあり得る。このように、第三のプレーヤ―の業界参入や、既存のプレーヤ―のサービス変更により、業界の事業構造が大きく変化するリスクがある。

(現状)

(需要の変化や政府の介入のリスク)

(事業構造の変化のリスク)

④上記3つのリスクに対してケアサプライの対応が間に合っていない

通常業界の再編や市場の変化などのリスクに対しては新規事業への参入や事業拡大が行われるべきだが、ケアサプライでは新規事業への投資が積極的には行われていない。加えて、事業拡大として行われている在宅介護サービス事業は5年間にわたって売り上げが伸び悩んでおり収益性が高いとは言えない。主要事業で得た収益を内部留保や配当に回していることからもリスクに対する危機感が薄く、投資や事業拡大に対して意欲的であるとは言い難い。

4_c 今後取るべき戦略の提案

今後は事業構造内で事業を拡大していくのではなく、事業構造を変える形で事業を行っていくべきである。今後起こり得るリスクを考えると政府の介入や事業構造の変化が起こることは時間の問題である。そのため、先んじて事業構造を変えていく戦略をとるべきであると考えられる。基本的には既存のエリアや顧客から新しく開拓していく形をとることが望ましい。

新規事業の開拓の際はケアサプライの強みを生かしつつ新規事業に参入するべきである。ケアサプライの強みは福祉用具レンタル卸業界において最大手かつ寡占状態にあること、内部留保金が多く投資資金が潤沢にあることである。

その強みを生かしつつ新規エリアへの進出か、又は新商品の開発などを行うことで収益をあげることが出来る。

選択肢としては以下の通り。

① 既存の商品を既存のエリアで売る(事業拡大)

例)流通手段を開拓し、利用者に直販する

② 新規市場、新規地域で既存の商品を売る

例)医療器具や介護器具の洗浄サービスを広域で行う

③ 既存の市場や地域で新規商品を販売する

例)メーカーに対してデータを販売、商品開発のコンサルティングサービスなど

ケアサプライには上図のような戦略で新規事業を行うことでリスクを避け、収益を拡大していくことを提案する。

いいなと思ったら応援しよう!